文/新浪财经意见领袖专栏作家 梁中华 李俊

1、全球供需价值链:中、美、德三大中心。当前全球化程度较早期已有大幅提升,而全球供需产业链格局也所有变化,中国取代日本成为亚洲区域中心,形成以中、美、德为中心的新格局。不过,中国相比之前的日本,对美国的依赖度相对更低,且与更多的国家建立了密切的联系,区域内联系更加频繁。

2、两大中心经济停摆:上游遭受重创。从供应链来看,受疫情影响严重的国家,几乎都处于产业链上游或中上游,产业链上游或遭遇重创;从需求链来看,受疫情影响严重的国家贡献了全球65%以上的终端需求。在疫情冲击下,经济几乎按下“暂停键”,全球产业链供需两侧均受到巨大冲击。

3、我国进口产业链:关注科技领域的冲击。虽然我国多数行业国际分工参与度有明显提升,尤其是科技类行业,但多数科技类行业仍然处于产业链中下游,对上游依赖度较高。我国对海外疫情严重国的进口依赖度将近40%,尤其是高新技术类产品依赖度更高,一旦产业链上游停摆,我国进口也会受到影响。

1

全球供需价值链:中、美、德三大中心

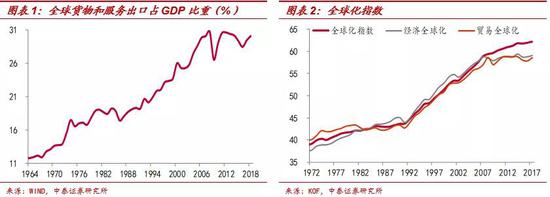

全球化程度已大幅加深。全球货物和服务出口占经济总量的比重,从1960年的11.8%大幅提升至2018年的30.1%,KOF编制的经济和贸易全球化指数也明显提高。

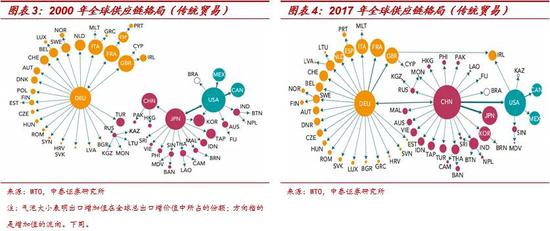

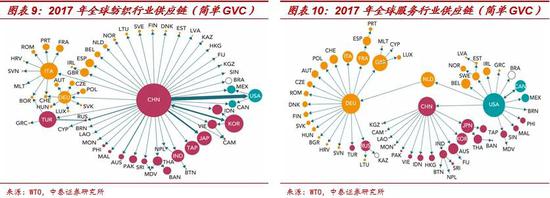

从输出最终产品的角度划分,早期全球供应链有三大中心,分别是以德国为中心的“欧洲工厂”、以美国为中心的“北美工厂”和以日本为中心的“亚洲工厂”。当时,日本一度被称为亚太地区的供应链中心,美、中、韩以及其他许多亚洲国家都将日本作为终端需求的供应源。

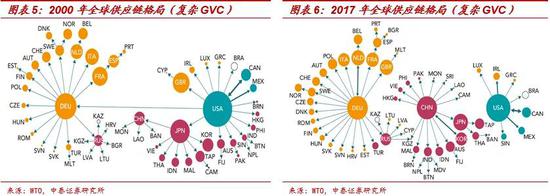

随着中国改革开放政策的不断深化,尤其是加入WTO后,中国迅速崛起,逐渐取代日本成为了亚洲供应链的中心,当前全球形成了以中、美、德为供应链中心的新格局。根据Stefan Angrick(2019)测算,中国除附加值最高的商品和服务出口份额比日本低外,其他各类产品出口份额均高于日本。不仅如此,中国与其他中心国、以及几乎所有亚洲国家均建立了更加密切的贸易联系。

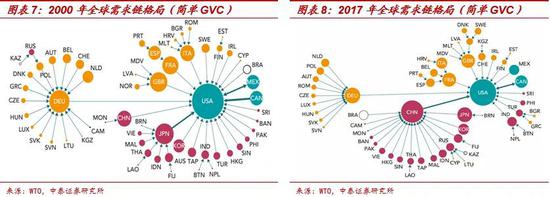

考虑简单全球价值链(简单GVC)和复杂全球价值链(复杂GVC)的话,也有同样的变化趋势。简单全球价值链指的是输出到贸易伙伴国的中间品被直接用于国内生产,比如中国出口到美国的钢铁被其用于房屋建设。而复杂全球价值链指的是输出的中间品被贸易伙伴国再加工成中间品或者最终品后再输出,比如日本出口到中国的芯片,中国在玩具中加入进来,再输出到美国。

此外,中国在全球价值链中的地位不同于当时的日本,中国对美国的依赖度相对更低,而且近些年与美国密切联系的国家数量在逐步减少,更多的是转向中国。

从全球需求端来看,中国也逐渐成为了全球三大需求链中心之一。早期全球需求链中心仅有美国和德国,虽然不少亚洲国家与日本关联,但更多的亚洲国家与美国联系更密切;当前,中国已经基本确立了亚洲需求链中心的地位。此外,以中、美、德为中心的三大区域中,区域内的联系更加密切,而区域间的联系有所减弱。

从具体行业来看,产业链格局的演变与总体趋势是一致的,但不同国家之间存在一定差异。比如,中国是全球最大的纺织业供应链中心;而美国是全球最大的服务业供应链中心。不过需要提醒的是,虽然中国也向多数亚洲国家供应服务业产品,但很多服务业最终产品的生产非常依赖于来自美国的中间品。

2

两大中心经济停摆:上游遭受重创

从供应链角度来看,当前多数疫情严重国处于产业链上游或中上游位置。张会清等(2018)考虑到产品的技术属性后,对全球产业链上中下游进行了划分,当前疫情比较严重的欧美经济体,主要都属于全球供应链的上中游,尤其是美国、德国、日本等均处于全球价值链上游,主导着全球价值链,中国则处于中下游或者接近中上游的位置。所以疫情导致全球产业链上游受到巨大冲击,产业链中游和下游恐怕也难以独善其身。

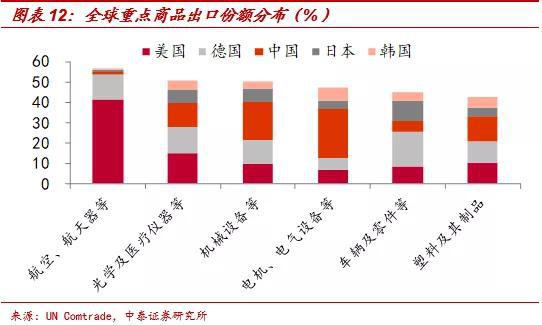

具体来看,航空航天、光学医疗、机电设备等行业的产业链可能会受到更大的冲击。全球50%以上的航空航天设备、光学医疗以及机械设备等出口是由美、德、中、日、韩五国贡献,超过40%的电气设备、车辆以及塑料制品等商品出口也是由这五国贡献。在疫情影响下,这些行业的产业链可能会受到更大的冲击。

再细分一下,全球40%以上的航空航天设备出口由美国贡献,为全球最高;光学医疗设备、塑料制品出口主要由美、德、中三国贡献,均在10%以上;机械设备出口主要由中、德贡献,中国贡献接近20%;电气设备出口也主要由中国贡献,接近25%;车辆及零件出口主要由德、日贡献,分别为17%和10%。

从需求链来看,全球65%以上的终端需求将受到影响。从全球经济存量来看,美国贡献了全球23.7%的终端需求,全球最高;中国次之,贡献了13.0%的终端需求。若再算上本次疫情较为严重的欧盟等国家,全球65%以上的终端需求受到了影响。全球经济按下“暂停键”,产业链供需两侧均受到巨大冲击。

3

我国进口产业链:关注科技领域的冲击

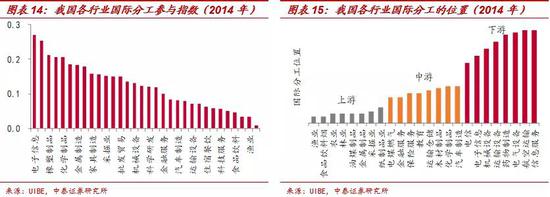

一方面,近年来我国参与国际分工的程度是在显著提升的,尤其是科技类行业。从国际分工参与指数来看,我国电子信息业的参与度是最高的,航空运输和橡塑制品位列第二、第三。而且科学研发、电子信息、电气设备、科技服务等行业的国际分工参与度均较早期大幅上升。这表明,我国出口品中所包含的技术属性在显著增加,我国在国际分工中的位置有明显提升。

另一方面,我国科技行业多数处于国际分工的中下游。我国农林牧渔业、食品饮料业以及采掘业等初级商品领域,均处于全球产业链上游;而与高新技术相关的行业大多处于产业链的中下游位置。例如国际分工参与度最高的电子信息行业,电气设备、机械设备、药物制造以及汽车制造等技术含量相对较高的行业均是如此。

所以我国整体科技实力确实在不断提升,但从存量来看,高技术相关行业在全球产业链中仍有较大进步空间。例如我国在高附加值的高新技术产品领域,对美、日、德、韩等产业链上游经济体仍然有较大依赖性,而且这些产品不可替代性非常强。

疫情影响下,上游产业链冲击,我国近40%的进口可能会受到更大影响。欧美日等主要经济体均受到疫情的冲击,我国对这些国家的进口依赖度接近40%。我国接近70%的汽车及零件、飞机等产品的进口来自美、德、韩、日等国;超过50%的光学医疗设备、机械设备等进口也来自这些国家。

(本文作者介绍:中泰证券宏观首席分析师)

责任编辑:陈鑫

新浪财经意见领袖专栏文章均为作者个人观点,不代表新浪财经的立场和观点。

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。