文/新浪财经意见领袖专栏作家 张瑜、杨轶婷

事 项

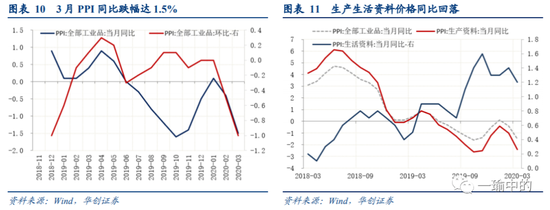

3月CPI同比增长4.3%,前值5.2%;PPI同比-1.5%,前值-0.4%。

主要观点

CPI:食品非食品同步下跌

2020年3月CPI同比增长4.3%,向下突破5%,CPI环比0.8%,跌幅远超季节性。3月食品非食品同步下跌。如我们此前所讨论的,疫情后期 CPI 食品项的供给冲击消退,非食品项的需求冲 击持续,叠加原油供给因素,CPI 整体下行。

CPI趋势预判:回落态势进一步明确

综合来看,CPI 依然如我们判断维持四阶段阶梯式下行趋势,但居民消费能力的弱化更甚于我们的预期,或需警惕四季度的通缩风险。

关于近期颇受关注的粮食、肉类与餐饮业涨价问题具体分析。CPI粮食分项上涨的概率有限。我国 CPI 粮食分项走势主要由水稻和小麦价格决定,两者的库存消费比高达 80%左右,全国谷物进口量/消费总量不及5%,无论在库存规模还是自给自足能力上都具备抵御供给冲击的能力。

肉类价格大幅上涨可能性进一步削弱。尽管伴随 4 月复工复学节奏的加快,批发需求修复,但我们预期收入回落对于需求的冲击仍将持续显现。

最后,关于最近市场密切关注的食品餐饮业涨价问题,我们倾向于这是后疫情时代行业品牌大分化阶段开启的表现,而非整体性的涨价行为,在数据上对CPI的影响不大。一则目前出现涨价的主要是头部大连锁品牌,涨价原因更多要归结于品牌凭借较强的议价能力,希望通过涨价来弥补疫情前期亏损。二则对应看农产品原料,除了奶茶的糖料成本上升外,肉类、蔬菜类价格均在下跌。亦证明成本链条的上涨不是餐饮业价格上涨的主因。三则CPI食品价格更多取决于原材料价格(且是农贸市场批发价)而非餐饮业零售价。

PPI:全球疫情下或存在长期通缩风险

3月PPI同比-1.5%,环比-1%。此外,生活资料价格同比涨幅收缩至1.2%。石油、化纤产业链跌幅靠前。

2020年在原油价格战及低迷的全球需求下,PPI或陷入通缩,短期或能止跌 但只是昙花一现。短期内基建复工速度加快,4月第一周螺纹钢主要钢厂开工率为65.9%(环比提升4.3个百分点),水泥磨机开工率为53.8%(环比提升5.4个百分点),全国房屋建筑和市政基础设施工程在建项目开复工率在85%以上。但中长期看,新冠疫情在全球范围内的爆发严重影响全球需求,即便原油价格战缓和,后期原油大幅反弹的动能不强,且二季度外需或将进入下行俯冲期,冲击我国外贸企业生产经营。

通胀的短中长期视角预测

结合CPI和PPI来看,通胀在未来的短中长期变化值得关注——

短期(目前-2020.06):CPI延续下行趋势,但绝对位置或仍处于3%上下。而PPI则可能受益于短期内的基建复工加速和原油价格回调而暂时止跌。

中期(2020.06-2020.12):通缩风险显现。中国CPI因“翘尾因素回落+生猪出栏修复+消费需求疲软”加速下行甚至在四季度有通缩可能,美国CPI也因为“薪资收入下降+原油价格低迷”继续回落。PPI方面全球疫情下需求萎靡,尤其是原油同比难逃脱负区间,PPI维持通缩。

长期:分裂的通胀。一是体现在逆全球化下,国际产业链撕裂导致全球低通胀环境的逆转vs外需转内销导致国内CPI中枢平缓;二是体现在国内高科技产品的通胀vs国内劳动密集型产品的通缩。

风险提示:原油价格超预期大幅回调

报告目录

报告正文

一

CPI:低迷需求下由涨转跌

(一)CPI总体情况:同比向下突破 5%

2020年3月CPI同比增长4.3%,向下突破5%。CPI环比-1.2%,跌幅远超季节性。

(二)CPI分项情况:食品非食品同步下跌

3月食品非食品同步下跌。如我们此前在专题报告《掉进黑天鹅湖的CPI》中所讨论的,疫情后CPI食品项的供给冲击消退,非食品项的需求冲击持续,叠加原油供给因素,CPI整体下行。而从本月走势看,疫情影响下需求端的低迷更甚于我们之前的预期。

食品项CPI环比下跌3.8%,同比上涨18.3%。除季节性因素之外,供给端,3月疫情下全国交通运输“休克”式中断结束,农产品供给基本修复。家禽业饲料和屠宰环节复产复工率已经达到80%以上,非洲猪瘟疫情也已经得到了有效控制,生产势头向好,能繁母猪存栏环比连续4个月正增长。需求端,修复相对缓慢,一方面复工复学仍在进行中,批量食品消费仍未完全归位,另一方面前期疫情下的收入调整削弱了居民的消费意愿。受此影响,生猪养殖业甚至一改此前压栏节奏,加速出栏避免亏损。

非食品CPI环比下跌0.4%,同比上涨0.7%。一方面原油价格下跌继续拖累了交通和通信以及居住项的表现。国际原油价格月均价格环比下跌幅度高达40%左右,国内汽油价格大幅下调1015元/吨。2月开始国际油价持续下跌的阴影在国内持续显现。另一方面,疫情影响居民消费需求仍未完全恢复。譬如出行大幅减少,飞机票价格下降28.5%。而其他服务项生活用品及服务、教育文娱环比亦下跌0.1%。惟医疗保健和其他用品服务项环比上涨0.2%和0.4%。

(三)CPI趋势预判:回落态势进一步明确

综合来看,CPI依然如我们此前的判断维持四阶段阶梯式下行趋势,但居民消费能力的弱化更甚于我们的预期,或需警惕四季度的通缩风险。显然CPI已经开启了过山车的俯冲期。

关于近期颇受关注的粮食、肉类与餐饮业涨价问题具体分析。CPI粮食分项上涨的概率有限。我国CPI粮食分项走势主要由水稻和小麦价格决定,两者的库存消费比高达80%左右(注:库存消费比为年末库存/当年消费量),全国谷物进口量/消费总量不及5%,无论在库存规模还是自给自足能力上都具备抵御供给冲击的能力。且就国内生产节奏看,截至4月3日,全国早稻育秧已过八成,早稻的栽插已过四成,进度都明显快于去年同期。

肉类价格大幅上涨可能性进一步削弱。3月CPI猪肉环比跌幅逾6%,高频白羽鸡价格持续低位震荡,均反映疫情后期的消费需求不强。尽管伴随4月复工复学节奏的加快,批发需求修复,但我们预期收入回落对于需求的冲击仍将持续显现。

最后,关于最近市场密切关注的食品餐饮业涨价问题,我们倾向于这是后疫情时代行业品牌大分化阶段开启的表现,而非整体性的涨价行为,在数据上对CPI的影响不大。一则目前出现涨价的主要是头部大连锁品牌,比如海底捞、西贝、喜茶、coco。涨价原因更多要归结于品牌凭借较强的议价能力,希望通过涨价来弥补疫情前期的亏损。而中低端品牌则依然在生死线上挣扎。二则对应看农产品原料上,除了奶茶的糖料成本上升外,肉类、蔬菜类价格均在下跌。亦证明成本链条的上涨不是餐饮业价格上涨的主因。三则CPI食品价格更多取决于原材料价格(且是农贸市场批发价)而非餐饮业零售价。

二

PPI:全球疫情下加速下行

(一)PPI总体情况:同比跌幅加深

2020年3月CPI同比增长4.3%,向下突破5%。CPI环比-1.2%,跌幅远超季节性。

从同比看,跌幅靠前的是石油天然气开采(-21.7%)、化纤制造(-12.4%)、石油加工(-10.6%)、化学原料及制品(-5.3%)、黑色金属冶炼(-3.9%)。从环比看,跌幅靠前的是石油天然气开采(-17%)、石油加工(-7.8%)、有色金属冶炼(-3.5%)、燃气生产和供应(-2.6%)、化纤制造(-1.9%)。

(二)PPI走势判断:未来或存在长期通缩风险

2020年在原油价格战及低迷的全球需求下,PPI或陷入长期通缩,短期或能止跌但只是昙花一现。短期内基建复工速度加快,4月第一周螺纹钢主要钢厂开工率为65.9%(环比提升4.3个百分点),水泥磨机开工率为53.8%(环比提升5.4个百分点),全国房屋建筑和市政基础设施工程在建项目开复工率在85%以上。但长期看,新冠疫情在全球范围内的爆发严重影响全球需求,即便原油价格战缓和,后期原油大幅反弹的动能不强,且二季度外需或将进入下行俯冲期,冲击我国外贸企业生产经营。

(本文作者介绍:中国人民大学国际货币研究所研究员)

责任编辑:张文

新浪财经意见领袖专栏文章均为作者个人观点,不代表新浪财经的立场和观点。

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。