文/新浪财经意见领袖专栏作家 薛洪言

中国家庭资产结构中,七成为房产;负债结构中,五成为房贷。2015年以来房产增值的财富效应,很大程度上稀释了负债增长的债务压力。负债增长快,资产增值更快,所以,2019年的家庭资产负债率反倒比2015年降低0.6个百分点。当然,房产不能直接偿债,但较低的家庭资产负债率给调控政策提供了较大的回旋空间。

2020年,“监管全面收紧”一力承包了消费金融机构的焦虑来源。年化利率上限24%的传闻、迟迟未落地的助贷和联合贷款新规、防止居民杠杆率快速提升的表态、小贷公司分级监管的风向等,无不让消金机构心生疑窦,对未来发展不敢抱有信心。

随着居民杠杆率快速提升,消费贷款监管在收紧;但究竟要收多紧,取决于国人的债务负担究竟有多重。消费金融机构的发展空间,要看居民部门的负债空间。

中国人的债务负担有多重?

相比经营贷款和购房贷款,纯粹的消费贷款总是让人警惕,因为经营和购房是一种投资行为,能直接增加收入,而消费只是单纯的花钱而已。所以,当高速增长的负债用于消费而非投资时,发生债务危机的概率会快速增大,尤其是出现过度负债时。

怎么才叫过度负债呢?

微观层面容易判断,一旦借款人感受到明显的还款压力,就要停止借钱了;宏观层面则不同,做不到“如人饮水冷暖自知”的精准,多数情况下,只能通过国际比较做一个粗略判断。

具体来说,衡量负债水平,有几个不同的指标,下面分别看一下。

(1)居民杠杆率

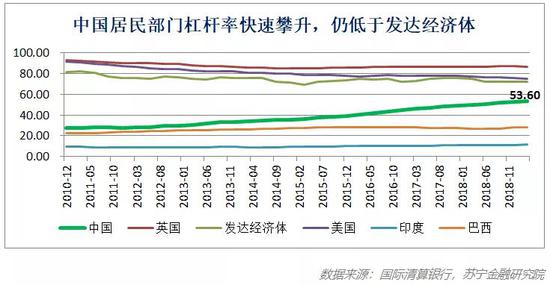

居民杠杆率=居民负债总额/GDP。2019年3月末,中国居民杠杠率为53.6%,53.6元债务对应100元GDP,但毕竟GDP不是偿债来源,所以居民杠杆率并不能准确反映偿债能力。

这个指标,方便进行跨国比较,反映一个国家居民的相对负债水平。从国际比较来看,虽然增速较快,我国居民杠杆率距离发达经济体仍有空间。

(2)家庭资产负债率

家庭资产负债率=居民负债总额/家庭总资产。相比居民杠杆率,家庭资产负债率以总资产为分母,能更准确的反映偿债能力。比如总资产100万的家庭,借款10万,给人的感觉便是可以承受的。

据瑞信全球财富报告数据,2019年,我国居民家庭资产负债率为7%,相比英美日等发达国家,仍有一段距离。

中国家庭资产结构中,七成为房产;负债结构中,五成为房贷。2015年以来房产增值的财富效应,很大程度上稀释了负债增长的债务压力。负债增长快,资产增值更快,所以,2019年的家庭资产负债率反倒比2015年降低0.6个百分点。当然,房产不能直接偿债,但较低的家庭资产负债率给调控政策提供了较大的回旋空间。

(3)家庭负债收入比

家庭负债收入比=居民负债总额/可支配收入。可支配收入反映的是借款人可支配的现金流,是偿债能力的直接反映。

2018年末,中国家庭负债收入比为121.6%,即100元可支配收入对应121.6元债务。不过,可支配收入是当年收入,而负债总额则可能涵盖未来20年里分批偿还的长期借款(如房贷),所以,即便家庭负债收入比超过100%,也不意味着偿债能力有问题。

国际比较来看,韩国家庭负债收入比为154%(2016年水平),多数OECD国家也都在150%以上,国内121.6%的水平不算夸张。

日韩消费金融经验:增长、危机及监管

从三个指标来看,中国居民负债水平距离发达经济体仍有距离,为消费金融中长期发展奠定了基础,但过去几年内增长太快,积累的问题和泡沫也急需消化。

从国际经验看,消费贷款的快速增长几乎总是伴随着债务问题,日韩的经历常被拿来作为前车之鉴。

(1)日本

以日本为例,20世纪80年代初,消费贷款市场快速扩大,高利贷、过度负债、个人破产等现象激增,一度引发广泛关注。不过,当时日本正处于“经济奇迹”阶段,股市、楼市双泡沫,巅峰时,“卖掉一个东京可以买下整个美国”。在资产升值的财富效应下,居民高负债并未演变成大问题。

20世纪90年代后,资产泡沫破灭,日本经济陷入失去的“二十年”。股价、房价暴跌,居民总资产急剧缩水,家庭资产负债率急剧升高,泡沫掩盖下的高负债问题再次激化。同时,居民收入增速放缓,高负债问题很难在经济增长中自行消化,长期拖而不决,导致需求下降、效率低下,反而成为经济复苏的阻力。

2004年之后,日本重新修订《破产法》《贷款业法》和《分期付款销售法》,对消费贷款全面收紧。如规定消费贷款总金额不得超过借款人年收入的1/3、贷款利率不得高于20%、高压惩治黑市金融(非持牌放贷行为)、严禁诱导分期消费等,对于个人破产审理,也制定了更为宽松的条件,缓释破产对借款人的影响。

(2)韩国

韩国消费金融业务以信用卡为主,占比在95%以上。韩国信用卡业务发端于20世纪60年代,但真正的繁荣增长出现在1998年之后。

1997年亚洲金融危机之后,韩国把信用卡当作刺激内需的抓手,全面放松信用卡监管。1999-2002年间,韩国信用卡发卡量从3900万张增至1.04亿张(彼时韩国人口4800人),人均持卡2.16张;信用卡使用额度从91万亿韩元(810亿美元)增至623万亿韩元(5253亿美元),增长5.8倍。

快速增长背后是无序发展,发卡机构大力拓展无收入者和未成年人客群,很快引发了信用卡危机。2003年末,韩国信用不良人口达到370万人,占经济活动人口的18%,占总人口的7.7%,元气大伤。

之后,韩国采取一系列收紧和补救措施,如限制现金取现比例、限制授信额度,收紧信用卡公司融资规模、规范竞争等,同时成立信贷恢复委员会帮助借款人解决信用问题。经过两年调整,韩国信用卡业务重新回到上升趋势,却终究回不到2002年的巅峰时刻。

2020年会发生个贷危机吗?

日韩两国都因消费贷款的快速增长产生债务问题,中国居民负债这几年快速增长,会不会引发严重的个贷问题呢?

先给出答案:不会!

前面已经论证了中国居民负债总量可控,下面从增速、结构和政策三个视角看一下。

(1)增速可控

早在2017年底,监管机构就开始着手控制,限制现金贷、强化资本充足率、强调持牌经营,给过热的消费金融刹车;之后,又陆续对校园贷、场景贷(租房分期、教育分期等)进行结构监管,严打高利贷、暴力催收行为,基本切断了非持牌机构的发展空间,成功把消费贷款增速降下来。

(2)结构可控

虽然居民整体负债仍有空间,但年轻借款人占比高,结构性的过度负债问题不容忽视。

数据显示,主流消费贷款机构90后用户占比大多在40%-50%之间,他们收入低、负债高,偿债现金流紧张,很多人存在多头借贷问题。

不过,年轻人的收入增长曲线陡峭,只要拉长期限,债务问题不难化解。举例来说,几万元的贷款可能把一个大学生压得喘不过气来,工作两年后,偿还债务却不成问题。

所以,只要控制年轻人的新增借贷规模,存量债务可以交给时间消化。从这个意义上,调控政策要稳,稳住存量、控制增量,几年以后,结构性压力自会消解。

(3)政策可控

在2019年12月召开的中央经济工作会议上,明确提到“我国金融体系总体健康,具备化解各类风险的能力”。在债券爆雷、民营企业频现债务困境、居民杠杆率快速提升的背景下,这个底气从何而来呢?

除了金融机构治理能力的显著提升外,更重要的是债务的币种性质——内债为主。只要是内债,监管机构就有的是办法解决。瑞·达利欧曾在《债务危机》一书里总结道,

“我发现在几乎所有的债务危机中,只要债务是以一国的本币计价,则决策者都有可能妥善处理。因为决策者拥有灵活性,可以把债务问题的不良影响分散至未来若干年,这样债务问题就不是大问题。”

想一想上世纪末,国有银行隐形不良率高达40%,技术上已经破产。国家层面新设四大资产处置公司接手万亿不良负债,以时间换空间,伴随着经济的增长,不但国有银行焕发新生,四大资产处置公司也赚得盆满钵满,成长为金融巨头。

时间是化解本币债务的良药,消费贷款都是本币债务,即便问题严重,政策层面的施展空间也足够大。

需关注舆论环境的改变

当前,宏观层面仍要发挥消费的基础作用,就消费金融而言,政策目标是稳住居民杠杆率的增速,而非从绝对量上降低杠杆率,后者不利于保持消费稳定。

2020年,监管仍会趋紧,但不体现在总量上,体现在结构上:鼓励持牌机构发展,弱化非持牌机构;提高低息贷款占比,降低高息贷款占比;降低现金贷占比,鼓励消费贷款促消费,让每一分杠杆都切实服务实体经济;……

消费金融机构应顺势做好结构调整,却不必过多忧虑严监管,真正需要关注的是舆论环境的改变。

这两年,在各类校园贷、套路贷、暴力催收事件的持续发酵下,消费贷款“清誉”不再,甚至有了“人人喊打”之势。2019年,“割韭菜”遭人唾弃,不少人把消费贷款也视作一种割韭菜——割年轻人的韭菜,观点荒谬,却赢得不少声音的支持。

这表明,社会舆论对消费贷款的容忍空间在快速收缩,消费金融机构“犯错”的舆情成本大幅提升。2020年,很可能一个负面舆情就毁了一个拳头产品,不得不慎重。

回到根子上,还是要合规经营。

(本文作者介绍:苏宁金融研究院院长助理,硕士生导师)

责任编辑:王进和

新浪财经意见领袖专栏文章均为作者个人观点,不代表新浪财经的立场和观点。

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。