文/新浪财经意见领袖专栏(微信公众号kopleader)专栏作家 王剑

股指反弹、纾困基金逐步落地,券商积极压缩存量股票质押规模环境下,预计股票质押风险逐步缓解。预计2019年券商资产质量修复,减值压力大幅减轻。同时,若信用环境改善,减值金额或转回作为减值利得计入当期损益。

■ 主要逻辑与结论

随着2018年股权质押风险暴露,我们预计减值风险在2018年年报中集中体现,减值或影响业绩下滑幅度超15%。由于A+H上市券商率先采用预期损失模型,相对来说减值更为充足。从减值准备余额占买入返售金融资产比重来看,大券商较高,更能反映资产负债表的真实性。2019年预计减值压力大幅减缓。展望2019年,传统业务大概率改善、新业务逐步推出,券商经营环境改善,ROE有望迎来拐点。此外,股票质押风险逐步缓解,修复板块估值。

■ 券商减值范围主要包括融资类业务和投资类业务

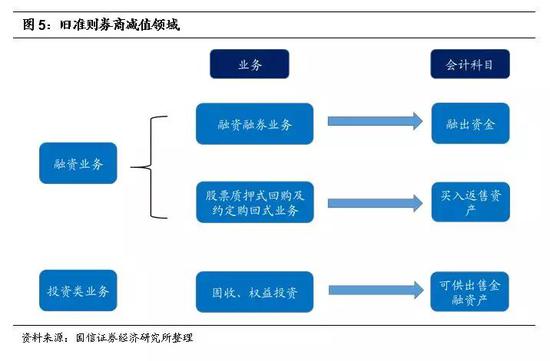

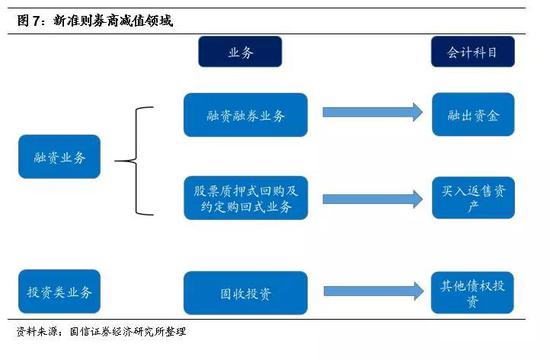

融资类业务,主要包括融资融券业务、股票质押式回购及约定购回式业务。投资类业务,主要包括权益、固收投资。新准则下,由于权益类资产大部分计入FVTPL科目,公允价值价值变动计入利润表,不存在计提减值问题。

旧准则采用已发生损失模型,即企业确认存在减值的客观证据时才计提减值损失,前瞻性不足。新准则采用预期信用损失模型(ECL),分为“三阶段”计提减值准备,及时、足额计提减值。

■ 新准则能够更加充分地反映券商真实的资产负债表

实行新准则后,取消了原来“资产减值损失”科目,新增“信用减值损失”科目。新旧准则切换,带来的主要影响包括:过渡阶段需要计提信用减值损失;预期信用损失模型下减值压力增加;减值余额占买入返售金融资产比例提升。由于A+H券商率先实施新准则,减值相对更加充足。从买入返售金融资产减值准备/买入返售金融资产比例来看,A+H上市券商比例更高。其他上市券商仍未采用新准则,减值损失前瞻性不足。2018年股票质押风险加剧,预计中小券商2018年前三季度减值损失仍不充足,2018年报减值损失或大幅高于前三季度。

■ 质押风险渐行渐远,开启盈利修复

股指反弹、纾困基金逐步落地,券商积极压缩存量股票质押规模环境下,预计股票质押风险逐步缓解。预计2019年券商资产质量修复,减值压力大幅减轻。同时,若信用环境改善,减值金额或转回作为减值利得计入当期损益。

■ 投资建议(个股略)

随着资本市场增量改革持续催化、市场回暖券商经营环境改善、资产减值压力大幅减缓,将催化券商业绩与估值。

■ 风险提示

市场波动对业绩的不确定性;纾困资金落地不及预期。

目 录

一、主要逻辑与结论

二、2018年经历减值考验

1.大额计提减值准备拖累业绩

2.减值成因:市场波动、风控不足

三、如何计提资产减值准备

1.新旧准则切换

2.旧准则:前瞻性不足

3.新准则:及时、足额计提

4.准则切换带来的影响

四、质押风险渐行渐远,开启盈利修复

1.质押风险逐步缓解

2.盈利拐点将至

3.ROE提升、资产质量好转支撑估值

五、风险提示

以下为

报告正文

一、主要逻辑与结论

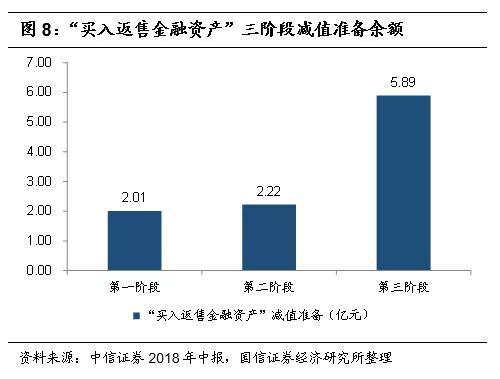

随着2018年股权质押风险暴露,我们预计减值风险在2018年年报中集中体现。由于A+H上市券商率先采用预期损失模型,相对来说减值更为充足。第三阶段(已客观发生信用减值)减值准备余额较高,说明较多项目处于违约及诉讼阶段,担保物价值已经不能覆盖融资金额。从减值准备余额占买入返售金融资产比重来看,大券商较高,更能反映资产负债表的真实性。

股指反弹、纾困基金逐步落地,券商积极压缩存量股票质押规模环境下,预计股票质押风险逐步缓解。预计2019年券商资产质量修复,减值压力大幅减轻。同时,若信用环境改善,减值金额或转回作为减值利得计入当期损益。

ROE回升、资产质量改善是提升券商估值的核心因素。展望2019年,传统业务大概率改善、新业务逐步推出,经营环境改善,ROE有望迎来拐点。此外,股票质押风险逐步缓解,修复板块估值。

二、2018年经历减值考验

2018年证券行业业绩全面承压,除市场交易等原因外,另一方面原因为股票质押风险暴露下资产减值大幅增加。2018年资产减值影响业绩下滑幅度超15%。资产减值主要由市场价格波动、股东持股高比例质押、出资方风控调整不及时等因素助推而成。

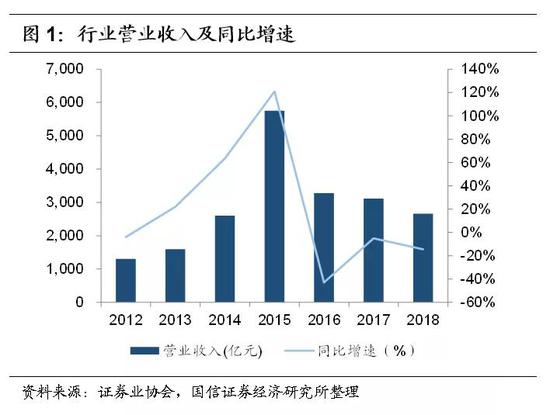

1.大额计提减值准备拖累业绩

2018年证券行业业绩全面承压。2018年行业合计实现营业收入2663亿元,同比下降14.5%,实现净利润666亿元,同比下降41.0%。净利润下滑幅度大幅高于营收下滑幅度,主要由于资产减值损失计提增加。分业务收入来看,经纪、投行、资产、自营和利息净收入分别同比增长-24.1%、-27.4%、-11.4%、-7.1%和-38.3%。2018年市场波动导致股票质押业务减值计提增长显著,行业业绩压力增大。

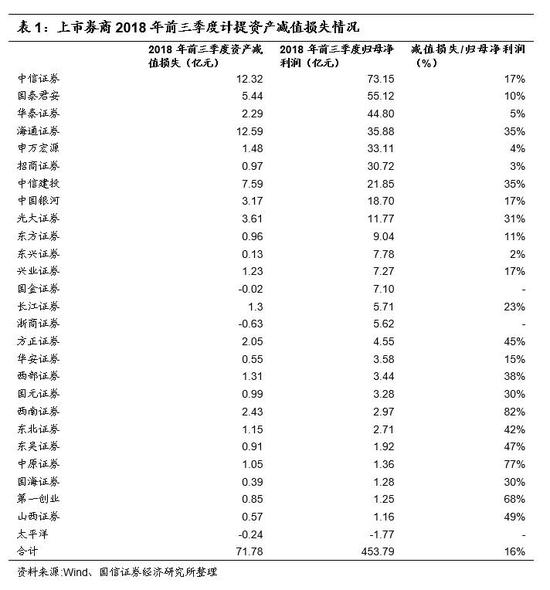

上市券商大额计提资产减值准备,影响净利润超15%。2018年前三季度上市券商合计计提资产减值损失71.78亿元,占前三季度净利润比例为15.82%,大幅拖垮券商业绩。股票质押风险暴露,也引发了市场对券商股资产质量的担忧,压制券商股估值提升。

2.减值成因:市场波动、风控不足

股票质押风险主要由市场价格波动、股东持股质押比例高、出资方风控调整不及时等因素助推而成。

(1)股票价格大幅波动导致违约增加。2018年两市波动加剧,部分股票价格下跌幅度较大,其中,14.2%的股票跌幅超过50%,58.9%的跌幅超过30%。股价大幅波动导致股票质押回购合约跌破约定的履约保障比例,股东补充担保不及时或未及时购回产生违约。

(2)部分股东持股质押比例较高,股价大幅波动时缺乏追加担保能力。部分股东尤其是一些民营上市公司的控股股东,缺乏其他的融资途径,不得不将持股高比例质押实现融资。对于这些股东,股价下跌时可能缺乏足够的补充质押或筹措资金还款的能力,容易发生股票质押违约。根据深交所披露,2018年以来申报违约处置所涉及的82家公司中82.9%为民营企业,控股股东持股质押比例超过80%的公司有70家,占比85.4%。

(3)出资方在质押股票流动性发生变化时,未及时加强风控。2017年5月减持新规实施后,出资方在违约时卖出质押股票实现质权的能力受到了限制,股票质押回购原有的风险防控手段被削弱。新规实施后平均质押率较实施前仅下降3个百分点,不足以覆盖流动性下降带来的风险。如果股票价格波动幅度加大,较容易发生违约。

三、如何计提资产减值准备

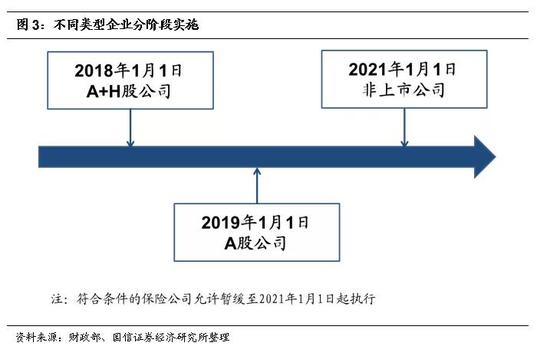

2018年A+H上市券商率先实行新准则,其他上市券商于2019年正式实施。券商的减值范围包括融资类业务和投资类业务,其中融资类业务主要包括融资融券业务、股票质押式回购业务。旧准则采用已发生损失模型,新准则采用预期信用损失模型。大型券商相对来说计提减值更为充分,2018年前三季度高额计提减值,减值准备余额占买入返售资产比重比中小券商更高,新准则能够更加充分反映券商真实的资产负债表。

1.新旧准则切换

A+H上市券商率先实行新准则。2014年7月,国际会计准则理事会发布《国际财务报告准则第9号——金融工具》(IFRS9),拟于2018年1月1日生效。中国财政部借鉴IFRS9于2017年3月31日修订发布了对应的企业会计准则第22、23、24号文,与IFRS9基本一致。A+H上市券商2018年正式实施,其余上市券商2019年正式实施。A+H上市券商包括:中信证券、海通证券、国泰君安、招商证券、光大证券、中国银河、华泰证券、东方证券、中信建投等。

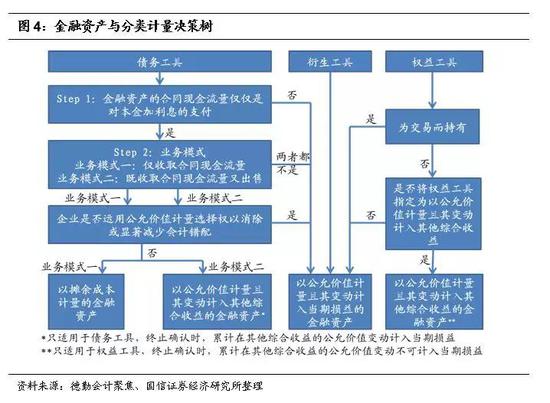

旧准则下,金融资产按照合同特征和持有目的划分为交易性金融资产、可供出售金融资产、持有至到期、贷款与应收款项类投资四大类。新准则下,金融资产按照“合同现金流量特征”和“业务模式”作为分类标准,划分为以摊余成本计量的金融资产(AC)、以公允价值计量且变动计入其他综合收益的金融资产(FVTOCI)、以公允价值计量且其变动计入当期损益的金融资产(FVTPL)三大类。

从A+H上市券商资产负债表来看,具体涉及四大会计科目,包括交易性金融资产(以公允价值计量且其变动计入当期损益)、债权投资(以摊余成本计量)、其他债权投资(以公允价值计量且变动计入其他综合收益)、其他权益工具投资(以公允价值计量且变动计入其他综合收益)。

以中信证券2018年中报重分类结果来看,原“以公允价值计量且变动计入当期损益”、“可供出售金融资产”两项不再列式,2017年末规模分别为1782亿元、592亿元。新增“交易性金融资产”、“其他债权投资”、“其他权益工具投资”三项,2018年中报披露规模分别为2088亿元、222亿元、167亿元。

2.旧准则:前瞻性不足

在原先的IAS39下,资产计提减值的适用范围包括持有至到期投资、贷款和应收账款和可供出售的金融资产。减值采用已发生损失模型,即企业确认存在减值的客观证据时才计提减值损失。这主要强调的是会计的真实性原则。

对于券商而言,减值的范围主要包括融资类业务和投资类业务。

(1)融资类业务,主要包括融资融券业务、股票质押式回购及约定购回式业务,分别对应“融出资金”、“买入返售金融资产”科目。券商于每个资产负债表日对融资类业务进行减值测试,如有客观证据表明其已发生减值,则确认个别减值损失。未确认个别减值损失的融资类业务,将其作为具有类似信用风险特征的金融资产组合进行减值测试。

(2)投资类业务,主要针对“可供出售金融资产”科目。如果有客观证据表明该金融资产发生减值,原计入其他综合收益的因公允价值下降形成的累计损失,予以转回,计入当期损益。根据中信证券2017年报,可供出售权益工具投资发生减值的客观证据,包括公允价值发生严重或非暂时性下跌。“严重”根据公允价值低于成本的程度进行判断,“非暂时性”根据公允价值低于成本的期间长短进行判断。一般情况下,如果单项资产的公允价值跌幅超过成本的50%,或持续下跌时间达一年以上,则认定为减值。

可供出售权益工具投资发生的减值损失,不通过损益转回,减值之后发生的公允价值增加直接在其他综合收益中确认。对于已确认减值损失的可供出售债务工具,若公允价值已上升,所确认的减值损失予以转回,计入当期损益。

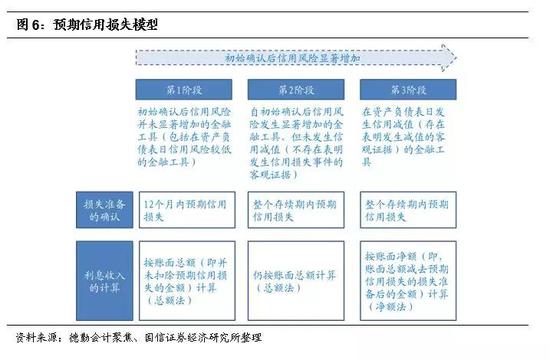

3.新准则:及时、足额计提

IFRS9采用预期信用损失模型(ECL),加大金融资产减值金额。基于ECL模型,整个确认过程又分为三个阶段:第一阶段,若信用风险自初始确认后并未显著增加,则应当确认12个月预期信用损失,资产的利息收入按照账面总额计算;第二阶段,若自初始确认起信用风险显著增加,但无客观减值证据,则应当确认整个存续期预期信用损失,利息收入仍按照账面总额计算;第三阶段,若存在客观证据表明发生减值,应当确认整个存续期内预期信用损失,利息收入按照账面净额计算,而非前两阶段采用总额计算。ECL模型加大了金融资产减值金额,因为需要把未来存续期间的ECL全部进行确认,且在资产确认首日需进行减值。可见,与旧准则不同,新准则更强调会计的谨慎性原则。

新准则下,进行减值会计处理并确认损失准备的金融工具有:以摊余成本计量的金融资产和以公允价值计量且变动计入其他综合收益的金融资产债务工具投资。

对于券商而言,新准则下需要计提价值的领域包括:

(1)投资类业务:集中在“其他债权投资”科目。新准则下,由于股票类资产、基金类资产计入FVTPL科目,公允价值价值变动计入利润表,不存在计提减值问题;对于债券类资产,主要集中在AC、FVTOCI科目。对于券商报表而言,则集中在“其他债权投资”科目。

(2)融资类业务:与旧准则一致。主要包括融资融券业务、股票质押式回购及约定购回式业务,分别对应“融出资金”、“买入返售金融资产”科目。

A+H上市券商率先采取预期信用损失模型,分为“三阶段”计提减值准备。由于CAS22对于第二阶段和第三阶段金融资产(信用风险显著增加情况)并无做具体的规定,各公司在评估资产信用风险是否显著增加时并不统一,需要利用很多定性和定量的前瞻性信息。根据中信证券2018年中报披露的三阶段模型,在投资类业务、融资类业务计提减值准备情况如下:

第一阶段:初始确认未发生信用减值;

第二阶段:(1)融资类业务:发生信用管理预警情况,如基于预先设定的融资类业务维持担保比例是否采取追保或平仓措施;作为抵押的担保品价值或第三方担保质量的显著下降等;(2)投资类业务:内外部信用评级自初始确认后至报告日显著恶化等。

第三阶段:(1)融资类业务:信用管理情况,如基于预先设定的融资类业务的担保物价值已经不能覆盖融资金额等;(2)债券投资业务:内外部投资级别显著下降,其预期本金和利息未来也很难收回,通常可推定发行人违约,或者发行人重大财务困难。

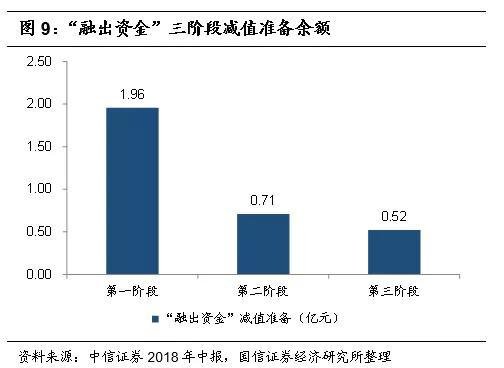

从中信证券2018年中报披露的“买入返售金融资产”、“融出资金”减值准备来看,“买入返售金融资产”第一、二、三阶段减值准备余额分别为2.01、2.22、5.89亿元,其第三阶段的减值准备余额最高。说明较多项目处于违约及诉讼阶段,担保物价值已经不能覆盖融资金额。对于两融业务,“融出资金”第一、二、三阶段减值准备余额分别为1.96、0.71、0.52亿元。第一阶段减值准备余额最高,说明项目违约风险较少,仍然处于初步计提风险阶段。

4.准则切换带来的影响

新准则采用预期减值损失模型,能够更加充分地反映券商真实的资产负债表。

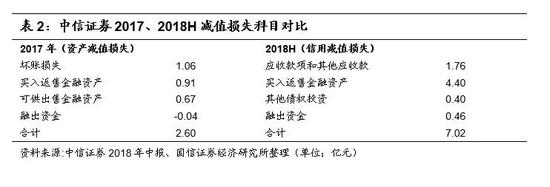

对比中信证券2017年年报、2018年中报中减值损失科目,旧准则包括买入返售金融资产、可供出售金融资产、融出资金等,分别为4.37、4.78、1.04亿元、新准则包括买入返售金融资产、其他债权投资、融出资金等,分别为4.40亿元、0.40亿元、0.46亿元。实行新准则后,取消了原来“资产减值损失”科目,新增“信用减值损失”科目。

对于新旧准则切换,带来的主要影响包括:

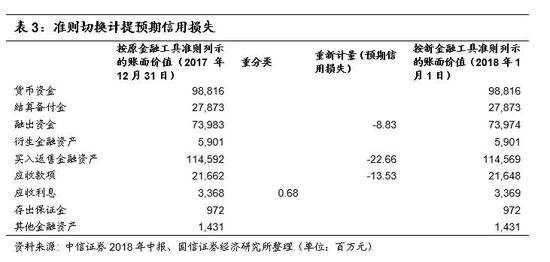

第一,过渡阶段需要计提信用减值损失。在过渡阶段,从中信证券2018年中报来看,2018年1月1日新准则施行,对“融出资金”、“买入返售金融资产”、“应收款项”计提预期信用损失,分别为883、2266、1353万元。

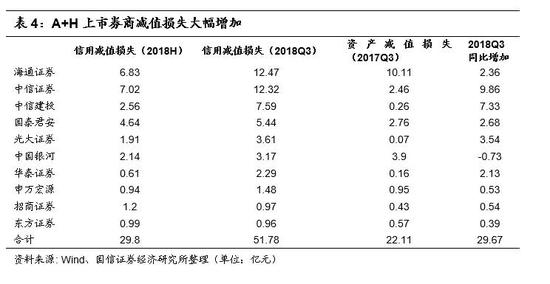

第二,预期信用损失模型下减值压力增加。采用“信用减值损失”科目反映减值风险,A+H上市券商采用新准则后,减值压力较此前提升。2018年中报信用减值损失相对2017年中报资产减值损失增加。11家A+H上市券商2018年前三季度合计计提信用减值损失51.78亿元,同比增长134%。

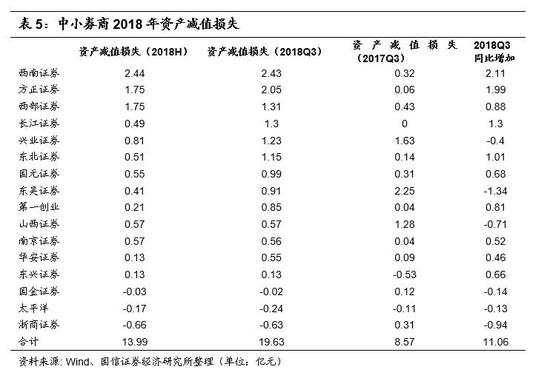

中小券商2018减值损失前瞻性不足。由于其他上市券商仍未采用新准则,减值损失前瞻性不足。2018年股票质押风险加剧,预计中小券商2018年前三季度减值损失仍不充足,2018年报减值损失或大幅高于前三季度。

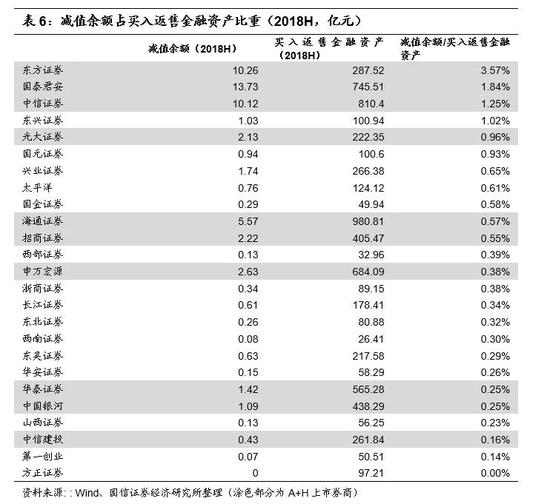

第三,减值余额占买入返售金融资产比例提升,大券商更为充分。分券商而言,A+H上市券商相对其他中小券商采用了更加严格的会计认定,因此计提了较为充分的减值准备。从“买入返售金融资产减值准备/买入返售金融资产”比例来看,A+H上市券商的该比例更高,更能充分反映资产负债表的真实性。东方证券、国泰君安、中信证券、光大证券该比例分别为3.57%、1.84%、1.25%、0.96%,远高于其他中小券商比例。

四、质押风险渐行渐远,开启盈利修复

纾困基金逐步落地、股指反弹、券商积极压缩存量股票质押规模环境下,预计股票质押风险逐步缓解。2018年行业业绩全面承压,ROE探底。预计2019年行业迎来拐点,主要源于三方面:第一,传统业务转好概率加大;第二,资本市场增量改革带来业务机会;第三,减值压力大幅下降。ROE提升、资产质量修复有望提振券商估值。

1.质押风险逐步缓解

纾困基金逐步落地、近期股指反弹、券商积极压缩存量股票质押规模环境下,预计股票质押风险逐步缓解。2018年四季度以来,一行两会、地方政府及证券公司、保险机构等金融机构积极参与化解上市公司特别是民营上市公司的股票质押风险,各种纾困手段的逐步落地,对有效化解股票质押风险具有重要作用。股指反弹、券商积极压缩存量股票质押规模环境下,预计股票质押风险逐步缓解。

从平仓市值、券商履约担保比例均可看出近期风险缓解迹象:

(1)大股东触及平仓市值下滑。假设平仓线为140%,大股东疑似触及平仓市值为疑似平仓价与对应股数的乘积。根据wind披露,2月市场回暖以来,触及平仓市值大幅下滑。

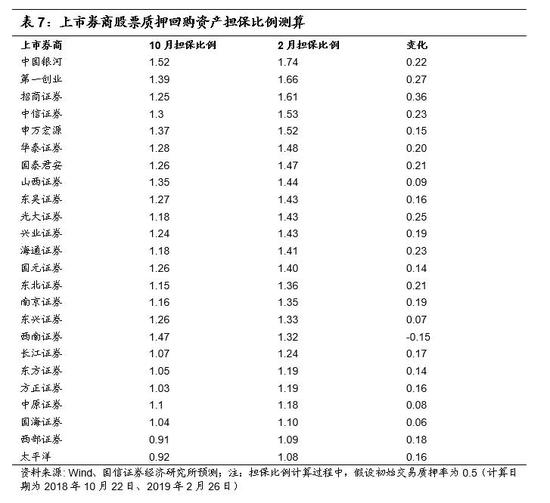

(2)券商担保比例提升。从担保比例来看,最新担保比例较10月数据有所提升。以中证登股票质押信息为基础数据,以股权质押日收盘价位初始交易市值参考,假设初始交易质押率为0.5,我们初略估算了2018年10月22日、2019年2月26日收盘时各证券公司股权质押资产减值情况和最新担保比例。对比发现,大部分券商担保比例较10月数据均提高。

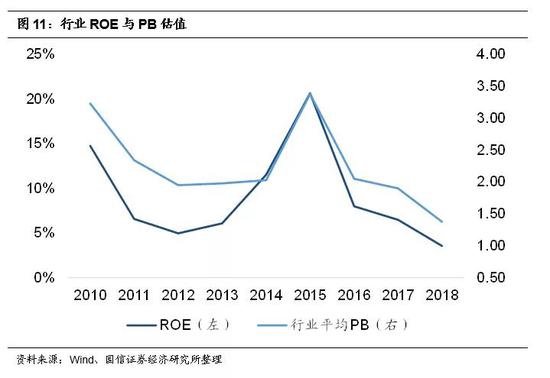

2.盈利拐点将至

2018年行业业绩全面承压,ROE探底。2018年,行业ROE为3.56%,较2017年下降了2.92个百分点。ROE下跌一方面源于权益市场下跌自营业务承压,另一方面源于经纪、投行等轻资产业务收入下滑。此外,资产减值大幅增加导致券商业绩承压。盈利能力下滑导致板块估值中枢不断下移。

预计2019年行业迎来拐点, 主要源于三方面:

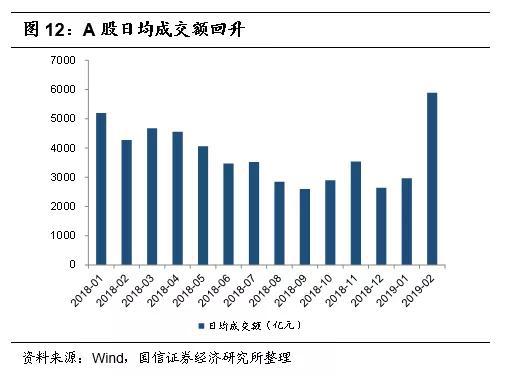

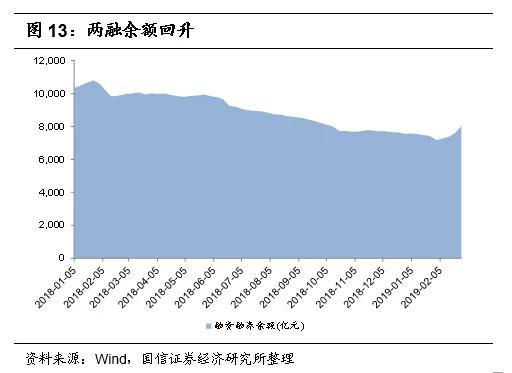

第一,传统业务转好概率加大。市场交易情绪回暖,2019年经纪、两融、自营业务有望回暖。(1)成交量回升。2018年全年A股日均成交额为3691亿元,2019年1月、2月日均成交额为2967亿元、5890亿元,2月以来成交量回暖;(2)两融回升。2018年两融余额全年持续下滑,2018年末下滑至7557亿元。2月末两融余额回升至8000亿元左右,预计后续继续回暖。(3)自营业务好转。市场企稳,2019年自营业务大概率边际改善。

第二,资本市场增量改革带来业务机会。随着资本市场直接融资制度改革的持续深化,多层次资本市场建设将被置于更加突出的位置,券商投行业务、交易业务等具备了纵深发展的市场空间。券商机构服务业务类型将更加丰富,围绕实体经济的服务创新和产品创新也将不断增多。

第三,减值压力大幅下降。减值风险于2018年年报集中体现,2019年预计减值压力大幅减缓。此外,若信用环境改善,减值金额或转回作为减值利得计入当期损益。

根据海通证券2018年中报披露,对于金融工具减值的账务处理如下:

对于购买或源生的已发生信用减值的金融资产,公司在资产负债表日仅将自初始确认后整个存续期内预期信用损失的累计变动确认未损失准备。在每个资产负债表日,公司应当将整个存续期内预期信用损失的变动金额作为减值损失或利得计入当期损益。即使该资产负债表日确定的整个存续期内预期信用损失小于初始确认时估计现金流量所反映的预期信用损失的金额,公司也将预期信用损失的有利变动确认未减值利得。

公司前一会计期间已经按照相当于金融工具整个存续期内预期信用损失的金额计量了损失准备,但在当期资产负债表日,该金融工具已不再属于自初始确认后信用风险显著增加的情形的,公司在当期资产负债表日按照相当于未来12个月内预期信用损失的金额计量该金融工具的损失准备,由此形成的损失准备的转回金额应当作为减值利得计入当期损益。

总结而言,对于处于第三阶段的金融资产(已发生信用减值),在每个资产负债表日均需重新计量预期信用损失金额,其变动计入当期损益;对于处于第二阶段的金融资产(风险显著增加,但未发生信用减值),在当期资产负债表日,若已经不属于风险显著增加情形,则按照未来12个月内预期损失的金额计量损失准备,其转回金额作为减值利得计入当期损益。

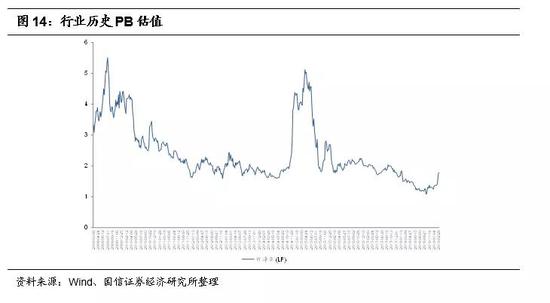

3.ROE提升、资产质量好转支撑估值

ROE、资产质量是提升券商估值的核心因素。展望2019年,传统业务大概率改善、新业务逐步推出,券商经营环境改善,ROE有望迎来拐点。此外,股票质押风险逐步缓解,修复板块估值。目前行业PB估值为1.9倍,处于历史中枢水平。随着资本市场增量改革持续催化、市场回暖券商经营环境改善、资产减值压力大幅减缓,将催化券商业绩与估值。

五、风险提示

市场波动对业绩带来的不确定性;纾困资金落地不及预期,若后续券商、保险、地方政府等资金到位不及预期,市场对券商资产质量存在担忧。

(本文作者介绍:中国人民大学金融学硕士,CFA持牌人,曾供职于浙商证券、光大证券研究所,担任金融行业分析师,2018年加盟国信证券,任金融业首席分析师。)

责任编辑:陈鑫

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。