文/新浪财经意见领袖(微信公众号kopleader)专栏作家 黄志龙

从各国纵向发展的经验看,当一个国家处于人口高速增长、劳动年龄人口比重提升的时期,往往是创造经济发展奇迹的“黄金年代”,反之则相反。

国家统计局最近发布的《2018年国民经济和社会发展统计公报》显示,在劳动年龄人口数量下降七年之后,2018年中国就业人口总量迎来了历史性拐点,老龄化成为一种趋势。随之而来的,不仅有经济前景方面的压力,也蕴含着一系列商业机会。

老龄化将削弱经济增长动能

老龄化对宏观经济的影响,表现在经济增长动能的下降。其背后的理论逻辑主要有两点:

第一,人口年龄结构会影响劳动力资源总量供给,而劳动力又是经济增长中最重要的生产要素。人口老龄化趋势下,劳动力供给下降,社会生产能力不足,经济增速下降。

第二,老龄化会改变社会资源的配置方向,对经济增速产生影响。一般而言,老龄化社会中老年人比重上升,老年人在经济中属于“消费型”人口,不创造产出。相应地,社会资源中用于消费的比重增加,必然对资本积累产生“挤出效应”,资本积累能力下降,将削弱经济增长动力。

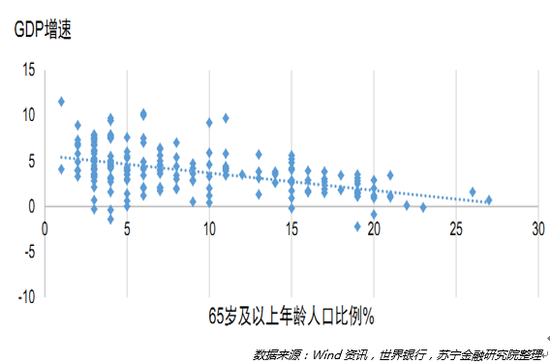

从横向对比看,人口老龄化程度越高的国家,经济增速往往越慢。

世界银行统计的200个国家65岁以上人口比重与经济增速的散点图显示,老龄化程度越高的国家,GDP 增速一般越低,二者存在明显的负相关关系(参见下图)。

以老龄化极为严重(65岁人口占比超20%)的日本、意大利、希腊为例,2000年-2017年三国年均增长率分别为 0.7%、-0.1%和-0.9%。相反,印度、越南等年轻国家GDP增速普遍较快,两国65岁人口占比分别仅为5.99%和7.15%,2000年-2017 年年均GDP增速则达到7%和6.5%。

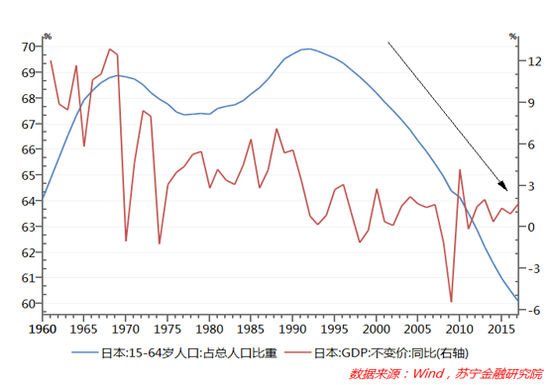

从各国纵向发展的经验看,当一个国家处于人口高速增长、劳动年龄人口比重提升的时期,往往是创造经济发展奇迹的“黄金年代”,反之则相反。

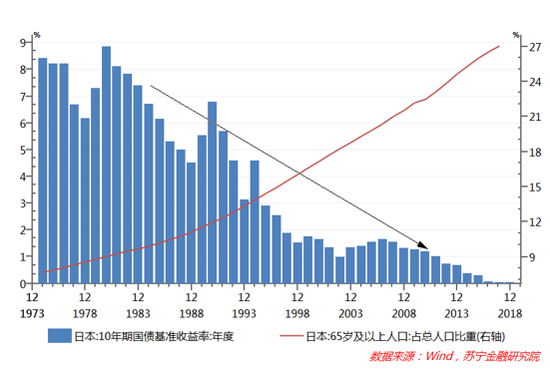

例如,日本的老龄化起步于 20世纪 70年代,自此之后,日本经济增速中枢持续下滑(参见下图)。同样,近年来中国快速进入老龄化时代,也成为中国经济增速下行、进入经济新常态的关键因素。

老龄化将使投资率高位回落

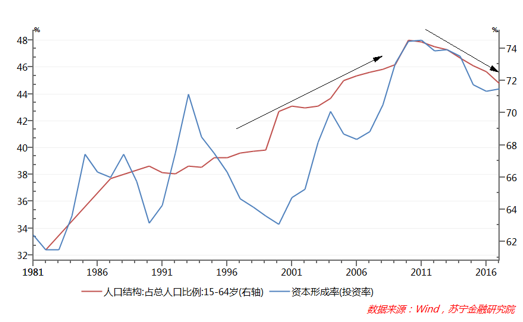

一般而言,一国扩大投资的主要目的是提高人均资本存量,而人口扩张对投资率影响主要有三方面:一是为解决新增人口就业的制造业投资;二是为新增人口提供公共服务和基础设施的基建投资;三是为解决新增人口居住需求的房地产投资。

然而,在老龄化影响下,这三方面的投资需求都将明显减缓。这种明显的负相关关系,在我国投资率的变化中看得十分清楚。改革开放以来,2010年作为我国投资率拐点的分界线特征十分明显。2010 年之前,我国投资率随着劳动人口占比提升而不断增加,2010年达到 47.9%的历史高点;2010年后,随着我国劳动力人口占比转为下行,投资率也逐步下降(参见下图)。

老龄化将加大财政压力

老龄化对财政收支的压力,主要有两方面:一是在支出层面,老年人口的增长,会带来养老金支出、医疗卫生服务等的增加,加大财政压力;二是在收入层面,老龄化环境下经济增速放缓,税基和财政收入会相应减少。

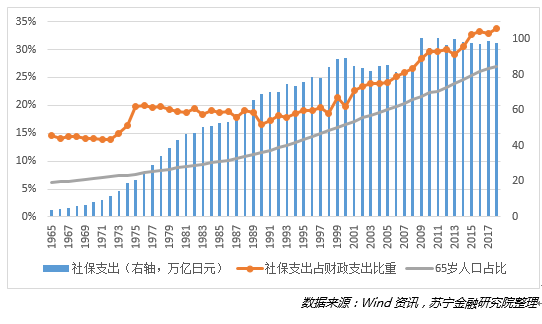

同样以日本为例,1975年前后,日本开始快速进入老龄化,1985年65岁以上人口比重首次突破10%,2018年已达到27.05%。相应地,日本政府财政支出中社保支出规模1990年之后快速增加,2009年、2010年和2013年三次突破了100万亿日元,占日本政府支出比重也由1972年的14%持续上升到2018年的33.75%,创下历史新高(见下图)。在此背景下,日本财政赤字率长期保持在10%左右的水平。

老龄化成为日本财政压力的主要因素

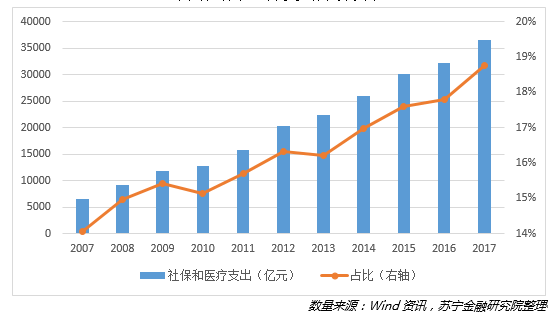

同样,最近几年中国老龄化趋势加速,养老金缺口也越来越大,养老金支付对财政补贴的依赖程度不断提升。2014年开始,全国养老金整体出现入不敷出,当年财政补贴基本养老保险基金为3548亿元,到了2017年则扩大到8004 亿元。2007年-2017年全国公共财政支出中,社保和医疗支出由6542亿元急剧扩张至36565亿元,占比也上升到18.8%(参见下图)。在可预见的将来,老龄化还将给我国财政支出形成持续的压力。

中国社保和医疗支出持续攀升

随老龄化而来的产业机遇

当然,老龄化对中国经济的影响也有正向效应。它给相关产业带来了发展机遇:

首先,老龄化将引爆“银发经济”的巨大潜力。“银发经济”的发展,将主要围绕老有所居(养)、老有所医和老有所乐三大目标。其中,老有所养产业中,智能化的养老宜居环境建设,包括养老公寓、养老社区等养老地产的发展,已成为许多大型房地产企业深度介入的产业;在老有所医产业中,医养结合成为许多保险金融机构优先发展的养老项目;在老有所乐产业中,老年教育、旅游、娱乐、古玩鉴赏等行业将吸引更多企业和资本的参与。

其次,人工智能等产业发展前景广阔。劳动力资源的减少,整体上利好资源密集型、资本密集型和技术密集型产业的发展,而不利于劳动密集型产业的发展。其中,人工智能、机器人行业的发展前景最为看好,近年来,我们不仅看到已进入老龄化时代的日本机器人产业已独步全球,同时我国的人工智能、机器人产业也吸引了大规模投资的涌入,工业机器人和(生活)服务机器人齐头并进,前者是缓解劳动力短期给制造业发展带来的约束,后者主要是为普通家庭特别是老年人提供基本的生活服务。

最后,养老金融和理财市场将迎来大发展。我们这代人最担心的问题是“人还在,钱没了”。在此大环境下,养老金融产业应运而生,以储蓄、私人养老保险、信托、养老基金等形式为老年人提供金融规划咨询和服务的金融机构,将面临前所未有的机遇。

从大的金融产品结构看,由于老年人对风险的厌恶,导致高风险的权益类资产在养老金融中将整体低配,而国债等固定收益率资产将超配。

在这里,日本老龄化趋势及金融业结构的变化或许有一些借鉴意义。1980年前后,日本国债收益率一度达到9%左右,但此后四十年则一路下行,这其中包括经济周期、货币政策、国际外部环境等影响因素,但人口结构的变化则是更具决定性的长期因素。特别是在1990年前后资产泡沫破灭之后,国民和金融机构对国债等固定收益产品的明显超配,是国债收益率持续下行的主导因素。预计这一现象有可能在中国重演。

回到国内市场,最近几年P2P等各种金融新业务的快速发展,可以从侧面看到老年人金融需求的旺盛。老年人对固定收益类金融产品的需求,被传统金融机构所忽视,这让P2P等新型金融业态获得了市场。

如此,在互联网金融监管趋严、风险放大的环境下,传统金融机构不妨加大对老年人固定收益类产品的研发,更好地满足老年人对养老资产保值增值的金融需求。

(本文作者介绍:苏宁金融研究院宏观经济研究中心中心主任、高级研究员。)

责任编辑:陈鑫

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。