文/新浪财经意见领袖(微信公众号kopleader)专栏作家 戴志锋

投资要点

我们认为,2019年宏观存在下行预期,监管“相机抉择”继续宽松概率加大,“刺激+改革”双管齐下,政策推动行业边际改善,板块低估值且具有高beta属性,具备较强配置价值!

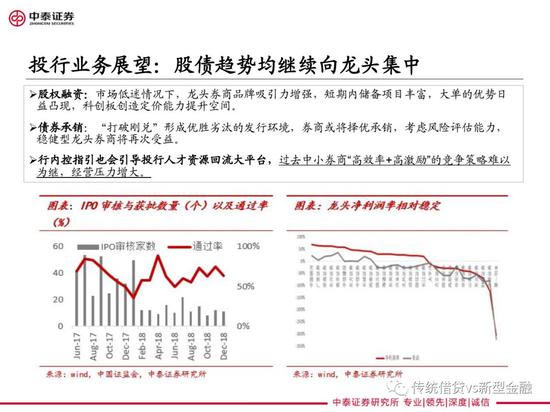

自上而下看多板块:1)18年流动性宽松环境已经形成,未来经济下行预期下,“相机抉择”下继续宽松概率增大,监管政策预计“弱刺激”“强改革”并行推进;2)资本市场改革重要性提升,包括回购、民企纾困、并购重组、科创板等短中长期改革持续推进,券商业务迎来机遇:

估值V.S.基本面均具备空间:1)政策周期推动券商估值修复,估值改善先于基本面,目前行业PB处于历史底部,2018年至今行业PB中枢仅1.4倍,相比近10年中枢2倍存在上移空间。2)18年受投行股权承销低迷、股票质押减值计提增加行业业绩整体承压,19年股质迎来纾困资金,边际下行因素缓解,持续看好科创板注册制预期下龙头券商投行规模回升,关注股指期货及期权市场环境改善,自营衍生品业务有望回暖;

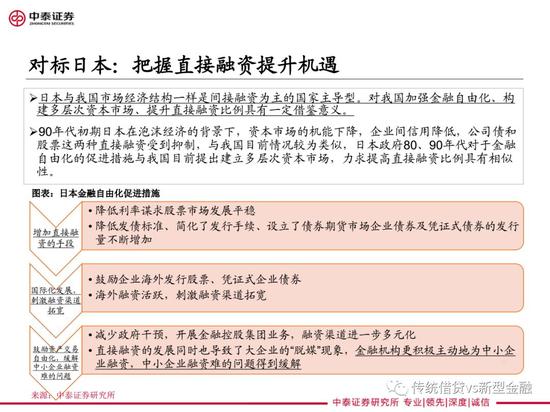

个股选择,对标海外,把握龙头:1)对标高盛,关注具备机构客户优势+衍生品业务空间的中信证券;2)对标嘉信,关注成功获取公募牌照,提升资管业务发展的潜力与空间的东方财富;3)对标野村,关注深度挖掘客户需求+具有并购重组传统优势的华泰证券。•风险提示:资金募集不及预期;二级市场大幅下滑;监管政策发生超预期变化。

谢谢阅读

谢谢阅读(本文作者介绍:中泰证券银行业首席,金融组组长,国家金融与发展实验室特约研究员。)

责任编辑:张文

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。