大公国际认为,2021年以来,电气设备行业景气度持续上行,在政策“双碳”目标和风光发电装机趋势下,新能源电气设备企业迎来新的机遇,景气度持续,根据国家十四五规划,未来我国电力供应结构将逐步向可再生能源转变,非化石类电力设备制造企业将面临较好发展前景。电网投资建设规模保持稳定状态下,行业内企业盈利状况将出现结构分化。在政策不变情况下,预计2022年电气设备制造企业信用水平仍将保持稳定。

行业政策:2021年电网投资规模同比继续提升,政策推动风电及光伏发电逐步平价上网,碳中和推进新能源发展加速,新能源景气度进一步提升,预计2022年全球性碳排放目标将使新能源电气设备企业赢来新的机遇,景气度继续提升。

产业格局:预计2022年全社会用电量保持同比增长但增速同比放缓,长期看电力供应结构将随投资结构的变化而发生改变,非化石类电网电源设备制造企业将面临较好发展前景。

盈利能力:随着国家大力推行“双碳”目标和新能源平价上网大趋势下, 2022年新能源景气度进一步提升,同时在旺盛的发展行情中推升整体结构性调整,各细分行业内竞争持续,企业分化加剧,领先龙头企业在“十四五”装机规划和海外需求下业务规模较为可观,有望带动电气设备产业链企业持续高增长。

债务融资:2021年1~11月,电气设备制造行业新发债金额回落,新发债券期限结构转为以短期为主,存续债余额进一步集中。

信用质量:在政策不变情况下,预计2022年电气设备制造企业信用水平仍将保持稳定。

行业政策

2021年电网投资规模同比继续提升,政策推动风电及光伏发电逐步平价上网,碳中和推进新能源发展加速,新能源景气度进一步提升,预计2022年全球性碳排放目标将使新能源电气设备企业赢来新的机遇,景气度继续提升。

电气设备制造行业的建设投资等发展趋势很大程度受国家统一政策规划和导向引导;同时,电气设备行业内细分行业众多,国家政策的差异将导致电气设备不同细分行业的需求状况产生差异。因此,电气设备行业受电力、输电网络建设投资以及环保新能源等政策的影响较大,与国家政策有紧密的相关性。

碳排放方面,绿色低碳,清洁能源转型进程明显加快,从全球看,碳排放的外部压力及平价后的内生性发展成全球新能源发电发展的主要驱动力。《中华人民共和国国民经济和社会发展第十四个五年规划和2035年远景目标纲要》第三节构建现代能源体系指出,推进能源革命,建设清洁低碳、安全高效的能源体系,提高能源供给保障能力。2021年国家电网计划投资4,730亿元,同比增长2.7%,维持高位。国家电网2021年3月1日发布“碳达峰、碳中和”行动方案,在能源供给侧,构建多元化清洁能源供应体系。2021年10月24日,国务院发布《关于印发2030年前碳达峰行动方案的通知》,提出十四五期间要加快建设新型电力系统,构建新能源占比逐渐提高的新型电力系统,推动清洁电力资源大范围优化配置;2021年10月30日,国家主席习近平在北京以视频方式出席二十国集团领导人第十六次峰会第一阶段会议并发表重要讲话提出:中国将力争2030年前实现碳达峰、2060年前实现碳中和。

新能源发电方面,光伏平价渐近,全球清洁能源迎来发展新时代,景气度持续向上。2021年1~10月,国内光伏累计装机量29.31GW,同比增长33.96%,装机量保持增长,市场发展旺盛。2021年1-10月,全国风电累计新增装机1,919万千瓦,同比增长4.92%,风电作为清洁能源中占比较大的一部分,未来长期依然保持高速发展的环境;由于补贴期限将至,2021是海上风电的抢装年,海上风电新增装机量将快速增长。

新能源发电具有波动性和间歇性特点,发电侧配储在解决新能源消纳问题上具有独特优势,逐渐成为新能源发电项目的政策要求。截至2021年11月,共有20个省份要求风电光伏配置储能,配置比例基本不低于10%,配置时间大部分为2h。2021年7月15日,国家发改委和国家能源局发布的《关于加快推动新型储能发展的指导意见》也明确了至2025年的储能发展目标,新型储能装机规模从2020年底的3.27GW增长至2025年的30GW,五年间年均复合增长率约55.8%,国内新型储能建设有望在此期间高速推进。

大公国际认为,2021年电网投资规模同比继续提升,政策推动风电及光伏发电逐步平价上网,碳中和推进新能源发展加速,新能源景气度进一步提升,全球性碳排放目标将使新能源电气设备企业赢来新的机遇,景气度继续提升

产业格局

2021年以来在“限电”和“双碳”目标下,全社会用电需求旺盛使电力供应总量趋于紧张。预计2022年全社会用电量增速虽然边际放缓但有望保持同比增长,同时电网最大负荷也在随着用电结构优化、电气化程度提高不断增长。长期看电力供应结构将随投资结构的变化而发生改变,非化石类电网电源设备制造企业将面临较好发展前景。

2021年1~10月,全国发电设备平均利用小时数为3,758小时,同比增长106小时,2021年2月以来保持较高增速,自2018年12月以来全国发电设备平均利用小时数首次增长,其中火电行业平均发电小时数高于全类型发电行业平均发电小时数,今年以来呈同比上升趋势。2021年1~10月,全社会用电量累计68,254亿千瓦时,同比增长12.2%,2021年冬夏极端气温使用电增速远超预期,全社会用电量保持较快增长,为新能源的消纳创造有利条件。

从全社会用电量构成占比来看,第二产业依旧为用电需求最大的行业,但占比逐渐下降,第三产业、城乡居民用电量占比均保持快速增长。在第二产业产能保持稳定的前提下,第三产业的逐步发展及城乡居民生活质量的提高,对未来全社会用电量保持稳定形成一定保障。2021年1~10月,第一产业用电量占比同比略有提升,第三产业占比同比提高1.0个百分点,第二产业、城乡居民生活用电量占比同比分别下滑0.2、0.8个百分点。

电气设备行业的景气度受国家和地方政策影响大,电力项目投资是需求端的主要驱动因素。近年来我国电源投资主要依靠以扶持清洁能源发展为目标的电能替代政策拉动。根据中国电力企业联合会发布的电力工业运行简况:截至2021年10月末,我国发电装机总容量达到23.02亿千瓦,其中火电、水电、核电、风电、太阳能发电分别为12.83、3.85、0.53、3.00、2.82亿千瓦,占比分别为55.72%、16.70%、2.31%、13.01%、12.25%,火电装机量占比自2013年的67.12%逐年下降至55.72%,我国发电结构逐渐改善,预计未来能源供给结构将持续向非化石能源转变,装机量将持续增长。

电源基本建设投资方面,2021年1~10月,电源电网投资建设从同比快速增长中迅速回落,电源基本建设投资完成额累计同比增长4.52%,其中风电从2020年高景气中回落,基本建设投资完成额累计同比下降10.41%,火电和水电分别累计同比增长18.83%和8.43%,核电基本建设投资完成额则同比增长52.51%。同期,电网基本建设随电源增长稳步释放。

大公国际认为,综合来看,根据国家十四五规划,预计2030年非化石能源占比将达到20%,未来我国电力供应结构将逐步向可再生能源转变。2021年以来在“限电”和“双碳”目标下,全社会用电需求旺盛使电力供应总量趋于紧张。预计2022年全社会用电量增速虽然边际放缓但有望保持同比增长,同时电网最大负荷也在随着用电结构优化、电气化程度提高不断增长。长期看电力供应结构将随投资结构的变化而发生改变,非化石类电网电源设备制造企业将面临较好发展前景。

盈利能力

随着国家大力推行“双碳”目标和新能源平价上网大趋势下, 2022年新能源景气度进一步提升,同时在旺盛的发展行情中推升整体结构性调整,各细分行业内竞争持续,企业分化加剧,领先龙头企业在“十四五”装机规划和海外需求下业务规模较为可观,有望带动电气设备产业链企业持续高增长。

以信用债Wind行业中的工业资本货物-电气设备为样本,筛选出有存续债且数据完整的40家发债企业作为样本,提取各指标中位数进行比较分析。

2020年,疫情对电气设备制造行业影响主要集中在一季度的项目进度和产量,营业收入水平继续上升,同时一定程度加速企业结构性调整分化,利润水平和毛利率均小幅回落有所回升,总资产报酬率大幅提升。2021年1~9月,新能源景气度持续,电气设备制造企业资产负债率进一步上升,营业收入和利润整体平均水平有望超过2020年,随着十四五规划的实施,非化石类电力设备的需求将持续增长,且新能源电动车的需求也将持续增长,电气设备制造企业将面临较好发展前景,电气设备整体盈利能力将持续提升。

大公国际认为,未来随着国家大力推行“双碳”目标和新能源平价上网大趋势下, 2022年新能源景气度进一步提升,同时在旺盛的行业发展行情中整体结构性调整后各细分行业内竞争持续,企业分化加剧,领先龙头企业在“十四五”装机规划和海外需求下业务规模较为可观,有望带来电气设备产业链企业持续高增长。

债务融资

2021年1~11月,电气设备制造行业新发债金额回落,新发债券期限结构转为以短期为主,存续债余额进一步集中。

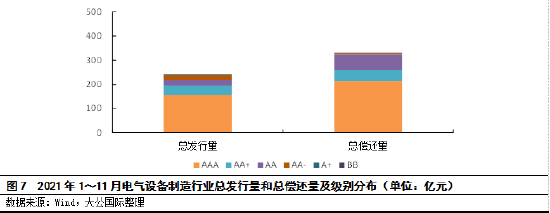

新发债方面,2021年1~11月,电气设备制造企业债券共发行债券32只,发行总额242.81亿元,同比下降31.70%,新发债金额回落,净融资呈大幅流出状态。期限结构以短期为主,一年以下债券占比超过50%;从发债主体级别来看,2021年1~11月电气设备制造企业共有17家发债主体,主体级别均在A+以上,AAA、AA+、AA、AA-和A+级别发债主体分别为6家、5家、2家、3家和1家,发债金额占比分别为63.84%、16.73%、9.88%、8.44%和1.11%,其中发行主体级别为AA-和A+的债券均为可转债。

存续债方面,截至2021年11月末,电气设备制造企业存续债券余额646.45亿元,存续债发行主体共46家,AAA、AA+、AA、AA-和A+级别存续债主体分别为8家、9家、14家、8家和5家,其中AAA主体级别的债券余额占比为50.01%,存续债券中主体级别AA-和A+的发行主体13家,所发行债券类型主要为可转债。

信用质量

2021年1~11月,电气设备制造企业信用质量维持稳定,企业间信用等级有所分化,调级企业数量较2020年有所下降。在政策不变情况下,预计2022年电气设备制造企业信用水平仍将保持稳定。

级别调整方面,2021年以来,电气设备制造行业共有2家企业级别/展望调整,其中深圳市科陆电子科技股份有限公司为展望上调;杉杉集团有限公司级别下调,级别下调原因主要由于关联占款及关联担保、即期偿债压力加大、投融资决策和并购整合、商誉减值、偏光片业务原材料进口依赖、受限资产规模大、重大未决诉讼等方面继续面临压力或风险。总体来看,2021年电气设备制造企业信用质量基本稳定,总体调级企业数量较2020年有所下降。

大公国际认为,预计2022年,在政策“双碳”目标和风光发电装机趋势下,新能源电气设备企业迎来新的机遇,景气度持续;电网投资建设规模保持稳定状态下,行业内企业盈利状况将出现结构分化,长期内将有利于行业内具有规模优势及成本优势的龙头企业发展,行业集中度将有所提升,电气设备制造行业内企业整体将面临进一步结构性调整。预计2022年,在政策不变情况下,信用水平仍将保持稳定。

报告声明

本报告分析及建议所依据的信息均来源于公开资料,本公司对这些信息的准确性和完整性不作任何保证,也不保证所依据的信息和建议不会发生任何变化。我们已力求报告内容的客观、公正,但文中的观点、结论和建议仅供参考,不构成任何投资建议。投资者依据本报告提供的信息进行证券投资所造成的一切后果,本公司概不负责。

本报告版权仅为本公司所有,未经书面许可,任何机构和个人不得以任何形式翻版、复制和发布。如引用、刊发,需注明出处为大公国际,且不得对本报告进行有悖原意的引用、删节和修改。

(本文作者介绍:大公国际作为中国国新控股子公司,成立于1994年,拥有独创的评级方法和评级技术,科研成果丰富。)

责任编辑:赵思远

新浪财经意见领袖专栏文章均为作者个人观点,不代表新浪财经的立场和观点。

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。