来源:债市覃谈

国君固收 | 报告导读:

【发行情况】本次旭升股份(17.720, 0.90, 5.35%)总共发行不超过4.20亿元可转债。优配:每股配售1.048元面值可转债,实控人承诺配售比例不低于15%;设网下、网上发行,T-1日(11-21周三)股权登记日;T日(11-22周四)网上申购;T+2日(11-26周一)网上申购中签缴款。配售代码:753305;申购代码754305。

【条款分析】本次可转债发行期限6年,票息为递进式(0.4%,0.6%,1.0%,1.5%,1.8%,2.0%),到期回售价为115元(含最后一期利息)。主体评级为AA-,转债评级为AA,按照6年AA信用债YTM 5.35%计算,纯债价值为87.76元,YTM为3.19%。发行6个月后进入转股期,初始转股价29.86元,11月19日收盘价为29.30元,初始平价98.12元。条款方面,15/30+85%的下修条款,15/30+130%的有条件赎回条款,30/30+70%的回售条款。可转债潜在稀释比率约为3.51%。

【公司基本面】公司主要从事精密铝合金汽车零部件和工业零部件的生产和销售,致力于新能源汽车和汽车轻量化领域。公司与特斯拉全面深入合作,从供应个别零部件起步,迅速发展到核心系统零部件及总成部件,延伸了公司产业链,建立了同步研发、共同成长的牢固合作关系。2018年前三季度,公司实现营业收入8.25亿元,同比上升53.30%,归母净利润为2.30亿元,同比上升42.35%,毛利率为40.55%。目前公司市值为117亿元左右,PE TTM在40.4倍,估值水平偏高。

【发行定价】绝对估值法,根据大盘及个券走势的判断,假设隐含波动率为14%左右,以2018年11月19日正股价格计算的可转债理论价格为104-105元。相对估值法,同等平价附近的高能转债(130.360, 0.00, 0.00%)转股溢价率为1.78%,主业类似同为汽车产业链标的的新泉转债(213.700, 0.00, 0.00%)当前平价92.58元,转股溢价率为7.74%。考虑到旭升股份作为特斯拉产业链核心标的,近几年业绩增速较快,我们预计旭升转债上市首日的转股溢价率区间为【5%,7%】,当前价格对应相对估值为103~105元。综合考虑,预计旭升转债上市首日价格在104-105元之间。

【申购建议】旭升股份总股本4.01亿股,前十大股东持股比例89.54%。如果假设原有股东20%参与配售,那么剩余3.36亿元供投资者申购。假设网下申购户数为300户,平均单户申购金额1.9亿元,网上申购户数为8万户,平均单户申购金额100万元,预计中签率在0.25%附近。考虑到当前转债平价略低于面值,但公司客户资质较好,受益于特斯拉的快速发展,建议可参与一级市场申购,二级市场可以配置。

1. 投资建议

预计旭升转债上市首日定价区间为104~105元。按照2018年11月19日收盘价计算,旭升转债对应平价为98.12元。同等平价附近的高能转债转股溢价率为1.78%,主业类似同为汽车产业链标的的新泉转债当前平价92.58元,转股溢价率为7.74%。考虑到旭升股份作为特斯拉产业链核心标的,近几年业绩增速较快,我们预计旭升转债上市首日的转股溢价率区间为【5%,7%】,当前价格对应相对估值为103~105元。绝对估值下,理论价格为104~105元。综合考虑,我们预计旭升转债上市首日的定价区间为104~105元。

可参与申购,二级市场可以配置。公司主要从事精密铝合金汽车零部件和工业零部件的生产和销售,致力于新能源汽车和汽车轻量化领域。公司从2013年开始与特斯拉合作,至2014年与特斯拉展开全面合作,从供应个别零部件起步,全面发展到供应传动系统、悬挂系统、电池系统等核心系统零部件。随着与特斯拉合作越来越紧密,公司客户群体不断拓宽,目前已拥有麦格纳、北极星、蔚来、宁德时代(273.550, 2.78, 1.03%)、长城汽车(25.350, 0.06, 0.24%)、江淮汽车(39.840, 0.86, 2.21%)等国内外优质汽车厂商客户。考虑到当前转债平价略低于面值,但公司客户资质较好,受益于特斯拉的快速发展,建议可参与一级市场申购,二级市场可以配置。

2. 发行信息及条款分析

发行信息:本次转债发行规模为4.20亿元,网下、网上申购及原股东配售日为2018年11月22日,网上申购代码为“754305”,缴款日为11月26日。公司原有股东按每股配售1.048元面值可转债的比例优先配售,配售代码为“753305”,实控人承诺配售比例不低于15%。网下发行申购上限为3.78亿元,网上发行申购上限为100万元,主承销商兴业证券(6.050, 0.02, 0.33%)原则上最大包销比例为30%,最大包销额为1.26亿元。

基本条款:本次发行的可转债存续期为6年,票面利率为第一年为0.40%、第二年为0.60%、第三年为1.00%、第四年为1.50%、第五年为1.80%、第六年为2.00%。转股价为29.86元/股,转股期限为2019年5月23日至2024年11月22日,可转债到期后的五个交易日内,公司将按票面面值115%的价格赎回全部未转股的可转债。本次可转债募集资金全部投资于新能源汽车精密铸锻件项目。

3. 正股基本面分析

公司简介:

公司是特斯拉核心供应商。公司主要从事精密铝合金汽车零部件和工业零部件的生产和销售,致力于新能源汽车和汽车轻量化领域。公司主导产品包括新能源汽车变速系统、传动系统、电池系统等核心系统的精密机械加工零部件,产品主要分为汽车类、工业类、模具类等。公司从2013年开始与特斯拉合作,至2014年与特斯拉展开全面合作,从供应个别零部件起步,全面发展到供应传动系统、悬挂系统、电池系统等核心系统零部件。公司客户资源优质稳定,依托与特斯拉的深入合作积累的技术优势,客户群体拓展至麦格纳、北极星、蔚来、宁德时代、长城汽车、江淮汽车等国内外汽车厂商。为满足下游客户需求,公司积极扩大生产能力,公司三厂已于2017年基本建成并投入使用,并积极筹备新能源汽车精密铸锻件项目生产基地。2018年前三季度,公司实现营业收入8.25亿元,同比上升53.30%,归母净利润为2.30亿元,同比上升42.35%,毛利率为40.55%。

公司经营分析:

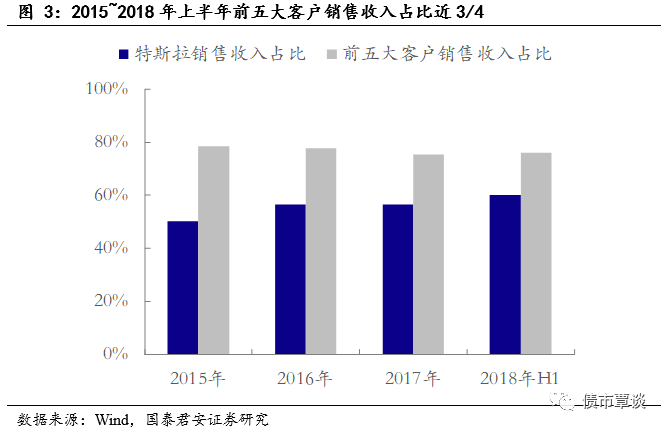

下游主要客户为特斯拉,前五大客户收入占比近3/4。公司客户群稳定,与特斯拉、采埃孚、麦格纳等国内外知名新能源汽车厂商建立长期合作关系。公司2017年对特斯拉销售4.14亿元,同比增长29.54%,占主营业务收入比例达56.46%。近三年前五大客户销售收入占比近3/4,2017年前五大客户销售额达5.52亿元,占年度销售总额的74.64%。

深耕新能源汽车行业,技术研发优势显著。作为特斯拉的核心供应商,公司致力于精密铝制汽车零部件和工业零部件的生产技术和开发研究,积累了新能源零部件设计、研发、生产技术优势。目前公司已获得5项发明专利和63项实用新型专利,采用包括瑞士布勒、德国富莱、日本东芝、日本宇部等全自动压铸机,日本森精机、马扎克、牧野、德玛吉等加工设备和德国蔡司三坐标测量仪、光谱仪等先进检测仪器。公司持续加大研发创新投入,2018年上半年公司研发投入达1801万元。

与下游客户合作范围拓宽。公司与特斯拉合作范围由Model S和Model X车型拓展至Model 3和纯电动卡车Semi,逐步实现对特斯拉全车型覆盖。同时,公司大力开拓新客户,与麦格纳销售收入超3000万元,同比增长50%以上。公司开始向北极星、蔚来、采埃孚等客户批量供货,与宁德时代、长城汽车、江淮汽车已经开始前期合作。

行业竞争格局分析:

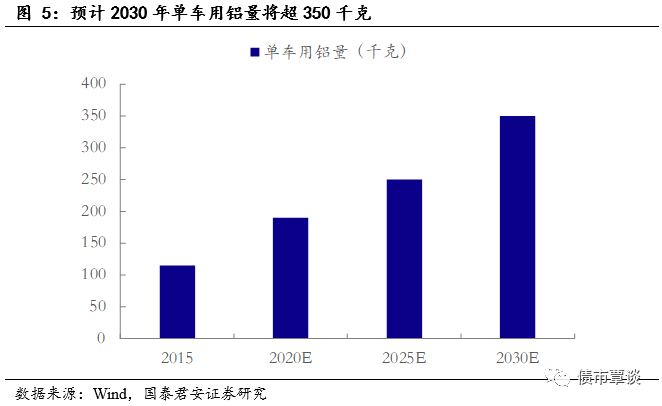

汽车轻量化成为主流,铝合金零件用量增速较快。国家排放标准日益趋严,据《京津冀及周边地区2018-2019年秋冬季大气污染综合治理攻坚行动方案》显示,自2019年1月1日起,北京、天津、河北、山东、河南省(市)提前实施轻型汽车国Ⅵ排放标准。为达到排放要求,汽车轻量化势在必行,而材料的轻量化则是重中之重。2017年末,我国发布的《节能与新能源汽车技术路线图》指出,将大力推进铝合金在中国汽车行业的运用,预计2030年单车用铝量将超过350千克。

新能源汽车处于上升期,未来发展空间巨大。中国电动汽车产业发展迅速,2016-2017年产销同比增长率均保持在50%以上。在双积分政策和新能源汽车高端车型补贴上涨的助推下,2018年上半年销售表现强势,新能源汽车产量为41.08万辆,同比增长率达95%,销量为40.89万辆,同比增长超110%,预计2018年新能源汽车销量有望突破百万辆。

公司在行业内的主要竞争对手包括鸿图科技、鸿特科技(7.280, 0.22, 3.12%)、春兴精工(5.460, 0.26, 5.00%)、文灿股份(23.940, 0.79, 3.41%)、爱科迪等。从盈利水平来看,旭升股份的毛利率和ROE水平均处在行业平均水平之上。

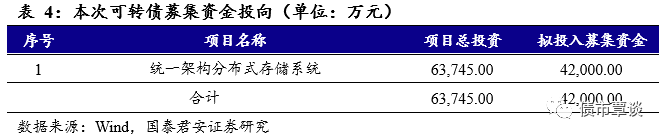

本次募集资金运用:

公司本次发行可转债拟募集资金总额不超过4.20亿元,将全部用于新能源汽车精密铸锻件项目。

免责声明:自媒体综合提供的内容均源自自媒体,版权归原作者所有,转载请联系原作者并获许可。文章观点仅代表作者本人,不代表新浪立场。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,入市需谨慎。

责任编辑:牛鹏飞

热门推荐

特朗普批评泽连斯基:三年前就该结束这一切 收起特朗普批评泽连斯基:三年前就该结束这一切

- 2025年02月19日

- 00:27

- APP专享

- 扒圈小记

11,592

11,592

事发上海!妻子被撞,丈夫拦停酒驾肇事逃逸者,致其十级伤残,被索赔30万,法院判了

- 2025年02月18日

- 14:18

- APP专享

- 扒圈小记

3,537

3,537

明查|德国防长称对美副总统万斯的讲话“感到恶心”?假

- 2025年02月18日

- 23:16

- APP专享

- 北京时间

3,265

3,265

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)

投资研报 扫码订阅

股市直播

-

趋势领涨今天 10:23:29

捷昌驱动(sh603583)公告称,公司股票连续三个交易日内日收盘价格涨幅偏离值累计超过20%,属于股票交易异常波动情形。经自查,公司目前生产经营活动正常,市场环境、行业政策未发生重大调整,生产成本和销售等情况没有出现大幅波动。公司控股股东及实际控制人不存在应披露而未披露的影响公司股价异常波动的重大信息。公司专注于线性驱动行业,生产的线性驱动系统广泛应用于智慧办公、医疗康护、智能家居等领域。公司主持的“领雁”研发攻关计划项目仍处于研发和测试阶段,目前尚未对市场进行批量供货,暂未形成收入。 -

趋势领涨今天 10:23:05

=加入潜伏擒牛VIP,享四大顶级服务=【1】购买VIP自动加入私密小直播间!【2】每周3-5只超短金股调入调出服务,适合实时看盘的投资者!【3】每周一份高端内部绝密文章:包含近期布局、热点版块、指数预判!【4】每月2~3只高端中线金股服务!(VIP超短、中线个股均有涉足,让上班族也能跟上VIP节奏!)现月课7.5折,1288元!季课6.9折,3558元,续费季度更划算!新朋友可先月课体验!点网址,直接买,订购地址:【更多独家重磅股市观点请点击】【更多独家重磅股市观点请点击】 -

趋势领涨今天 10:04:53

【南向资金今日净买入超103亿港元 阿里巴巴获净买入居前】南向资金净买入103.24亿港元。其中,阿里巴巴-W、快手-W、华虹半导体分别合计获净买入约28.30亿港元、8.13亿港元、7.35亿港元;美团-W、晶泰控股-P合计遭净卖出13.31亿港元、0.49亿港元。 -

数字江恩今天 09:45:35

这里昨日的急跌、今日的急涨都属于宽幅震荡结构,哪怕略为突破3366也不改变这个事实。宽幅震荡中,急跌不杀跌、急涨不追涨,今天修复之后,等待再次回踩,配合5分钟底背离和轮峰线的支持寻找机会。 -

数字江恩今天 09:45:27

这里先不看细节,直接看15分钟图。图上的3464-3418蓝色轮峰线是核心,3140的反弹abc突破蓝色轮峰线之后,只要不有效跌破轮峰线,维持之上震荡,其实都是宽幅震荡结构。【更多独家重磅股市观点请点击】 -

数字江恩今天 09:45:17

今日最瞩目的板块当属人形机器人(sz300024)机器人(sz300024),此外,deepseek各个细分行业也在修复。无论是大盘,还是双创,还是国政2000都反V了昨日的中阴线实体部分。市场大悲后迎来大喜,大悲大喜后自然是各种观点的混乱。 -

数字江恩今天 09:45:11

A股两市今日成交6751 + 10459 = 17210 亿人民币,相比昨日缩量近800亿。大盘早盘1小时左右强力拉升,然后全天在20点内的小区间窄幅震荡,收涨27个点。个股方面,和昨日想法,超过85%的个股收红。7%以上大幅上涨个股家数也超过了昨日大幅下跌个股家数。 -

数字江恩今天 09:45:07

宽幅震荡忌追涨杀跌 -

趋势领涨今天 09:25:41

盘后再放利好,两部门:鼓励外资在华开展股权投资 引导更多优质外资长期投资我国上市公司;适时进一步扩大电信、医疗领域开放试点 研究制定有序扩大教育、文化领域自主开放实施方案。五部门印发《优化消费环境三年行动方案(2025—2027年)》 -

北京红竹今天 08:47:20

3、指数调整还没到位目前沪指五分钟级别三买还是没有出现,恒生科技指数和创业板也没有跌破防守线,昨天第一次洗盘,今天快速修复。对于指数来说,调整还没有完成,至少五个新低还没有。如果你是纯指数交易者,还要继续等。不过我在直播中也大家说过了,指数会有回落,但不谈大风险,定义为洗盘。目前指数的洗盘还没结束。