【线索征集令!】你吐槽,我倾听;您爆料,我报道!在这里,我们将回应你的诉求,正视你的无奈。新浪财经爆料线索征集启动,欢迎广大网友积极“倾诉与吐槽”!爆料联系邮箱:finance_biz@sina.com

开门就亏钱?20天内5家券商裁撤分支机构,今年新设分支机构下降四成,一线城市轻型也遭撤并

张婷婷 李欣芸

经纪业务的不景气已持续大段时间,“开门就亏钱。”有证券营业部老总如此调侃。

短短20天内,监管部门核准了5家券商要撤销分支机构的批复。包括中原证券要撤销上海资管分公司、国都证券要撤销北京大望路营业部,还有东吴证券、华龙证券、中信证券(山东)等券商撤销东北、甘肃、以及山东济宁的分支机构。

券商撤销营业部的原因不一,但今年来券商新增营业部节奏放缓、频频撤销分支机构是不争的事实;同时,由于佣金率下滑以及股票成交量低迷并存,券商前三季度代理买卖业务净收入(含席位租赁)同比下滑20.84%。

20天内5券商撤销分支机构被核准

10月30日,北京证监局核准了国都证券撤销北京大望路营业部的批复;次日,东吴证券拟撤销沈阳黄河南大街证券营业部的申请获核准;11月6日,中原证券拟撤销上海资产管理分公司的申请获核准;11月9日,华龙证券拟撤销泾川东大街证券营业部的申请获甘肃证监局核准;11月15日,中信证券(山东)拟撤销济宁古槐路证券营业部的申请获核准。

把时间拉长到今年以来,共有18家券商撤销了28个分支机构。从撤销分支机构的地域来看,主要集中于东北地区、西部地区的不发达省份。

今年来,二级市场股票走势持续回落,两市成交额同比下降幅度较大,券商经纪业绩普遍明显下滑。出于节省成本考虑,券商撤销不发达地区的分支机构,也在情理之中。

不过,国都证券撤销的是北京大望路证券营业部,原因为何?国都证券董秘朱玉萍向券商中国记者表示,北京大望路证券营业部本身是新建的轻型营业部,轻型营业部盈利情况普遍不太好;北京大望路虽然是繁华地带,但繁华也有饱和的可能。出于国都证券自身经营和网点布局层面的考虑,决定撤销该营业部,且目前已经完成了业务了结等事宜。

此前,有券商经纪业务人士告诉券商中国记者,C型营业部多数为近年来新设的营业部,客户基数小,给客户的佣金又低于老营业部,行情不好的情况下亏损面大也是自然。

另外,中原证券被核准撤销上海资管分公司,该券商证代告诉券商中国记者,资管业务可以以部门的形式来经营,也可以以分公司的形式来经营,公司高层出于改革发展以及优化管理的角度来考虑,决定撤销分公司,不过公司资管业务不受影响。

今年新增营业部节奏放缓

券商自2013年新设分支机构政策放宽以来连年加急圈地,而在今年的行情下,圈地的步伐开始放缓。

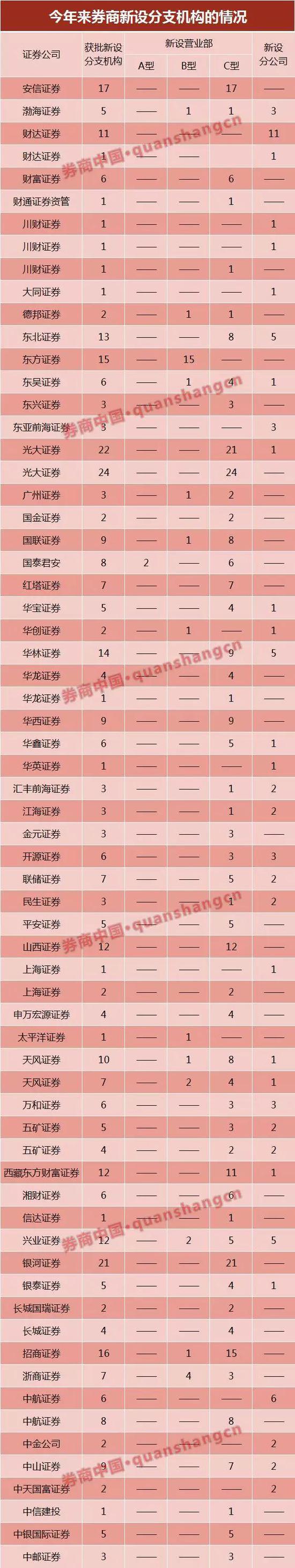

据券商中国记者统计,今年以来,一共有59商陆续获批新设408机构,包括331个营业部和77家分公司,以轻资本的C型营业部为主。新设分支机构地域分布比较分散,沿海及南部富裕省份和中部省份的新兴城市布局较为广泛。

据此计算,今年平均每月有38.86个分支机构获批,而去年全年,平均每月获批63.83个分支机构,今年获批的分支机构数量较去年月均减少近39.12%。

今年以来获批新设分支机构最多的券商为光大证券,在今年3月份和9月份分别获批新增22个和24个分支机构,其中包含1家分公司。就地域来看,主要集中在广东省、浙江省、江苏省等发达省份以及中西部省份的发达城市。

线下营业部数量一直是券商经纪业务实力的重要指标之一,线下网点越多,券商就拥有越多触达客户的机会。不过,随着互联网证券业务兴起,加之线下网点人才短缺、监管成本增加等综合因素,券商新设营业部的策略分化。

今年来营业部行情惨淡

今年来券商营业部的日子非常难过。上海、北京作为全国股基交易量一直领先的地区,营业部业绩亦非常惨淡,全国其他地区营业部行情可见一斑。

据券商中国记者获悉的数据,8月份北京地区证券分支机构的利润总额不足500万,创近年新低。全北京580多家经纪业务类分支机构,只有155家盈利,即超七成营业部8月未实现盈利。业内人士直言,“这种现象,多年罕见。”

更早前,券商中国记者获取的上海地区营业部前五个月盈利数据,近780家分支机构中,有280家营业部发生亏损,即占比约36%的营业部在今年前5个月是亏损状态。而5月当月则有322家分支机构出现亏损,亏损比率超过了四成,5月当月合计亏损金额为2.7亿。

就经纪业务而言,一方面佣金率不断下滑,另一方面股票成交量日益低迷。记者据wind查询,今年年初时每天的两市股票成交金额在5000亿左右徘徊,随后持续走低,到9月份时,每天的股票交易量仅为2000多亿元,虽然十月下旬之后成交额有所上升,但是对业绩的影响不会那么立竿见影。

近日,证券业协会公布证券公司2018年前三季度经营数据。证券公司未经审计的财务报表显示,131家证券公司当期实现营业收入1893.31亿元,同比下滑15.38%;净利润为496.55亿元,同比下滑41.65%。

梳理发现,券商五大业绩指标全线下滑。其中,经纪业务的主要业绩指标——代理买卖证券业务净收入(含席位租赁)为495.61亿元,同比下滑了20.84%。

本月初,上市券商陆续披露10月月报,除了财通证券业绩至今未披露,其他上市券商均公布10月月报。剔除刚刚上市的天风证券和长城证券,其余31家券商中,有26家券商单月净利润环比下滑,其中有8家券商单月亏损及亏幅增大,太平洋、光大证券、兴业证券、国元证券、长江证券等券商均单月亏损。

探索经纪业务转型

财富管理转型,转向新零售,在经纪业务转型过程中被业内广泛提及。

国泰君安信息技术总监俞枫认为,新零售的核心就是以O2O为组织形式,以财富管理为服务内容,实现零售业务全面转型升级。券商如何构筑新零售业务模式?俞枫认为,还在于全面应用金融科技实现O2O+财富管理,广泛地把线上业务跟线下业务结合起来,用线上的流量更大幅度地覆盖客户,同时通过线上线下的新手段为中高端乃至更高级的客户提供财富管理。

安信证券赵湘怀认为,券商财富管理转型还有另外两大要素,产品与客户。他认为产品是券商转型最关键的因素,未来券商可以从广度和深度两个维度丰富财富管理体系。

在广度方面,多层次资本市场建设和金融市场的双向开放后,全球股市联动效应增强,投资品种复杂度和风险提升,资管机构的专业性优势得以凸显,未来普通个人投资者更多通过资管机构参与投资,即体现为“散户机构化”。例如CDR是偏高风险的投资品且战略基金直接获得30%的配售比例,普通投资者将更多选择通过购买资管产品的投资方式。

从深度来看,券商在机构客户服务方面已有突破。券商所提供的服务应当更加个性化与专业化,组建专业投顾团队为客户提供深度服务,例如为企业量身定制未来战略规划及财务规划,为高净值客户提供大类资产配置解决方案乃至全生命周期的管理方案。

在客户层面,一定要填补中高端客户投融资需求空白。一方面,A股投资者呈现散户机构化趋势,客户需求更为复杂多样;二是券商财富管理转型将以契合中高净值人群的投融资需求为核心。

责任编辑:王涵

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)