经济L型筑底调整,18年风险来自金融收紧,机遇来自供改推进 ——点评2月中采PMI数据

来源:泽平宏观

事件:2月官方制造业PMI为50.3%,预期51.1%,前值51.3%;2月官方非制造业PMI为54.4%,预期 55%,前值55.3%;2月官方综合PMI产出指数为52.9%,前值54.6%。

1、核心观点:2月制造业PMI短期大幅回落至50.3%,主因春节扰动、去库存、金融条件收紧、房地产调控等,3月15日短期扰动因素消退后生产将恢复到周期自身轨道。连续19个月位于扩张区间,表明经济L型韧性强。符合我们“2018年中国经济还将经历一年的L型筑底期和调整期,以开启新周期”的判断,与重回衰退的过度悲观论和马上复苏的过度乐观论不同。生产指数下滑超过新订单指数,表明春节、环保限产等短期因素扰动大。

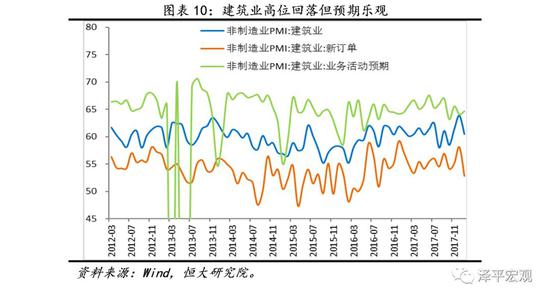

分行业看,高技术和装备制造业快速发展。分企业规模看,大企业好于小企业,行业集中度继续提升。从价格看,主要原材料价格和出厂价格涨幅回落。原材料库存指数略升,产成品库存指数略降,MINI去库存周期对经济拖累有限。在非制造业方面,建筑业商务活动指数高位回落但企业预期乐观。非制造业商务活动指数稍降但连续6个月处于54%以上的扩张区间,消费升级加快。

我们判断:供给侧继续出清,但需求侧有所弱化(库存、基建和地产),经济略有回调但幅度不深,经济L型韧性(消费、出口和产能投资),通胀有预期但压力不大。向下的力量来自财政清理整顿拖累基建、金融监管加强影子银行缩表、房地产调控销售下滑、MINI去库存周期,同时向上的力量来自美欧日经济复苏改善外贸、供给侧去产能企业盈利改善为新一轮高质量产能扩张周期积蓄力量、房地产去库充分后再度补库存支撑投资、美好生活的新一轮消费升级等。

2018年最大的风险来自金融收紧,最大的机遇来自供改推进。金融条件收紧将导致经济短期承压并冲击金融市场波动放大:美国货币政策正常化、国内财政整顿、影子银行缩表、表外回表消耗资本、信贷上升社融下降。机遇来自供给侧改革推进、消费升级和产业升级:健康、娱乐、互联网消费、三四五六线、二胎、新时代四大发明、科技创新。大类资产配置,17、18年炒有基本面的股票,19、20年买人口流入地方的房子。

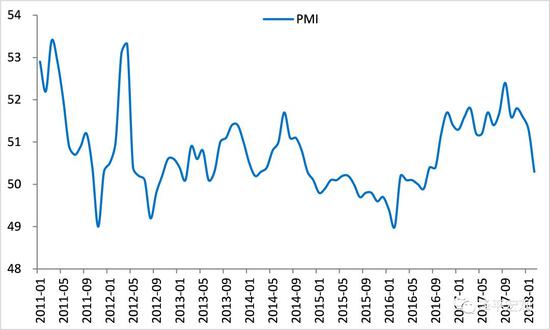

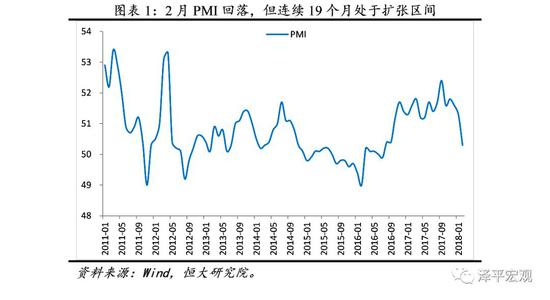

2、因春节扰动、环保升级及监管趋严等,2月制造业PMI回落,但连续19个月处于扩张区间。

2月PMI较上月下降1个百分点至50.3%,与去年同期相比下降1.3个百分点,但仍连续19个月处于扩张期间,显示经济L型韧性强。

具体来看:

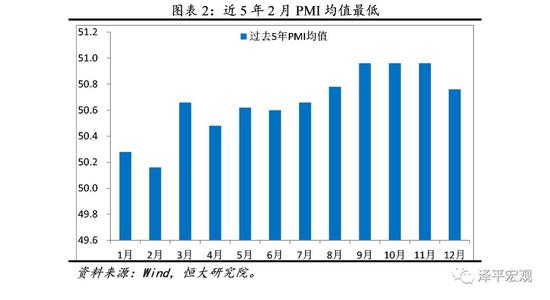

1)春节扰动。从过去5年情况看,1-2月PMI均值显著低于同年其他月份,特别是2月PMI均值为全年最低。去年春节假期为1月27日至2月2日,今年春节假期为2月15日至2月21日,今年2月工作日去年少3天。虽然中采PMI为季调数据,但春节扰动仍无法避免。春节前后为制造业企业传统生产淡季,企业员工返乡过节,用工也较为短缺。调查结果显示2月有18.3%的企业反映劳动力供应不足,高于上月的17.2%和去年同期水平。

2)环保升级。污染防治是三大攻坚战之一,2月初全国环境保护工作会议提出2018年将全面启动打赢蓝天保卫战三年作战计划。同时,“两会”召开在即,环保执行力度趋严。

3)金融监管加强。防范化解重大风险被放在三大攻坚战之首,在强监管下表外融资收缩,对实体经济特别是中小企业有一定影响。

4)MINI去库存周期。2017年三季度至2018年上半年,进入MINI去库存周期。

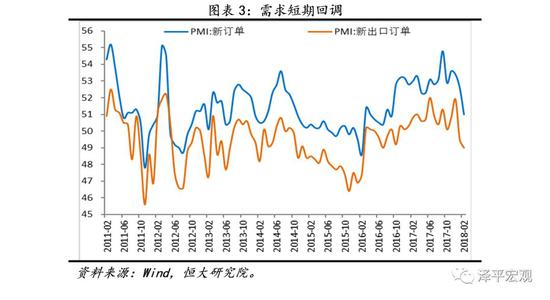

3、供需季节性放缓但仍处扩张区间,内外需短期回调,美欧持续复苏。

从供需看,2月制造业PMI生产指数和新订单指数分别为50.7%、51%,分别较上月回落2.8、1.6个百分点,但仍处于扩张区间。春节前后是制造业传统生产淡季,企业普遍停工减产,市场活跃度减弱,生产活动放缓,需求增速放慢。生产指数较新订单指数回落更多可能主要受春节前后用工不足影响,2月从业人员指数为48.1%,较上月和去年同期分别下降0.2、1.6个百分点,为2016年3月以来新低。特别是中小企业竞争激烈、利润较微薄,对春节加班成本更为敏感,生产受影响最大。2月大、中、小企业生产指数分别为53.7%、49.1%、41.5%,分别较上月下滑1.6、3.4、6.9个百分点。从企业预期看,2月生产经营活动预期指数为58.2%,较上月上升1.4个百分点,处于较高景气区间,表明随着春节因素的消退,企业生产活动将逐步恢复正常,企业对市场发展信心有所增强。

从进出口看,2月新出口订单指数和进口指数回落至49%和49.8%,分别较上月下滑0.5、0.6个百分点。其中,新出口订单指数连续2个月处于荣枯线以下,主因生产季节性放缓、近期人民币升值,但在外需持续复苏下短期波动无碍。进口订单指数在连续15个月扩张后首次降至50%以下,内需的季节性放缓造成月度数据短期波动也勿需过度担忧。

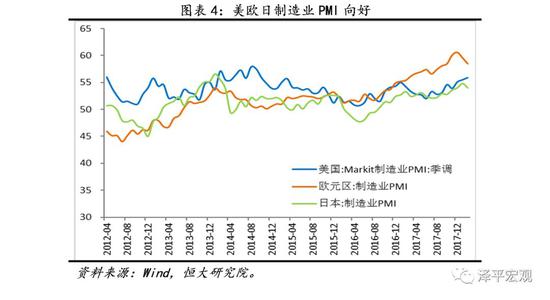

全球经济处于新一轮增长周期。2月美国Markit制造业PMI为55.9%,再创新高;日本、欧元区制造业PMI分别为54%和58.5%,虽出现小幅回落,但仍保持较高的景气度。我们认为,这一轮美欧经济复苏,主要是基于自身资产负债表修复,具备可持续性。美国2008年金融危机以来宽货币+严监管的政策组合在推动经济复苏的同时避免了金融结构脆弱性,造就了这一轮美国超长的经济复苏,未来政策组合从“宽货币+中性财政+严监管”转向“紧货币+宽财政+松监管”。

3、高技术和装备制造业快速发展,行业集中度继续提升大企业好于中小企业。

分行业看,高技术和装备制造业继续加快发展。2月高技术制造业PMI为54.0%,分别高于上月和制造业总体0.8和3.7个百分点;装备制造业PMI为51.0%,分别高于上月和制造业总体1.0和0.7个百分点。根据国家统计局数据,2017年高技术制造业和装备制造业增加值分别比上年增长13.4%和11.3%;占规模以上工业的比重分别为12.7%和32.7%,表明工业向价值链中高端延伸。

分企业规模看,大企业明显好于中小企业,产能出清行业集中度提升。2月大型企业PMI为52.2%,较前值回落0.4个百分点,自2016年9月开始连续18个月高于52%。2月中型、小型企业PMI分别为49%、44.8%,比上月下滑1.1、3.7个百分点;其中,中型企业在连续三个月扩张后转为50%以下,小型企业PMI连续8个月位于50%以下,为近两年来最低点。从需求看,尽管整体新订单指数下滑,但2月大企业新订单仍上升0.4个百分点至55.1%。

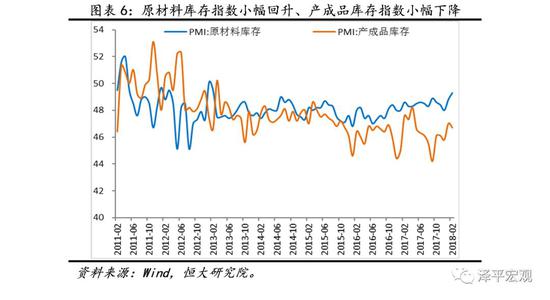

4、库存继续去化,但MINI去库存周期对经济拖累有限。

2月原材料库存指数为49.3%,较上月上升0.5个百分点,连续两个月上升,达近五年高点。因生产回落幅度大于需求,2月产成品库存指数为46.7%,较上月下降0.3个百分点。2017年3季度-2018年上半年步入MINI去库存周期,属于中期产能周期向上的短期库存回调。由于合意库存水平低,2016-2017年2季度的此轮补库周期力度浅、时间短,未来去库周期对经济的拖累较弱。

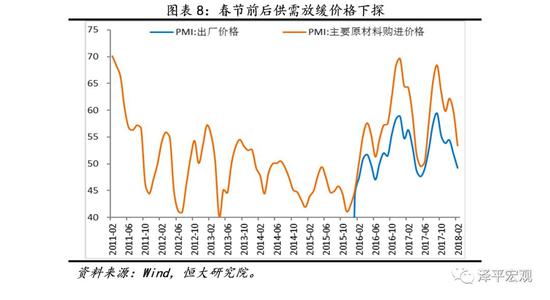

5、价格指数继续回落但仍处高位,通胀温和压力不大。

2月采购量指数连续第二个月下滑至50.8%,较上月下滑2.1个百分点。2月主要原材料购进价格指数和出厂价格指数分别为53.4%和49.2%,连续第二个月下滑,分别比上月回落6.3和2.6个百分点,较去年同期分别下滑10.8、7.1个百分点。其中主要原材料购进价格指数大幅回落,或与前述原材料库存指数上升、达五年高点有关;出厂价格指数自2017年7月份以来首次跌入荣枯线以下。

2月唐山、邯郸相继出台非采暖季限产规定,不排除周边城市跟随非采暖季限产。唐山市《钢铁行业2018年非采暖季错峰生产方案》(征求意见稿)要求,各钢铁企业限产比例在10%-15%;邯郸市《2018年二、三季度大气污染防治强化措施》(征求意见稿)要求,钢铁企业存在“未完成仓化、棚化改造、未达到超低排放”等问题的,限产20%。

各界对2018年通胀形势分歧较大,有的认为重回通缩,有的在2017年底上调通胀预测。我们判断通胀温和、压力不大,经济L型筑底调整相符:货币政策稳健中性;金融去杠杆,社融收缩;经济L型筑底期和调整期;房地产长效机制,租赁房推出。

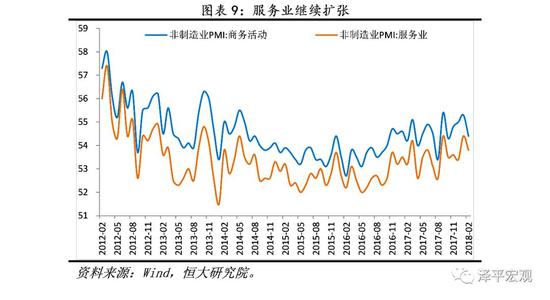

6、非制造业商务活动指数连续六个月高于54%,产业升级、消费升级势头持续

2月非制造业商务活动指数为54.4%,较上月回落0.9个百分点,但高于去年同期0.2个百分点,连续6个月处于54%以上的扩张区间。其中,服务业商务活动指数为53.8%,较上月回落0.6个百分点,但高于去年同期0.6个百分点。在节日效应和消费升级的影响下,假日消费市场旺盛,生活性服务业商务活动指数为59.1%,连续两个月上升。

分行业看,零售、餐饮、铁路运输、航空运输、电信、互联网软件以及旅游相关行业等商务活动指数均位于56.0%以上的较高景气区间,消费对经济增长的拉动作用进一步增强。证券、保险、房地产、居民服务及修理等行业商务活动指数位于临界点以下,业务总量有所回落。从市场需求和预期看,服务业新订单指数和业务活动预期指数为50.7%和60.4%,分别较上月回落1.1、0.8个百分点;其中,业务活动预期指数连续9个月处于60%以上的高景气区间,市场需求继续改善,企业预期继续向好。

7、建筑业景气度高位回落,市场预期乐观。

受寒冷气候和春节因素双重影响,建筑业虽高位回落,但总体保持增长。2月建筑业商务活动指数为57.5%,较上月回落3个百分点,但仍处于较高的景气区间。2月建筑业新订单指数为49.5%,较上月回落3.3个百分点,但建筑业业务活动预期指数较上月继续上升1个百分点至65.7%,表明随着气候的转暖,建筑工程开工率将逐渐上升。

我们预计,2018年基建投资可能下滑明显:2017年高增长高基数,财政清理整顿,PPP规范,高质量发展减少无效投资。

同时,补库存、棚改实物安置和租赁房建设支撑房地产投资,但也将略有放缓:2015、2016、2017年商品房销售额同比分别为14.4%、34.8%,而房地产开发投资增速仅1.0%、6.9%、7%,销售大幅超过投资,库存去化充分,待售面积同比从2015年初的24.4%迅速下降至2016年底的-3.2%和2017年底的-15.3%。随着房地产调控和棚改货币化比例下降,预计2018年销售大降,但补库、棚改实物安置和租赁房建设支撑房地产投资,2018年房地产开发投资同比4.5%。

8、2018年风险来自金融条件收紧,机遇来自供给侧改革推进

1)2018年经济形势:L型筑底期和调整期,新周期起点。

2)政策组合:货币中性+财政整顿+监管加强+改革推进。

3)潜在风险:

金融条件收紧:美国货币政策正常化、国内财政整顿、影子银行缩表、表外回表消耗资本、信贷上升社融下降。

资金变紧变贵:去库存房价涨、去产能商品价格涨、去杠杆资金价格涨。

中小房企资金链断裂风险:地产调控+金融监管。

金融行业格局重写:影子通道业务全面收缩,服务实体、加强主动管理能力才有未来。金融去杠杆相当于金融行业去产能和挤水分。

加强金融监管:短期经济承压,长期正本清源有利于持续健康高质量发展。

冲击金融市场:股债市场波动性放大。

4)未来机遇:

消费升级和产业升级:健康、娱乐、互联网消费、三四五六线、二胎、新时代四大发明、科技创新。

大企业兼并小企业:回收现金流,才能在年底-2019年收割市场。

大类资产配置:17、18年炒股,炒有基本面的股票,19、20年买房,买人口流入地方的房子。

商品:价格高位调整但幅度不深,供求格局改善继续修复企业盈利和资产负债表。

房市:调整到2018下半年-2019年。城镇化率58.5%,空间很大。人往城市群都市圈流入。

股市:紧紧拥抱业绩,坚守价值投资。

债市:有配置价值。

人民币汇率:中期强势。

责任编辑:张恒

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)