【金融曝光台315特别活动正式启动】近年来,银行卡被盗刷、买理财遇飞单的案例屡见不鲜,金融消费者维权举步维艰,新浪金融曝光台将履行媒体监督职责,帮助消费者解决金融纠纷。 【在线投诉】

如何读懂资管新规的真实含义

——访中国人民银行参事、中欧陆家嘴国际金融研究院常务副院长盛松成

经济日报·中国经济网记者 陈果静

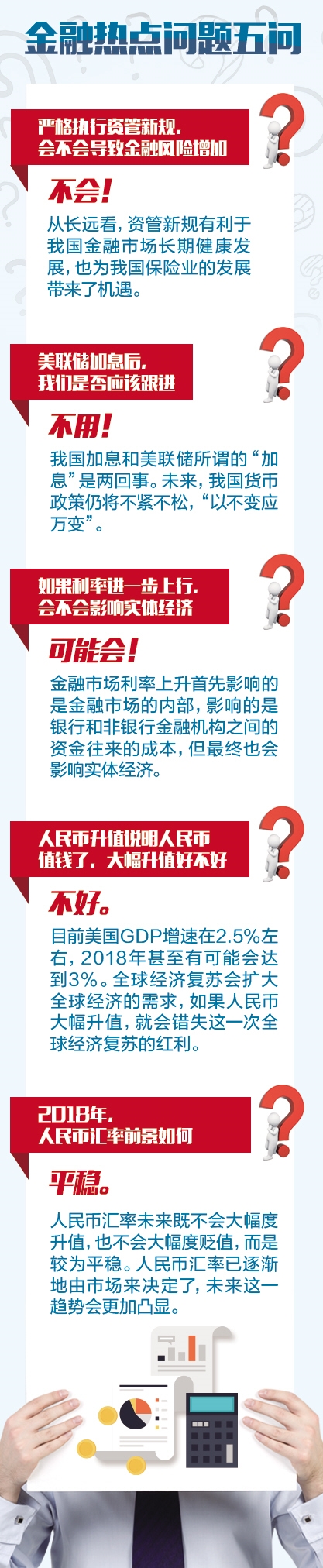

近日,一系列金融监管政策密集出台。对此,市场上各种观点纷出,莫衷一是。担心严格执行资管新规反而会触发金融风险者有之,担心实体经济运行成本因此增加者有之。这些观点,没有全面地、系统地看待我国防范金融风险的目的和努力。事实上,长远来看,资管新规有利于我国金融市场长期健康发展,有利于防风险、促发展、降杠杆、优配置——

近期,包括资管行业新规在内的一系列金融监管政策密集出台,显示出金融去杠杆、强监管、防风险的决心。然而,与此相关的一系列问题也成为人们关注的焦点:美联储加息后,在金融市场利率已有所抬升的背景下,我国是该跟进还是该“按兵不动”?利率上升可能增加实体经济运行成本,该如何平衡?在防范金融风险的背景下,汇率升值是利好吗?经济日报·中国经济网记者就此采访了中国人民银行参事、中欧陆家嘴国际金融研究院常务副院长盛松成。

记者:资管新规出台后,市场上不乏不理解之声,有人担忧,如果资管新规严格执行会触发金融风险,一旦理财产品大面积赎回,可能会导致金融机构抛售资产、金融市场大幅震荡;还有人担心,非标投资这种灵活的融资方式如果受限,是不是容易导致实体经济融资难现象加剧?

盛松成:在正式的监管细则制定及实施中,的确要注意渐进过渡,并加强与市场的沟通,避免因为监管政策实施进程过快而引发金融风险。但拖延变革并不是化解这些担忧的根本方法,根本之道在于稳步、协调地推进金融市场各项改革,同时市场主体主动转型、积极改善资产管理投资能力。

长期以来,我国直接融资发展不充分,强化了实体经济对金融中介的依赖。对于那些难以从资本市场公开募集资金或从银行获得贷款成本较高、甚至难以获得资金的企业而言,资管业务的发展为他们提供了新的融资渠道,但也推高了企业融资成本。为了规避日趋严格的监管,不少资管产品的交易结构存在多层嵌套,拉长了资管业务链条,这些都抬高了企业融资成本。此外,资管行业的扩张过程中也有不少套利和投机。

但长远来看,资管新规有利于我国金融市场长期健康发展。一是防风险。加强宏观审慎管理以规避金融系统性风险,同时改善投资者的风险偏好与其风险承受能力之间的匹配。二是促发展。改变我国以间接融资为主的金融体系,为发展直接融资创造了新机遇,有助于完善我国多层次的资本市场体系。三是降杠杆。完善资产管理行业监管不仅有利于金融去杠杆,也有助于企业杠杆率的下降。监管的协调统一能够有效减少监管套利,简化繁冗的交易结构,继续推进我国金融去杠杆,降低企业的融资成本。四是优配置。打破刚性兑付将鼓励金融机构提高主动管理能力,寻找更多优质的基础资产,优化我国金融资源的配置,更好地支持实体经济发展。

而且,我认为资管新规为我国保险业的发展带来了机遇。破除刚性兑付将削弱理财产品的吸引力,而既能提供保障,又有契约保证收益的保险产品会更受稳健投资者青睐;新规要求金融机构对资管产品实行净值化管理,而保险投资以债券和银行存款为主,更符合稳健投资的要求;保险资金来源于保费收入,现金流长期而稳定,不存在滚动发行隐患;规范期限错配也符合保险资金与长期投资的天然匹配性。

记者:2017年以来,我国金融市场的利率已经开始走升,在美联储加息背景下,我国“加息”的预期也在上升,如果利率进一步上行,是否会影响实体经济发展?

盛松成:我国加息和美联储所谓的“加息”是两回事。美国的所谓“加息”,提高的是政策利率,也就是联邦基金利率,其变化会迅速传导到金融市场利率,进而又会很快影响到实体经济,美国金融市场利率和实体经济利率是完全放开的。我国利率体系要更复杂,不仅有政策利率,还有金融市场利率,也有对实体经济的存贷款基准利率。所以,一般我国所谓的“加息”是指存贷款基准利率上调。虽然面对美联储缩表、美国加息、税改等多重外部环境的变化,但我预计2018年我国的货币政策仍将不紧不松,“以不变应万变”。事实上,我国金融市场利率的上行已先于美联储加息了。未来一段时间,市场流动性还会比较紧,市场利率或将在高位小幅震荡。

首先,我认为最重要的一点,就是频繁调整存贷款基准利率不利于利率市场化的推进。与其提高存贷款基准利率,不如进一步推进利率市场化。尽可能保持基准利率的稳定,让银行自主选择浮动幅度和比例,自主定价。

第二,要尽可能避免金融机构将资金成本的上升转嫁给非金融企业,抬升实体经济融资成本。金融市场利率上升首先影响的是金融市场的内部,影响的是银行和非银行金融机构之间的资金往来的成本,但最终也会影响实体经济。事实上,最近实体经济的存贷款利率已经有所上升。

目前,大多数人预测2018年我国GDP增速会在6.5%左右。我国企业尤其是中小企业生机勃勃,但是面临的困难和问题依然较多。如果加息,会进一步增加企业尤其是中小企业的成本与压力。因此,近期没必要再提高存贷款基准利率。

第三,近期提高存贷款基准利率也不利于金融去杠杆。因为直接提高存贷款基准利率相当于为金融机构将资金成本上升转嫁给实体经济提供了背书,金融去杠杆甚至可能因此而倒退。

最后,我觉得现在是继续推进利率市场化的一个比较好的时间窗口。市场化的定价机制有助于改善目前金融市场存在的定价扭曲,这也将有利于资管新规的顺利实施。

记者:新年以来,人民币汇率表现强势,很多人担心会对出口产生不利影响。但记得2017年初的时候,大家还在担心人民币继续贬值。您对人民币汇率前景有何看法?

盛松成:国内因素和美元走弱,共同推动了近期人民币升值。我认为,现在人民币大幅度升值和大幅度贬值都不利,而是应该保持基本稳定。很多人不理解,人民币升值了就等于人民币更值钱了,为什么反而不好呢?因为现在不仅是美国经济复苏,而且全球经济都在复苏,欧洲、日本经济都有好转。目前美国GDP增速在2.5%左右,2018年甚至有可能会达到3%。全球经济复苏会扩大全球经济的需求,如果人民币大幅升值,就会错失这一次全球经济复苏的红利。此外,美国经济复苏可期,随着美元进入加息周期,美元资产也有回流的需求。因此,我主张人民币保持合理均衡水平上的基本稳定。

人民币较大幅度贬值也不好。因为这会影响国际上对中国经济的信心。同时,人民币大幅度贬值很可能会引起国与国之间的贸易摩擦。更何况,从经济基本面和金融运行看,人民币也没有大幅贬值的基础,我国经济依然好于大多数国家。

除此之外,我国内外利差也比较高,中美利差依然较大。目前,我国10年期国债到期收益率已较2016年三季度末的2.7%提高了1.2个百分点;而同期美国10年期国债到期收益率提高0.6个百分点左右,中美10年期国债利差实际上有所扩大,两者相差1.5个百分点。

因此,我认为人民币汇率未来既不会大幅度升值,也不会大幅度贬值,而是会较为平稳。中央经济工作会议提出,要保持人民币汇率在合理均衡水平上的基本稳定。当然,人民币汇率的双向波动是很正常的,小幅的升值或贬值都是正常的市场行为。现在,人民币汇率已逐渐地由市场来决定了,未来这一趋势会更加凸显。

责任编辑:杜琰 SF007

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)