【金融曝光台315特别活动正式启动】近年来,银行卡被盗刷、买理财遇飞单的案例屡见不鲜,金融消费者维权举步维艰,新浪金融曝光台将履行媒体监督职责,帮助消费者解决金融纠纷。 【在线投诉】

回顾1月,玻璃期现货市场走势均较为平淡,期货高位震荡,小幅收跌,现货价格则涨跌互现。随着北方地区赶工结束,天气转冷,淡季效应开始显现,生产企业出库放缓,行业库存持续累计,不过前期沙河地区部分生产线的停工极大的缓解了现货供需情况,纯碱价格大跌使企业资金压力减小,而处于对年后市场预期乐观,则令其普遍挺价销售,春节临近未有相关优惠政策,贸易商备货谨慎,上下游进入博弈阶段但上游企业占优,价格僵持,静待春节来临。

对于2月而言,春节的原因使现货市场变得清淡,深加工企业开始停工,节前一段时间需求难有较好表现,价格多持稳,生产厂家库存出现主动或被动的增加且大厂增幅较大,对节后价格走向平添一层不确定性。目前来看,环保对供给冲击依然较大,部分生产线仍未取得环保许可证,而节后需求将逐步回暖,玻璃价格存在走强契机,不过厂家库存累计及房屋新开工的情况均将对现货价格产生影响,需谨慎对待,谨防2017年行情再演。

操作上,节前而言,淡季影响仍在,价格稳中偏弱,基差处于低位,期价走强动力不足,但市场预期乐观也对其形成较强支撑,预计1805合约在1440-1520元间高位震荡,波段操作为宜,注意仓位;节后而言,库存是关键,2018年较2017年春节迟来两周有余,虽有沙河停产,但库存累计仍需关注,按农历计目前行业库存已高于去年同期,若需求未能有效释放则对价格将产生强压制,而基差的修复将令期价跌破去年11月来的箱体震荡下沿,因此春节后建议谨慎做多,关注1805合约在1440元支撑,跌破止损。

关注点:

1.玻璃行业库存(特别是沙河部分大厂库存)

2.春节前后生产线停复产及环保许可证获得情况

3.年后资金面情况

1、期现货价格稳中偏弱波幅较小

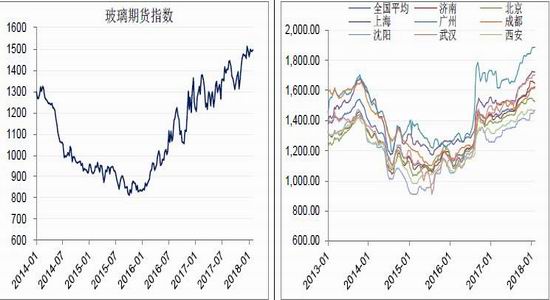

1月,玻璃期价走弱,现货市场区域分化,北方地区需求开始放缓,随着厂家库存累计,报价出现松动,其中沙河、西安、秦皇岛等地价格均有所回落,但跌幅相对较小;南方多地需求持稳,生产企业出库情况正常,华东、华南甚至华中地区价格均小幅上涨,1月末,全国平板玻璃均价收于1662元/吨,环比上涨4元,同比上涨190元。期价则延续11月下旬以来的高位震荡走势,主力1805合约最高涨至1517元,最低则下探至1441元,月内小幅收跌5元,跌幅为0.34%。在环保及需求回暖的乐观预期下,期价走势相对较强,一直在近年高位附近震荡,但较低的盘面贴水及仓单数量的大增也对期价形成了较强压制,使其未能突破震荡区间上沿。整体看,无论是东北地区的冬储价格,亦或是当前厂家出货价,供需共同作用下均显著好于去年同期。

图:玻璃期货价格指数 图:国内主要地区平板玻璃现货价格

数据来源:Wind、方正中期研究院整理

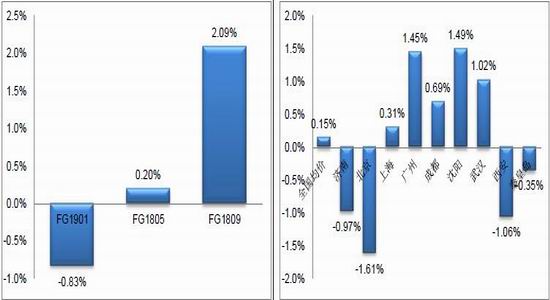

图:1月玻璃期货主力合约涨跌幅 图:1月国内主要地区平板玻璃现货价格涨跌幅

数据来源:Wind、方正中期研究院整理

1月,中国玻璃综合指数报收1185.95点,环比上涨0.04点,同比上涨119.62点;中国玻璃价格指数报收1212.39点,环比上涨3.30点,同比上涨139.01点;中国玻璃信心指数报收1080.17点,环比下跌13.00点,同比上涨42.06点。

图:中国玻璃市场指数 图:1月中国玻璃指数月涨跌幅

数据来源:Wind、方正中期研究院整理

2、环保冲击减弱产量降幅收窄

11月以来,沙河地区9条浮法线相继停产使淡季玻璃供给压力大幅减小,结合北方地区赶工及南方需求持稳,导致玻璃价格淡季不淡,维持强势。进入1月,产能下降步伐放缓,部分生产线未如预期停产,也为市场平添了一丝忧虑。截止1月26日,国内浮法玻璃生产线总数为362条,环比增加1条,同比增加6条,生产线开工数为229条,环比增1条,同比减少5条,月末浮法玻璃产能利用率为68.90%,环比下降0.28%,同比下降2.35%。国内浮法玻璃在产日熔量环比持平上月,仍为148710万吨,按日熔量均值推算,平板玻璃1月产量为6052.6万重箱,环比下降0.16%,同比下降4.9%,降幅收窄。

图:浮法玻璃在产产能及产能利用率 图:平板玻璃月产量及当月同比

数据来源:Wind、方正中期研究院

3、淡季效应显现库存持续增加

进入季节性淡季以来,由于产能减少及北方多地存在赶工推迟情况,导致玻璃供需情况并未出现季节性下滑,2017年淡季库存持续下降并显著低于2016年同期,库存压力较小成为生产企业挺价销售的主要动力。进入2018年后,随着北方地区赶工基本结束,深加工企业开始陆续停工,对原片采购由此放缓,对于贸易商而言,厂家并未出台相应优惠政策,当前价格水平下其冬储意愿不强,同时部分大厂更是采取自己存货的方式,上下游进入博弈阶段,沙河前期9条线停产后,后期3条浮法线据了解仍在生产,因此产量持稳,库存开始持续增加,截至1月末,玻璃行业库存已连增四周至3276万重箱,环比上月增187万重箱,同比去年增103万重箱,按农历春节计算,1月26日节前第三周库存也已高于去年同期,库存压力开始显现,至1月末时,沙河部分大厂受此影响价格出现松动,出台了相应的优惠措施。而考虑到2018年春节较2017年迟来两周,因此年后甚至正月十五日下游需求普遍回暖时,库存累计幅度有可能超出预期,届时或对价格形成较强压制,需密切关注。

图:玻璃行业春节前后库存变动情况

数据来源:Wind、方正中期研究院

图:玻璃行业库存变动情况

数据来源:中国玻璃期货网、方正中期

2016年初以来玻璃的企稳回升并创近几年高点,多是源于房地产端的需求带动,以及环保引发的纯碱等原料上涨所致的成本端配合,相较于钢铁行业而言,供给对其价格的影响相对有限;而对于2018年,工信部的水泥玻璃产能置换方案,新增产能的控制,形成去产能之风吹向玻璃行业,而前期沙河部分生产线因环保不达标停产,及全国多数产能未取得环保许可证,均预示着环保督查对于2018年玻璃的供给影响加剧,而决定玻璃价格的因素也逐步由需求向供给转移,这也是我们看好今年玻璃价格的主因,不过需要注意的是,近期沙河部分生产线未如期停产,为日后产能缩减平添一层不确定性。而近期部分生产线的投复产,小幅对冲了前期沙河停产的影响,所以对于2月而言,供给端持稳可能较大。

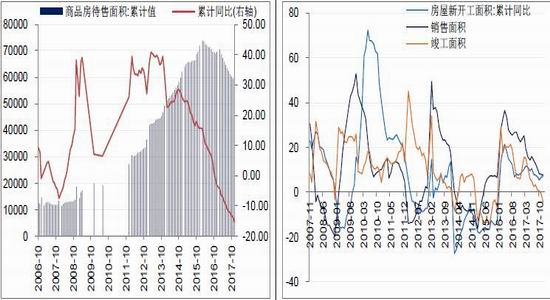

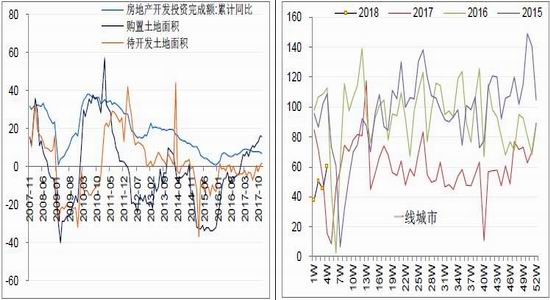

4、库存低位房地产投资降幅可控

对于2018年而言,房地产投资下滑成为影响玻璃需求的重要因素。随着调控效果渐显,租购并举的长效机制建立,房贷利率中枢上移,地产销售开始向投资及新开工传导,市场也普遍对其持偏悲观看法。至2017年12月,房地产开发投资连续回落三个月至7.0%,已触及年内低点,房屋新开工增速则较年初高点下降4.6%至7.0%,房屋竣工面积则已转负至-4.4%,预计随着投资的下行其有进一步下降空间,而在持续严格的调控下,国内商品房销售面积已连降10个月至7.7%的近两年低位,从近期相关政策看,部分城市调控将进一步加强,房屋销售或继续回落,从而对投资及新开工形成压制。不过需注意的是,2017年中以来,房企购地热情较高,这也是地产投资未明显下滑的重要因素,从统计数据看,2017年5月至12月,土地购置面积累计同比增速由5.3%增至15.8%,创2011年7月来最高,同期待开发土地面积增速也由年中的-6.9%增加至1.8%,土地成交的火爆对于2018年投资及新开工而言较为有利。另一点是,当前商品房库存正快速下行,商品房待售面积已由年初2月的70,555万平方米降至12月的58,923万平方米,连续回落10个月,并创近35个月最低值,累计同比增速则已在负值区间持续了13个月,并降至-15.3%的低位,目前全国多地商品房库存可售时间均相对较低,因此在低库存、租购并举、高土地成交的支撑下,地产投资下降幅度整体可控,因此随虽将引发玻璃需求回落但不宜过分解读。

图:商品房待售面积及累计同比增速 图:房屋新开工、销售及竣工面积累计同比

数据来源:Wind、方正中期研究院

图:房地产开发投资、土地购置面积及待开发土地 图:30大中城市:一线城市商品房成交面积年对比

数据来源:Wind、方正中期研究院

图:30大中城市:二线城市商品房成交面积年对比 图:30大中城市:三线城市商品房成交面积年对比

数据来源:Wind、方正中期研究院

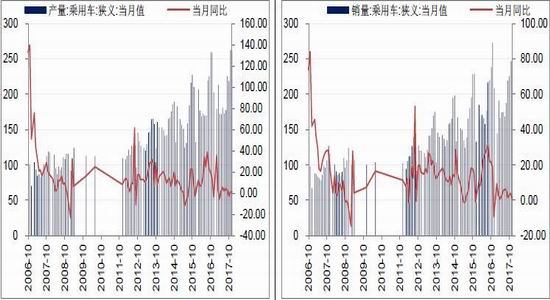

5、乘用车销售遇冷库存快速增加

2017年11-12月,受季节性旺季影响,乘用车产销量环比大幅增加,乘联会统计的狭义乘用车月产量增至260万辆的高位,12月销量则增至270万辆,新能源汽车表现依旧亮眼,11、12两月销量环比增速分别为31%和37%,产销量均创新高。不过受2016年高基数影响,狭义乘用车两月同比增速则相对较低,仍处于年内低位,厂家库存压力缓解,库存系数和库存预警指数分别降至0.9和47.7的年内低位。

进入2018年1月,从周度看,前两周销量相对较弱,同比增速分别为8%和-17%,进入第三周,开始稳步回升,但受到持续的降雪影响,增幅相对缓慢,同比增速升至-3%,基本符合预期,第四周日均零售同比增速则上升至0.7%,导致库存压力快速增加,2018年1月库存预警指数飙升至67.2%,重回警戒线上方,从当前经销商的预期看,2月依然悲观,预计库存仍会上升,不过进入春节前最后两周,包括优惠政策的推出及春节购车需求增加,有望缓解库存压力,但整体看在2016-2017年过度透支需求后,2018年乘用车销售面临一定压力。

图:狭义乘用车月产量及同比 图:狭义乘用车月销量及同比

数据来源:Wind、方正中期研究院

图:乘用车库存预警指数及库存系数 图:新能源汽车月产销量

数据来源:Wind、方正中期研究院

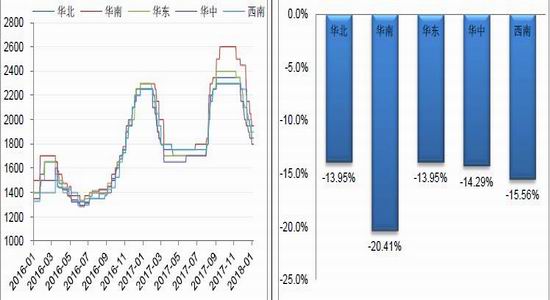

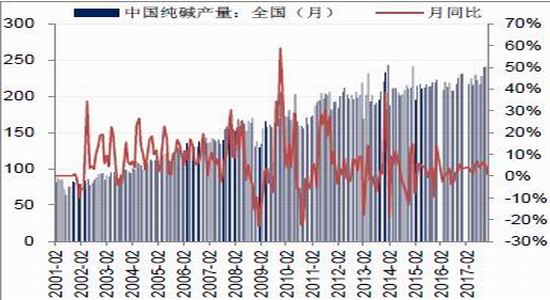

6、原料端风云突变纯碱价格大幅下跌

2017年12月以来,开工高位,库存增加,外加主要需求端玻璃关停多条生产线,需求表现不佳,纯碱价格开始持续下跌,至2018年1月末,华北、华南、华东、华中及西南地区重质纯碱价格分别较前期高点下跌21%、22%、21%、22%及17%,其中1月则分别下跌了14%-20%不等,受买涨不买跌心态影响,纯碱需求未有明显起色,各地低端价格频繁出现,目前看仍未有企稳迹象。2017年11月,国内纯碱当月产量即达到241.8万吨的历史高位,12月虽有所回落但仍在230万吨上方,供需矛盾开始显现,从金联创的统计数据看,目前国内纯碱产能约为3013万吨,开工率达到96.33%,部分装置检修对产量影响有限,且玻璃在环保强压下全国多条生产线未取得环保许可证,因此对纯碱整体需求影响较大,目前看供需过剩情况将会加剧。纯碱价格的大跌使玻璃企业的经营利润大幅增加,部分地区企业因纯碱下降使吨玻毛利增加近150元,因此在当前利润水平下需求端未有显著下滑则使成本支撑这一逻辑转弱,反而增强了淡季生产企业的挺价动力,但后期在房地产影响下玻璃需求终将面临走弱风险,届时玻璃企业的高利润或将向下游转移,从而使价格回落。

图:国内各地区重质纯碱价格情况 图:1月国内各地区重质纯碱价格涨跌

数据来源:Wind、方正中期研究院

图:国内纯碱月度产量及同比

数据来源:Wind、方正中期研究院

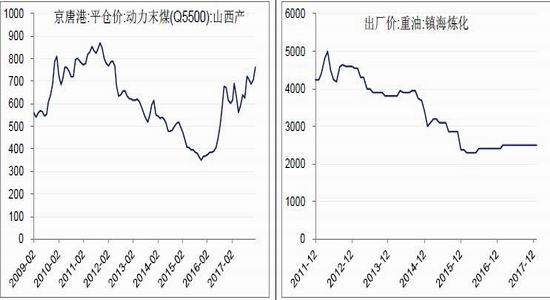

7、重油价格持稳动力煤价格大涨

燃料方面,2017年11月中以来,动力煤价格持续上涨,截止2018年1月末,京唐港山西产5500卡的动力末煤平仓价已涨至764元/吨高位,触及2016年历史高位,较去年11月上涨11%,其中1月单月涨幅即高达7.9%。目前,降雪频繁,运输受阻,环保检查所引发的运力紧张是本轮煤炭价格上涨的主因,而煤炭产量则因煤矿安全检查,放假等原因回落,共同导致煤炭价格急速上涨。短期看,在运力未有明显改善的情况下,动力煤价格很难出现回落,而对于节后市场而言,随着调控深入,及进口煤的到港,动力煤供需情况或有所好转,涨势也将放缓。与动力煤相比,重油价格则较为平稳,其中镇海炼化的重油出厂价已在2500元/吨持续了1年时间,预计后期波动依然较小。

图:京唐港动力末煤平仓价 图:镇海炼化重油出厂价

数据来源:Wind、方正中期研究院

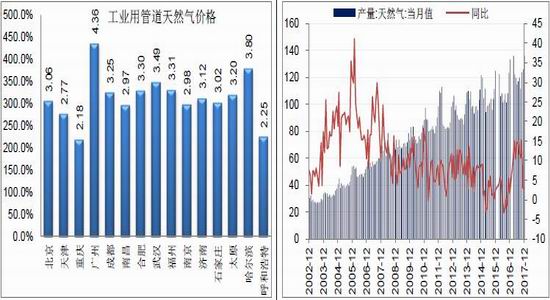

8、天然气价格高位回落但供需情况依然偏紧

通过大量进口海气,南气北输和南气北运,国内气源增产等措施,以及发改委对部分公司进行处罚,天然气价格疯涨势头得到遏制,目前已较前期高点大幅回落,但就当前来看,气源依然紧张,而煤改气将继续推进,国内天然气需求仍将持续增加,2017年全年天然气供需缺口预计1000亿,2018年预计为1200亿,预计到2020年供需缺口将达到1630亿立方米,进口依存度将大幅提高,因此国内天然气市场供需偏紧格局将长时间持续。而前期福耀玻璃美国建厂提及的一个重要原因即为国内天然气价格过高,我国工业用气价格均价由2013的2.97元/立方米一路上涨至2016年的3.16元/立方米,而同期美国却由0.79降至0.39元/立方米,2017年国内部分地区工业用气价格虽有回落但较国际而言仍处高位。目前看我国工业用气价格居高不下主要源于输配环节过多造成溢价率过高,及上游勘探开发和进口的垄断,因此虽然国家正通过市场化改革进行调整,但很难快速见效,预计工业用气价格将维持高位。

图:国内主要地区工业用管道天然气价格 图:国内天然气月产量及同比:亿立方米

数据来源:Wind、方正中期研究院

总结与操作建议:

对于2月玻璃市场而言,春节的原因使现货市场变得清淡,深加工企业开始停工,节前一段时间需求难有较好表现,价格多持稳,生产厂家库存出现主动或被动的增加且大厂增幅较大,对节后价格走向平添一层不确定性。目前来看,环保对供给冲击依然较大,部分生产线仍未取得环保许可证,而节后需求将逐步回暖,玻璃价格存在走强契机,不过厂家库存累计及房屋新开工的情况均将对现货价格产生影响,需谨慎对待,谨防2017年行情再演。

操作上,节前而言,淡季影响仍在,价格稳中偏弱,基差处于低位,期价走强动力不足,但市场预期乐观也对其形成较强支撑,预计1805合约在1440-1520元间高位震荡,波段操作为宜,注意仓位;节后而言,库存是关键,2018年较2017年春节迟来两周有余,虽有沙河停产,但库存累计仍需关注,按农历计目前行业库存已高于去年同期,若需求未能有效释放则对价格将产生强压制,而基差的修复将令期价跌破去年11月来的箱体震荡下沿,因此春节后建议谨慎做多,关注1805合约在1440元支撑,跌破止损。

方正中期

新浪声明:新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。责任编辑:宋鹏

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)