|

|

08年能源牛市基础未变 不确定因素将加剧风险http://www.sina.com.cn 2008年01月28日 09:45 首创期货

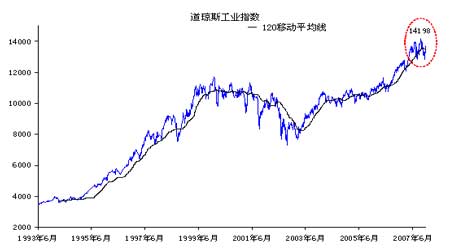

——暨2007年行情回顾和2008年展望 2007年,困扰主要经济体的通胀在2008年可能进一步加剧。新增通胀压力仍将来自农产品为主的下游消费类产品。全球经济将面临“宽松货币政策与抑制通胀”的两难问题,而这使得美元币值成为关注焦点。 2008年,全球原油市场“基本平衡,略偏紧张”的供需基本面仍将延续。OPEC输出量能力成为石油供给的决定性因素。非OPEC产油国输出量的不确定性加剧油价波动。全球石油需求在2008年将继续增加,其中主要新增需求来自新兴国家。 2008年,原油库存将继续成为关注焦点。油价反向结构令库存增速可能放缓,甚至再度减少。世界主要国家增加能源储备的政策也会导致石油资源出现转移。 天气因素将继续成为季节性炒作题材。夏季飓风和冬季寒冷天气将如常的成为周期性关注焦点。经历2007年拉尼娜现象后,全球变暖的大趋势令未来石油供给和需求的不确定性增加。 伴随投机资金和对冲基金持续关注能源行业,资金净流入将继续推动能源价格波动幅度加大。作为对冲通胀的重要商品期货品种,原油价格走高的可能性增加。 美国和俄罗斯都将迎来新一任政府,新的政治“路线图”届时将引导目前的地缘冲突和区域不平衡向新的方向发展。 2008年,中国政府、中国能源部将促进国内石油行业定价机制的改革加速展开。处于对通胀的控制,石化下游产品价格涨幅料会慢于国际市场,然而总体趋势将跟随原油浮动。燃料油期货市场资金关注度维持中等水平,在缺乏投机资金关注的情况下,现货抛压使得实盘资金在绝大部分时间主导继续行情。期价维持“易跌难涨”走势。 第一章国际原油市场 一、2007年度回望 跌宕起伏成为2007年石油市场最佳注释。“百元石油”成为能源市场最为关注的焦点。2007年11月7日,美国纽约商品交易所轻质原油首行合约价格创出每桶99.29美元的纪录价格,并在当月的21日和23日两次再度攀上每桶99美元水平。相比一月中旬每桶49.90美元,油价一年内涨幅接近100%。相对年初机构普遍不乐观的预期,出乎意料的强劲经济增长、旺盛的能源需求、石油供给紧张、美元的加速贬值、频发的炼油瓶颈、以及地缘政治情况日趋复杂成为过去一年中推动油价飙升的主要原因。如图1所示,原油价格在年内展开一轮强势五浪上攻行情。 图1 在2007年初,主要经济机构普遍预期新一年经济的增长可能在连续三年加速后进入调整期,温和的天气和基金减持也加速原油下滑。然而,美国政府将战略石油储备扩充一倍的计划提振市场人气,虽然每日增加10万桶储备的决定并不能明显增加市场需求,但该举措却有效的挽救市场做多信心。欧佩克减产170万桶的效果逐渐显现。养老基金重新眷顾能源市场。石油期货持仓量开始出现明显回升迹象。截至一季度末,寒冷的气温和提前启动的汽油需求成功的将原油价格从深谷中挽救回来。 在经历过一季度的深幅探底和快速拉升后,二季度油价进入历时三个月的横盘整理。地缘政治和炼厂瓶颈主导二季度行情。伊朗问题再度升温。美国集结重兵于伊朗附近海域。伊方挟持英国官兵导致地区紧张局势达到一触即发地步。不断爆发的尼日利亚罢工和石油设备破坏事件引发关于原油供给不稳定的担忧,而好于预期的石油需求和持续不断地炼厂事故令原本充裕的库存骤显紧张。投入不足且年久失修的炼油设备不堪重负。炼油瓶颈终于爆发。市场不断传出炼厂停产检修的消息,刺激油价最终走出整理,进入年内第一轮拉升阶段。 三季度,石油市场进入传统的夏季汽油需求主题。强劲经济增长所引发的汽油需求旺盛、飓风天气和炼厂开工率不足推升原油创出纪录新高。相较往年,2007年的炼厂平均开工水平整体处于较低水平。行业长期投入不足,加之石油品质不断下降导致炼厂事故接连不断。与此同时,美国GDP增速好于预期,汽油需求增长迅速,导致库存水平降至长期徘徊在十年低位。欧佩克坚定不增产的决心令库存炒作成为场内做多情绪快速升温的重要原因。天气方面,中东霍尔木兹海峡突发的印度洋Gonu飓风也催生供给的担忧,而稍晚些发生的墨西哥飓风再度唤起对于2005年飓风袭击的紧张情绪。飓风天气一时间成为场内交易的重心。地缘冲突因素也加剧原油供给不稳定性。伊朗核问题日趋紧张,土耳其出兵伊拉克北部,尼日利亚大选后武装冲突不断。尽管8月初次债危机再度爆发,但其影响并未完全显现。油价在众多利多因素推动下,轻松创出新高。 进入四季度,油价延续前期涨势。供给不足的担忧和低位的库存水平继续推升油价快速上扬,短期内油价频创新高。原油期价短期内轻松突破80美元和90美元心理关口,在11月触及99美元,距离百元关口咫尺之遥。墨西哥湾飓风、美元加速贬值、伊朗问题、低位库存等问题继续成为多头炒作的重心。然而,这一时期市场也暴露出许多前期潜伏的问题。美国次级抵押贷款风波伴随三季报的公布重新浮出水平,关于2006年关于美国经济前景的担忧再度成为2007年金 融界关注的焦点。世界主要经济体股市集体跳水更加加重关于经济衰退的担忧。为挽救持续疲弱的房屋市场和受此影响引发的金融市场流动性缺失问题,美联储年内连续三次降息,英国央行也同样采取降息错失挽救国内金融系统。经济问题成为年底阻碍并拖累原油未能突破一百美元的主要原因。供给方面,欧佩克也迫于市场压力,自11月起增加每日50万桶的供应。此举是就2006年两度减产后首次做出的回应。然而,本次欧佩克增加供给并未即时导致油价回落,相反原油价格涨势更加迅猛。除能源外,农产品价格年内也出现大幅走升的行情。作为基本消费品,农产品价格飙升直接引发全球经济体普遍的通胀加速。通胀压力一方面催生世界各国控制油价上涨的呼声,同时也缓解美元进一步下跌压力,促使美元相对其他主要货币小幅升值,导致油价上涨压力骤减。

二、主要因素分析 1.全球经济:整体下调,政策面临两难境地 伴随全球商品价格上涨,通货膨胀加速在世界主要经济体普遍发生。根据OPEC最新统计数据显示,2007年全球经济增速为5.2%,其中美国和德国经济增长略好于年初预期,而同期日本、法国和意大利经济增速低于预期水平。对于2008年,受能源价格上涨以及农产品价格走高,通胀压力将成为世界经济的巨大挑战。此外,近期爆发的美国金融系统危机也在主要工业国家开始扩散,其影响可能在2008年四月才有好转。根据预计,2008年世界经济增长速度可能较07年放缓,至4.8%水平(见图2)。 图2 就2008而言,美国持续下滑的房屋价格和消费者信心指数,以及上涨的物价料将继续加重国内消费压力。美联储、欧盟主要央行以及加拿大央行降低基准利率,并注资640亿美元试图缓解金融系统资金压力,然而上述举措能否真正挽救市场每况日下的商业信心仍需观察。次级抵押贷款引发的金融系统风险可能在未来一年继续困扰美国经济。尽管最新出炉的三季度GDP数据好于预期,但不断深化的次债问题可能令07年四季度和08年一季度美国经济增速不足1%,进而拖累全年经济增长降至2%水平。 类似的,日本经济前景也不容乐观。日经225指数在过去六个月中下跌12%。自政府在今年10月施行紧缩政策后,房屋价格已经连续四个月出现下滑,预计房价走跌将持续至08年四月份。最令人担忧的是日圆币值问题。日圆在六个月内对美元升值近8%。作为日本经济的重要根基,出口可能受到极大影响,特别是在美国经济减速的背景下,这种影响可能被进一步放大。 欧洲央行近期调低对08年经济增速预期,从此前的2.3%降至2.0%,同时将通胀预期从2.0%提高至2.5%。然而,最令人担忧的是央行将如何平衡目前面临通货膨胀和欧元升值的问题。农产品和能源价格上涨催生的通胀预期令工资上涨的呼声愈发高涨,虽然欧元对美元年内以大幅升值近13.4%,部分缓解欧元区内部通胀压力,然而另一方面来看,生产成本增加和本币升值将令出口状况进一步恶化。上述情况迫使欧盟在未来可能动用利率政策。但是在主要经济体普遍降息的背景下,利率政策是否引发新一轮的降息竞赛,能否真正结局当前困局,其结果不得而知。最新数据显示,11月份欧盟通胀同比上涨3.0%。由于欧盟要求所有国家严格执行2%的通胀水平以维持欧洲经济稳定,如何解决当前库存成为未来欧洲央行货币政策关注的焦点。 2008年发展中国家整体经济增速可能降至4.8%,而中国经济增速也可能较2007的11%低,降至9.9%水平。2007年中国通货膨胀出现近乎失控的情况。中国央行在年内已经六次提高基准利率,并九次上调存款准备金率。尽管如此,根据中国国家信息中心预测,中国2007年通胀水平仍将比2006年提高2.9%至4.7%水平,而且2008年通胀水平还会继续维持在4.5%的高水平。国际贸易方面,预计2007年出口同比增长25.7%,进口同比增长20%,使得经常项账户盈余达到2680亿美元,较2006年增加近900亿美元。对于2008年,该机构预计中国的经济增长速度可能介于10.8-11.3%区间。 印度经济虽然在三季度受益于降雨引发的农产品丰收,国内通胀水平出现鲜见放缓迹象。然而,央行施行的高水平利率政策将增加企业资金成本,同时持续升值的印度卢比也会降低产品出口竞争力。为照顾占人口总数近一般的贫穷人群,政府目前施行补贴低价燃料费用政策。伴随国际能源和农产品价格走高,印度国际收支账户的走差料将消耗作为未来经济发展的国际收支盈余,令经济增长减速。 2.美国经济:经济增长未改,牛市基础坚固 作为最大的石油消费国和世界经济引擎,美国经济未来走势成为未来商品市场价格动向的重要参照指标。 图3 解读上表发现,作为美国金融市场领先指标,自1993年以来道琼斯工业指数经过两个主要周期。第一轮长期上涨周期从93/94年开始,至99年中旬结束。在经过历时4年的调整后,03年初进入第二轮上涨,并在07年中旬达到14198的纪录高位。图中红圈部分显示,受次级低压贷款影响,道指跌破120天移 动平均支撑。美联储三次降息的效果显然阶段性提振股市人气,支撑期价反弹,但相较始自05年的长期涨势而言,其走势进入阶段调整期。技术角度甚至出现部分做顶迹象。未来美联储能够解决目前美国经济高通胀低增长的问题,将美国经济从滞胀的风险中挽救,后期走势值得关注。 根据美国权威经济研究机构国际经济研究中心的统计显示,美国二战以后曾经历过数次经济扩张和经济衰退,其中已经确认的经济增长共有七次(见下表)。

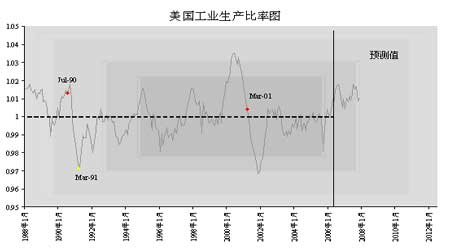

经过统计证实,1900年以来经济周期中平均波谷至波谷时间为53个月。相应的,如果将观察样本缩短至二战结束后,则波峰至波峰间隔时间可以延续至平均67个月。特别是值得注意的是,在1990年以后,已经确认的两个扩张经济周期的时间平均超过100个月,而相应的阶段性周期回调则不足10个月。这一方面肯定了新的经济学理论对于抑制经济衰退,延长经济扩张周期有很好的效果,另一方面也显示美国扩张的货币政策对于实体经济有较强的影响。根据相同的方法,我们获得以下两个判断经济周期的指标,美国工业生产比率图(图4)和美国就业人口比率图(图5)。美国工业生产数据显示,虽然近期受到次债困扰,然而,从一个较长时期的数据来看,美国经济在工业生产方面仍就维持较强的上升势头。即便2007年三季度的数据受次债危机影响略微令人担忧,但其长期增长趋势仍未出现实质性改变。此外,就业方面也仍呈现积极增长态势。根据最新数据,截至2006年中旬,美国就业仍就稳步增长,且长期增长趋势依旧乐观。 图4

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||