诺德基金郑源:浅析基金经理持仓集中度特征对基金业绩的影响

在上一篇报告中,我们探讨了持仓集中度对基金产品业绩的影响,发现能够平衡好分散持仓降低风险和集中持仓提高收益两者关系的产品才能获得更好业绩表现。具体来说,对于股票型和偏股混合型基金产品而言,持仓集中度较高的产品组别表现最好;而对于纯债型产品而言,持仓集中度较低的产品组别表现最好。而在真实的投资实践中,投资者往往更关注其所投资基金产品的基金经理们的行为。事实上,不同的基金经理对于“鸡蛋和篮子”的问题有着不同的理解,在持仓集中度方面也有着不同的投资习惯和特征,从而对其所管理产品的业绩产生不同影响。那么,持仓集中度对公募基金经理产品到底有着什么样的影响呢?这种影响会不会与我们上一篇报告中所提到结论相同?在本文中,我们将就基金经理的持仓集中度特征对其管理产品的业绩所产品的影响进行分析和探讨。

在本文中,我们将以股票型、偏股混合型、和纯债型基金的基金经理为主要研究对象。同时,这些基金经理必须连续管理相应产品达到或者超过2年,并且在其任职期间内,所管理产品的资产规模至少有3/4的时间达到或者超过1亿元。与上一篇报告一样,我们仍将采用持仓集中度来进行评价基金经理所管理产品的持仓特点。具体而言,对于股票型和偏股混合型基金,我们将持仓集中度定义为基金定期报告所披露的前十大重仓股票市值占基金资产的比率;而对于纯债型基金,我们将持仓集中度定义为基金定期报告所披露的前五大重仓债券资产占基金总交易性金融资产比率。为了比较具有不同持仓集中度习惯的基金经理的业绩,我们将这些基金经理划分为分散持仓型、平衡持仓型、和集中持仓型等3种类型。这3种类型的基金经理分别是指在其任职期内,所管理基金产品有70%以上时间具有“最低”,“中等”,或“最高”的持仓集中度,且不会出现连续两个或以上的季度表现出其它持仓集中度。举例说明,一个平衡持仓型基金经理是指该基金经理所管理的产品在其任职期间内,有70%以上的时间处于“中等”持仓集中度,且没有出现连续两个或者以上季度的时间表现出“最低”或者“最高”持仓集中度。

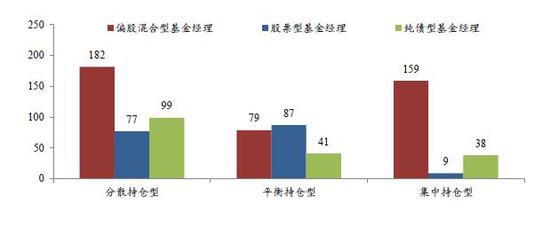

依据上述的分类方法,我们统计了偏股混合型、股票型、和债券型基金经理中分别属于分散持仓、平衡持仓、和集中持仓型的数量。根据Wind数据库披露,自2009年起(纯债型基金经理自2012年起)到2017年底,偏股混合型、股票型、和纯债型基金经理的数量分别大约为420、173、和178。如图1所示,我们可以看到更多的基金经理倾向于分散持仓来规避投资的风险,大多数基金经理都不会长期将大部分基金资产集中投资于少于的10只个券上。考虑到,集中持仓的股票型基金经理只有9位,并不具备有效的统计意义,这也将导致针对股票型基金经理的比较将不够全面。因此,本文在接下来的内容中,我们将不再探讨股票型基金经理的持仓特征与其业绩的关系。

图1:基金经理分组数量比较

资料来源:WIND数据库,诺德基金FOF管理部

资料来源:WIND数据库,诺德基金FOF管理部与前一篇报告相同,我们仍然采用年化收益率、年化波动率、最大回撤率、和夏普比率四个指标来比较不同持仓类型基金经理组别的业绩。由于不同的基金经理的任职期间不同,无法将他们的业绩指标值直接进行比较。为了使得不同任职时间的基金经理业绩具有可比性,我们将根据基金经理所管理基金的四个业绩指标在同期全市场同类所有基金中的排名来衡量基金经理的业绩好坏。具体来讲,我们统计得到基金经理在任职期间内,其所管理产品的业绩指标在同类所有基金产品中的排名分位数。其中,分位数值越接近1,表示该基金经理所管理产品的业绩指标排名高,其对应的业绩表现越好;反之,则越靠近0。然后,我们根据不同基金经理的4个指标分位数值,分别对分散、平衡、和集中持仓型基金经理等3个组别进行组内由高到低排名。最后,我们分别对以上3个组别中,根据4个业绩指标排名得到的75%,50%,和25%进行比较,从而完成对具有不同持仓习惯的基金经理的业绩表现比较。

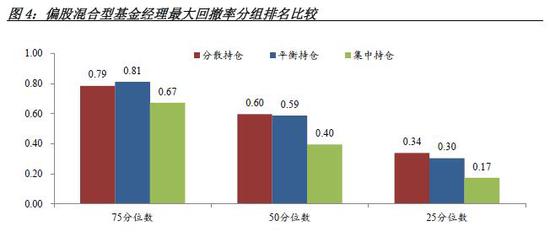

首先,我们展示了持仓集中度对偏股混合型基金经理业绩影响。图2到图5是偏股混合型基金经理的分散、平衡、和集中持仓组别的4个业绩指标分位数值比较。其中,图2显示,集中持仓型基金经理组别中年化收益率的75分位数表现最好,而平衡持仓型基金经理的年化收益率75分位数也表现较好,与集中持仓组别差距非常小;另外,平衡持仓型基金经理组别年化收益率的25分位数和50分位数均表现最高;图3显示,分散持仓组别年化波动率排名均高于平衡持仓组别,而平衡持仓组别排名则均高于集中持仓组别;图4显示,分散持仓和平衡持仓组别均较好地控制了回撤,而集中持仓组别的回撤控制均最差;图5显示,平衡持仓的基金经理们则凭借较高的收益率和较低的波动获得了所有分位上的最高夏普比率。

资料来源:WIND数据库,诺德基金FOF管理部

资料来源:WIND数据库,诺德基金FOF管理部

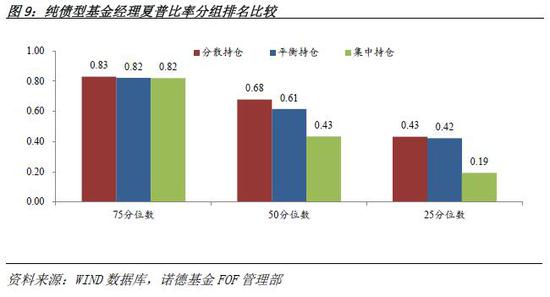

接下来,我们展示了持仓集中度对纯债型基金经理业绩影响。图6到图9是纯债型基金经理的分散、平衡、和集中持仓组别的4个业绩指标分位数值比较。其中,图6显示,集中持仓的基金经理年化收益率均低于其它两个组合,另外,平衡持仓组别年化收益率的50和75分位数均高于其它组合;图7和图8显示,分散持仓组别在75分位和50分位上,并未获得最低的投资风险,该组别只在25分位上显示出了较为显著的风险控制能力;图9显示,分散持仓组别的基金经理们在所有分位数上,都取得了最高的夏普比率排名,但是,其在75分位和25分位上的优势非常微弱,只在50分位上表现出了比较明显的优势。

本文中,我们探讨和分析了基金经理的持仓集中度特征对其所管理产品业绩的影响。我们的统计结果表明,对于偏股混合型基金经理而言,越高的持仓集中度非但未贡献越高的年化收益,反而导致了更高的净值波动和更大的净值回撤。而在集中,平衡,和分散持仓的3个组别中,平衡持仓的组别表现出了更强的获取收益的能力,同时,也表现了中等的风险控制能力。因此,平衡持仓基金经理所管理的产品表现出了更高收益风险效率。而对于纯债型的基金经理而言,持仓集中度最高的组别在收益率表现上仍不占优势,甚至在不同的分位数上均表现最差;而在风险控制方面,没有任何一个组别表现出了较为明显的优势;从收益风险的角度来看,分散持仓基金经理所管理的产品表现最佳。具有不同持仓集中度特征的纯债型基金经理业绩表现出与偏股混合型基金经理业绩的较大差异可能与债券市场较低的流动性有比较大的关系。因此,较高的持仓集中度非但无法在收益方面取得较大的优势,而同时仍面临较大的风险。综上所述,对于偏股混合型的基金经理而言,采用适中的持仓集中度更可能取得较好的业绩,而对于纯债型基金经理而言,考虑到债券标的的流动性,采用分散持仓则更有可能取得较好的业绩。

文末我们需要再提的是,我们的研究是基于市场所有的公募基金和基金经理整体表现的统计结果,并不是针对某一位基金经理或者是某一只基金而言。因此,投资者在交易时,应该对要投资的基金经理与其所管理的标的进行全面深入的考察,而并非仅通过持仓集中度进行简单的判断。

新浪声明:新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。责任编辑:石秀珍 SF183

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)