【金融曝光台315特别活动正式启动】近年来,银行卡被盗刷、买理财遇飞单的案例屡见不鲜,金融消费者维权举步维艰,新浪金融曝光台将履行媒体监督职责,帮助消费者解决金融纠纷。 【在线投诉】

来源:环球老虎财经

金融去杠杆,沉沙聚下。在有钱人之间开展PE的游戏里,也快玩不下去了。

2月2日,一位建行私人银行客户的“航空产业基金”的LP向老虎财经投诉,“建行当初向我们推荐该产业基金的时候,私下有承诺,年化20%的收益是妥妥的;所投资的标的都是‘左手倒右手’,而如今7年过去了,不仅没有当初的收益,甚至本金还有损失。作为LP,我们宁可接受亏损,也不愿意接受不明不白的补偿。”

经老虎财经调查,客户所述产品为“中国航空产业基金二期”,由建设银行、天津市政府与中航工业集团共同筹划建立的母基金“中国航空产业基金”的分项基金。其中,分项“一期”被用于整合中航国际旗下军工的资产,“二期”则被用于整合中航系军工基础产业链资产。该基金以公司制为主要架构方式,基金所在实体为“航建航空产业股权投(天津)有限公司”。

而建设银行既是该基金的直投方,同时也是该基金的代销方,其在整个7年的运作过程中,不仅存在过违规宣传、私下承诺收益等违规,同时对股东没有尽到信披义务,对该基金也没有进到应有的管理人义务,导致基金受损,损害基金持有人的利益。

7年收不回本,建行欲借“补偿”了结

“我宁可接受清清楚楚的亏损,不愿接受不明不白的补偿。”面对这份要求投资者签字画押的补偿协议,2月2日,X先生有些义愤填膺的向老虎财经投诉。

7年前,X先生在建设银行私银客户经理的推荐下,购买了一款建银私银VIP特供的PE型产品“航空产业基金(二期)”。7年过去了,这款“5+2”年期限结构的基金产品所投资的五个项目,仅完整退出三个,另有一个项目则全盘计提亏损。

从两年前基金进入兑付期开始计算,X先生合计收到约合94%的本金返还。而其距离当初建行宣传册上描述的20%的“保守预期收益”,以5年存续期计算收益,尚不到应得本息的一半。

面对无法兑付的情况,在2017年项目到期之后,建设银行方面为投资“航空产业基金(二期)”提供了解决方案。X先生表示,方案以基金原股东向新股东转让基金股份的方式推行,目前开出的方案仅为保本+5%的一次性贴息,其尚且到达不了到推介材料中关于8%优先回报。

但X先生似乎不接受这样的施舍。“我们并非不知道项目有风险……只要把账给算清楚,把亏损的原因,尽调的细节,项目的余值等等列出来,我宁可接受亏损。”

根据客户提供的资料,该基金在当初募集的过程中,就多处、公开与非公开的涉嫌虚假宣传、承诺收益等违规现象。

该基金募集期大约在2010年秋天,建行为此举办过线下投资人说明会。在会上,建行人员表示,该项目是一个“左手倒右手”的项目,是有建设银行和中航集团成立的合资公司,这次纯粹是给建行私人银行客户的大红包等。

而在推介会上,建行方面多次“浓墨重彩”地介绍项目股东——中航工业集团与建设银行的强大背景——如“首家进入世界500强的军工企业”,“建国60周年阅兵式飞机均由中航工业集团制造”、“包括中央电视台在内的30余家新闻媒体单位进行了广泛的报道”等与项目无直接关联的推介措辞,同时还特意提及天津市政府以及时仍副市长崔津渡为航空产业基金站台的报道。

然而,基金成立以后的真正投向,却几乎完全偏离中航系“资产左手倒右手上市”的路子。

投向变更离谱,五个投向竟无一兑现!

据了解,航空产业基金(二期)为——由建设银行、天津市政府与中航工业集团共同筹划建立的母基金“中国航空产业基金”的分项基金。其中,分项“一期”被用于整合中航国际旗下军工的资产,“二期”则被用于整合中航系军工基础产业链资产。而根据基金的建制,基金以公司制为基金架构主要方式,基金所在实体为“航建航空产业股权投(天津)有限公司”。

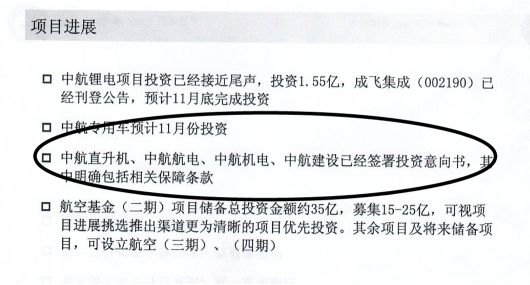

据悉,当初该产业基金在宣传资料中的项目储备是中航系各军工基础产业,其分别为中航锂电,中航直升机,中航建设,中航专用车,中航航电和中航机电

而根据项目到期之后的“关于中国航空产业基金(二期)到期有关的情况说明”,基金投资的项目几乎面目全非,其从上述的六个项目,变成了中航锂电、中航特装、中航天赫钛业、祥云飞龙和森麒麟等五个项目,仅仅中航锂电一个项目为原先计划投资项目。

毫无疑问,基金管理人无疑对项目投资拥有自主权。在项目推进过程中更改投资标的,也并非完全不符合规定,然而在宣传时,大量使用项目进度相关字眼,完全投资者一种“临门一脚”的假象。

推介材料中,除去之前提到的中航锂电之外,其余中航直升机、中航航电、中航机电、中航建设四个项目被描述为“已经签署投资意向书,其中明确包括相关保障条款”,中航专用车也被描述为预计于11月份投资;而在项目特点中,推介材料还表明其“前期准备充分,对标的信息了解充分”。

可在后续的投资中,这五个“前期准备充分”且“已经签订投资意向书”的项目,却完全没了影踪。

而按下挂羊头卖狗肉之事不表,作为五个标的中直接导致项目本金无法全额回收的标的“中航天赫钛业”,更是可以用“离奇”来描述。

天赫钛业的“坑”

2014年8月,在中航天赫钛业董事长李俊文还能正常接受采访时,她的曾表示:“天赫是国内第二大海绵钛生产企业,是个非常健康、具有发展潜力的企业,目前运转正常。”

而在2014年12月22日,唐山市曹妃甸法院开始正式受理中航天赫钛业破产重组。李俊文则因多重连带担保的问题遭到各种各样的诉讼。目前围绕中航天赫钛业的诉讼高达74起,其中民间借贷,工资拖欠,非法集资,违规担保等诉讼内容层出不穷。

根据一些诉讼情况原被告资料,我们发现,中航天赫钛业所涉及的诸多诉讼,均指向了其董事长李俊文和其控制的担保企业唐山天赫担保有限公司。

网络上,更有李俊文公款私用的种种“爆料”也层出不穷。

根据一份中航天赫钛业所设民间贷款的诉讼材料,李俊文作为借款人,向一位自然人借款,中航天赫钛业和唐山天赫担保有限公司作为担保。在辩词中,李俊文声称自己只是名义借款人,实际借款人为中航天赫钛业,但中航天赫钛业方面却表示,李俊文的借款并没有通过公司董事会的认可,李俊文的借款分数个人行为。

事实上,天赫钛业的苦主,远非几个民间借贷可以尽书。中航天赫钛业曾出现在2013年中航重机年报十大应收款方中,中航天赫钛业具首。此外,包括宝钛股份和江粉磁材的前五大应收款方名单中。

有意思的是,这家名叫“中航”天赫钛业的公司,前身名为“唐山”天赫钛业有限公司。而其更名的时间点2012年8月——其为中国航空产业基金(二期)在后续项目进度中所陈述的投资天赫钛业的时间。

简单来说,从项目进度情况来看,基金是投资了一家中航系的钛业资产,但本质上,是中航基金投资完成之后,民营企业唐山天赫钛业“鸟枪换炮”,变成了央企产业链企业。

据了解,李俊文丈夫蒋满顺时任唐山地税分局得副局长,在天赫钛业东窗事发之后,地税局与相关地址曾有追讨者进行过维权。

事实上,唐山天赫担保成立于2011年7月25日,基金管理人披露的天赫钛业投资时间节点,则是2012年的8月份。而如民营企业涉足民间借贷和民间担保,作为管理人的建设银行,应该有所察觉。

就在中航天赫钛业进入破产重组之后,根据相关公告,2015年9月时,港股企业中国中盛(02623.HK)已经在当年参与入,而根据中国中盛一些列公告显示,破产重组之后的中航天赫钛业,目前已经“复产”。

可有意思的是,即使项目已经找到了“接盘者”,但在近期X先生得到的项目进度中,天赫钛业项目余值仍然被建银方面描述为“零”。

风控缺位

究竟是什么原因,导致一个市政府与央企资本参与的基金,被投资到一个甚至有诈骗嫌疑的项目中去呢?

有意思的,“航空产业基金(二期)”为名目的基金产品,并不存在基金备案信息。其采用的基金架构,本质是建银海外分支筹划牵线,由建银内地相关部门筹建的“公司型基金”。

讽刺的是,公司型基金,一般被认为是最能保障投资者权益的基金形式。

不同传统的契约型基金与合伙制基金,完整的公司型基金拥有着最明晰的法律关系与监管约束原则,其受到公司章程与《公司法》的约束,是多种基金存续模式中权责最为分明的基金组建形式。

公司型基金有很多好处:在基金进行重大投资决策时,公司可提请股东大会,邀请投资者对项目进行投票;同时,部分股东转让股权时,也需要通过公司其他股东的首肯。而这在“航空产业基金(二期)”基金所在实体“航建航空产业股权投(天津)有限公司”的《公司章程》之中。

但是,恰恰是在如此风控安排之下,“二期”却投上了一个诈骗项目,究竟是何原因?

事实上,根据X先生介绍,自从基金成立以来,公司从未举行过任何一次董事会。公司执行董事常年处在自然连任状态,股东却从未参与基金人事任免——更不要说《公司章程》中对书面委任硬性规定的合规要求了。

“股东大会至少一年要开一次吧!这么多年,我没有接收到任何公司股东会的通知,更不要说什么项目的临时股东会了,让我们投资者如何了解基金运行情况和投资项目进度呢?”,X先生表示。

而更讽刺的是,虽然基金成立之时,x先生曾收到扮演基金“契约”角色的公司章程以及出资信息,但在他看来,这些文件几乎形同虚设——出资信息里除了姓名和出资金额,没有任何的联系方式和身份认证信息。这导致了股东无法互相联系,无法提请临时股东大会审议项目活对基金管理人董事会形成牵制。

“如果我们拥有知晓股东和否决股东更换的权利,那么,至少在出资详情里,应该列出他们的家庭地址联系方式,至少有个身份证号码,否则我们要如何联系股东保障我们的权利。”

那么,既然公司制基金没有让投资者享受到任何公司制基金的风控,那建设银行又为何要以公司制的方式组建基金?

建银的混业乱象与“老鼠仓”

该基金所在实体为航建航空产业股权投(天津)有限公司,由出资最少的股东“天津裕丰股权投资管理有限公司”担任基金管理人。而天津裕丰股权投资管理有限公司则由中航咨询(北京)有限公司,建银国际财富管理(天津)有限公司与中航投资控股有限公司共同出资成立。

建银财富为由建银国际产业基金管理有限公司全资子公司,后者则为建银国际控股有限公司——一个注册在香港的建银海外投行分支。建银国际(中国)有限公司是注册在香港的建银国际控股的全资子公司,当时已经涉足多起中国内地的上市公司并购重组项目。虽然在内地无投行牌照,无法开展保荐承销业务,但却能以直接投资的方式参与重组。

建设银行对中航系资产的投资,无疑属于“直投”。而或许是为了分业经营监管的需要,建银才会希望借助注册在香港的离岸分支,绕过混业经营的限制,实现银行直投。

而在2012年,建银国际是出过事儿的。2012年1月,建设银行投行部处长、建银国际(控股)有限公司董事长张传斌被带走,其涉嫌在黑龙江黑化股份有限公司重组过程中建“老鼠仓”。

根据公告,建银国际在石化龙头厦门翔鹭拟借壳ST黑化(600179.SH)完成上市前夕,突击入股翔鹭,获得12%股权,ST黑化公告显示,张传斌为建银国际(中国)有限公司法定代表人,成为厦门翔鹭第四大股东。而自从张传斌被带走后,建银内部投资银行,财富管理部门经历多番调整。甚至,建行内部私人银行部被撤销,导致私人银行客户无人对接服务的状况。

有意思的是,作为项目推介中唯一符合中航系特点的中航锂电与中航特装,其投入时间为2010年11月和2010年12月,而基金的剩余三个不符合规划的项目投资时间均为2012年8月之后——也就是建银国际老总张传斌被带走之后。

再次查询天津裕丰股权投资管理有限公司的主业,其更新早已停止。网站也被搜索引擎定义为“该页面可能存在虚假信息”。

责任编辑:谢海平

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)