【金融曝光台315特别活动正式启动】近年来,银行卡被盗刷、买理财遇飞单的案例屡见不鲜,金融消费者维权举步维艰,新浪金融曝光台将履行媒体监督职责,帮助消费者解决金融纠纷。 【在线投诉】

金融强监管下,强者愈强的马太效应,在各家银行的业绩中进一步凸显。

截至1月29日晚间,26家上市银行中已有15家(含1月31日上市成都银行)发布了2017年度业绩快报,本报道只做对有可比数据的14家上市银行进行分析统计。据券商中国记者统计,贵阳银行、吴江银行、无锡银行、常熟银行、江苏银行、招商银行、浦发银行、杭州银行、江阴银行、中信银行10家上市银行均实现了2017年全年营业收入和净利润同比正增长。

14家银行的2017年度业绩快报显示,截至目前,股份行招商银行2017年业绩稳居14家银行之首。招商银行2017年实现营业收入2210.24亿元,同比增长5.4%;归属于母公司股东的净利润701.5亿元,同比增幅13%。

去年银行业强监管环境下,近100家银行开始主动“缩表”,然而“缩表”并没有对银行的营收和净利润形成负面影响,反而是通过压缩高成本负债等方式提升息差,并以此提升盈利能力。

营收、净利润均大为改善

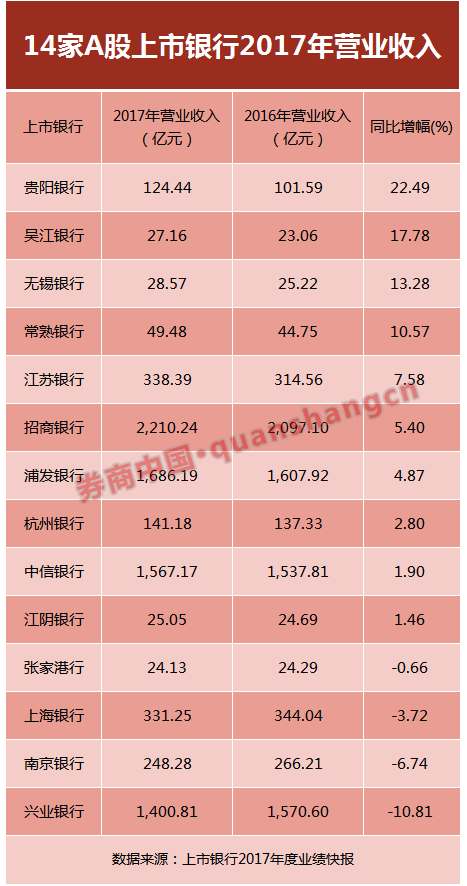

已公布2017年度业绩快报的14家A股上市银行中,有10家实现了年营业收入和净利润两项指标同比正增长。这10家银行分别是贵阳银行、吴江银行、无锡银行、常熟银行、江苏银行、招商银行、浦发银行、杭州银行、江阴银行、中信银行。

其中,招商银行2017年各项业务稳健开展,总体经营情况良好,风险损失抵补能力继续增强,在已公布年报快报的上市银行中,营业收入和净利润均暂居首位。营业收入及净利润分别同比上升5.4%、13%。

即将上市的成都银行今日(1月29日)公布的业绩快报显示,2017年度,成都银行实现营业收入96.54亿元,增长12.13%;归属于上市公司股东的净利润39.09亿元,增长51.69%。

实际上,去年以来,银行的经营情况就呈环比向好的良好态势。以中信银行为例,其今日公布的业绩快报显示,2017年全年净利润增速2.3%(前三季度为0.6%)、营收增1.9%(前三季度为零),说明去年四季度收入和盈利均开始抬头。

净利润方面,14家上市银行2017年的净利润均实现同比正增长,目前排名前三的分别为招商银行、兴业银行、浦发银行,净利润均超过500亿元。

值得一提的是,贵阳银行、常熟银行去年净利同比增幅均超过20%。贵阳银行2017年实现净利润45.30亿元,同比增长23.97%;常熟银行2017年实现净利润12.67亿元,同比增长21.71亿元。其中,2017年净利润实现同比增长超过10%的有9家,仅招商银行是股份行,其余8家均为城商行或农商行。

与净利润指标相比,营业收入更能反映一家银行经营状况的变化。“净利润可以通过财务指标之间的调节,主观操作空间较大,相比之下,营业收入则更真实。”一银行业分析师对券商中国记者表示。

从营业收入来看,已发布2017年业绩快报的14家上市银行中,有10家银行的营业收入呈现同比正增长,4家银行营业收入同比下滑。其中,招商银行、浦发银行、中信银行、兴业银行4家股份行2017年的营业收入均超过1000亿元。

多家银行营收增速的大幅增长,也说明银行经营情况向好。10家2017年营收实现同比增长的银行中,有1家银行同比增幅超过20%,有4家银行同比增幅逾10%。目前,贵阳银行2017年营业收入同比增幅最高,达22.49%,为124.44亿元。而营收同比下滑的四家分别为兴业银行同比下滑10.81%、南京银行同比下滑6.74%、上海银行同比下滑3.72%、张家港行同比下滑0.66%。

截至目前,国有大行尚未公布2017年业绩,但可以预计,大行业绩向好的态势将比股份行、城商行更为明显,这同样是马太效应的体现。国信证券首席银行业分析师王剑称,整个监管环境对国有银行经营形成相对优势,资金成本较低,业务较为合规,受偏紧政策的影响较小。在净息差和资产质量继续走稳的情况下,国有银行有望继续受益,其ROE、盈利增速的表现仍值得期待。

“值得一提的是,股份行、城商行后续表现将会改善。在货币市场利率逐步启稳、不再显著上行的背景下,监管完成检查,也陆续步入常态,那么受资金成本、监管冲击最大的股份行、城商行,其承受的压力可能会减轻,后续其业绩表现也将稳中向好。”王剑称。

招行每股收益位列第一

今年以来,金融股表现亮眼,特别是银行板块,工商银行、建设银行、农业银行、宁波银行、招商银行、平安银行、南京银行均在年初创下历史新高。在监管从严的背景下,管理能力强、业绩稳定向好的银行股更受投资者青睐。

上市银行的经营质量在银行业中属于优质梯队,而去年以来开始的金融强监管实则是利于提升行业集中度,利好优秀的上市银行,这也是部分优秀上市银行整体业绩向好、ROE提升、股价上涨的核心逻辑。

申万宏源证券首席银行业分析师马鲲鹏称,全方位围堵同业套利和非标通道的偏门,是为了将金融体系服务实体引向正门。对偏门和弯道超车的持续压制,有助于推动行业集中度进一步提升,优秀上市银行和去年主动大幅缩表的银行是最大受益者。

从14家银行的基本每股收益指标来看,目前招商银行2017年以基本每股收益2.78元位列第一,同比增长13.01%;紧随其后的是兴业银行2017年基本每股收益2.75元,同比下滑0.72%。南京证券2017年基本每股收益1.09元,同比增幅最高,达14.74%。

从14家上市银行2017年的加权平均净资产收益率(ROE)来看,仅3家银行的加权平均净资产收益率较2016年上升,11家银行加权平均净资产收益率较2016年下降。其中,贵阳银行位居第一,高达19.80%,较上年同期下降了1.87个百分点。

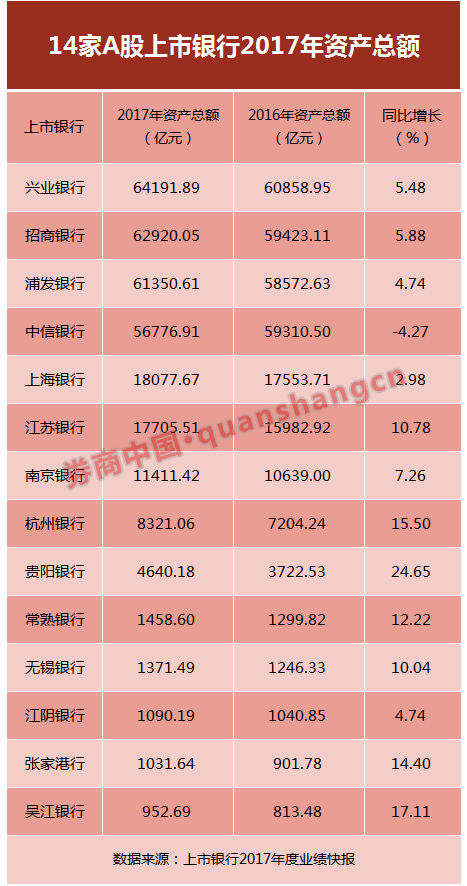

从资产总额指标看,14家银行中,13家银行2017年的总资产实现同比正增长,7家银行同比增幅超过10%,仅1家银行同比下滑。2017年末,贵阳银行总资产较2016年增长24.65%;而中信银行2017年资产总额较2016年下滑4.27%。

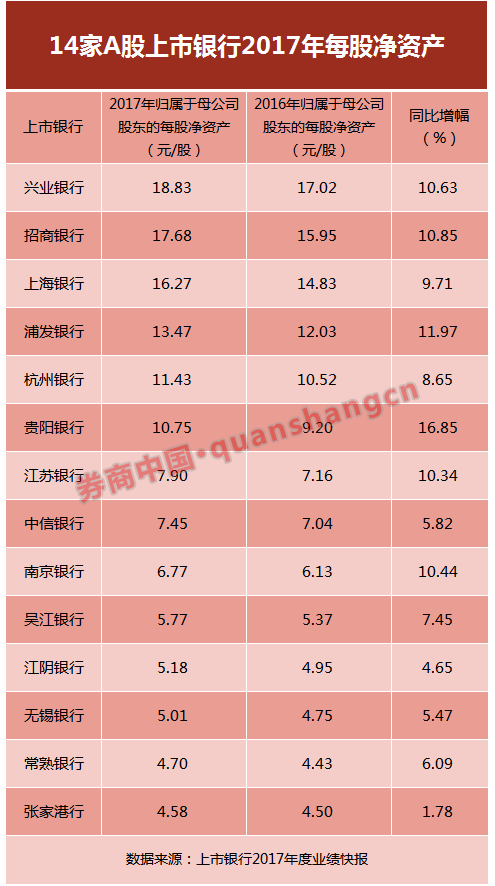

从归属于母公司股东的每股净资产指标看,兴业银行以18.83元位列第一,同比增幅10.63%。此外,招商银行、上海银行、浦发银行、杭州银行、贵阳银行均超过10元。

资产质量持续改善,拨备提升加快

资产质量持续改善,拨备提升加快大部分银行的资产质量持续改善,14家银行中,13家银行2017年的不良率下降,仅浦发银行1家银行的不良率上升。常熟银行和招商银行的不良率下降最多,较2016年下降了0.26个百分点,浦发银行作为唯一一家不良率上升的银行,较2016年上升了0.25个百分点。

在14家银行中,有12家银行的不良率低于2%,不良率最低的是南京银行为0.86%,不良率低于1.5%的有6家,分别是南京银行、常熟银行、上海银行、贵阳银行、无锡银行、江苏银行。

在14家上市银行中,有2家银行的不良率超过2%,江阴银行的不良率最高,为2.39%,较2016年下降了0.02个百分点;其次是浦发银行不良率为2.14%,较2016年上升了0.25个百分点。

此外,值得注意的是,除了资产质量出现拐点外,不少上市银行的拨备覆盖率也大幅提升,显示出银行抵御不良风险的能力在不断加强。以中信银行为例,截至2017年末拨备覆盖率169%,说明去年四季度末拨备覆盖率较三季度末环比提升高达8个百分点。“拨备覆盖率的提升是中信银行去年业绩中的最大亮点,尽管不良贷款率环比还在提升,但预计不良压力高峰已过,2018年不良率下降可期,预计2018年拨备覆盖率会超过200%。”马鲲鹏说。

责任编辑:谢海平

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)