【金融曝光台】近年来,银行卡被盗刷、买理财遇飞单的案例屡见不鲜,金融消费者维权举步维艰,新浪金融曝光台将履行媒体监督职责,帮助消费者解决金融纠纷。 【黑猫投诉】

假期我们来盘点盘点银行的薪酬和人员流失问题。

银行薪酬一直都是业内外人士关注话题,银行裁员的消息也层出不穷。今天基金君就用15家已经发布2017年年报的上市公司数据,和大家探讨探讨,这几年来银行业的薪酬和人员流失情况。

数据显示,5家银行去年发放人均薪酬40万,其中中信银行以人均48.48万元目前排在第一位,招商银行、平安银行(000001,股吧)位分别以44.63万元和44.14万元位居二三。四大行的人均薪酬及涨幅则位居末位,而传统四大行人均薪酬24万。

从银行员工人数来看,去年有8家银行增员,7家银行减员,全部15家银行员工数量整体减少近3.1万人;其中四大行的人员流失情况最为明显,这两年来员工共减少4.8万人。

5家银行人均薪酬超40万元

中信银行48.48万元排第一

在15家银行中,中信银行人均薪酬最高,达到48.48万元;招商银行、平安银行位居其后,人均薪酬分别为44.63万元和44.14万元;宁波银行(002142,股吧)和民生银行(600016,股吧)的人均薪酬也超过40万元。

而工农中建四大行的人均薪酬分别在22.9万元到26.21万元之间,位于各大行的末位。

注:除中信银行为合并口径外,其余银行均为母公司口径

注:除中信银行为合并口径外,其余银行均为母公司口径从人均薪酬涨幅来看,张家港行涨幅最大,2017年末较年初涨幅超20%;平安银行、中信银行和宁波银行涨幅也超15%。

把时间拉长一点来看,这三年来整体涨幅较大的为中信银行、平安银行、宁波银行和招商银行,均在2016年/2017年获得超过10%的薪酬涨幅:

注:除中信银行为合并口径外,其余银行均为母公司口径

注:除中信银行为合并口径外,其余银行均为母公司口径民生银行虽然也位列人均薪酬超40万的榜单中,但这两年来薪酬涨幅并不大,并在2017年出现下降:

14家银行总薪酬支出增加

最高达到50亿元

15家银行2017年员工薪酬支出总计达5224.91亿元,同比增长172.76亿元;其中6家银行总薪酬支出增长超过10亿元,建设银行总薪酬支出相对16年底增长51.92亿元。

从涨幅来看,地方商业银行的涨幅靠前,张家港行、江阴银行和宁波银行的涨幅超20%;民生银行作为唯一一家总薪酬支出缩水的银行。

注:除中信银行为合并口径外,其余银行均为母公司口径

注:除中信银行为合并口径外,其余银行均为母公司口径把时间稍微拉长一些,可以看出,工农中建四大行的总薪酬涨幅位居末位。

注:除中信银行为合并口径外,其余银行均为母公司口径

注:除中信银行为合并口径外,其余银行均为母公司口径大行减员规模大

四大行2年流失4.8万人

再看15家上市银行员工人数变动情况,总体的变化情况是:8家银行增员,7家银行减员,全部15家银行员工数量整体减少近3.1万人。

注:除中信银行为合并口径外,其余银行均为母公司口径

注:除中信银行为合并口径外,其余银行均为母公司口径而7家减员的银行中,四大行中的工商银行、农业银行(601288,股吧)和建设银行裁员均超9000人,三家总共裁员达2.8万人;平安银行也以4383的职工人数减少量成为减员幅度最大的银行。

把时间拉长看,这三年来依旧是工商银行、农业银行、建设银行和平安银行的人员流失数量最大。

注:江阴银行、常熟银行、张家港银行、无锡银行等4家于2015年时仍未上市,故无相关资料。

注:江阴银行、常熟银行、张家港银行、无锡银行等4家于2015年时仍未上市,故无相关资料。四大行的人员流失数量十分突出,从2014年的3.9万流入开始,降至2015年0.9万,2016年开始人员流失2万人,2017年更是加剧流失2.8万人。两年时间共计流失4.8万人。

远超光大银行、平安银行等银行员工总数,光大银行2017年员工人数为4.4万,平安银行为3.2万。浦发银行2017年的半年报数据显示,其员工人数也不过5.1万人。

我们用折线图更直观看看其余四大行的人数变化:

数据显示,流失员工大多为大堂经理、柜员、保安等可替代性较强的岗位,且银行本科以下学历的员工人数正在大幅减少。当然也存在流失员工跳槽的因素。

银行业正在抛弃谁?

又在追捧谁?

1、“下岗”危机人群

一线柜台:传统柜面是被压减最厉害的岗位。已经有多家银行宣布“无高柜网点”开业,传统柜台被大量机器设备替代。

会计等后台岗位:技术的不断发展,流程化、批量化的工作可能渐渐被智能机器替代。例如资质审核、会计等核账业务可以批量处理,这些业务相关的岗位也可能会慢慢缩减。

2、高薪人才密集岗位

风险管理人员:金融的本质就是风险,利润因风险而来,亏损因风险而去。央行、银保监对于风险的管控也受到了也愈来愈受到重视。据招行的年报显示,2017年的风控相关人员增加了近300人。

金融IT人才:随着互联网金融的蓬勃发展,传统的金融机构备受挑战,银行业也正向数字化转型,除了需要在业务上求变创新,更重要的是保持技术上的领先优势,因此IT人才的作用日趋凸显。在金融圈的信息技术岗位中,以下这些属于关键IT人才:产品经理、架构师、管理人员、资深的开发人员、用户体验设计师等。除此之外,近年来随着金融行业加速互联网转型,电子商务经理、电子交易项目经理和业务分析师、IT转型高级业务架构师也备受青睐。

私人银行理财师:私人银行从业人员不但需要有扎实的专业知识,还必须具备较高的综合素质,能够有效地与客户沟通,取得客户信任,并为客户做出合适的理财方案。由于私人银行主要服务高净值客户,银行对私行人才多方面素质要求极高,仅学历上就要求是经济、金融、财会、法律、税务、经济等专业的研究生以上学历,同时还普遍要求持证上岗,包括CFA、CPA、、注册税务师、律师等资格证书。

金融业不再是最赚钱行业

清华北大开始离开金融业

从上述人员流失数据可以看出,银行金饭碗已彻底砸碎!而数据显示,应届毕业生对于金融业的热度也在不断下降。

从智联招聘发布的《2017应届毕业生就业力调研报告》来看,金融业已不再是最赚钱的行业,“IT/通信/电子/互联网”行业取而代之,应届生实际签约月薪为4867元;“金融业”平均签约月薪则是4692元。

在这样的背景下,大学生对传统“高大上”的金融业的热情不断降温:2017年,应届毕业生期望签约金融业的比例为9.3%,同比2016年下降了3.4%;与此同时应届毕业生对于IT业的期望签约率达19.4%,同比上升3%。

而从中国两大学府:清华大学和北京大学这四年来的《毕业生就业报告质量》显示,北大清华的毕业生对金融业的热度也在不断下降。

2017年清华大学毕业生就业人数最多的为信息传输、软件和信息科技技术服务业,比例达22.3%,超过金融业19.6%的就业数;而此前,金融业的就业人数一直超过IT业。

注:北京大学除2014年为本科毕业生就业行业分布,其余均包括本科、硕士、博士毕业生

注:北京大学除2014年为本科毕业生就业行业分布,其余均包括本科、硕士、博士毕业生北京大学毕业生在金融业就业的人数也在不断下降,从2015年的26.5%降至2017年的23.05%;不过,北大对IT业的热度也在不断变化中,反而在公共管理、社会保障和社会组织的就业人数越来越多,从2015年的14.73%涨至2017年的22.68%,直追金融业的就业人数。

最后解释一下银行薪酬统计逻辑

因为职位、资历、年限和能力的高低不同,员工平均薪酬数字只是放在同业中比较员工的薪酬状况,难以客观准确地反映每一位银行员工薪酬现状。

基金君仅以“平均数”的波动变化,给大家对银行的薪酬来做一个整体的认识。基金君的计算逻辑是“薪酬/员工数”,并与过去两年同期进行比较。

无论是薪酬还是员工数量上,基金君统一采用的是母公司的统计口径,并没有把各种子公司员工薪酬统计在内。(除了中信银行)

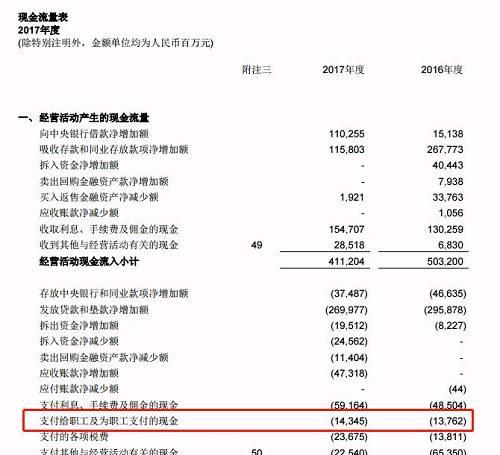

薪酬方面,基金君采用的银行年报中母公司现金流量表中的“支付给员工以及为员工支付的现金”这个项目。

而员工人数方面,则选自年底母公司在职员工的数量;即减去境内主要控股公司人数。

责任编辑:牛鹏飞

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)