研究:05年期铜行情回顾以及对后市发展的研判(10) |

|---|

| http://finance.sina.com.cn 2006年02月09日 04:52 新基业期货 |

|

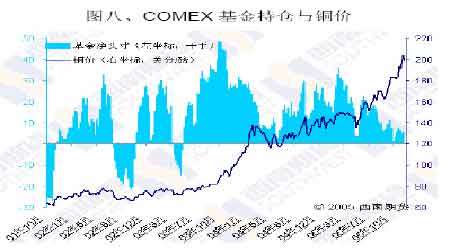

六、基金的积极参与极大加强了铜的金融属性 全球股市低迷、债市回报低,而商品期货市场如火如荼,投资回报丰厚,吸引了大量的基金投资商品市场,尤其是指数基金。投资商品期货的指数基金资金总额从2003年下半年的不足200亿美元猛增至2005年的500亿美元。 特别是近几年来,美元对欧元等一揽子货币持续贬值,为了对冲持有美元资产所面临的风险,投资基金采用商品期货作为对冲工具通过指数基金的形式大量涌入商品期货市场。从前并未涉足初级商品市场的投资资金的流入对基本金属价格产生了重大影响,为价格创下历史高点提供了更多的支持。除此之外,一些投机资本在意识到中国成为驱动需求的主力之后,于2003年开始纷纷进入金属市场进行逼仓中国。而铜作为重要的战略物资和工业原材料,和经济兴衰保持着密切的关系,涨幅甚至超过了原油和基本金属。 2005年以来流入商品市场的资金约为7%, 高于一年前$3.13亿。但是这一数据与美国共同基金领域的总体规模相比仍然相对是温和的,9月底美国共同基金总的投资在商品中的份额只增长了0.2%,上升至5% ,以高盛、摩根斯坦利为代表的投资银行称到2010年来自美国共同基金、保险基金等以一揽子买入方式为主的指数型基金准备入市的资金将会翻一倍,由目前的700亿美元增至1400亿美元。从COMEX的迁仓过程我们可以看到总持仓水平没有下降,这种局面表明市场总体资金能量依然很充裕。 投资基金和投机资金的参与加大了铜等基本金属市场波动性,但并非金属市场就产生了过度的投机。铜价更多的体现了金融属性。目前来看,期铜的金融属性可能发挥重要甚至主导性作用。 在我们看待国外基金不断逼仓的时候不应当掺杂政治思考。事实上,国际基金的运作完全是建立在对市场的认识上。以这次基金逼仓国储来说,基金逼的只是无货可交的空头,并非针对国储。而国储如果不是自身的问题,又怎能被国外基金盯上?中国需求猛烈,自然带动能源价格上涨,国外基金自然不会放过这样的获利机会。这是基金的天性,并非为了所谓阻挡中国发展而有着什么险恶用心。一旦中国完成工业化需求下降,那么基金可能也会推动商品价格加速下跌。另外,基金也不是铁板一块,基金内部也存在很大分歧,我们看到今年基金空头头寸持续增加,他们同意遭受很大损失。指数基金、宏观基金倾向于长期持有商品,这部分头寸将在相对长时间内保持不变,而一些技术型基金则可能转向空头,对待基金的认识,我们应当理智对待。更多的从自身找原因。 同样,基金也不是万能的,如果没有基本面的支撑,既便有基金或其他投机资金的参与,铜价仍不会持续创造记录高度。或者说不可能长期维持在创纪录的高位。铜市需求特别是中国需求并不存在泡沫中国对金属的需求。 七、后市发展研判 基本面上,2006年世界经济运行继续保持增长态势,中国经济稳定增长,为商品价格坚挺提供了有利的宏观环境 铜矿和冶炼业将会大量扩张,铜的供应量应该会超过铜的需求两。在国际市场上供需基本平衡,国内产量大幅增长。明年铜市由可能引来近三年来首次供应过剩的现象。但考虑到美元明年可能重归贬值,那么大量资本将继续流入商品市场。铜的金融属性仍起主导作用,如果只是供应量略高,估计对市场影响不大。 但我们的估计也将考虑到预期不到的风险。在当前库存依然极低的情况下,供求状况对铜价的影响将是非常微妙的。假如中国经济超速发展,对铜的需求超过预期,那铜价将仍会继续疯狂上升。同理,假如2006年仍然出现大量罢工和自然灾害,供应量仍然达不到预期,也会继续让这波牛市继续延续下去。那铜价突破5000美元甚至更高都是可以理解的。但根据我们的估计,这样的可能性不大,因为从需求上说,我们已经把中国乃至世界的需求调高很多了。而冶炼方面,明年中国急剧扩张的铜加工企业将会大量投产,这部分产量是基本上可以保障的。 从技术上说,目前铜已经走完到了牛市中的第五浪,根据波浪理论,如果第3浪不出现延伸,那么第五浪极有可能会出现延伸。从图标上我们可以清晰的看到,因为国储事件和预期之外的供求失衡,当前的第5浪已经可以确定是延伸浪,但到底这波行情可以延伸到多远,将取决于库存和现货升水的变化。只要库存和升水继续维持一低一高,那我们就不能轻易言顶。 世界上没有只升不降的行情,这是不符合最基本的经济学规律的。我们相信,铜冶炼扩张的滞后效应即将在2006年显现。随着供求平衡,铜价在结束牛市的第5浪后即将开始出现大幅调整。我们需要重点提醒的是,调整并不等于步入熊市。新兴经济体对金属的强劲需求将长期支持铜价在高位运行。这也是为什么我们强调超级牛市显现的原因。铜价很难跌破3000美元。预计行情在2006年将会出现大幅振荡的行情。铜价将会在年初因为逼仓行情和低库存的推动下继续走高,但随着供求逐步走向平衡,从第二季度开始将会展开大幅调整。原油市场从2005年第四季度开始的大幅调整完全可以作为铜市在2006年的借鉴。 投资者完全可以暂时离场观望,只需要经常留意库存升水的变化即可。一旦库存出现持续稳定的回升,现货升水开始大跌,即意味着调整可能随时发生,这时候果断入场做空将会是不错的选择。如上所述,假如需求继续强劲而供应因预期之外的风险而无法扩大,投资者不可仅仅因为铜价过高而轻易入场做空,一定要等到供求真正发生明显变化的时候再进行投资。 新基业期货 王磊 |

| 新浪首页 > 财经纵横 > 铜市研究 > 正文 |

|

| 热 点 专 题 | ||||

| ||||

| 企 业 服 务 |

| 股市黑马:今日牛股! |

| 开家麦当劳式的美容院 |

| 名人代言亲子装赚钱快 |

| 销售排行榜:投资必读 |

| 06年暴利项目揭秘 图 |

| 小女子开店30天暴富 |

| 犹太亿万富翁赚钱36计 |

| 韩国美味 势不可挡 |

| 100万年薪招医药代理 |

| 泌尿顽疾——大解放! |

| 最新疗法治结肠炎!! |

| 治气管炎哮喘重大突破 |

| 特色治失眠抑郁精神病 |

| 治高血压获重大突破! |

| 警惕高血脂!脂肪肝! |

|

|

|

| |||||||||||||||||||||||||||||||||||||||||||

|

新浪网财经纵横网友意见留言板 电话:010-82628888-5174 欢迎批评指正 新浪简介 | About Sina | 广告服务 | 联系我们 | 招聘信息 | 网站律师 | SINA English | 会员注册 | 产品答疑 Copyright © 1996-2006 SINA Corporation, All Rights Reserved |