安装新浪财经客户端第一时间接收最全面的市场资讯→【下载地址】

这是个让人无法抗拒的诱惑。

桥水的达利欧和其他对冲基金说,“把你的钱交给我们打理,我们会把它放进长期稳赚的策略产品”。现在,看着惨淡的五年回报率,许多把钱投入风险平价基金的投资者要求撤资。

随着新墨西哥、俄勒冈、俄亥俄公共养老基金等投资者赎回,风险平价基金的规模已从三年前峰值下降了约700亿美元。对于他们之中许多人来说,所谓“再给点时间”的请求听起来苍白无力,

Verus Investments是新墨西哥州大约170亿美元公共雇员养老金的顾问,去年12月该养老基金已经削减了在风险平价基金的投资,Verus Investments董事总经理Eileen Neill表示,“长期以来的回报率令人失望,风险平价基金唯一一次表现成功还是全球金融危机时,那是它们的全盛时期”。

新冠疫情后此类基金回报率始终乏善可陈,让人对达利欧提倡的这种资产配置方式信心动摇。该策略专注于根据波动率来多元化配置资产,经常使用杠杆来优化相对于风险基金的回报率。

2008年金融危机后,风险平价基金迎来春天,因为投资者当时正在努力寻找一种在下一次市场崩溃时自保的方式。但随着资金重返股市,风险平价基金的表现开始落后,当2022年美国国债等避险资产遭遇重创时,风险平价基金受到的打击更大。

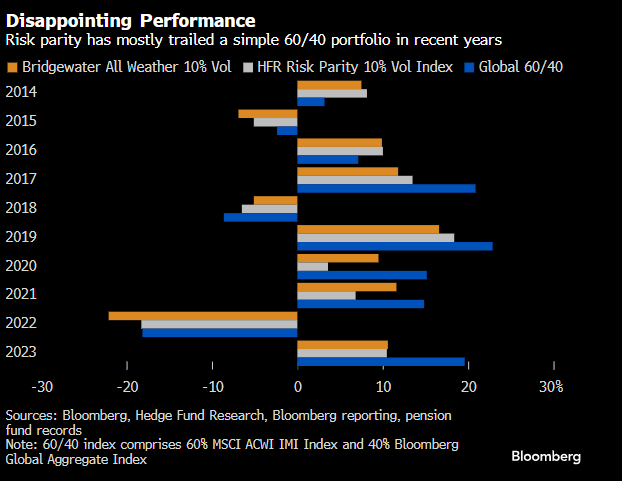

根据行业指数,自2019年以来,风险平价基金每年都落后于全球60/40基金。

投资者因为回报率不佳从风险平价基金赎回,Verus根据eVestment数据计算得出,截至2023年末,此类基金的规模约900亿美元,远低于2021年峰值时1600亿左右水平。

风险平价策略最初成立于1996年,旨在管理达利欧的信托资产,其原理是利用深入的经济研究来制定尽可能最佳的投资组合,而不是试图预测下一个大事件。

该策略的核心不是为了高回报而建立风险头寸,而是多元化投资各种资产,包括大宗商品和债券,使每一种资产对投资组合波动率的影响保持均等。为了使风险平衡,该策略对资产的配置会随着价格波动而上升或下调。

艰难的环境

对于看好风险平价策略的人士而言,在股价创出新高之际赎回基金反映了一个典型的投资错误。

在低利率时期,股债市场多数时候都居高不下。风险平价基金虽然回报率为正,但比不了那些投资单一资产的基金。Markov Processes International的数据显示,当2022年美联储开始加息时,国债价格在模型还来不及反应时就大幅下跌。许多基金的波动率超过了目标水平,甚至达到上次金融危机以来最高。

在9月份对印第安纳州公共养老基金的介绍中,桥水承认其All Weather基金的回报率低于预期水平,但该公司称把资金分摊在十年的跨度里是个不错的先进配置方法,尤其当股市涨势有可能停滞的情况下。

All Weather最受欢迎的产品2022年下跌22%,落后于大多数同行。Markov Processes的Michael Markov认为,这似乎是因为基金对短期市场波动和相关系数变化的反应较小。

桥水不予置评。

责任编辑:王许宁

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)