安装新浪财经客户端第一时间接收最全面的市场资讯→【下载地址】

在规模达63万亿美元的影子银行体系中,韩国正成为一个受到密切关注的薄弱环节。

利率上升后,房地产风险敞口在国内外出现了问题,促使普信集团(T.Rowe Price Group Inc.)和野村控股(Nomura Holdings Inc.)等金融公司对该行业的影子贷款压力表示担忧。

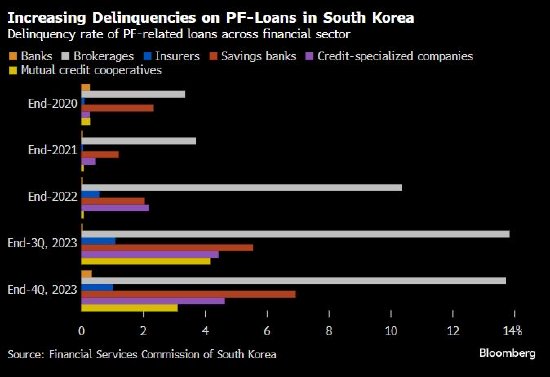

去年,韩国一家主要贷款机构的拖欠率几乎翻了一番,达到6.55%,花旗集团(Citigroup Inc.,c)的经济学家估计,有111万亿韩元(合800亿美元)的项目融资债务处于“问题”状态。韩国资本市场研究院(Korea Capital Market Institute)的数据显示,去年韩国影子银行向房地产行业提供的融资达到创纪录的926万亿韩元 ,是10年前的四倍多。

政策制定者通过扩大某些贷款担保来遏制危机蔓延的风险,但建筑商Taeyoung Engineering & Construction Co.去年底发布的令人震惊的重组公告突显了危机爆发的威胁。该公司最大的债权人上周表示,该公司将需要进行约1万亿韩元的债转股,以消除资本减值。

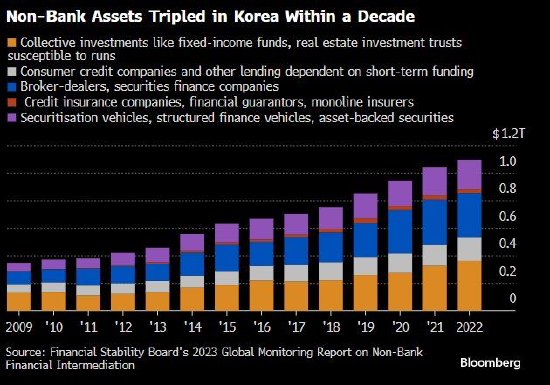

这种重组势必会加剧影子银行(非银行贷款机构通常被称为影子银行)的压力。根据金融稳定委员会(Financial stability Board)的数据,与其他发达经济体相比,韩国该行业中可能构成稳定风险的活动占比较大,相对规模仅次于美国。

普信(T.Rowe Price Group Inc.)全球固定收益投资组合经理Quentin Fitzsimmons表示:“韩国正在发生的情况可能是其他地方可能发生的情况的一个缩影。这让我感到担忧。”

影子银行贷款(包括通常被称为私人信贷的贷款)在2008年金融危机之后迅速增长,原因是银行撤出高风险贷款,促使规模较小、利润较低的企业转向其他渠道。

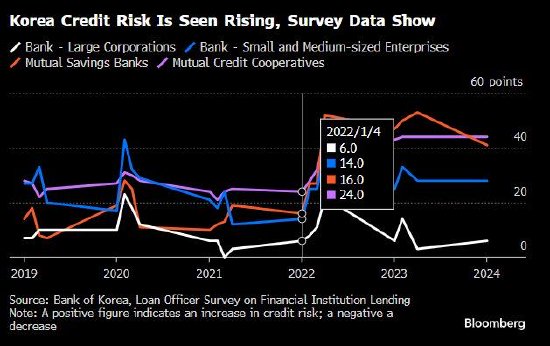

在韩国央行(Bank of Korea)成为2021年首批加息的主要央行之一后,为此类借款再融资的挑战变得突出。当然,目前面临融资成本上升意外后果的经济体远不止韩国一个。2024年头三个月,美国杠杆贷款的违约率超过6%,风险最高的欧洲垃圾债券的利差最近扩大到疫情早期以来的最高水平。

但在韩国,这种担忧的程度可以从政策反应的迅速程度上看出。金融监督院有关人士本月初表示,在对第一季度贷款不良情况进行评估后,有可能对储蓄银行进行现场检查。

韩国总统尹锡悦在本月早些时候的议会选举中失利,但至少在投票结束后,当局可能有更大的自由来重新集中精力清理不良贷款。

野村控股(Nomura Holdings Inc.)经济学家Jeong Woo Park表示,政府将加速房地产行业的重组。他说,Taeyoung的债务问题不是结束,但很可能是项目融资债务压力的开始。

不过,与该地区其他国家不同,整体信用风险并没有引发更广泛的经济损害。

许多受到此类风险惊吓的私人贷款机构已考虑将资金投向包括韩国在内的亚洲其他地区。例如,KKR & Co.今年早些时候签署了一项向房地产公司Innovalue提供4000万美元贷款的协议。

但韩国房地产低迷的最糟糕时刻可能还没有到来。花旗集团(Citigroup)经济学家金旭(Jin-Wook Kim)本月重申了该行的观点,即项目融资债务的重组将使下半年的经济增长放缓至他们的基本情况下的0.2%。

1997年亚洲金融危机后,韩国向国际货币基金组织(International Monetary Fund,简称IMF)申请救助,项目融资贷款(一种短期债务)在开发商中很受欢迎。

在低利率和房地产价值上升的几年里,使用这种资金的做法获得了势头。券商参与了这一行动,将这些贷款证券化,并将其出售给货币市场投资者。

但它们已成为最近几次恐慌的共同线索。

韩国信贷市场出现问题的第一个迹象出现在大约19个月前,当时位于首尔东北部的乐高乐园(Legoland)的开发商未能偿还项目融资贷款,导致韩国短期债务收益率出现全球金融危机以来的最大涨幅。然后,在去年7月,由于担心房地产押注时机不合时宜,一家非银行贷款机构、韩国最大的信用合作社之一的一家分行被迫关闭。

到目前为止,韩国当局设法限制了痛苦。在泰永事件之后,他们承诺,如果需要限制溢出效应,将扩大660亿美元的稳定方案。上个月,政府以数十亿美元的额外支持来支持这些承诺。

国际货币基金组织(International Monetary Fund)亚太部主任克里希纳·斯里尼瓦桑(Krishna Srinivasan)表示:”他们正在管理风险,但必须密切监控。”“一些规模较小的机构可能会面临风险。”

政策制定者无法承受房地产价格的急剧下跌,这可能会加剧不良贷款并损害经济,就像20世纪90年代日本发生的那样。

韩国的非银行贷款机构在过去10年里对海外商业房地产进行了大量投资,这是受有利的汇率和办公室的长期租约提供安全回报的观念(这种观念在疫情爆发前很常见)的吸引。

其中许多资产在疫情后的衰退中遭受了损失。Hana Alternative Asset Management对伦敦第一家禽零售和办公室物业的投资就是一个例子。

规模较小的贷款机构面临的威胁最为严重,至少在亚洲,这类贷款机构通常被视为私人信贷市场的一部分。

惠誉国际评级(Fitch Ratings)亚太金融机构主管马特•崔(Matt Choi)表示:”鉴于政府打算重组一些表现不佳的开发地点,我们认为一些规模较小的非银行金融机构更容易受到影响。”

责任编辑:杨淳端

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)