安装新浪财经客户端第一时间接收最全面的市场资讯→【下载地址】

来源:北京商报

随着6月美国政府触及31.4万亿美元现行法定债务上限的日期逼近,白宫正考虑推动民主、共和两党就暂时提高债务上限并维持至9月达成短期协议,以便为解决债务上限等多重问题争取时间。但白宫经济顾问委员会上周发报告预测,无论是出现债务违约还是两党拖到最后一刻才就债务上限达成协议,美国都将面临失业上涨和经济萎缩。

最后时间

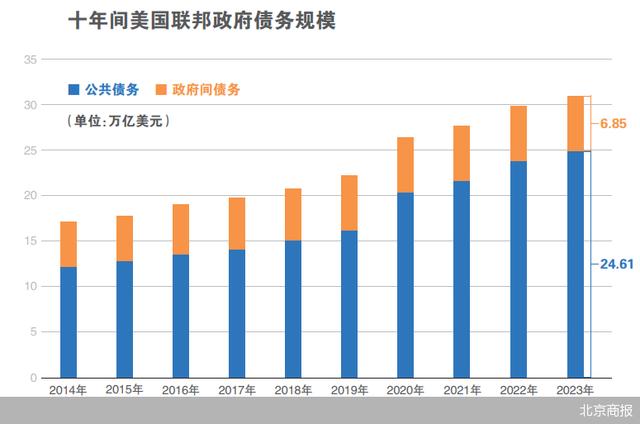

早在今年的1月19日,美国联邦政府债务规模就已经达到31.4万亿美元。据路透社报道,美国财政部长珍妮特·耶伦在当地时间7日再次敦促国会提高债务上限,以免导致美国经济陷入灾难性的危机。耶伦在一份声明中表示,如果美国政府无法继续筹措资金,国内和国际市场可能受到严重影响,导致信贷收紧和失业率上升。

法定债务上限,是美国政府根据国会授权,为了履行法定义务,包括支付社会保障、医疗福利、军饷、国债利息等等,而能够举借的债务总额。突破这条红线,意味着美国财政部借款授权用尽,除非国会调高债务上限,否则白宫无权继续举债。

IPG中国首席经济学家柏文喜对北京商报记者表示,美国国债规模扩大并超出上限,背后的主要原因是新冠疫情暴发以来联邦政府的大规模补贴,以及逆周期调节的货币量化宽松与扩大财政支出所致。

路透社用“白天鹅事件”来形容美国可能出现的债务违约,因为这一灾难“完全可预测、并且非常频繁,和它的好兄弟‘黑天鹅’一样,可以带来灾难性的后果”。

耶伦多次强调,如果未能及时解决这一问题,美国政府将在未来几周内无法支付国债,造成金融市场动荡。耶伦在声明中写道:“未能提高债务上限将导致美国信用评级下降,信贷收紧,金融市场动荡,以及其他严重后果。我们必须采取行动,防止这种灾难性的局面发生。”

虽然从表面上看目前距离6月还有一个月时间,但国会议程表显示,本月众议院、参议院与总统拜登同时在华盛顿上班的时间只有六个工作日。随着债务违约大限逼近,议员们开始讨论各种可能手段,包括两党达成短期协议、拜登动用宪法第十四条修正案在国会无法达成协议的情况下确保美国政府继续还债。

陷入僵局

为推动国会同意提高债务上限,拜登将在当地时间5月9日与麦卡锡等国会领导人举行会谈。美国广播公司称,目前各方在债务和政府预算方面存在很大分歧。麦卡锡等共和党人要求大幅削减联邦开支,而以参议院多数党领袖舒默为代表的民主党人声称不支持“在缺乏实质性支出和预算改革的情况下提高债务上限”。拜登则坚持认为,债务问题应当与削减开支的议题分开讨论。

穆迪分析指出,这些削减将在短短一年内使经济萎缩4%,并减少约700万个工作岗位,使失业率从目前的3.5%上升到8%。股市将因这一消息而暴跌,损失其价值的五分之一,并摧毁10万亿美元的家庭财富。即使立法者迅速恢复政府的借贷能力,十年后经济仍将因违约恐慌而减少90万个工作岗位。除此之外,美联储可能无法接受美国政府债券作为抵押品,这将使其几乎不可能向金融系统提供流动性。

5月3日,白宫经济顾问委员会发布报告称,短期违约将导致美国50万个工作岗位流失,失业率上升0.3个百分点,年化GDP将下降0.6%。报告认为,如果违约持续一整个财政季度,那么美国股市将暴跌45%,GDP将下降6.1%,失业率将上升5个百分点。

此外,拜登可以绕过国会从而避免债务违约,成为市场讨论的新选项。5月5日,拜登在接受采访时被问及是否会“援引第十四条修正案”来解决债务上限问题时,他表示,“我还没有走到那一步”。报道分析称,这是拜登首次暗示他并未排除这一手段——绕开国会僵局单方面突破债务上限,但这必将导致旷日持久的法律纠纷,甚至扰乱美国金融市场。

化险为夷?

事实上,从1976年到2018年,美国政府就因债务上限之争关门了14次。但是,每次政府关门后两党都能互相妥协。2011年和2017年,债务危机都是到了最后一刻才“化险为夷”。美国财政部数据显示,自1960年以来,美国已历经了约80次债务违约风险,但最终都安全渡过危机。

拜登的两位前任——奥巴马和克林顿都曾因债务上限遭遇共和党的猛攻,影响最大的是2011年奥巴马政府与共和党的对峙。2011年的局势与目前的局势如出一辙:共和党拿下众议院控制权,众议院共和党人以批准提高债务上限为条件,要求奥巴马必须同意大幅削减公共支出。当时美国政府的债务规模为16万亿美元,仅为现在的一半,但双方的对峙持续到了财政部措施耗尽前的最后一刻。

由于担忧美国政府违约,评级机构标准普尔下调了美国的主权信用评级,从AAA降至AA+,这也是美国唯一一次被降评级。此次降级引发了金融市场剧烈动荡,最终奥巴马做出让步,同意在未来10年内削减最高2.4万亿美元的公共支出。

柏文喜表示,本次美国政府构成实质性违约概率还较小,这是因为在美债存量触顶的情况下一方面国会不得不提高国债上限,另一方面美债也在不断通过以新换旧和新债延长期限来进行新旧置换与期限优化,另外就长期趋势而言美元利率呈下降趋势也会降低美债的置换成本从而降低美债流动性的维持压力。

睿资投资俱乐部创办人吴疌则指出,假设美债出现技术性违约且长期难以解决债务上限问题,美国可以进行债务重组,美元也会大幅贬值。对于美债持有国来说,面临外汇资产减计和本币升值,付出最大代价。而美国本身的影响有限,因为美元资产价格下跌,美债利率上升,加之美债重组后,美国的债务状况得到大幅改善,反而提升了美国投资的吸引力。只要美国经济的基本面稳定,当前美元违约的最终买单人就是美债的主要持有国。

北京商报记者 方彬楠 赵天舒

责任编辑:李桐

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)