安装新浪财经客户端第一时间接收最全面的市场资讯→【下载地址】

作者:Richard M. Salsman,美国经济研究所(AIER)高级研究员,杜克大学政治经济学客座助理教授。

5月27日,《纽约时报》刊登了一篇名为“日本批准1.1万亿美元新刺激计划以应对疫情(Japan Approves Fresh $1.1 Trillion Stimulus to Combat Pandemic Pain)”的新闻。文中称, 这份创纪录的117万亿日元刺激计划,将由第二份额外预算提供部分资金。而就在上个月,日本已经推出了一项刺激计划。这两份刺激计划让日本的抗疫总支出将达到234万亿日元(约合2.18万亿美元),约占日本GDP的40%。(今年的)一揽子计划也使预算规模达到了创纪录的160万亿日元,新发行的债券占年度预算收入的56.3%,这也增加了人们对未来发行更多债券以抵消税收收入下降的担忧。

“创纪录的刺激措施”确实令人兴奋,但它真的起作用吗?

为什么这些钱可以“抗击病毒余波”或“刺激”日本经济呢?我们所说的“经济”不应该至少是指与实际GDP相关的产出或商品和服务的生产吗?如果是这样,赤字支出如何能创造财富?没有证据证明这一点。

《纽约时报》头条中的“Fresh”最好的翻译是“最近”,因为在过去的三十年中,在各种危机,日本已经采取了数十种所谓的“刺激”计划——包括巨大的赤字开支与降息,零利率政策(ZIRP),“QE”(央行的公共债务货币化),甚至直接购买私人债券和股票。但是没有任何一项措施能够被证明改善了日本经济金融表现。事实上,随着公共支出的激增,日本经济反而有所下降。

日本的经济金融表现在1989-1991年达到顶峰,并有周期性的复苏,自那以后,由于公共财政的恶化,日本经济就一直停滞不前。经济顶峰和随后“失去的几十年”的原因值得回顾。在20世纪80年代末,日本央行(BoJ)在主要经济学家的建议下,将这十年解释为人为的、纯粹的“泡沫”,并开始通过惩罚性的加息来“戳破”它。日本央行逆转了收益率曲线,这在一定程度上是衰退的信号,因为它使信贷中介(“借入短债,借出长债”)无利可图。

在日本央行主导的收益率曲线倒挂之后,日本的实际GDP增长率从1988年的9.4%降至1989年的4%;到1993年,GDP开始萎缩。工业产出也在下降,从1988年的7.4%下降到1989年的3.5%,1991年到1993年下降了13%。如今,日本的工业生产指数仍比1991年的峰值低12%。日经指数也在日本央行的政策打击下暴跌,从1989年底到1992年中下跌了60%。2009年的低点比1989年的峰值低80%;如今,该指数仍比1989年的峰值低46%。

有人可能会说,在20世纪80年代,日本央行确实“成功地”完成了打击所谓的人为操纵的任务;从那时起,日本的政策制定者就尽职地听从了保罗·克鲁格曼等凯恩斯主义者的建议,实施了几十个“刺激计划”,实际上,他们试图人为地振兴日本经济,不是通过放松管制,也不是通过降低税率或限制政府支出,而是通过大规模的公共赤字支出。

上图显示了1990年后日本公共财政的巨大转变。在1990年之前的15年里,公共支出和税收的增长密切相关;新债发行有限,甚至在1982年至1990年期间有所下降。然而,从那以后,主要由于税率的提高和经济停滞,支出的增长远远超过了税收的增长。真正的凯恩斯主义——赤字支出和新债发行受到青睐。

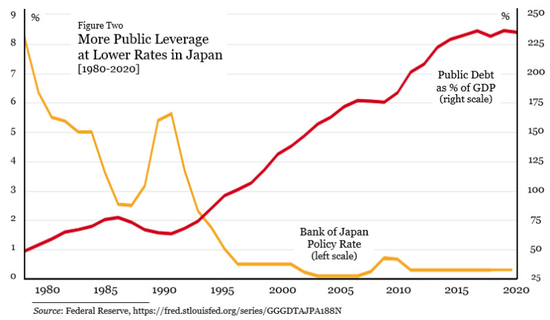

几十年的长期赤字开支提高了日本的公共杠杆(债务占GDP的比率)。上图显示,目前日本公共债务占GDP的比例为235%,高于2010年的175%、2000年的125%、1990年的64%和1980年的50%。日本央行在上世纪80年代末提高了政策利率,以打击“虚假”繁荣,此后又大幅降低了利率。四分之一个世纪以来,利率一直低于1%,这似乎不是为了“刺激”经济(或放贷),而是为了使财政部能够以更低的成本借贷。日本央行一直依赖政治,主要服务于日本的赤字支出者。

当然,人们可能会认为,这种长达数十年的巨额赤字支出最终会“刺激”日本的经济或股市。但大多数凯恩斯主义者(和一些货币主义者)会对此有所期待。相比之下,萨缪尔森经济学的信徒不会期待它;事实上,他们预计公共支出和借贷的大幅增长更有可能阻碍繁荣。

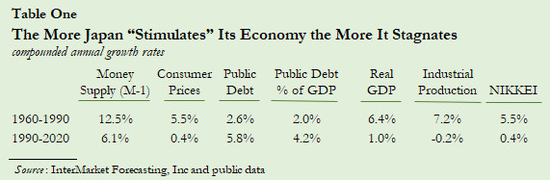

下表对比了日本在过去三个“失去的十年”(1990-2020年)和之前30年强劲增长(1960-1990年)的表现。在1990年以来的30年里,公共债务以每年5.8%的速度增长,公共杠杆以每年4.2%的速度增长;与此同时,实际GDP年增长率仅为1.0%,同时,日经指数仅上涨0.4%。工业产出每年萎缩0.2%。日本的“刺激计划”到此为止。凯恩斯主义药方不仅没用,而且糟糕。这是有害的。然而,该方案失败得越多,其拥护者就越坚持加大赤字支出。

在1990年之前的30年里,也就是凯恩斯主义政策建议在日本占据主导地位之前,日本在财政清正的情况下实现了强劲而可持续的经济增长。上表表明,日本的公共债务和公共杠杆每年仅增长2.6%和2.0%,而实际GDP每年增长6.4%;工业产出年均增长7.2%,日经指数也上涨了5.5%。1990年前的每一项表现均瑶好过1990年之后。这种差异主要是由于对20世纪80年代末日本经济繁荣的悲剧性怀疑,以及后来采取的所谓的“刺激”计划,我认为,这些计划产生了消极作用:

许多经济学家认为,公共支出和货币发行创造了财富或购买力。但事实并非如此。我们获得真正的商品和服务的唯一手段是创造财富——生产。在物物交换的情况下,没有人来到市场是想买东西而不提供东西的。货币经济不会改变这一关键原则。我们花的必须来自收入,而收入本身必须来自生产。萨伊定律告诉我们,只有供给才构成需求;我们必须先生产,然后才是需求、支出或消费。需求不仅仅是消费的欲望,而是欲望加上购买力。

“刺激”的信徒还声称,与大多数私营部门支出不同,政府支出会对总产出产生神奇的“乘数”效应。他们吹嘘政府更大的“消费倾向”。但是消费是生产的对立面。福利国家当然会消费和重新分配财富。他们把它分成几个部分。但数学告诉我们,没有任何东西——包括财富——可以用除法倍增。如今经济学家们想象的所谓“乘数”,实际上是除数。许多研究已经证实了这一原理。

要了解为什么“刺激”真的会导致萧条,请参阅基础知识。创造公共货币和公共债务并不是创造财富;它不是食物、衣服、住所、能源或类似的东西。即使是私人创造的反映了贸易需求和产业链的货币和债务,它们也仅能代表、促进并使财富流通,但它们本身不是财富。

与此同时,生产性企业无法获得被政府借走的存款,而当政府创造的法定货币超出了货币持有者的需求时,货币就会失去购买力,从而推高了生活成本。这些都不是通向繁荣的道路。

这种错误的公共政策应该被抛弃,而不是效仿。可悲的是,美国自2001年以来一直在效仿日本的做法,并且还落后了10年左右。这就是所谓的“非正统”财政货币政策首先在日本“正常化”。美国与日本在一些重要方面存在差异,包括人口统计学上的差异,但这并不意味着经济规律(或公共财政规律)无效。

美国和日本都是老牌福利国家,但他们却负担不起他们所做的事情;但如果不坚持财政的挥霍无度,他们的政客似乎无法在选举中获胜。但日本的历史已经预示了模仿者可能会出现的结果:长期的经济停滞。(新浪美股 林克)

责任编辑:张国帅

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)