牛市来了?安装新浪财经客户端第一时间接收最全面的市场资讯→【下载地址】

德债全面“沦陷”!全球负收益债券规模突破14万亿美元

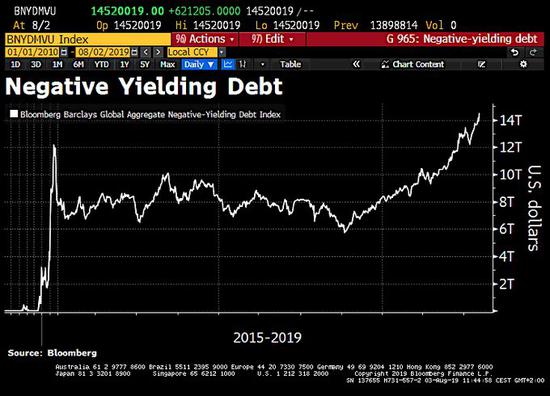

随着上周美联储降息引发全球避险情绪升温,全球负收益债券规模已达到了创纪录的14.1万亿美元。而在这其中,德国陷入全面负利率,成为拥有所有主权债券负收益率的最大经济体。

上周五,德国30年期国债收益率首次出现负利率。此前,2012年6月1日,德国2年期国债收益率首次触及负利率;2016年7月14日,德国10年期国债收益率首次出现负利率。下面这张图呈现了当前德债收益率曲线与一年期的对比:

自从2011年德国首度出现负收益率债券以来,在短短的八年时间里,德债收益率已宣告全面“沦陷”:

德国是欧洲最大经济体,即是欧盟经济的领头羊,也是欧盟的主要领导者,其金融市场十分发达,所以德国国债是欧洲最重要的管理利率风险的工具,也是欧洲资本市场收益率曲线的基准,因此德国长期国债是国际上最为活跃的金融资产之一,一旦国际市场出现重大风险事件,投资者往往对德国国债有比较强烈的避险需求。

德债收益率的下跌是市场流动性过剩的反映,也是金融市场高风险的反映,亦是欧元区资产结构不合理的反映。这说明在全球量化宽松货币政策继续扩张的前提下,全球资产价格的错位,这对全球经济发展非常不利,同时也是对全球金融高风险的预警。

事实上,不单单是德债,在上周美联储10年来首次降息后,全球负收益率债券规模已进一步达到了创纪录的14.1万亿美元。

彭博数据显示,负收益率债券已占彭博巴克莱全球综合指数(Bloomberg Barclays Global Aggregate Index)的25.68%。彭博全球综合指数涵盖了全球政府债券、企业债券和证券化债券。这一占比与2016年占比最高时的25.99%仅一步之遥。

不少业内人士指出,超低收益率对资产价格和实体经济的长期影响令人不安。“我认为负收益率对经济的影响纯粹是负面的。”Highland Capital Management联席首席投资官Mark Okada称,“(在负收益率下)投资者无法享有银行系统传输机制(带来的收益)。”

虽然负收益率及超低收益率不利于资产价格和实体经济,但在不少分析师看来,作为全球债市重要组成部分的美国国债的收益率或将进一步走低。

一方面,仅在鲍威尔暗示并未开启降息周期一个交易日后,美债交易者就已开始押注美联储判断错误,在他们看来,低通胀率将迫使美联储继续降息,并进一步压低美债收益率。

另一方面,特朗普令市场进一步推断由此导致的商业投资与信心受损、美国经济衰退可能性增大,从而令美联储继续降息的可能性上升。对经济衰退的担忧同时也会提升具有避险性质的国债的吸引力,而这均会使得美债收益率继续走低。

责任编辑:李园

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)