炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

香港金融市场

宏观经济:美国3月零售销售环比增幅超预期,通胀粘性仍存;周内美联储官员罕见释放“加息”信号,欧洲央行官员则预期在6月初决定首次降息。中国内地第一季度GDP增幅超预期、3月消费及工业增速放缓;中国香港最新失业率小幅上升。高基数影响下新加坡3月非石油国内出口同比下滑。

金融市场:美债收益率再度向上突破至2023年11月以来新高,美股明显调整,港股及中资美元债二级市场延续承压。港元短端流动性整体宽松、拆息降至7个月以来新低,而港汇受港股通南向资金流入支持。尽管中间价站上7.10,但周内离岸人民币流动性明显收紧,叠加点心债发行活动维持活跃,USDCNH周尾回落,境内外价差保持收敛。

后市展望:特别国债发行或慢于市场此前预期,资产荒背景下中债或仍偏强,央行指出“防止利率过低”,资金价格维稳可能性较大,未降息情形下10年中债利率或较难突破2.2%-2.25%。市场对美联储降息预期进一步收敛的空间较为有限,从机构行为看,多头力量有所增强,收益率短线有可能小幅回调。在美元指数延续偏强震荡的背景下,预计人民币将以较平缓的斜率逐渐修复高估。近期金价上涨伴随生产商净空持续下降,这一现象较为罕见,或表明生产商开始大幅看多黄金。同时,地缘事件持续情况下油价维持高波动。

一、宏观形势

1.1 美国

美国3月零售销售环比增幅超预期。美国3月零售销售额环比增长0.7%、强于预期的0.3%,前值由0.6%修正为0.9%,也超出市场预期的0.4%,反映通胀粘性仍存。按类型看,13个类型中有9类商品的销售额环比上涨,其中汽油、电商增幅最大。强于预期的零售销售数据进一步削弱了投资者对美联储今年降息的信心。此外,周内美联储官员罕见释放“加息”信号。周内美联储主席鲍威尔指出,在去年年底通胀迅速下降之后,美联储在通胀方面没有取得额外进展。他指出,如果价格压力持续存在,美联储可以在“需要的时间内”保持利率稳定。周内后半段,纽约联储主席威廉姆斯警告称“如果数据显示,美联储需要加息以实现目标,那么美联储就会加息”。亚特兰大联储主席博斯蒂克也表态称,“如果美国通胀回落停滞或朝相反方向发展,我必须对加息持开放态度;控制通胀至关重要”。当前市场对美联储货币政策的预期已经转向较晚开始降息,FedWatch 调查显示,交易员认为11月美联储仍未降息的概率由1个月前的3.6%升至4月19日的27.4%。

1.2 欧洲

欧元区3月CPI终值符合预期、欧央行释放降息信号。3月调和CPI终值从2月的2.6%降至2.4%,符合市场预期,剔除食品和能源的3月核心CPI终值2.9%,与初值和预期一致。通胀持续下降为欧央行降息提供了更多理由,周内欧洲央行管委、法国央行行长维勒鲁瓦表示,除非出现重大冲击和意外情况,否则欧洲央行应该会在6月初决定首次降息,同时会关注中东事态发展可能产生的后果。欧洲央行管委西姆库斯表示,若欧元区的通胀放缓速度快于预期,欧洲央行可能在6月和7月连续降息。英国3月通胀率创两年半新低。英国3月CPI同比升3.2%、是两年半以来最低,较2月回落0.2个百分点;环比升0.6%,两者都高于预期。扣除能源、食品和烟酒的核心CPI同比升4.2%,小幅高于预期,较2月放缓0.3个百分点,环比升0.6%。

1.3 中国及亚太市场

中国内地:第一季度GDP增幅超预期、3月消费及工业增速放缓。内地今年第一季度GDP同比增长5.3%,高于市场预期的4.8%。投资方面,第一季度固定资产投资同比增4.5%,高于预期的4%,亦较1-2月累计的4.2%加速,其中房地产投资跌幅进一步扩大,基建投资保持韧性,制造业投资则持续发力。消费方面,3月社会消费品零售总额同比增长3.1%,较1-2月同比增速放缓2.4个百分点,必选消费保持韧性,可选消费进一步回落,后地产链条再度转负,汽车零售大幅回落。生产方面,3月服务业生产指数同比录得5.0%,较1-2月增速下降0.8个百分点;工业增加值同比录得4.5%,下降1.5个百分点。国家统计局副局长盛来运表示,经济恢复存明显不平衡,消费恢复不如生产、中小微企恢复不如大企业,当局在加强经济回升基础的同时,将进一步关注经济发展不平衡,特别是中小微企业发展。

中国香港:1-3月失业率微升至3%。中国香港1-3月经季节性调整失业率为3%,较前值微升0.1个百分点;就业不足率是1.1%,亦微升0.1个百分点。最新失业人数增加9400人至11.17万人,同期的就业不足人数增加2400人至4万人。主要经济行业的失业率均有所上升,其中地基及上盖工程业、零售、住宿及膳食服务业,以及专业及商用服务业有相对明显的升幅。

日本:3月核心通胀率放缓。日本3月CPI同比升幅2.7%,不及预期的和前值2.8%。剔除生鲜食品的CPI同比为2.6%,不及预期的2.7%和前值2.8%,但仍高于日本央行设定的2%的目标。剔除生鲜食品、能源的核心CPI指数同比上涨2.9%,不及预期的3%,低于2月份的3.2%,日本核心CPI已连续7个月下滑,2022年11月以来首次跌破3%。

东南亚:高基数影响下新加坡3月非石油国内出口同比下滑20.7%。3月同比跌幅较2月的0.2%明显扩大,其中电子产品出口3月同比减少9.4%、2月同比增5.2%。电信设备、集成电路,以及二极管和晶体管出口分别减少38.8%、8%和11%。非电子产品出口同比萎缩23.2%,延续2月份1.7%的跌幅;制药、船只和船舶结构,以及非货币黄金出口分别减少70.3%、99.8%和49.1%。3月新加坡对主要市场的非石油国内出口整体下滑,尤其是对美国、欧盟27国和日本的出口;对中国内地、香港和台湾的出口则取得增长。

二、金融市场动态

周内港股一级市场暂无新股上市。本周共有3只新股招股——新茶饮公司茶百道、工程建设集团天津津发、人工智能公司出门问问拟于下周在港交所挂牌。二级市场跌幅扩大。本周内地第一季度经济数据整体表现优于预期、人民银行表示货币政策仍有空间,“国九条”的发布料推动全方位、立体化的资本市场监管体系逐步落地。相关政策及基本面利好支持本周A股走势,但港股方面仍然受到美联储鹰派表态的影响、整体跟随美股下跌。截至4月19日收盘,恒指收报16224.14点,周内累跌约3%,恒生科技指数累跌5.7%。周内港股南向资金本周累计净流入321.47亿港元、较前周增加约40%。

2.1 货币市场

中资美元拆借方面,离岸市场流动性稳定。市场目前逐步消化美联储延期降息的预期,长期限资金融入需求增多,3个月到1年期拆借利率曲线较平。周内隔夜成交报价维持在5.35%附近,1个月美元资金报价在5.55%-5.65%,2个月和3个月美元资金报价范围在5.65%-5.75%;1年期美元报价则稳定在5.60%-5.70%。美元Repo方面,1个月及3个月分别收报5.61%、5.65%,较前周窄幅波动。

港元拆借方面,短端拆息均创7个月以来新低,美港息差相应走扩。本周港元拆借市场短端流动性偏宽松,其他期限流动性均衡,本周交投主要集中在短期。截至4月19日,隔夜、1个月、3个月港元拆息分别报2.94%、4.17%、4.47%,周度分别变动-90bp、-11.9bp、-5.85bp,均为2023年9月初以来的新低,1个月美元LIBOR与港元HIBOR的息差相应扩大约11.7bp至126.4bp、也续创2023年9月初以来的新高。

离岸人民币方面,周内CNH短端流动性持续收紧、释放稳汇率信号。本周离岸人民币短端流动性持续紧张,1个月内利率较前周明显上调,因短期利率持续维持在高位,长期限利率也有小幅上调。截至4月19日,1周、3个月及1年CNH HIBOR分别收报5.48%、4.49%、3.57%,周度分别变动+70bp、+50bp、+22.3bp,本周对应期限SHIBOR窄幅上行、离-在岸人民币利差因此小幅走扩。

2.2 债券市场

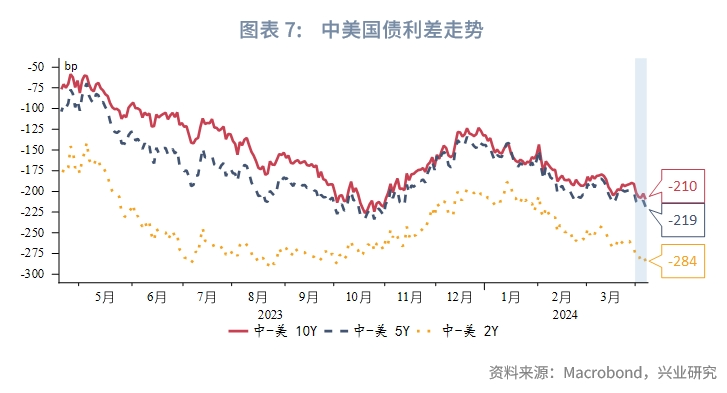

美债:美国3月CPI高于预期令6月美联储降息的希望基本破灭,本周零售销售优于预期、初领失业金人数少于预期,美联储多位官员表示对加息持开放态度,各大投资机构也表态警惕投资者放弃对美债反弹的押注、引发了美债的进一步抛售,曲线形态小幅走平。截至当地4月19日,2年、5年、10年期美债收益率周内分别累计上行9bp、12bp、12bp,周尾分别报4.97%、4.66%、4.62%,均触及2023年11月以来的新高。本周中国国债对应期限收益率小幅下行,令中美利差倒挂进一步加深。

中债:人民银行周内指出,此前推出的一系列货币政策措施正在逐步发挥作用,经济持续回升、开局良好,未来货币政策还有空间,将密切观察政策效果及经济恢复、目标实现情况,择机用好储备工具。年初以来人民银行、国家外汇管理局综合运用多种政策工具,支持经济回升向好:一是降准50bp,释放中长期流动性超过1万亿人民币;二是适时降息,下调支农支小再贷款、再贴现利率25bp,引导5年期以上贷款市场报价利率(LPR)降低25bp;三是5000亿人民币抵押补充贷款(PSL)额度发放完毕,支持“三大工程”等;四是设立5000亿人民币科技创新和技术改造再贷款;五是促进外汇市场平稳运行。本周央行净回笼20亿元;一年期同业存单到期收益率(AAA)截至4月19日报2.05%、较前周末下行3.2bp;10年期国债活跃券收益率周尾报2.26%、较前周下行2.4bp;10年期国开活跃券收益率下降约8bp,周尾报2.32%。

离岸债市场:中资美元债方面,本周共有7只中资美元债完成定价,预计发行规模共计9.4亿美元,以金融和城投债为主。二级市场,中资美元债整体回报随市场对美联储降息预期进一步押后、美债上行突破而整体走跌,分行业汇报中仅城投债券上涨。离岸人民币债方面,本周共有17只离岸人民币债券完成定价,发行规模共计98.8亿人民币,其中国家开发银行发行28亿人民币、香港按揭证券公司发行15.5亿人民币。

2.3 外汇市场

周内美元强势受追捧,港汇、离岸人民币汇率获资金需求支撑。近期出台的美国经济数据均优于预期,叠加美联储官员相继表示鹰派立场,市场对美联储降息预期再度降低,美元继续强势受追捧。美元指数本周突破106关口、周尾收于106.12。尽管周内美港息差随港元HIBOR回落而走扩,在港股通南向资金支持下,港元汇率仍然小幅走强约0.05%、周尾收于7.8334。同时,本周离岸人民币债券发行活动活跃、CNH流动性趋紧,叠加稳定美元兑人民币中间价影响,USDCNH自前周高位回落约0.26%、周尾收于7.2476。随着短端CNH流动性收紧,本周掉期曲线全线上行,美元兑离岸人民币次日掉期点波动中枢由前周的+2.0pips升至+2.5pips,1年期掉期中枢由-1636pips升至约-1531pips。

三、后市策略展望

中债方面,虽然第一季度GDP高于市场预期,但债市对价格更加关注,同时较高的实际增长导致刺激政策预期减弱,4月政治局会议的政策预期下降。特别国债发行慢于市场预期,资产荒背景下债市或仍偏强。央行指出“防止利率过低”,资金价格维稳可能性较大,未降息情形下,10年中债利率或较难突破2.2%-2.25%,可逢低减持。同时,近期关注专项债发行对债市的扰动。

美债方面,美国高频基本面指标在4月强劲走高,是近期市场降息预期收敛的根本原因。不过在美联储6月议息会议前,市场降息预期进一步收敛的空间较为有限。技术上看,10Y收益率在4.7%受阻,从机构行为看,多头力量也明显增强,短线有可能小幅回调测试4.5%、4.35%支撑,上方阻力4.70%、4.77%。

人民币汇率方面,本周A股除周一北向资金净流入,其于交易日资金净流入,后半周流出规模较大。随着资金流出,A股也在后半周承压回调。美元兑人民币中间价在周二调整至7.10上方并在此后一直在7.10以上,即期汇率也随之震荡走高。在美元指数延续偏强震荡的背景下,预计人民币将以较平缓的斜率逐渐修复高估,美元兑人民币上方阻力7.25、7.29,下方支撑7.23、7.22。

大宗商品方面,近期黄金生产商空头持续下降给予黄金下方支撑,叠加美元指数美债收益率升至关键压力位后高位震荡,可能重新带动海外资金买入黄金,同时中东陷入低烈度的“报复循环”风险,共同导致资金可能持续青睐黄金,黄金调整幅度有限。原油方面,近期油价的大幅波动凸显了中东地缘局势对其影响。不过在原油供给为遭遇实质性破坏前,地缘冲击对于油价波动而非趋势影响更大。4月19日的袭击被认为是以色列对此前伊朗为报复“炸馆”事件打击以色列的回应,但袭击未给伊朗带来严重损失,表明以方更多是为了警告威慑而非升级冲突。不过4月20日,位于伊拉克巴比伦省北部的卡尔苏基地发生爆炸。中东局势或陷入一种低烈度的“报复循环”。不过这种“报复循环”包含巨大风险,一旦出现误判很可能造成地区局势严重升级。(详见《人民币跨境掉期价差走阔——FICC策略报告2024年第十一期》)

★

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)