炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

本周市场表现:截至1月5日收盘,本周公用事业板块上涨1.9%,表现优于大盘。其中,电力板块上涨2.07%,燃气板块上涨0.77%。

电力行业数据跟踪:

1、动力煤价格:港口及进口煤价周环比上涨。截至1月5日,秦皇岛港动力煤(Q5500)山西产市场价927元/吨,周环比上涨4元/吨。截至1月5日,广州港印尼煤(Q5500)库提价1014.26元/吨,周环比上涨6.13元/吨;广州港澳洲煤(Q5500)库提价1000.59元/吨,周环比上涨3.51元/吨。

2、动力煤库存及电厂日耗:港口煤炭库存周环比增加,内陆电厂煤炭库存周环比下降。截至1月5日,秦皇岛港煤炭库存585万吨,周环比增加6万吨。截至1月4日,内陆17省煤炭库存8479.3万吨,较上周下降121.6万吨,周环比下降1.41%;内陆17省电厂日耗为426.9万吨,较上周下降3.9万吨/日,周环比下降0.91%;可用天数为19.9天,较上周增加0.3天。截至1月4日,沿海8省煤炭库存3262.7万吨,较上周下降59.3万吨,周环比下降1.79%;沿海8省电厂日耗为222万吨,较上周下降8.2万吨/日,周环比下降3.56%;可用天数为14.7天,较上周增加0.3天。

3、水电来水情况:截至1月5日,三峡出库流量6000立方米/秒,同比下降3.23%,周环比上升0.67%。

4、重点电力市场交易电价:1)广东电力市场:截至12月29日,广东电力日前现货市场的周度均价为553.86元/MWh,周环比上升9.43%,周同比上升18.6%。广东电力实时现货市场的周度均价为538.53元/MWh,周环比下降9.36%,周同比上升15.3%。2)山西电力市场:截至1月5日,山西电力日前现货市场的周度均价为231.18元/MWh,周环比下降51.23%,周同比下降53.6%。山西电力实时现货市场的周度均价为228.04元/MWh,周环比下降50.48%,周同比下降54.0%。3)山东电力市场:截至1月4日,山东电力日前现货市场的周度均价为321.05元/MWh,周环比下降3.40%,周同比下降18.8%。山东电力实时现货市场的周度均价为315.47元/MWh,周环比上升6.96%,周同比下降25.9%。

天然气行业数据跟踪:

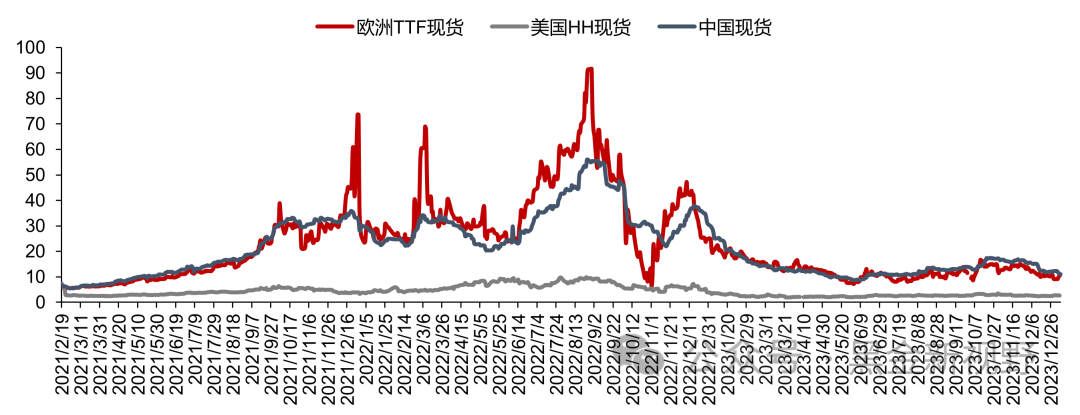

1、国内外天然气价格:国内LNG价格环比下降。截至1月5日,上海石油天然气交易中心LNG出厂价格全国指数为5899元/吨,同比下降18.80%,环比下降2.46%;截至1月4日,欧洲TTF现货价格为10.43美元/百万英热,同比下降46.2%,周环比上升1.7%;美国HH现货价格为2.63美元/百万英热,同比下降22.0%,周环比上升2.3%;中国DES现货价格为11.12美元/百万英热,同比下降61.4%,周环比下降9.7%。

2、欧盟天然气供需及库存:消费量(我们估算)同比、周环比下降。2023年第50周,欧盟天然气供应量64.6亿方,同比上升0.1%,周环比下降1.1%。其中,LNG供应量为26.9亿方,周环比下降2.7%,占天然气供应量的41.6%;进口管道气37.7亿方,同比下降2.4%,周环比上升0.1%。2023年第50周,欧盟天然气库存量为989.97亿方,库存水平为85.9%。2023年第50周,欧盟天然气消费量(我们估算)为90.6亿方,周环比下降13.7%,同比下降16.7%;2023年1-50周,欧盟天然气累计消费量(我们估算)为2968.2亿方,同比下降4.8%。

3、 国内天然气供需情况:2023年11月,国内天然气表观消费量为349.80亿方,同比上升9.5%,环比上升9.6%。2023年11月,国内天然气产量为199.40亿方,同比上升5.6%,环比上升4.8%。2023年11月,LNG进口量为680.00万吨,同比上升5.9%,环比上升31.5%。2023年11月,PNG进口量为415.00万吨,同比上升6.7%,环比上升14.6%。

本周行业重点新闻:1)河北优化调整冀北电网分时电价政策:2024年1月1日,河北发改委发布《关于进一步完善冀北电网工商业及其他用户分时电价政策的通知》,将从两个方面优化调整的冀北电网分时电价政策,1)优化时段划分:引导用户晚峰负荷向午间和夜间转移,缓解光伏出力降低后电网调峰压力;首次在春秋季、冬季的午间设置两小时低谷时段,在光伏大发时段刺激用户多用电,提升光伏消纳能力。2)调整浮动比例:将峰谷电价在平段电价基础上的浮动比例由50%调整至70%,尖峰电价在峰段电价基础上上浮20%,以价格信号引导用户主动削峰填谷。2)湖北省内20条天然气管输价格下调:2024年1月1日起,湖北省内5家管道运输企业将下调20条天然气短途管道运输价格。目前,此轮调整工作已覆盖全省7家管道运输企业22条主要输气管道,平均降价幅度约9%。

投资建议:1)电力:国内历经多轮电力供需矛盾紧张之后,电力板块有望迎来盈利改善和价值重估。在电力供需矛盾紧张的态势下,煤电顶峰价值凸显;电力市场化改革的持续推进下,电价趋势有望稳中小幅上涨,电力现货市场和辅助服务市场机制有望持续推广,容量电价机制正式出台,明确煤电基石地位。双碳目标下的新型电力系统建设或将持续依赖系统调节手段的丰富和投入。此外,伴随着发改委加大电煤长协保供力度,电煤长协实际履约率有望边际上升,我们判断煤电企业的成本端较为可控。展望未来,我们认为电力运营商的业绩有望大幅改善。全国性煤电龙头:国电电力、华能国际、华电国际等;电力供应偏紧的区域龙头:皖能电力、浙能电力、申能股份、粤电力 A 等;水电运营商:长江电力、国投电力、川投能源、华能水电等;同时,煤电设备制造商和灵活性改造技术类公司也有望受益于煤电新周期的开启,设备制造商有望受益标的:东方电气;灵活性改造有望受益标的:龙源技术、青达环保、西子洁能等。2)天然气:随着上游气价的回落和国内天然气消费量的恢复增长,城燃业务有望实现毛差稳定和售气量高增;同时,拥有低成本长协气源和接收站资产的贸易商或可根据市场情况自主选择扩大进口或把握国际市场转售机遇以增厚利润空间。天然气有望受益标的:新奥股份、广汇能源。

风险因素:宏观经济下滑导致用电量增速不及预期,电力市场化改革推进缓慢,电煤长协保供政策的执行力度不及预期,国内天然气消费增速恢复缓慢等。

✦

✦

一、本周市场表现:公用事业板块优于大盘

二、电力行业数据跟踪

三、天然气行业数据跟踪

四、本周行业新闻

五、本周重要公告

六、投资建议和估值表

七、风险因素

✦

一、本周市场表现

✦

一、本周市场表现:公用事业板块优于大盘

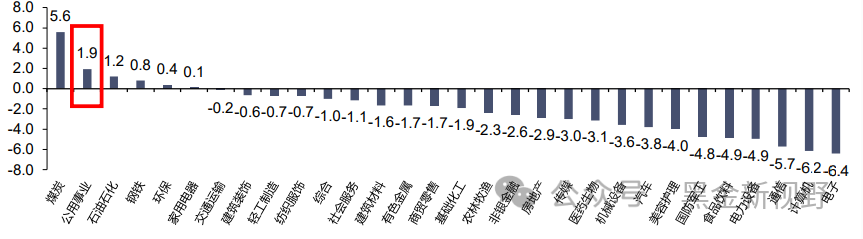

截至1月5日收盘,本周公用事业板块上涨1.9%,表现优于大盘;沪深300下跌3.0%到3329.1;涨幅前三的行业分别是煤炭(5.6%)、公用事业(1.9%)、石油石化(1.2%),跌幅前三的行业分别是电子(-6.4%)、计算机(-6.2%)、通信(-5.7%)。

图 1:各行业板块一周表现(%)

资料来源:iFinD,信达证券研发中心

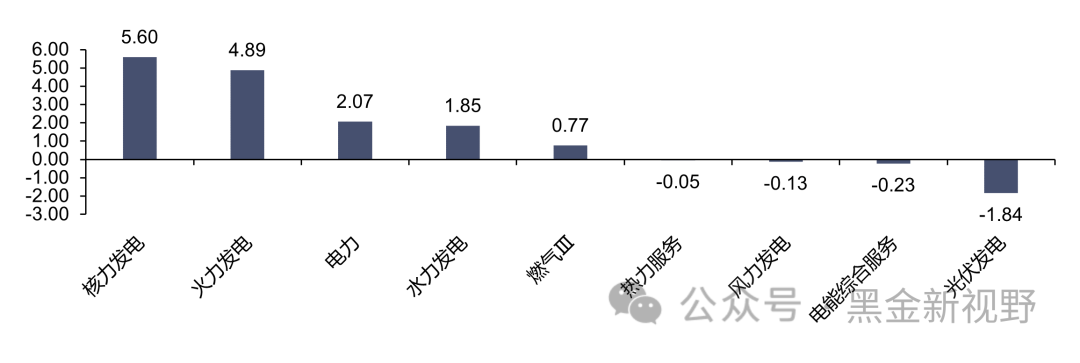

资料来源:iFinD,信达证券研发中心截至1月5日收盘,电力板块本周上涨2.07%,燃气板块上涨0.77%。各子行业本周表现:火力发电板块上涨4.89%,水力发电板块上涨1.85%,核力发电上涨5.60%,热力服务下跌0.05%,电能综合服务下跌0.23%,光伏发电下跌1.84%,风力发电下跌0.13%。

图 2:公用事业各子行业一周表现(%)

资料来源:iFinD,信达证券研发中心

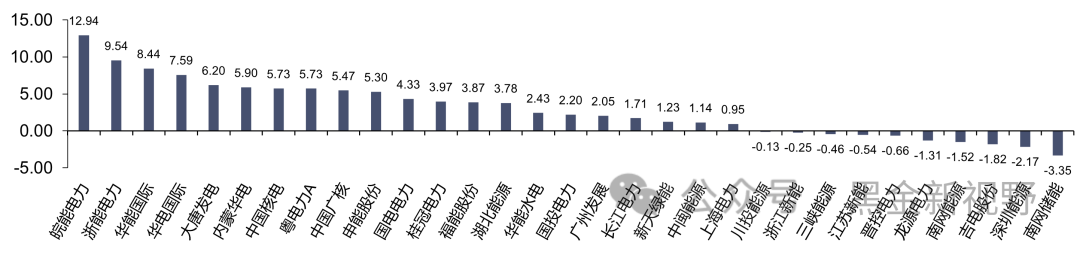

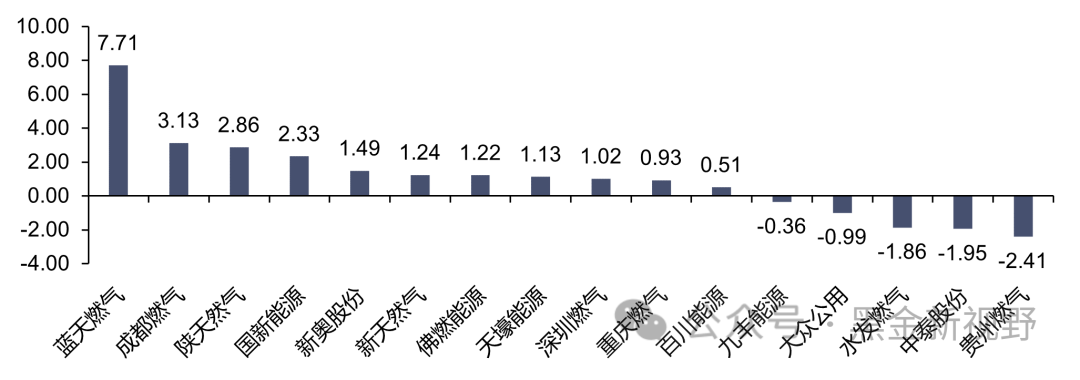

资料来源:iFinD,信达证券研发中心截至1月5日收盘,本周电力板块主要公司涨幅前三名分别为:皖能电力(12.94%)、浙能电力(9.54%)、华能国际(8.44%),主要公司涨幅后三名分别为:南网储能(-3.35%)、深圳能源(-2.17%)、吉电股份(-1.82%);本周燃气板块主要公司涨幅前三名分别为:蓝天燃气(7.71%)、成都燃气(3.13%)、陕天然气(2.86%),主要公司涨幅后三名分别为:贵州燃气(-2.41%)、中泰股份(-1.95%)、水发燃气(-1.86%)。

图 3:电力板块重点个股表现(%)

资料来源:iFinD,信达证券研发中心

资料来源:iFinD,信达证券研发中心图 4:燃气板块重点个股表现(%)

资料来源:iFinD,信达证券研发中心

资料来源:iFinD,信达证券研发中心✦

二、电力行业数据跟踪

✦

1. 动力煤价格

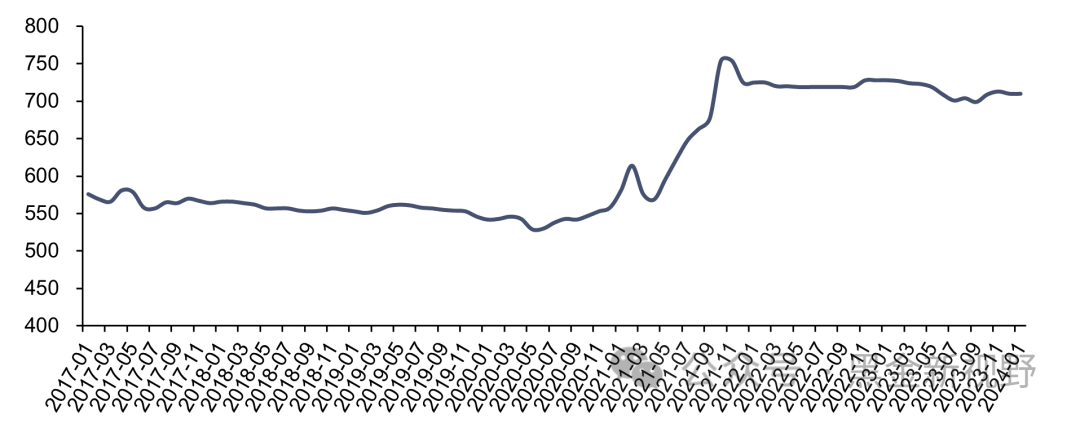

长协煤价格:1月,秦皇岛港动力煤(Q5500)年度长协价为710元/吨,月环比持平。

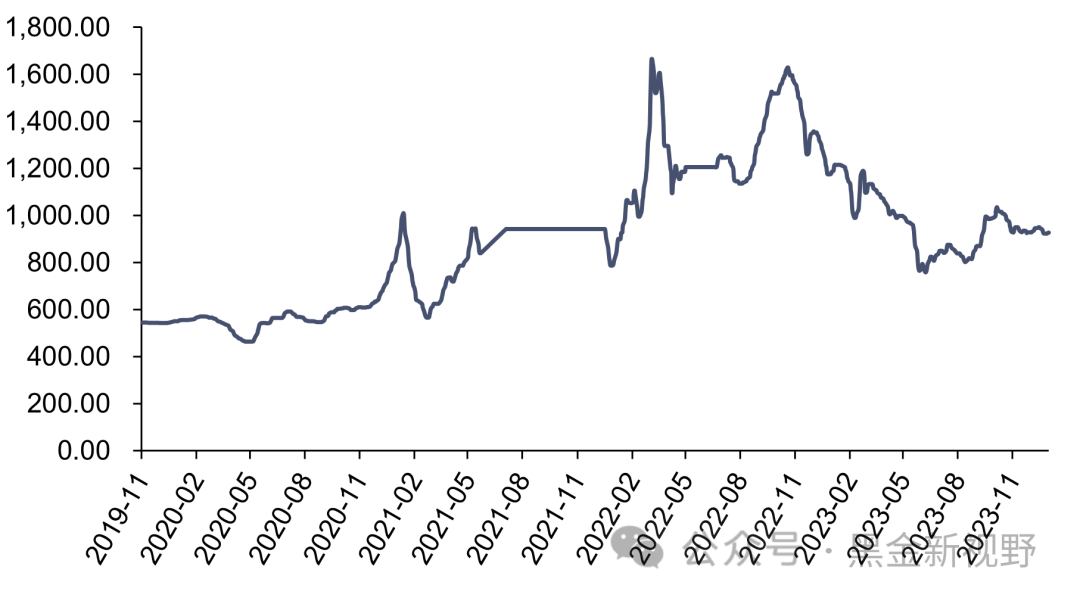

港口动力煤市场价:截至1月5日,秦皇岛港动力煤(Q5500)山西产市场价927元/吨,周环比上涨4元/吨。

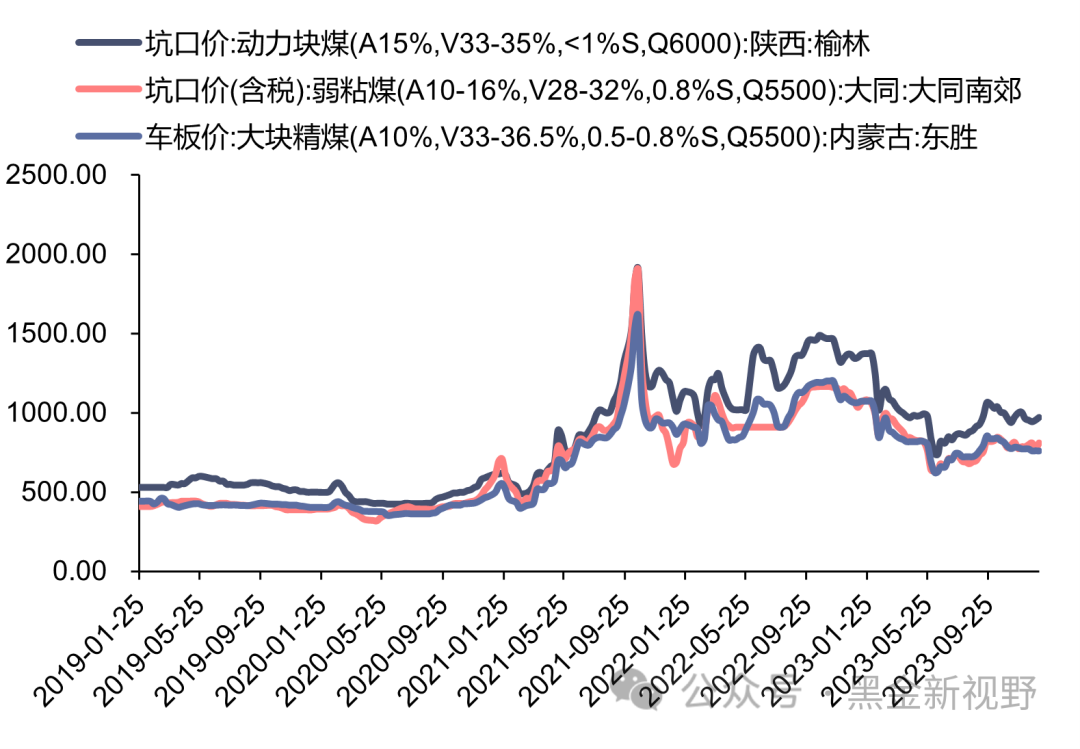

产地动力煤价格:截至1月5日,陕西榆林动力块煤(Q6000)坑口价972元/吨,周环比上涨17元/吨;大同南郊粘煤坑口价(含税) (Q5500) 811元/吨,周环比上涨38元/吨;内蒙古东胜大块精煤车板价(Q5500) 760.76元/吨,周环比下跌0.91元/吨。

图 5:秦皇岛动力煤(Q5500)年度长协价(元/吨)

资料来源:iFinD,信达证券研发中心

资料来源:iFinD,信达证券研发中心图 6:秦皇岛港市场价:动力煤(Q5500):山西产(元/吨)

资料来源:iFinD,信达证券研发中心

资料来源:iFinD,信达证券研发中心图 7:产地煤炭价格变动(元/吨)

资料来源:煤炭资源网,信达证券研发中心

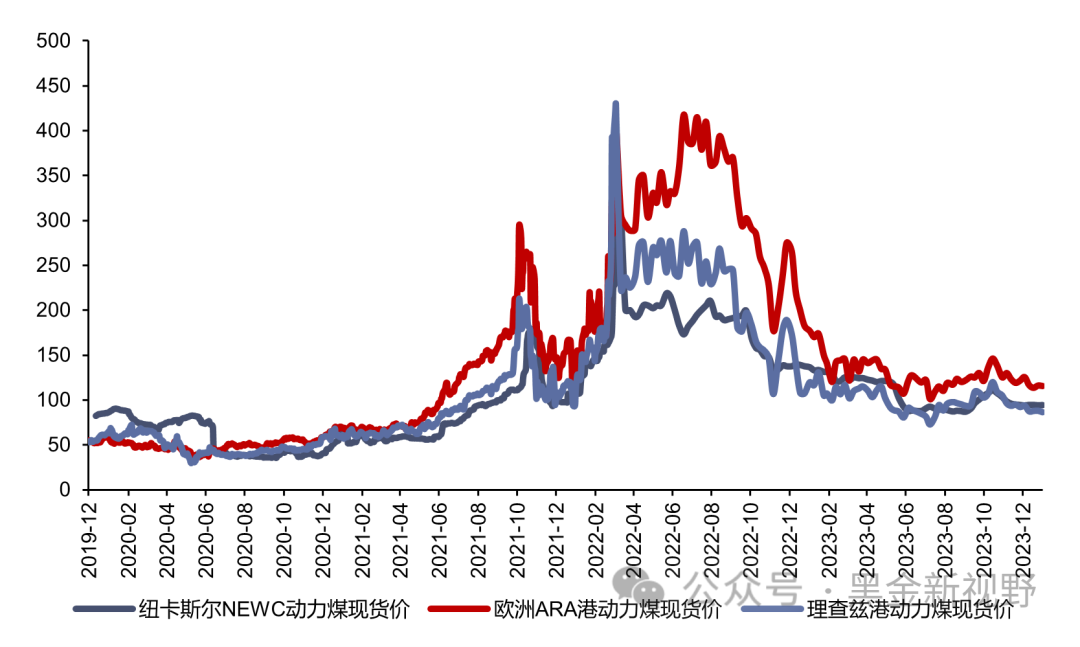

资料来源:煤炭资源网,信达证券研发中心海外动力煤价格:截至1月4日,纽卡斯尔NEWC5500大卡动力煤FOB现货价格94.35美元/吨,周环比上涨0.20美元/吨;ARA6000大卡动力煤现货价115.5美元/吨,周环比下跌0.50美元/吨;理查兹港动力煤FOB现货价86.4美元/吨,周环比下跌1.60美元/吨。截至1月5日,纽卡斯尔NEWC指数价格144美元/吨,周环比下跌2.0美元/吨。截至1月5日,广州港印尼煤(Q5500)库提价1014.26元/吨,周环比上涨6.13元/吨;广州港澳洲煤(Q5500)库提价1000.59元/吨,周环比上涨3.51元/吨。

图 8:国际动力煤FOB变动情况(美元/吨)

资料来源:CCTD,信达证券研发中心

资料来源:CCTD,信达证券研发中心图 9:广州港:印尼煤库提价(元/吨)

资料来源:iFinD,信达证券研发中心

资料来源:iFinD,信达证券研发中心图 10:纽卡斯尔NEWC指数价格(美元/吨)

资料来源:iFinD,信达证券研发中心

资料来源:iFinD,信达证券研发中心2. 动力煤库存及电厂日耗

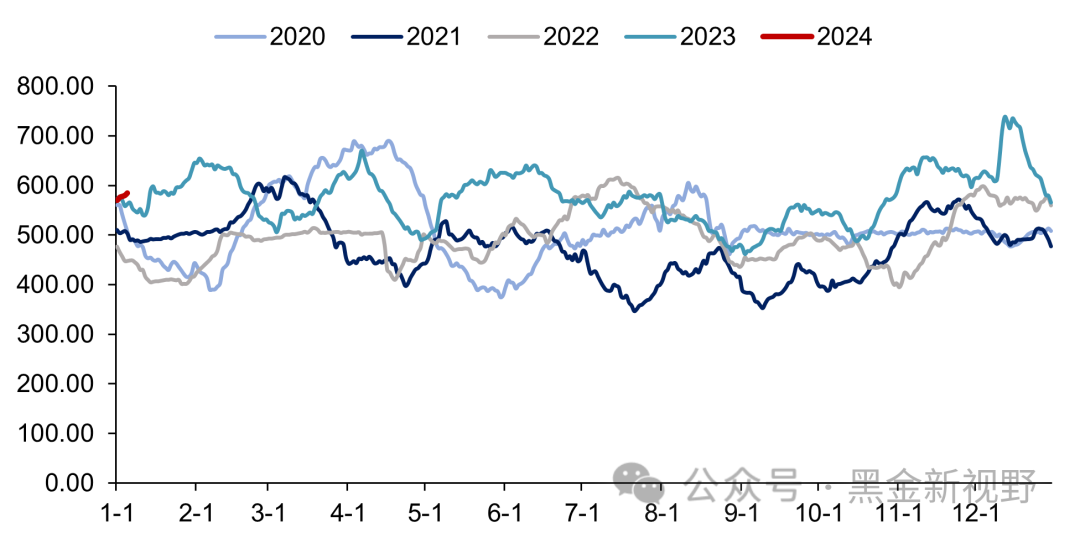

港口煤炭库存:截至1月5日,秦皇岛港煤炭库存585万吨,周环比增加6万吨。

图 11:秦皇岛港煤炭库存(万吨)

资料来源:iFinD,信达证券研发中心

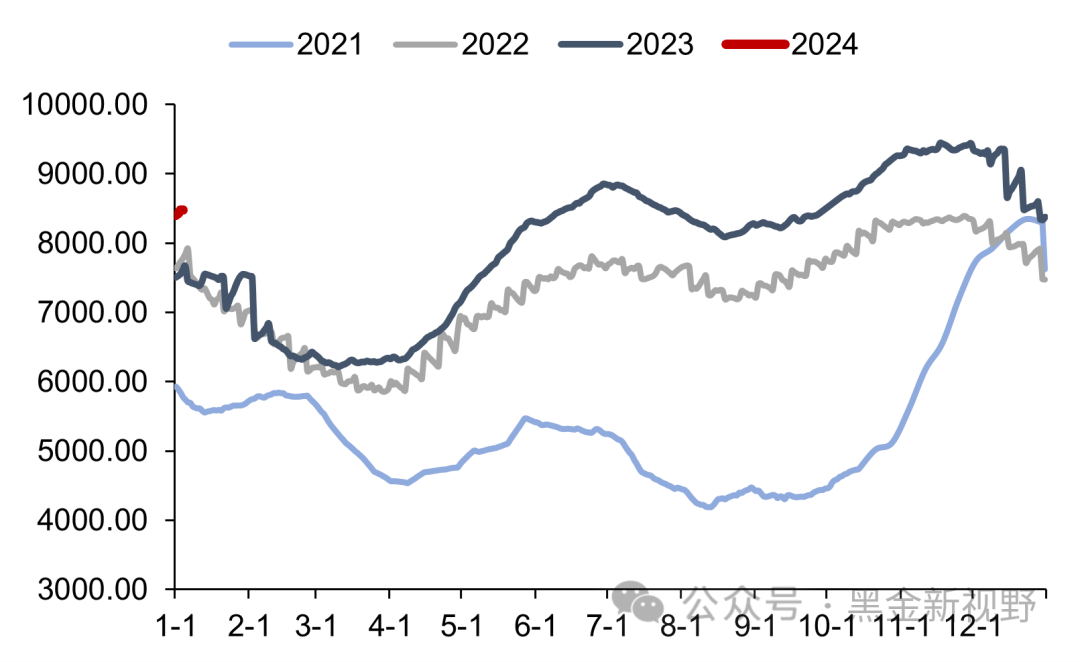

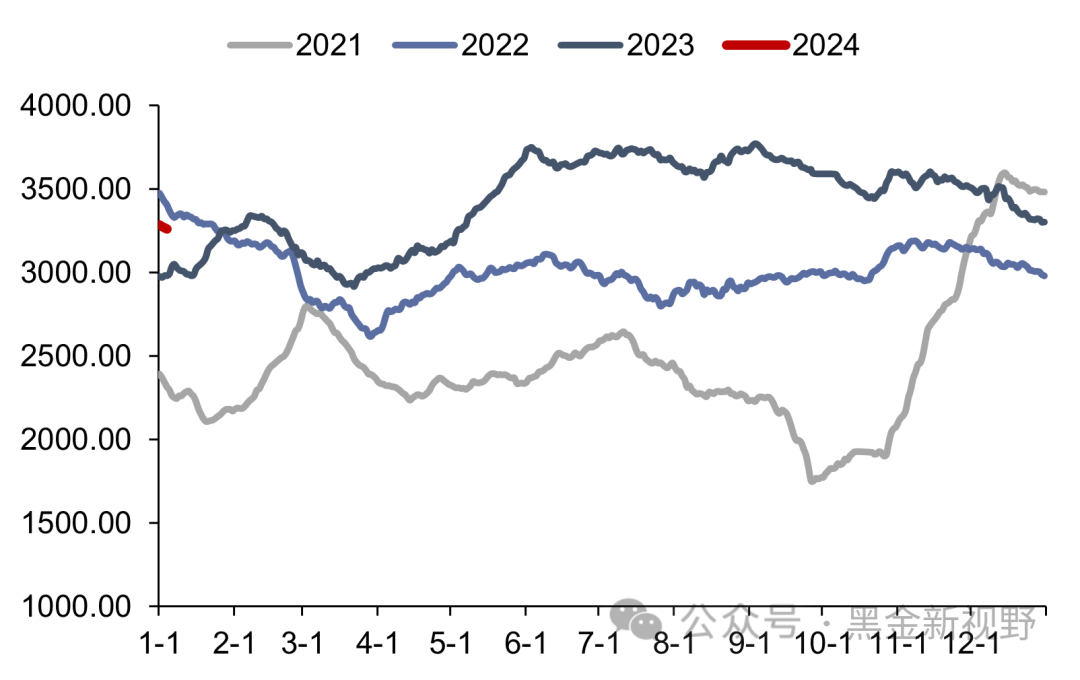

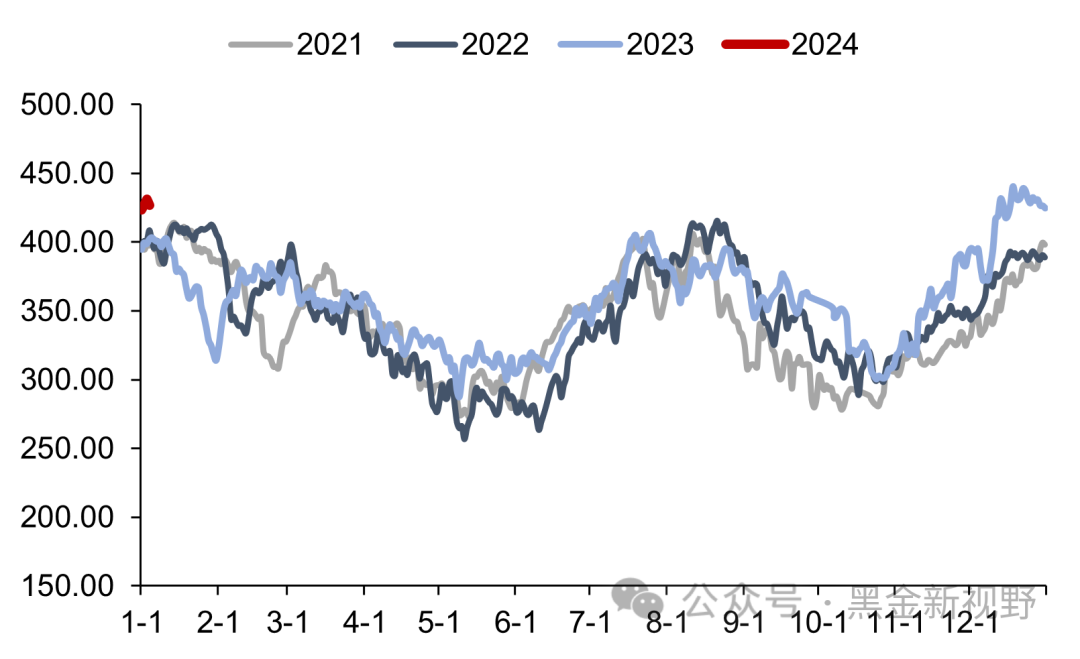

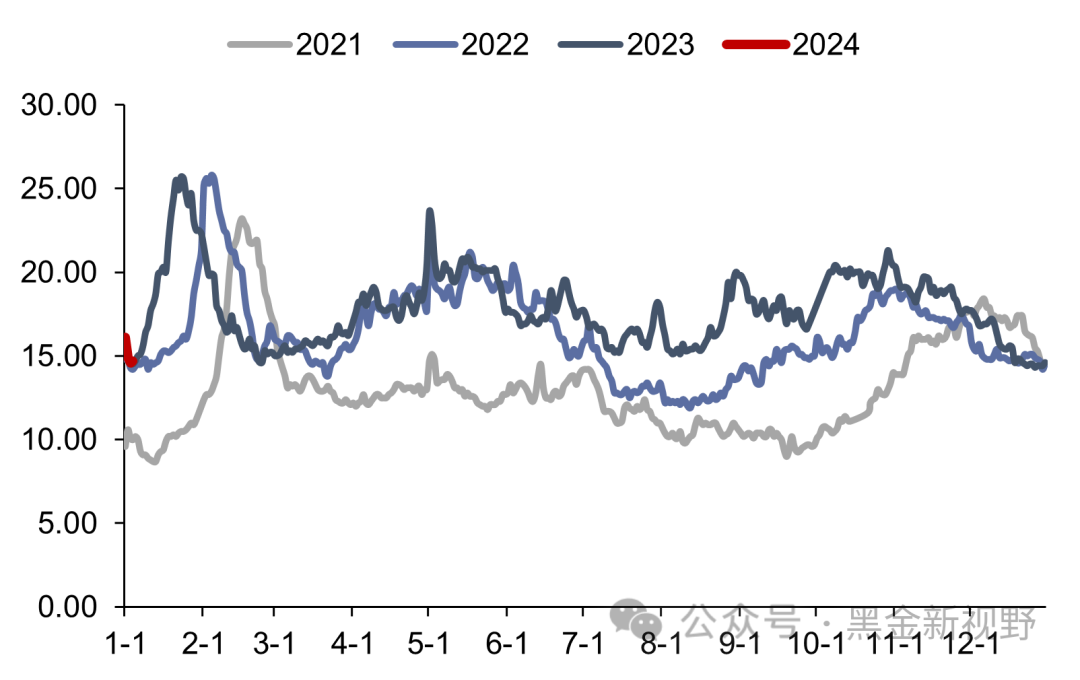

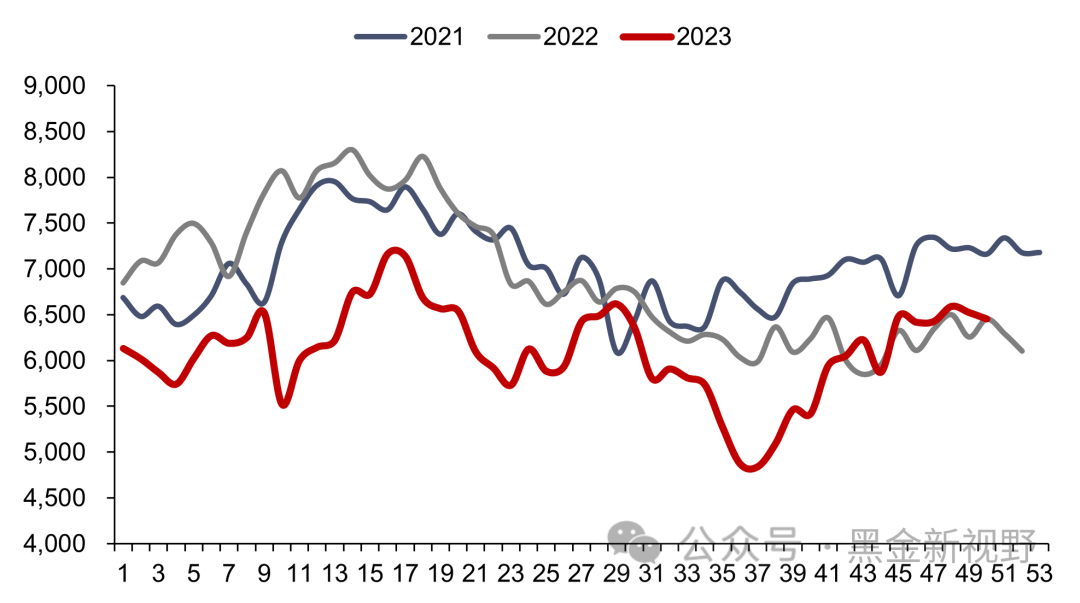

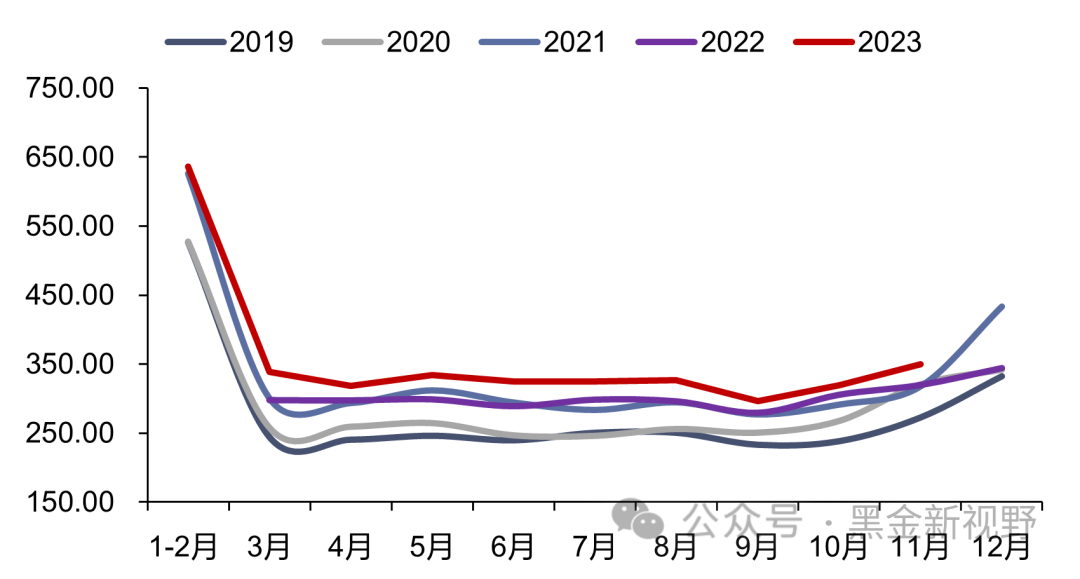

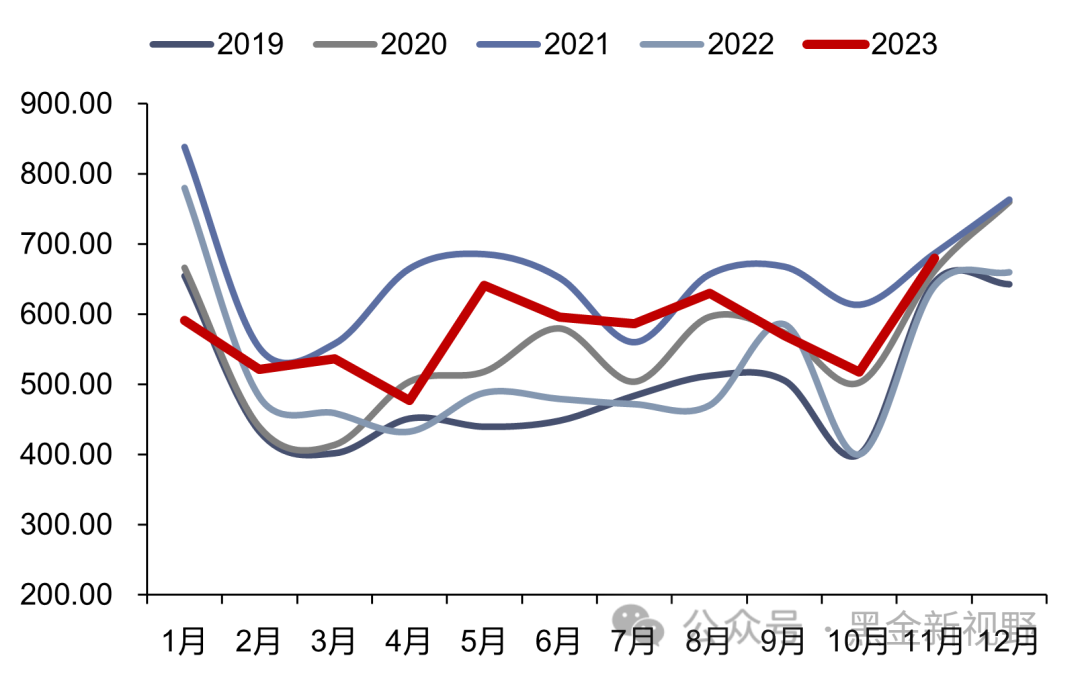

内陆17省电厂库存、日耗及可用天数:截至1月4日,内陆17省煤炭库存8479.3万吨,较上周下降121.6万吨,周环比下降1.41%;内陆17省电厂日耗为426.9万吨,较上周下降3.9万吨/日,周环比下降0.91%;可用天数为19.9天,较上周增加0.3天。

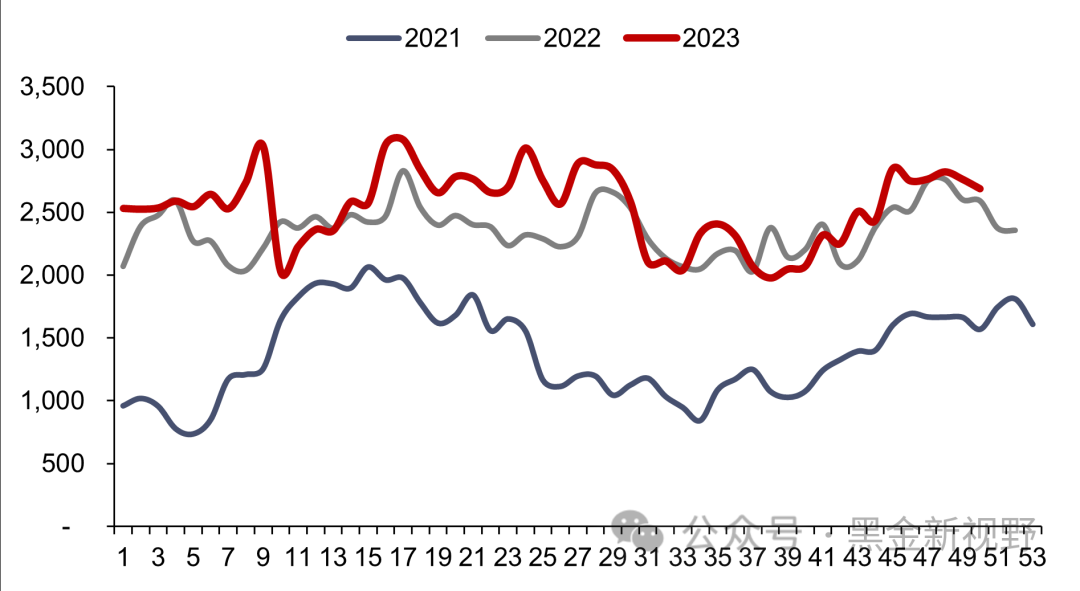

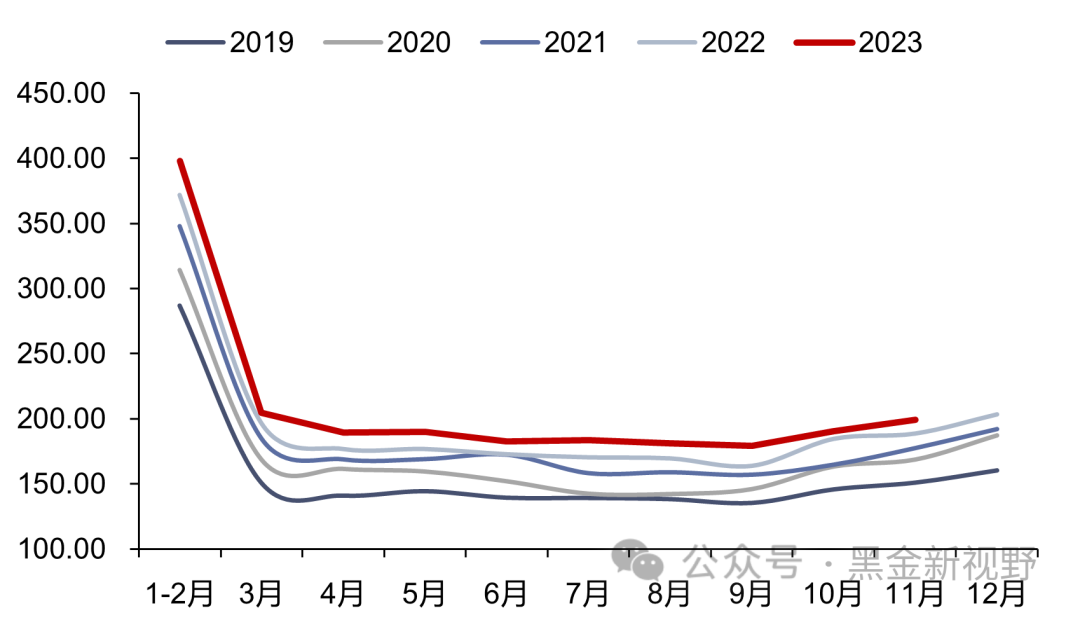

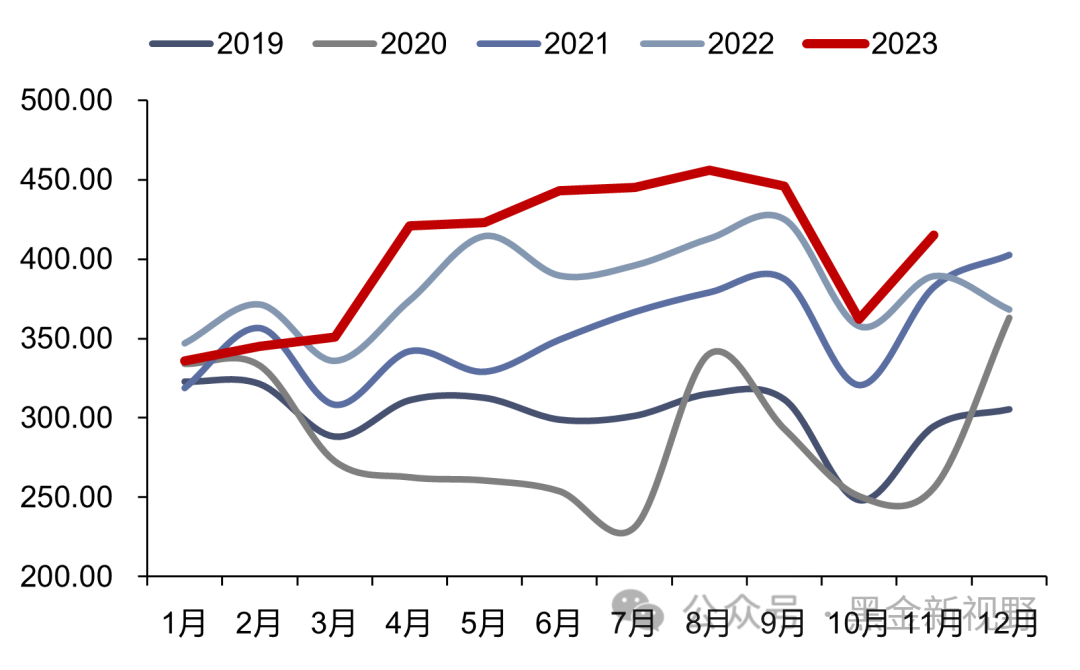

沿海8省电厂库存、日耗及可用天数:截至1月4日,沿海8省煤炭库存3262.7万吨,较上周下降59.3万吨,周环比下降1.79%;沿海8省电厂日耗为222万吨,较上周下降8.2万吨/日,周环比下降3.56%;可用天数为14.7天,较上周增加0.3天。

图 12:内陆17省区煤炭库存变化情况(万吨)

资料来源:CCTD,信达证券研发中心

资料来源:CCTD,信达证券研发中心图 13:沿海8省区煤炭库存变化情况(万吨)

资料来源:CCTD,信达证券研发中心

资料来源:CCTD,信达证券研发中心图 14:内陆17省区日均耗煤变化情况(万吨)

资料来源:CCTD,信达证券研发中心

资料来源:CCTD,信达证券研发中心图 15:沿海8省区日均耗煤变化情况(万吨)

资料来源:CCTD,信达证券研发中心

资料来源:CCTD,信达证券研发中心图 16:内陆17省区煤炭可用天数变化情况(天)

资料来源:CCTD,信达证券研发中心

资料来源:CCTD,信达证券研发中心图 17:沿海8省区煤炭可用天数变化情况(天)

资料来源:CCTD,信达证券研发中心

资料来源:CCTD,信达证券研发中心3. 水电来水情况

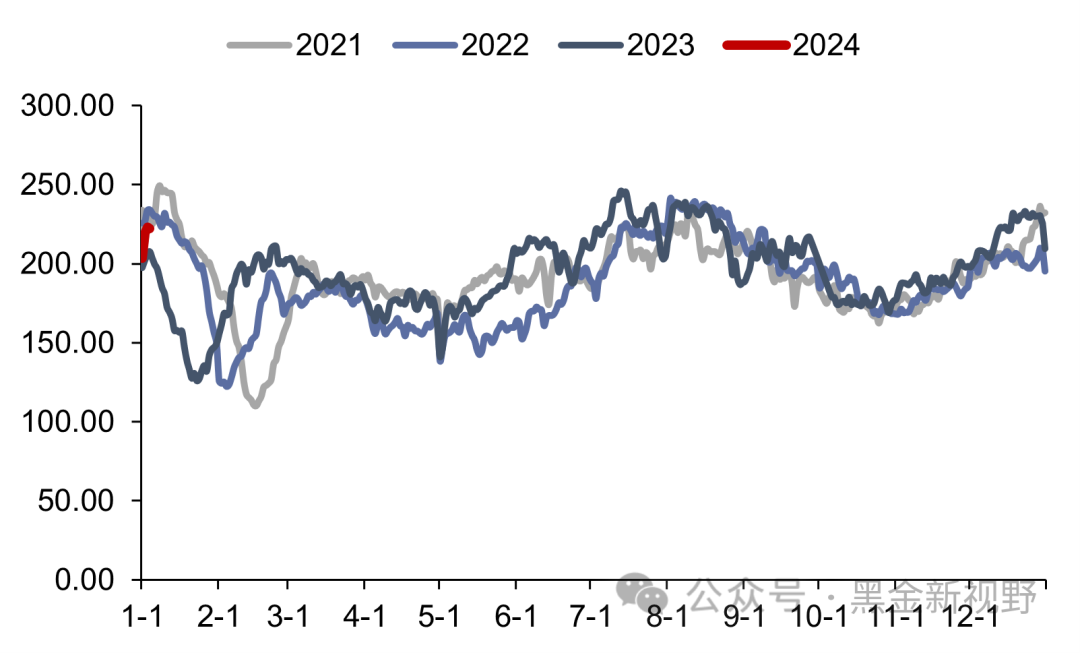

三峡水库流量:截至1月5日,三峡出库流量6000立方米/秒,同比下降3.23%,周环比上升0.67%。

图 18:三峡出库量变化情况(立方米/秒)

资料来源:iFinD,信达证券研发中心

资料来源:iFinD,信达证券研发中心三峡水库蓄水量:截至1月6日,三峡蓄水量31345亿方,同比上升25.62%,周环比下降2.29%。

图 19:三峡水库蓄水量变化情况(立方米/秒)

资料来源:iFinD,信达证券研发中心

资料来源:iFinD,信达证券研发中心4. 重点电力市场交易电价

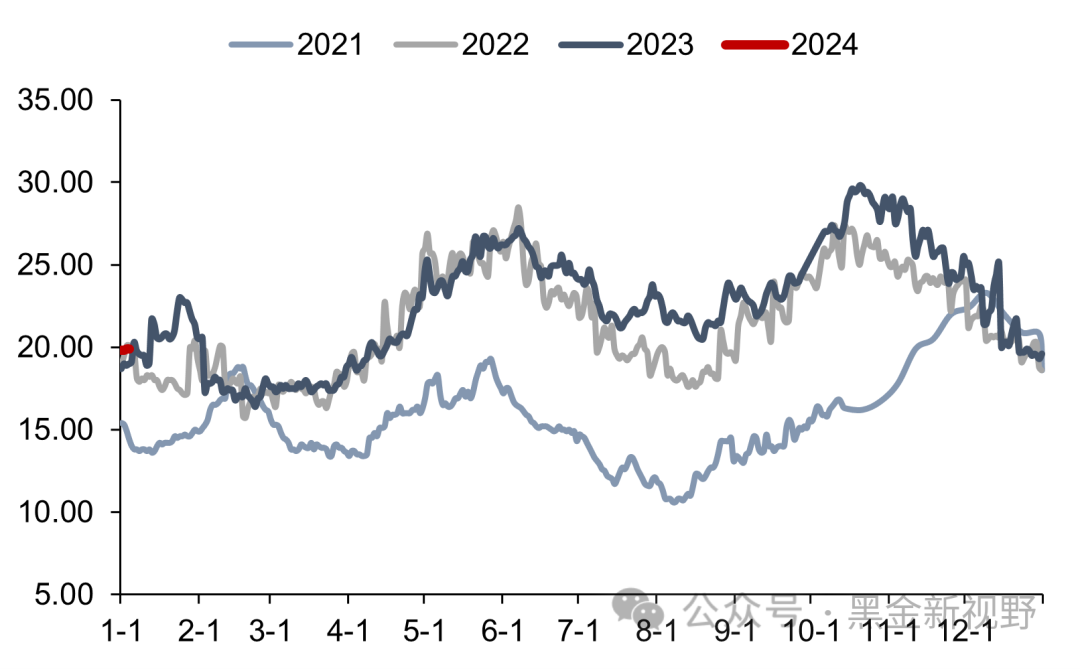

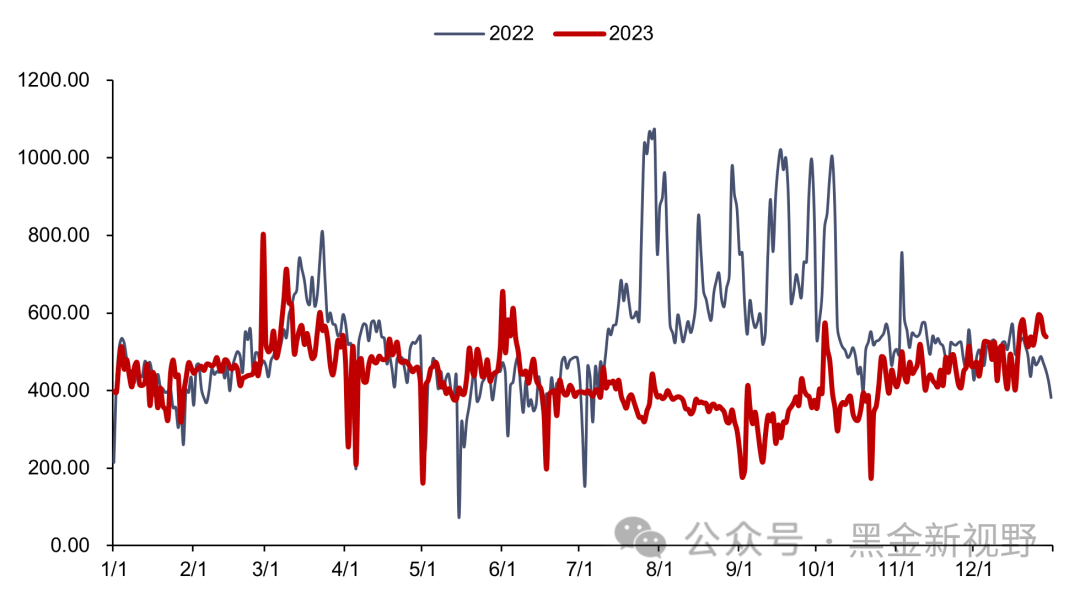

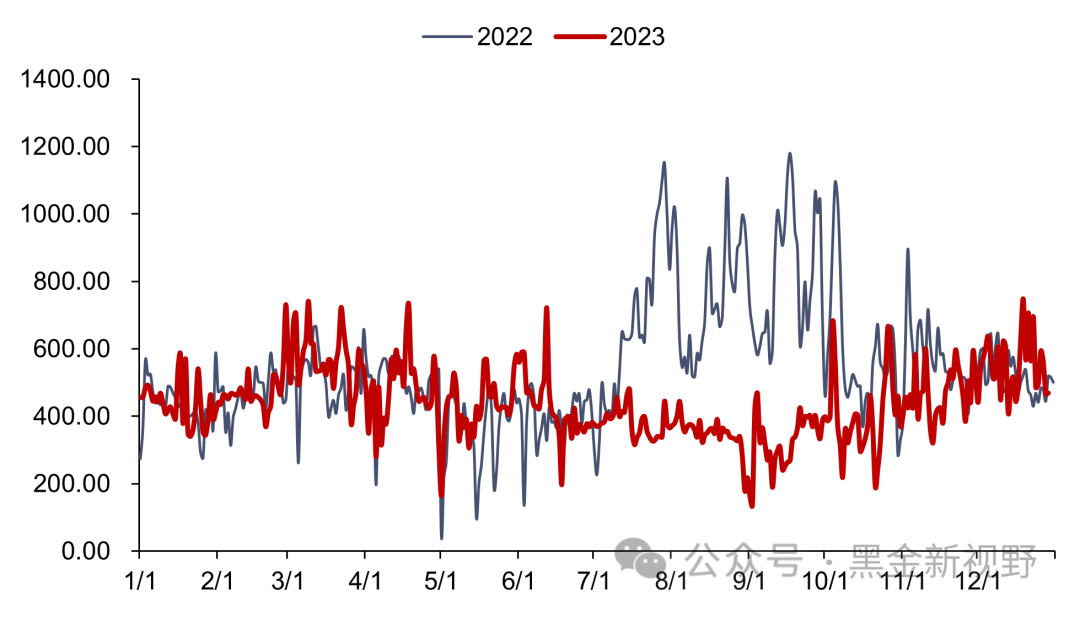

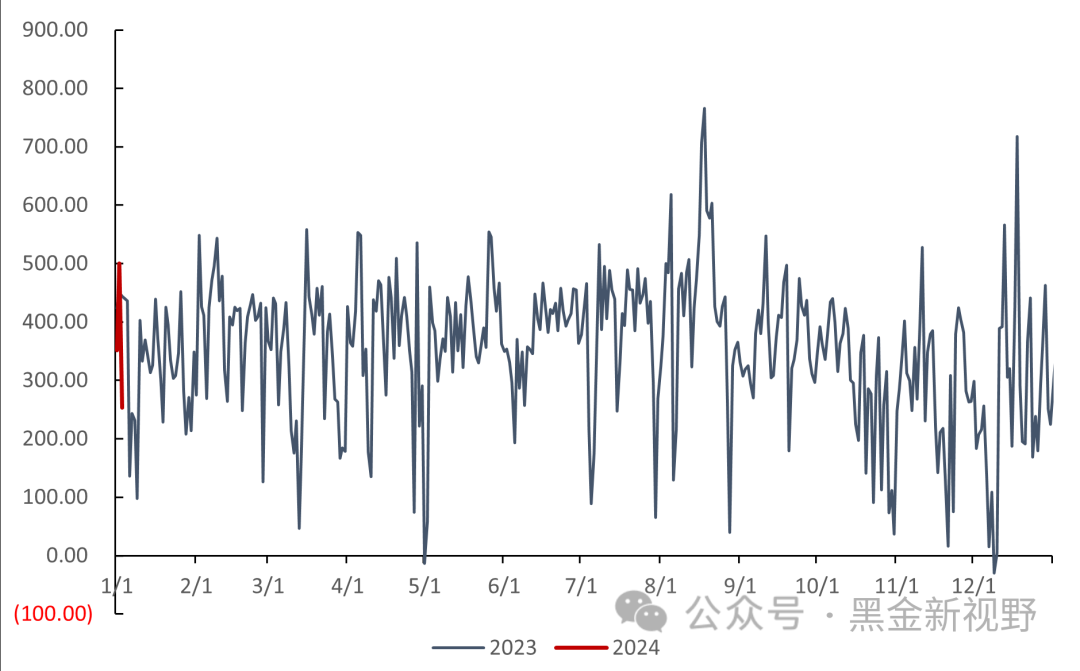

广东日前现货市场:截至12月29日,广东电力日前现货市场的周度均价为553.86元/MWh,周环比上升9.43%,周同比上升18.6%。

广东实时现货市场:截至12月29日,广东电力实时现货市场的周度均价为538.53元/MWh,周环比下降9.36%,周同比上升15.3%。

图 20:广东电力市场日前现货日度均价情况(元/MWh)

资料来源:泛能网,信达证券研发中心

资料来源:泛能网,信达证券研发中心图 21:广东电力市场实时现货日度均价情况(元/MWh)

资料来源:泛能网,信达证券研发中心

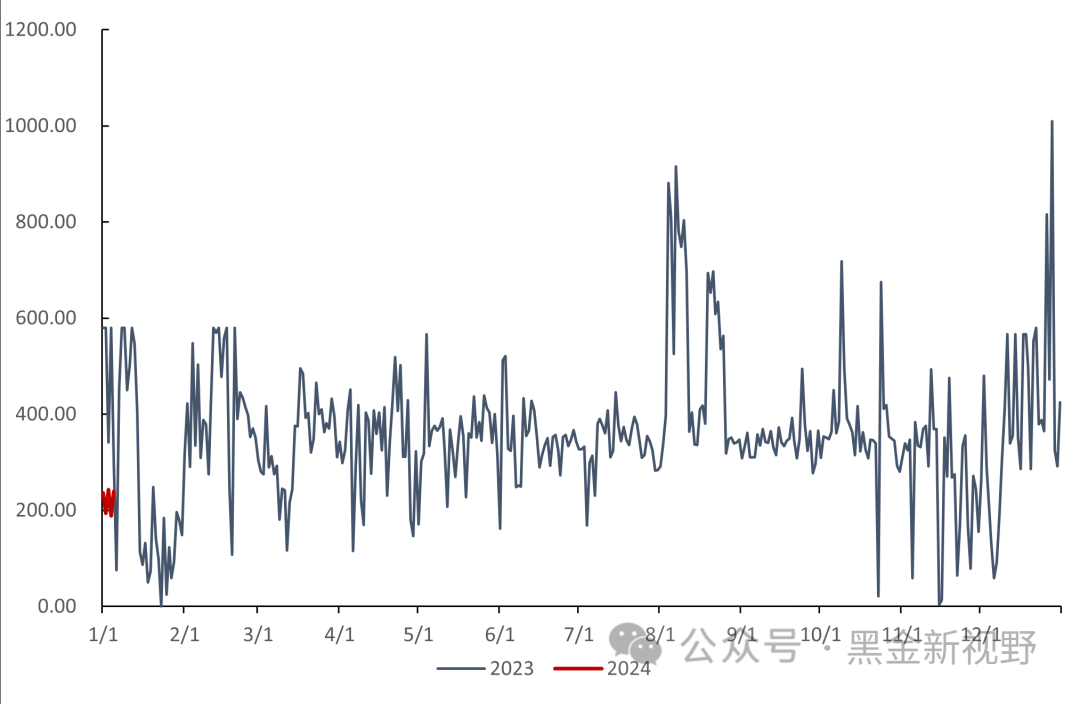

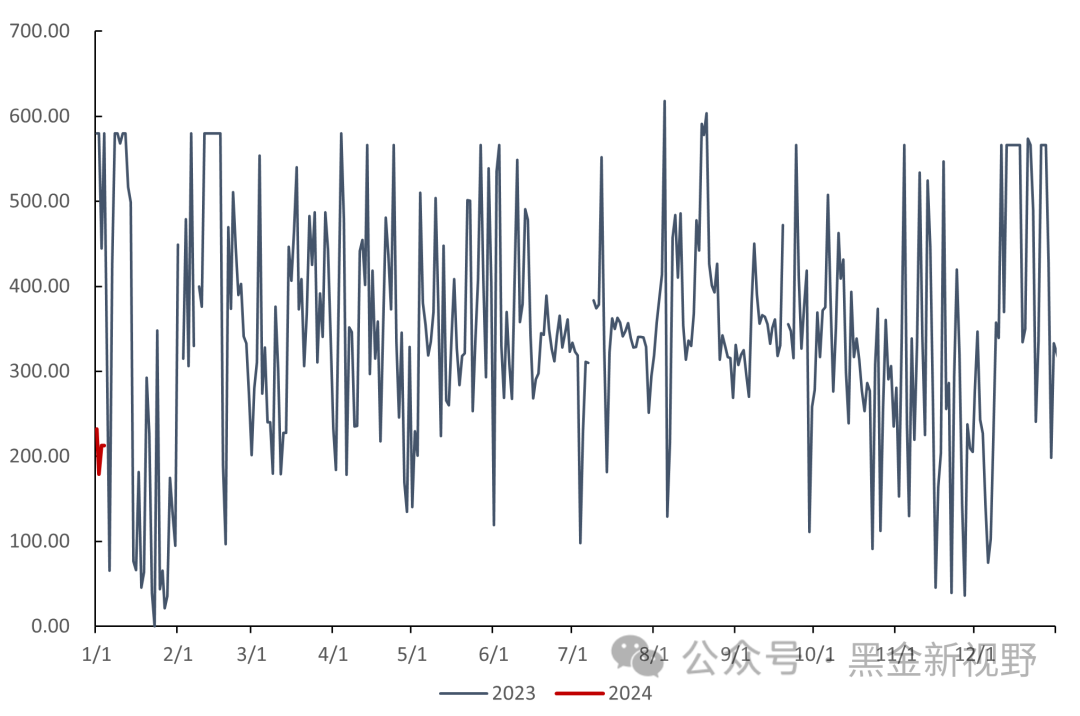

资料来源:泛能网,信达证券研发中心山西日前现货市场:截至1月5日,山西电力日前现货市场的周度均价为231.18元/MWh,周环比下降51.23%,周同比下降53.6%。

山西实时现货市场:截至1月5日,山西电力实时现货市场的周度均价为228.04元/MWh,周环比下降50.48%,周同比下降54.0%。

图 22:山西电力市场日前现货日度均价情况(元/MWh)

资料来源:泛能网,信达证券研发中心

资料来源:泛能网,信达证券研发中心图 23:山西电力市场实时现货日度均价情况(元/MWh)

资料来源:泛能网,信达证券研发中心

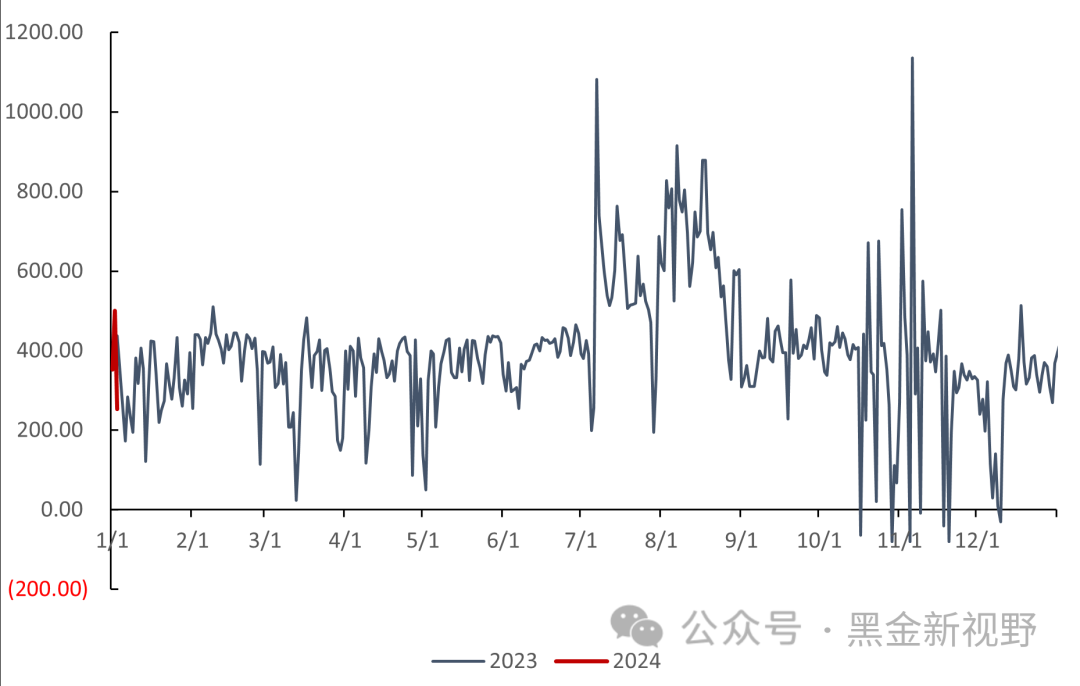

资料来源:泛能网,信达证券研发中心山东日前现货市场:截至1月4日,山东电力日前现货市场的周度均价为321.05元/MWh,周环比下降3.40%,周同比下降18.8%。

山东实时现货市场:截至1月4日,山东电力实时现货市场的周度均价为315.47元/MWh,周环比上升6.96%,周同比下降25.9%。

图 24:山东电力市场日前现货日度均价情况(元/MWh)

资料来源:泛能网,信达证券研发中心

资料来源:泛能网,信达证券研发中心图 25:山东电力市场实时现货日度均价情况(元/MWh)

资料来源:泛能网,信达证券研发中心

资料来源:泛能网,信达证券研发中心✦

三、天然气行业数据跟踪

✦

1. 国内外天然气价格

国内市场:国产LNG及进口LNG价格环比下降

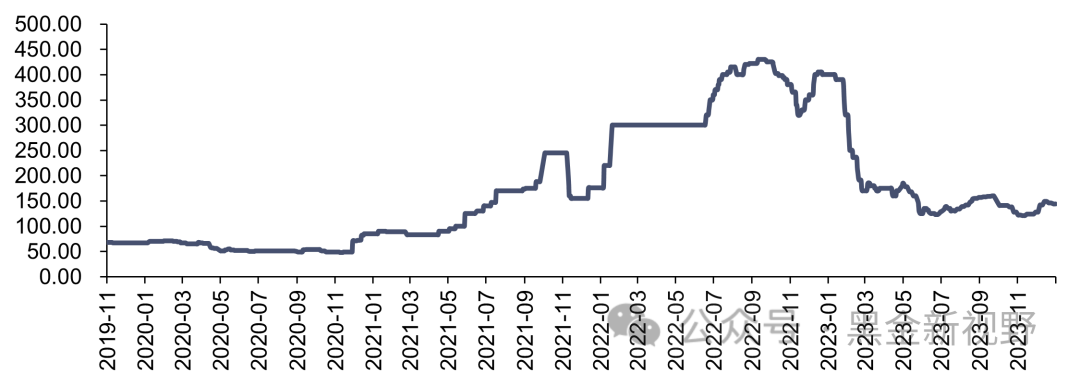

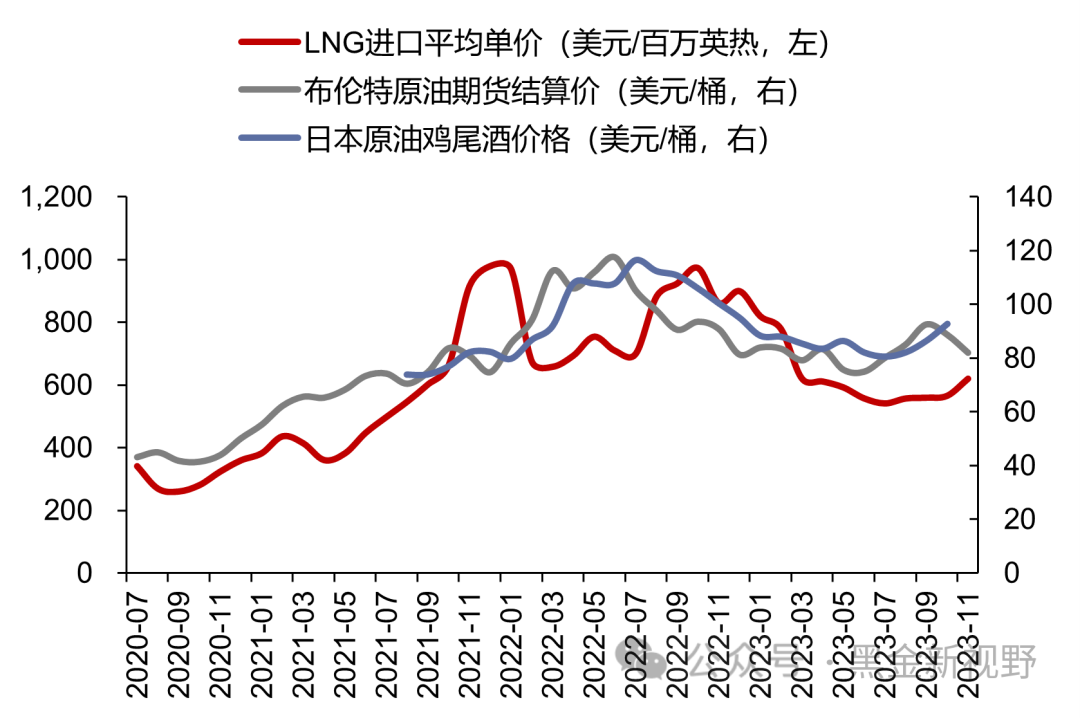

截至1月5日,上海石油天然气交易中心LNG出厂价格全国指数为5899元/吨(约合4.21元/方),同比下降18.80%,环比下降2.46%;2023年11月,国内LNG进口平均价格为620.20美元/吨(约合3.17元/方),同比下降27.98%,环比上升9.58%。截至1月4日,中国进口LNG到岸价为11.20美元/百万英热(约合2.92元/方),同比下降51.17%,环比下降9.39%。

图 26:上海石油天然气交易中心LNG出厂价格全国指数(元/吨)

资料来源:iFinD,信达证券研发中心

资料来源:iFinD,信达证券研发中心图 27:布伦特原油期货价&JCC指数&LNG进口平均价格

资料来源:iFinD,信达证券研发中心

资料来源:iFinD,信达证券研发中心图 28:中国LNG到岸价(美元/百万英热)

资料来源:iFinD,信达证券研发中心

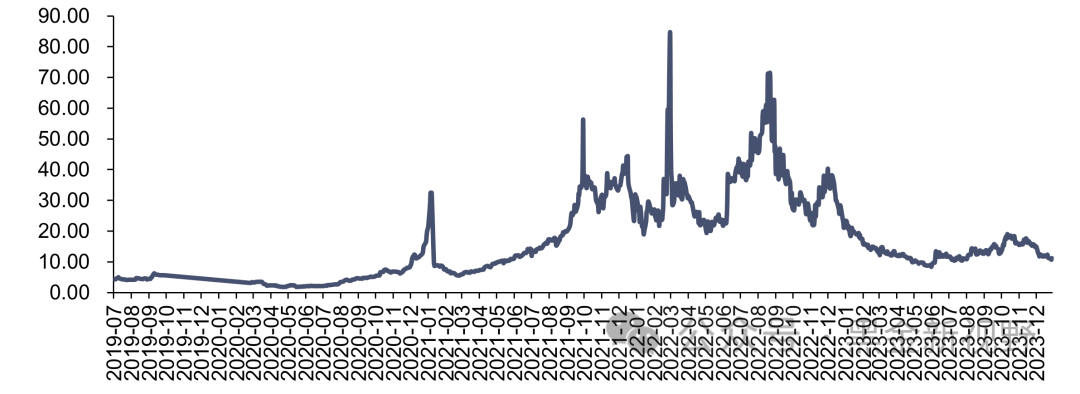

资料来源:iFinD,信达证券研发中心国际市场:欧洲TTF、美国HH现货价格环比上升,中国DES现货价格环比下降

截至1月4日,欧洲TTF现货价格为10.43美元/百万英热,同比下降46.2%,周环比上升1.7%;美国HH现货价格为2.63美元/百万英热,同比下降22.0%,周环比上升2.3%;中国DES现货价格为11.12美元/百万英热,同比下降61.4%,周环比下降9.7%。

图 29:国际三大市场天然气现货价格(美元/百万英热)

资料来源:隆众资讯,信达证券研发中心

资料来源:隆众资讯,信达证券研发中心2. 欧盟天然气供需及库存

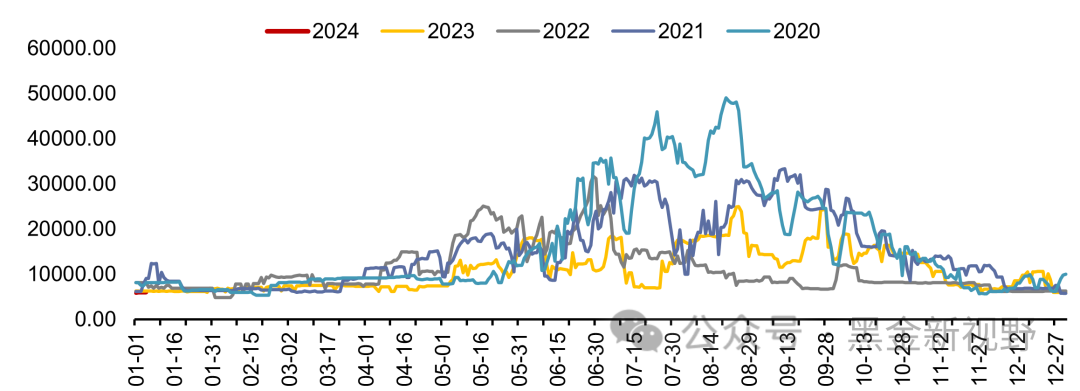

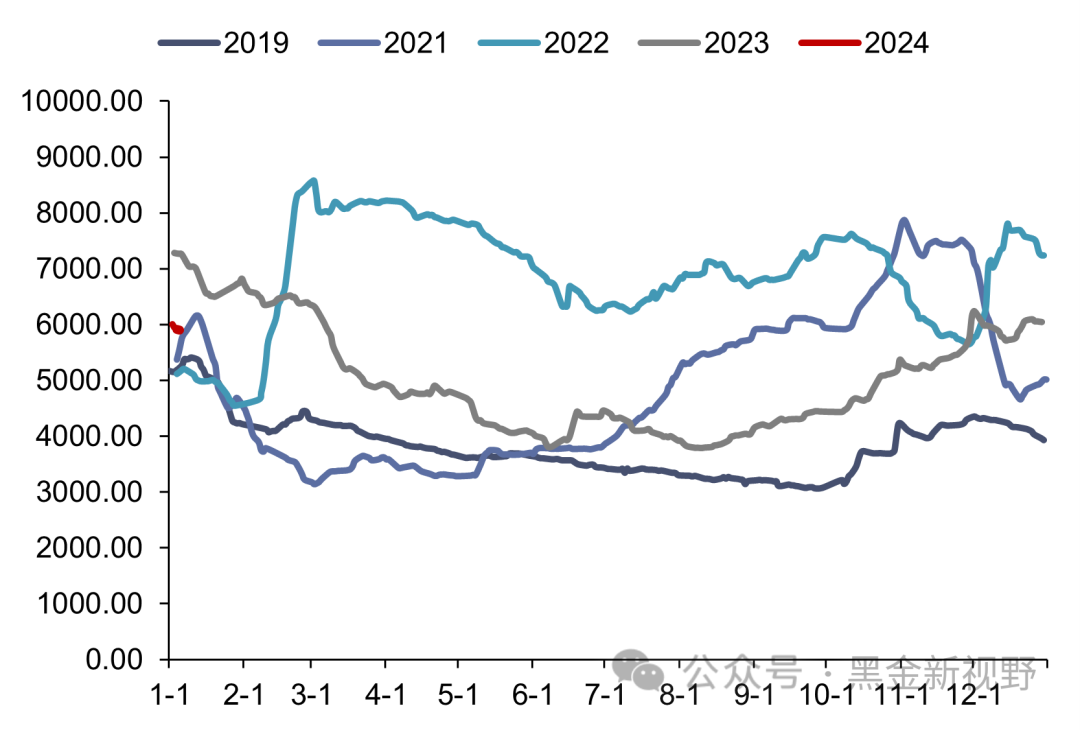

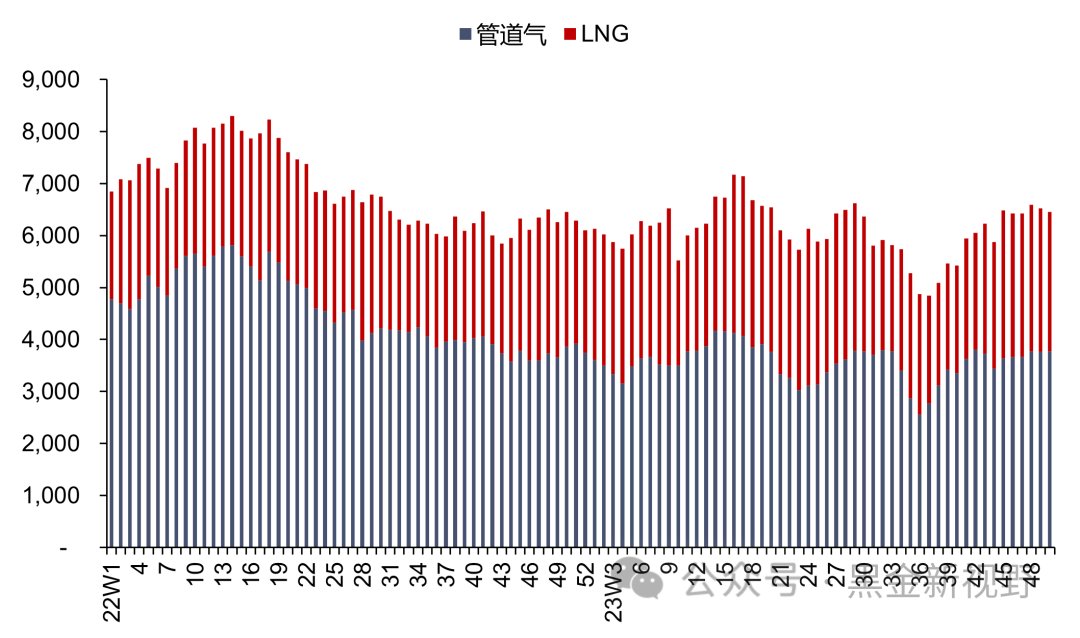

供给:欧盟天然气供应量周环比下降

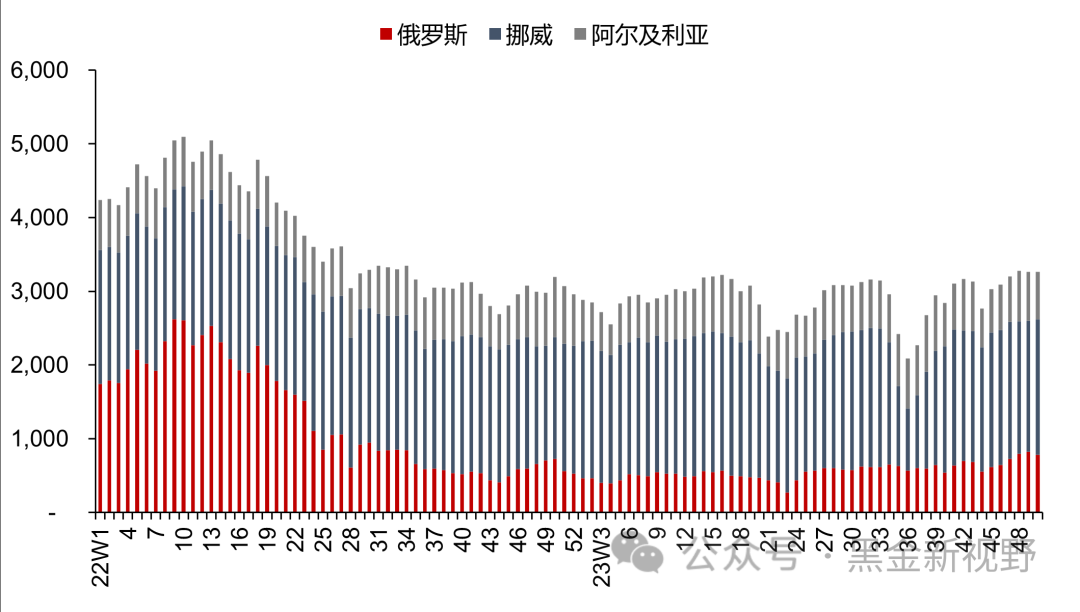

2023年第50周,欧盟天然气供应量64.6亿方,同比上升0.1%,周环比下降1.1%。其中,LNG供应量为26.9亿方,周环比下降2.7%,占天然气供应量的41.6%;进口管道气37.7亿方,同比下降2.4%,周环比上升0.1%,进口俄罗斯管道气7.83亿方(占欧盟天然气供应量的12.1%)。

2023年1-50周,欧盟累计天然气供应量3053.3亿方,同比下降11.9%。其中,LNG累计供应量为1274.4亿方,同比上升7.9%,占天然气供应量的41.7%;累计进口管道气1778.9亿方,同比下降22.2%,累计进口俄罗斯管道气279.9亿方(占欧盟天然气供应量的10.0%)。

图 30:欧盟天然气供应量(百万方)

资料来源:Bruegel,信达证券研发中心 注:本周未更新

资料来源:Bruegel,信达证券研发中心 注:本周未更新图 31:欧盟LNG供应量(百万方)

资料来源:Bruegel,信达证券研发中心 注:本周未更新

资料来源:Bruegel,信达证券研发中心 注:本周未更新图 32:2022-2023年欧盟天然气供应结构(百万方)

资料来源:Bruegel,信达证券研发中心 注:本周未更新

资料来源:Bruegel,信达证券研发中心 注:本周未更新图 33:2022-2023年欧盟管道气供应结构(百万方)

资料来源:Bruegel,信达证券研发中心 注:本周未更新

资料来源:Bruegel,信达证券研发中心 注:本周未更新库存:欧盟天然气库存周环比下降

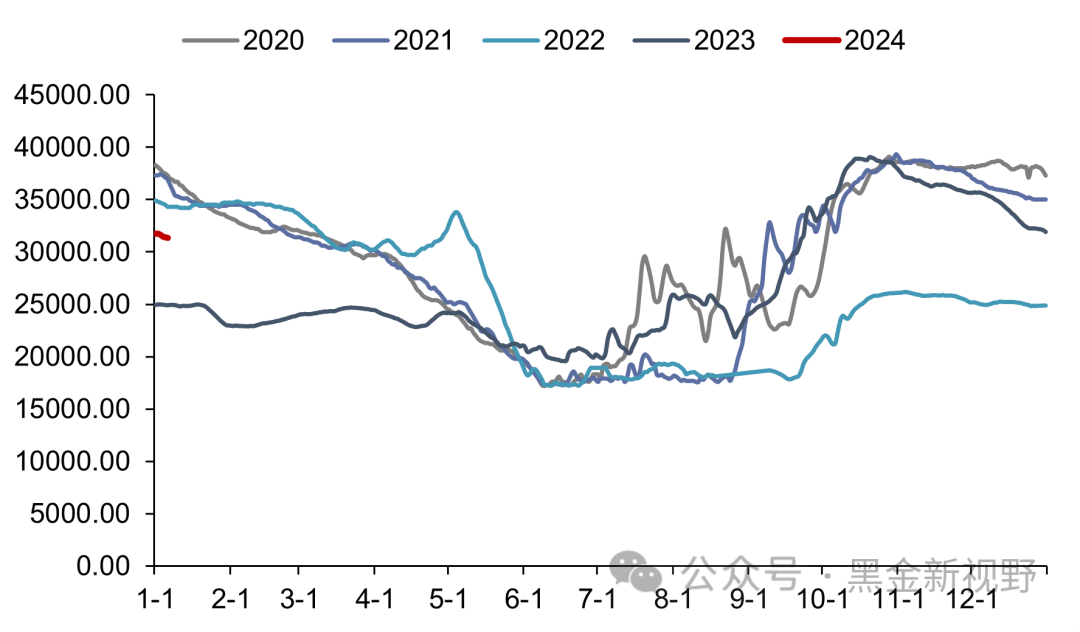

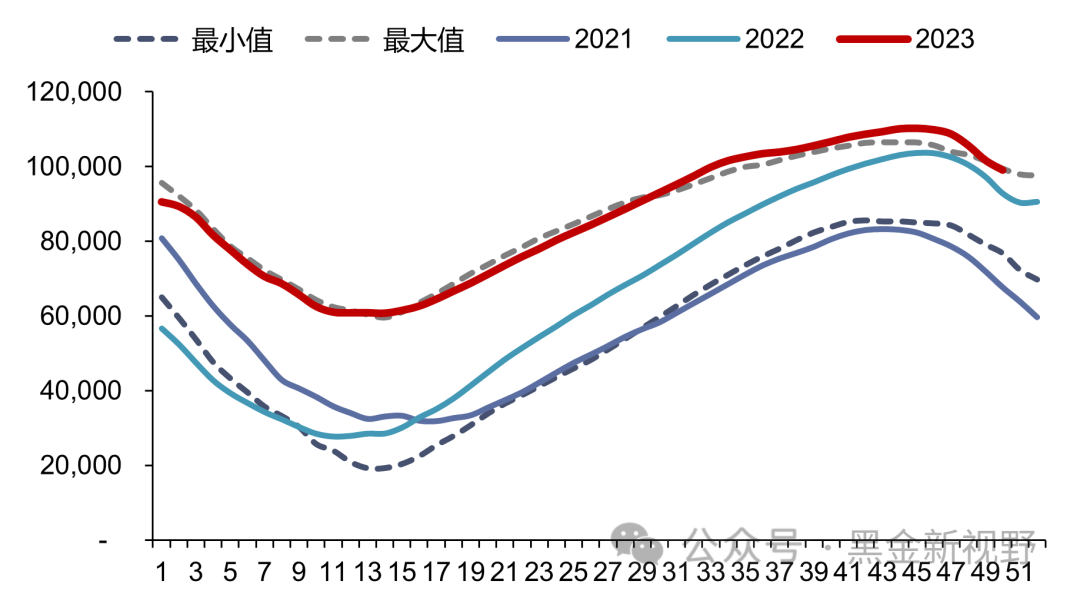

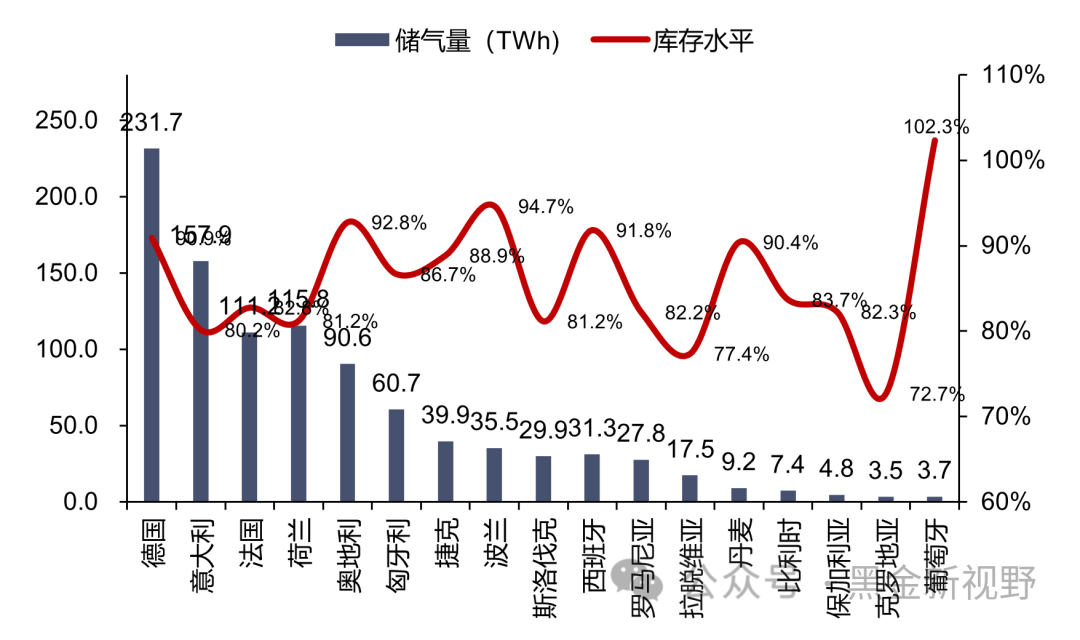

2023年第50周,欧盟天然气库存量为989.97亿方,同比上升6.78%,周环比下降2.56%。2024年1月3日,欧盟天然气库存水平为85.9%,其中德国、奥地利、西班牙、匈牙利等国库存水平高于均值,分别达到90.9%/92.8%/91.8%/ 86.7%,意大利、法国等国库存水平低于均值,为80.2%/82.8%。

图 34:欧盟天然气库存量(百万方)

资料来源:Bruegel,信达证券研发中心 注:本周未更新

图 35:欧盟各国储气量及库存水平(2024/1/3,TWh)

资料来源:GIE,信达证券研发中心

资料来源:GIE,信达证券研发中心 需求:欧盟消费量(我们估算)同比、周环比下降

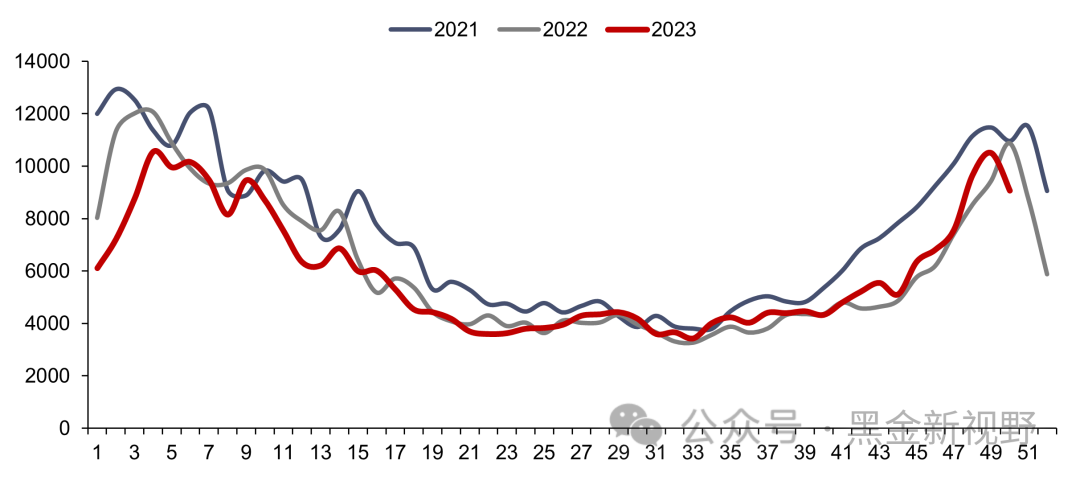

2023年第50周,欧盟天然气消费量(我们估算)为90.6亿方,周环比下降13.7%,同比下降16.7%;2023年1-50周,欧盟天然气累计消费量(我们估算)为2968.2亿方,同比下降4.8%。

图 36:欧盟天然气消费量(我们估算)(百万方)

资料来源:Bruegel,信达证券研发中心注:本周未更新

资料来源:Bruegel,信达证券研发中心注:本周未更新3. 国内天然气供需情况

需求:11月表观消费量同比上升

2023年11月,国内天然气表观消费量为349.80亿方,同比上升9.5%,环比上升9.6%。2023年1-11月,国内天然气表观消费量累计为3566.10亿方,累计同比上升7.4%。

供给:11月国产气量、LNG及PNG进口量同比上升

2023年11月,国内天然气产量为199.40亿方,同比上升5.6%,环比上升4.8%,LNG进口量为680.00万吨,同比上升5.9%,环比上升31.5%, PNG进口量为415.00万吨,同比上升6.7%,环比上升14.6%。

2023年1-11月,国内天然气产量累计为2095.90亿方,累计同比上升6.2%。LNG进口量累计为6299.00万吨,累计同比上升10.7%;PNG进口量累计为4441.00万吨,累计同比上升5.4%。

图 37:国内天然气月度表观消费量(亿方)

资料来源:iFinD,信达证券研发中心

资料来源:iFinD,信达证券研发中心图 38:国内天然气月度产量(亿方)

资料来源:iFinD,信达证券研发中心

资料来源:iFinD,信达证券研发中心图 39:国内LNG月度进口量(万吨)

资料来源:iFinD,信达证券研发中心

资料来源:iFinD,信达证券研发中心图 40:国内PNG月度进口量(万吨)

资料来源:iFinD,信达证券研发中心

资料来源:iFinD,信达证券研发中心✦

四、近期行业新闻

✦

1、电力行业相关新闻

河北优化调整冀北电网分时电价政策:2024年1月1日,河北发改委发布《关于进一步完善冀北电网工商业及其他用户分时电价政策的通知》,将从两个方面优化调整的冀北电网分时电价政策,1)优化时段划分:引导用户晚峰负荷向午间和夜间转移,缓解光伏出力降低后电网调峰压力;首次在春秋季、冬季的午间设置两小时低谷时段,在光伏大发时段刺激用户多用电,提升光伏消纳能力。2)调整浮动比例:将峰谷电价在平段电价基础上的浮动比例由50%调整至70%,尖峰电价在峰段电价基础上上浮20%,以价格信号引导用户主动削峰填谷。

青海省能源局发布通知调整2024年电力市场交易有关事项:2023年12月26日,青海省能源局发布了《关于开展2024年电力市场交易有关事项的通知》,其中提到,中长期分时段交易光伏发电峰、谷电价在平电价的基础上分别上浮不低于63%、下浮不低于20%形成(储能电站充电、绿电制氢等能量转换对应交易电量下浮不低于65%);其他电源峰、谷电价在平电价的基础上分别上浮不低于63%、下浮不低于65%形成。

2、天然气行业相关新闻

湖北省内20条天然气管输价格下调:2024年1月1日起,湖北省内5家管道运输企业将下调20条天然气短途管道运输价格。目前,此轮调整工作已覆盖全省7家管道运输企业22条主要输气管道,平均降价幅度约9%。

2023年美国共计出口LNG9120万吨,首次成为全球最大的LNG出口国:2023年美国出口LNG共计9120万吨液化天然气,创下该国出口的历史新高。2024年,美国还将有两个大型液化天然气项目投产:Venture Global LNG位于路易斯安那州的Plaquemines工厂与埃克森美孚和卡塔尔能源合资设立位于德州的Golden Pass工厂。如果满负荷运转,这两个项目每年会将美国的LNG产量再增加3800万吨。

✦

五、本周重要公告

✦

【上海电力】1月2日,公司发布2023年1-11月发电量完成情况公告:2023年1-11月,公司完成合并口径发电量679.04亿千瓦时,同比上升21.74%,其中煤电完成475.46亿千瓦时,同比上升29.05%,气电完成67.99亿千瓦时(含调试),同比上升9.59%,风电完成82.89亿千瓦时,同比上升4.75%,光伏发电完成52.70亿千瓦时,同比上升9.39%。截至2023年11月底,公司控股装机容量为2213.63万千瓦,清洁能源占装机规模的55.51%,其中:煤电984.80万千瓦、占比44.49%,气电362.02万千瓦、占比16.35%,风电391.81万千瓦、占比17.70%,光伏发电475.00万千瓦、占比21.46%。

【浙能电力】1月2日,公司发布全资及控股发电企业2023年1-11月发电量完成情况公告:2023年1-11月,公司全资及控股发电企业按合并报表口径完成发电量1467.4亿千瓦时,同比上涨5.75%。

【国投电力】1月2日,公司发布关于钦州三期首台机组投产的公告:钦州电厂三期首台机组(1号机组,66万千瓦)于2023年12月31日通过168小时试运行,正式投产发电。该机组年设计发电量约33亿千瓦时,供热能力约800 t/h。

【中国核电】1月2日,公司发布2023年全年发电量完成情况及2024年发电计划公告:2023年全年公司累计商运发电量 2098.58 亿千瓦时,比去年同期增加发电量 105.71 亿千瓦时,同比增长5.30%;累计上网电量 1974.49 亿千瓦时,同比增长5.57%。2024年公司全年发电量目标为 2175 亿千瓦时,其中核电计划发电量为1851 亿千瓦时,新能源计划发电量为 324 亿千瓦时。

【三峡能源】1月3日,公司发布2023年发电量完成情况公告:2023年第四季度总发电量151.46亿千瓦时,较上年同期增长16.19%。2023年累计总发电量551.79亿千瓦时,较上年同期增长14.12%。其中,风电完成发电量389.56亿千瓦时,较上年同期增长14.75%(陆上风电完成发电量263.50亿千瓦时,较上年同期增长16.53%;海上风电完成发电量126.06亿千瓦时,较上年同期增长11.21%);太阳能完成发电量153.54亿千瓦时,较上年同期增长14.23%;水电完成发电量7.71亿千瓦时,较上年同期下降16.20%;独立储能完成发电量0.98亿千瓦时,较上年同期增长139.02%。

【华能水电】1月4日。公司发布2023年发电量完成情况公告:2023 年完成发电量1070.61 亿千瓦时,同比减少 4.04%,上网电量1062.35 亿千瓦时,同比减少 4.05%。

【长江电力】1月5日,公司发布2023年发电量完成情况公告:2023 年,公司境内所属六座梯级电站总发电量约 2762.63 亿千瓦时,较上年同期增加 5.34%。其中,乌东德电站完成发电量 349.14亿千瓦时,较上年同期减少 4.64%;白鹤滩电站完成发电量 573.24亿千瓦时,较上年同期增加 43.11%(上年同期白鹤滩电站机组尚未全部投产);溪洛渡电站完成发电量 549.34 亿千瓦时,较上年同期减少 4.97%;向家坝电站完成发电量 311.32 亿千瓦时,较上年同期减少 1.33%;三峡电站完成发电量 802.71 亿千瓦时,较上年同期增加1.88%;葛洲坝电站完成发电量 176.88 亿千瓦时,较上年同期增加1.46%。

【天壕能源】1月4日,公司发布《回购报告书》:公司拟使用不低于3,000万元且不超过5,000万元自有资金,以集中竞价交易方式回购公司部分社会公众股股份,用于注销并减少注册资本。回购股份的价格不超过8.10元/股,回购股份的实施期限为自公司股东大会审议通过本次回购股份方案之日起不超过十二个月。

【新奥股份】1月4日,公司发布关于增持控股子公司股份进展的自愿性公告:公司通过全资子公司新能香港增持控股子公司新奥能源的股份,截至2023年12月31日,公司已增持新奥能源股份15,268,700股,合并此前持有的369,175,534股,共持有新奥能源股份384,444,234股。截至2023年11月30日,新奥能源已发行股份总数为1,131,219,375股,公司持有的新奥能源股份占其已发行股份总数的33.98%。

【新奥股份】1月3日,公司发布关于以集中竞价交易方式回购公司股份的进展公告:2023年12月8日,公司董事会审议通过《关于以集中竞价交易方式回购股份方案的议案》,拟使用不低于人民币 3.6亿元且不超过人民币 6 亿元自有资金以集中竞价交易方式回购公司股份,回购期限为自2023年12月8日起12 个月内。截至2023年12月31日,公司尚未进行股份回购。

✦

六、投资建议和估值表

✦

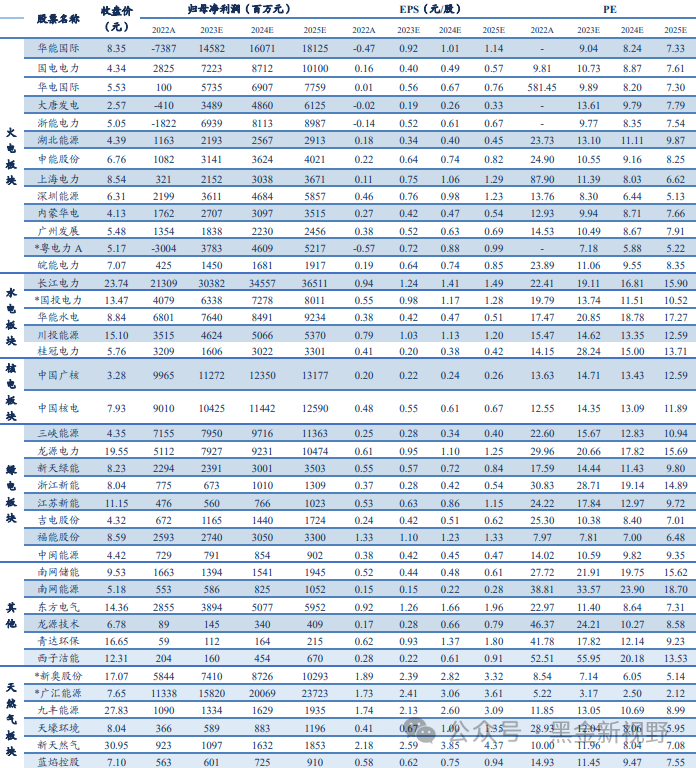

电力:国内历经多轮电力供需矛盾紧张之后,电力板块有望迎来盈利改善和价值重估。在电力供需矛盾紧张的态势下,煤电顶峰价值凸显;电力市场化改革的持续推进下,电价趋势有望稳中小幅上涨,电力现货市场和辅助服务市场机制有望持续推广,容量电价机制正式出台,明确煤电基石地位。双碳目标下的新型电力系统建设或将持续依赖系统调节手段的丰富和投入。此外,伴随着发改委加大电煤长协保供力度,电煤长协实际履约率有望边际上升,我们判断煤电企业的成本端较为可控。展望未来,我们认为电力运营商的业绩有望大幅改善。全国性煤电龙头:国电电力、华能国际、华电国际等;电力供应偏紧的区域龙头:皖能电力、浙能电力、申能股份、粤电力 A 等;水电运营商:长江电力、国投电力、川投能源、华能水电等;同时,煤电设备制造商和灵活性改造技术类公司也有望受益于煤电新周期的开启,设备制造商有望受益标的:东方电气;灵活性改造有望受益标的:龙源技术、青达环保、西子洁能等。

天然气:随着上游气价的回落和国内天然气消费量的恢复增长,城燃业务有望实现毛差稳定和售气量高增;同时,拥有低成本长协气源和接收站资产的贸易商或可根据市场情况自主选择扩大进口或把握国际市场转售机遇以增厚利润空间。天然气有望受益标的:新奥股份、广汇能源。

表1:公用事业行业主要公司估值表

资料来源:iFind,信达证券研发中心(注:部分公司2022年归母净利润为负值,因此不展示PE数据;标*公司为信达能源的盈利预测,其余公司盈利预测来源于万得一致预测,数据截至2024年1月5日)

✦

七、风险因素

✦

宏观经济下滑导致用电量增速不及预期,电力市场化改革推进缓慢,电煤长协保供政策的执行力度不及预期,国内天然气消费增速恢复缓慢等。

本文源自报告:《电力天然气周报:河北省优化调整分时电价政策,2023年美国成为全球最大LNG出口国》

报告发布时间:2024年1月6日

发布报告机构:信达证券研究开发中心

报告作者:

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)