炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

正文分析

事件:

8月7日,公司公布2023年中报:2023H1实现营业收入26.74亿元,同比+7%;净利润0.88亿,归母净利润0.77亿元,均大幅扭亏。其中2023Q2,公司单季度营业收入14.08亿元,同比+5%,环比+11%;单季度净利润0.48亿/归母净利润0.44亿元,同比均扭亏为盈,环比+20%/+31%;单季度扣非净利润0.39亿元,同比环比均扭亏为盈。

点评

产品景气上行,公司盈利能力回升。

在延续了9年的连续正增长之后,2023年上半年公司营业收入继续增长,在公司产能扩张背景下,体现出2023年上半年供需两旺的格局。盈利能力方面,2023H1毛利率为8.26%,同比上升5.49pct;净利率为3.28%,同比上升5.26pct;其中,Q2毛利率9.32%,净利率3.42% ,均创自2021年Q3以来新高 ,受下游轮胎高景气及成本下行影响,公司盈利能力明显提升。

轮胎行业内外需求双复苏,支撑上游轮胎骨架材料需求

(1)欧美轮胎市场复苏,利好我国轮胎出口。据ACEA, 欧洲新车注册量明显增加,2023H1实现同比增长18%至540万辆,汽车销量的增长托底轮胎需求。据美国联邦储备系统数据,2023年上半年美国汽车零部件及轮胎店零售额同比增长5.68%,创近五年新高。在海外主要轮胎消费地区需求复苏的背景下,我国轮胎2023H1累计出口同比增长14.41%。

(2)疫情影响逐步褪去,国内轮胎景气向上。2022年,受疫情反复的影响,我国出行需求大幅削弱,轮胎行业整体开工不足。2023年随着疫情影响褪去,大众出行增加,交通运输业全面复苏,带动上游轮胎行业开工情况修复。据Wind,2023年7月半钢轮胎和全钢轮胎开工率分别超过70%和63%,较2022年同期水平高出约6.8%和11.1%。

(3)2023年上半年,轮胎骨架材料行业呈现企稳回暖状态。随着下游轮胎行业需求释放,轮胎骨架材料主要产品产量及出口均呈现增长态势,行业盈利状况好转。据中国橡胶工业协会数据, 2023年1-5月完成钢帘线产量116.42万吨,增加12.15%,出口28.60万吨,增加4.83%;胎圈钢丝产量41.36万吨,增加11.35%,出口7.07万吨,增加22.67%。

钢材价格持续下行,成本端压力得到缓解

盘条构成轮胎骨架材料最主要成本来源,而盘条属于钢铁产品中的高碳线材。据Wind,截至2023年7月28日,钢材价格已高位回落至4199元/吨,与2021年中最高点5896元/吨相比已回落近30%,钢材价格下行将显著缓解行业成本端的压力。

龙头公司充分受益产业链回暖,坚持产品创新&绿色生产增加竞争优势

公司经营业绩整体向好,重视产品创新竞争力持续提升。产业链回暖叠加胜通钢帘线产能逐步恢复,2023H1公司胎圈钢丝、钢帘线销量分别为20.33万吨、16.47万吨,分别比上年同期增长28.62%、20.42%;实现出口69,089.65万元,较上年同期增长9.03%。同时,公司不断推进产品结构优化升级,着重开发性能更为优越的缆型胎圈钢丝产品、工程胎帘线产品及其他特高强度、特殊品种、特殊用途系列产品。2023年2月,公司与冶金工业信息标准研究院签订战略合作协议,主持起草修订的ISO16650胎圈钢丝国际标准正式立项,并顺利推进到WD阶段。2023年2月,垦利厂区研发中心获批轮胎骨架材料山东省工程研究中心,进一步完善和提升公司自主创新能力和核心竞争力。

积极实施国际化战略,践行绿色生产实现降本增效。一方面,公司坚持以加强与上下游客户的战略合作和深度绑定,积极推进在美洲、欧洲、东南亚成立分支机构或建设工厂,提高企业的品牌知名度和市场占有率。另一方面,公司积极践行绿色可持续发展战略,推进节能降碳,建设了2台15吨/小时生物质锅炉,降低公司用汽成本约20%,走出了绿色低碳可持续发展之路。

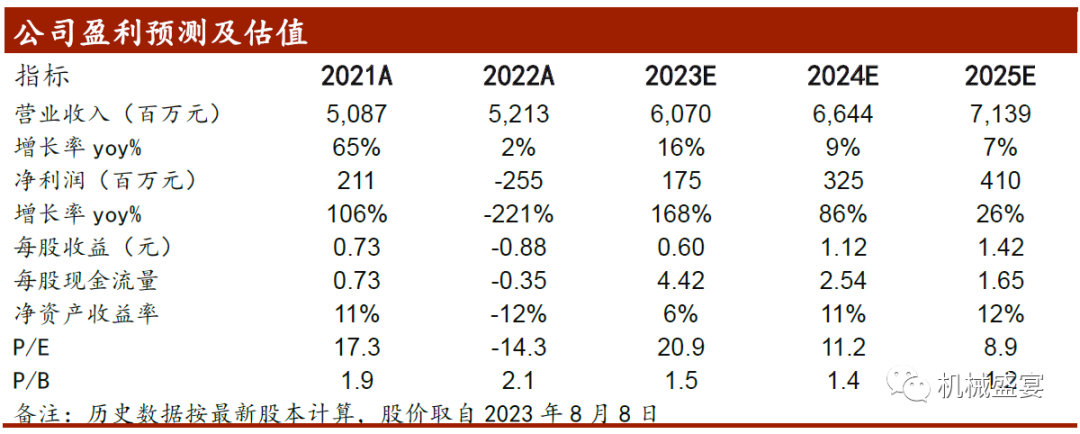

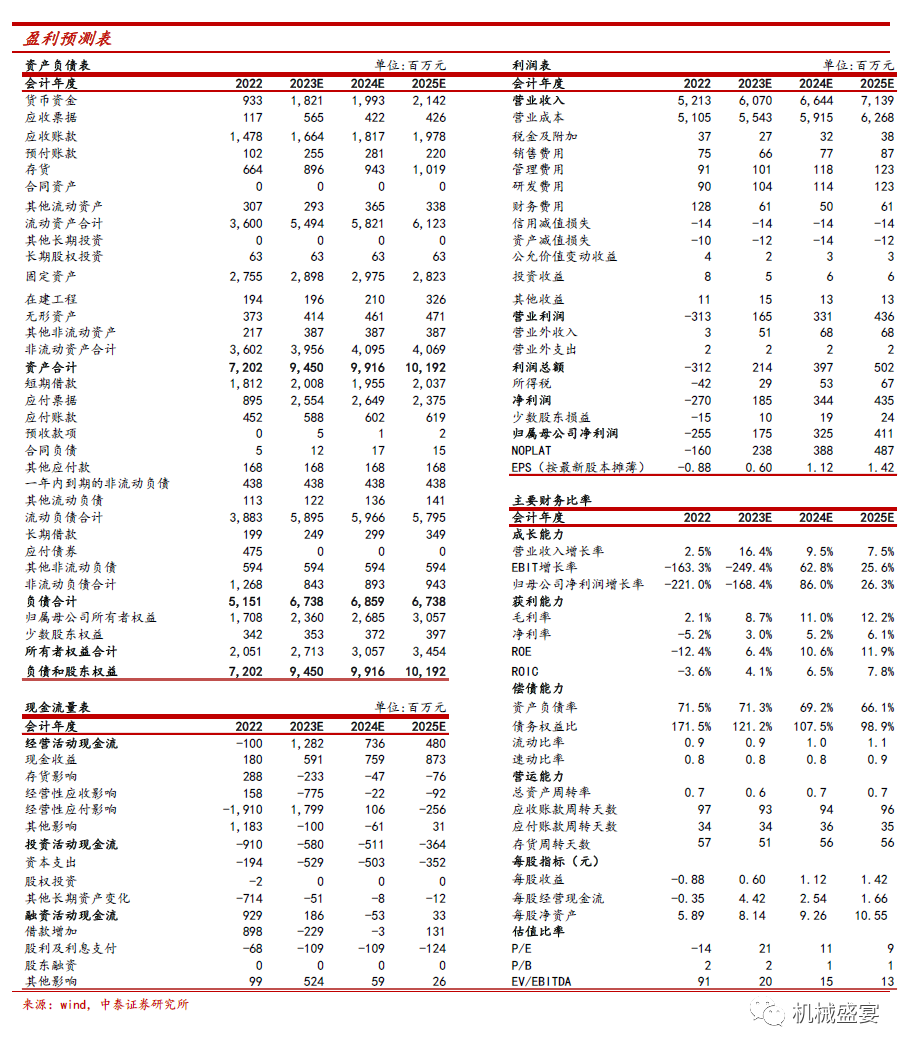

投资建议:公司单二季度业绩超预期,体现了逐季业绩修复的趋势。考虑到公司扩产背景,以及公司降本增效的积极效果,我们对下半年公司收入增长及盈利能力展望乐观,认为具备较大弹性。暂不上调公司盈利预测,预计公司2023-2025年归母净利润为1.75/3.25/4.10亿元,当前股价对应PE为20.9/11.2/8.9倍,维持“买入”评级。

风险提示事件:下游行业需求不及预期风险;公司收购整合节奏不及预期风险;原材料价格波动风险;限电限产风险;行业规模测算偏差风险;研报使用的信息更新不及时的风险。

特别声明

本订阅号为中泰证券机械团队设立的。本订阅号不是中泰证券机械团队研究报告的发布平台,所载的资料均摘自中泰证券研究所已经发布的研究报告或对已经发布报告的后续解读。若因报告的摘编而产生的歧义,应以报告发布当日的完整内容为准。请注意,本资料仅代表报告发布当日的判断,相关的研究观点可根据中泰证券后续发布的研究报告在不发出通知的情形下作出更改,本订阅号不承担更新推送信息或另行通知义务,后续更新信息请以中泰证券正式发布的研究报告为准。

本订阅号所载的资料、工具、意见、信息及推测仅提供给客户作参考之用,不构成任何投资、法律、会计或税务的最终操作建议,中泰证券及相关研究团队不就本订阅号推送的内容对最终操作建议做出任何担保。任何订阅人不应凭借本订阅号推送信息进行具体操作,订阅人应自主作出投资决策并自行承担所有投资风险。在任何情况下,中泰证券及相关研究团队不对任何人因使用本订阅号推送信息所引起的任何损失承担任何责任。市场有风险,投资需谨慎。

中泰证券及相关内容提供方保留对本订阅号所载内容的一切法律权利,未经书面授权,任何人或机构不得以任何方式修改、转载或者复制本订阅号推送信息。若征得本公司同意进行引用、转发的,需在允许的范围内使用,并注明出处为“中泰证券研究所”,且不得对内容进行任何有悖原意的引用、删节和修改。

先进产业组介绍

冯胜 中游制造组负责人,先进产业研究首席

中泰证券中游制造组负责人,先进产业研究首席,执业编号:S0740519050004。硕士毕业于南开大学世界经济专业,本科毕业于南京航空航天大学飞行器制造工程专业;3年机械行业实业工作经验,7年证券公司机械行业研究经验;具备深厚的产业资源,熟悉企业发展规律和运营管理,对产业与资本的结合具有细致的观察和体会。2019年5月加入中泰证券研究所,2020年机械行业新财富入围团队。

曹森元 先进产业研究助理

墨尔本大学和莫纳什大学金融、会计双硕士学位,现任中泰证券研究所先进产业研究助理,曾就职于澳大利亚金融研究中心,有多年全球权益投研、宏观策略、金融科技相关研究经验,目前负责北交所、先进产业相关研究工作。

齐向阳 中泰先进产业研究助理

北京大学软件工程硕士,2022年10月加入中泰证券研究所。重点覆盖工控设备、人形机器人、电动化等先进产业领域。

杨帅 博士 中泰先进产业研究助理

加拿大卡尔加里大学金融学博士,2022年2月加入中泰证券研究所。重点覆盖光伏、光伏设备、智能制造、工业互联网等先进产业领域。

宋瀚清 中泰先进产业研究助理

悉尼大学金融学、商业分析硕士。2022年3月加入中泰证券研究所,目前覆盖锂电回收、钒液流电池等新兴产业领域研究。

白钰如 中泰先进产业研究助理

白钰如,伦敦政治经济学院运筹学与分析学硕士,2022年3月加入中泰证券研究所。重点覆盖工商业储能、汽车零部件等先进产业领域领域。

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)