炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

正文字数:3312字 精读时间:7-12分钟

近年来,随着注册制的持续推进,基于早年逻辑活跃的A股壳公司交易日渐冷清,现阶段出现了一些控制权转让的新模式。壳公司最主要的两类需求:借壳和屯壳几乎从市场上消失——前者由于IPO通道的通畅而乏人问津,后者则由于壳公司价值的一路下滑打破了投机者的预期。2018年以来,曾有不少地方性国资出于获取上市平台的目的短暂地出现过一波收购壳公司的风潮,但很快由于频繁出现收购完成后业绩暴雷、股价下跌等情形,国资对纯壳公司也越来越兴趣索然,转而要求被收购上市公司产业符合收购方当地的发展需求。

纯壳公司慢慢在退出市场。但另一方面,也有为数不少的上市公司正在滑向“类壳”的境地——这类上市公司普遍的特征是主营业务尚属健康,每年仍能够产生数千万乃至上亿的净利润,但业绩天花板明显,未来增长乏力,缺乏机构投资者的关注,流动性持续枯竭。这类公司实际上也是近年来地方国资的主要收购目标。但这类公司收购完成后,由于国资股东赋能有限,原实控人慢慢淡出经营后也涉及管理交接等问题,往往股价表现也不好。今年以来,市场中原有的主力买家——地方国资出手也越来越谨慎,对拟收购的上市公司也越来越挑剔。

这类公司都将越来越清晰地感受到资本市场的冷落,出路何在?我们关注到近期市场不约而同出现了一些有意思的案例,上市公司控制权的变动或仅股份转让同步伴随着资产的注入,方案推出后投资者普遍反响热烈,似乎是可资借鉴的思路。

2020年以来借壳数量

2020年以来仅有22家上市公司公告重组上市事项,目前4项进行中,5家已完成、13家以失败告终。借壳上市成功率仅22.73%,即使假设正在进行的4个案例均顺利过会,成功率也仅为40.90%,连一半的成功概率都达不到。

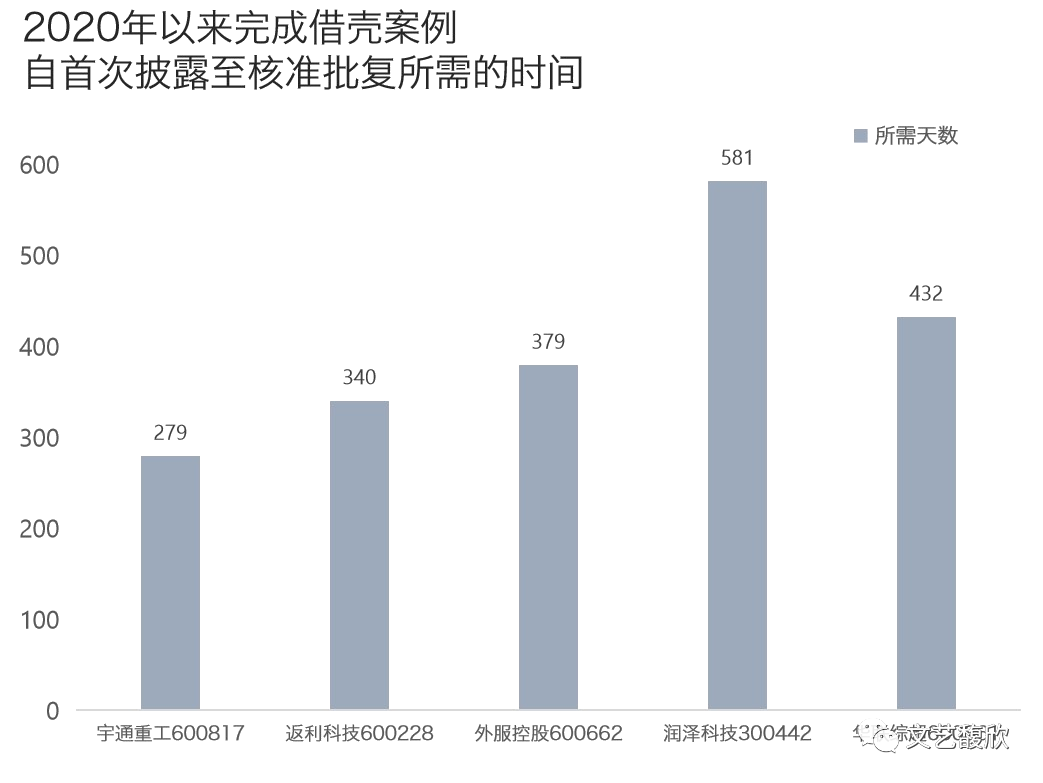

以往想要借壳的企业大体有两类,一类是符合IPO条件但鉴于急需资本化,借壳的审核速度较IPO审核时长快而选择借壳;另一类是认为借壳的审核尺度较IPO宽松。但注册制的推行促使IPO的审核周期大幅缩减,使得借壳审核周期不再具备优势。与此同时借壳本质上是一场交易,较优质的卖方总想卖个好价钱;而借壳方需考虑借壳较高的稀释成本及需承担业绩承诺,各方交易利益需要平衡,这更使借壳不再具有吸引力、数量日渐稀少。以下为2020年以来完成借壳案例自首次披露至核准批复所需的时间:

2020年以来国资收购上市公司后股价表现

2020年以来国资完成收购上市公司后90天、180天、365天的股价相对交易股份转让价格的平均涨跌幅分别为-9.08%、-11.58%及-12.10%。中位数涨跌幅分别为-17.28%、-23.33%及-14.74%。尽管国资已切换收购上市公司的逻辑——能发挥国资禀赋的产业公司,但国资收购上市公司后并未装入优质资产,上市公司的股价表现却并不好,甚至例如昌鱼股份、易见股份已退市。

因此前几年A股控制权交易市场中的主力买家国资出手也越来越谨慎,对拟收购的上市公司也越来越挑剔。2022年至今公告的138家上市公司控制权变更中仅39家实控人变更为国资。

近期股份转让同步伴随资产注入案例

近期市场上出现几单上市公司控制权变更同时注入资产的案例。其中,乾景园林(603778.SH)因主业连年亏损而三度转让控制权;主业天花板不高但能维持稳定上亿利润的通润装备(002150.SZ)被正泰电器(601877.SH)收购;永和智控(002795.SZ)转型医疗失败后的二度易主;萃华珠宝(002731.SZ)收购新时空人锂电资产,跨界新能源。此外,棒杰股份(002634.SZ)、风范股份(603990.SH)不变更上市公司实控人的前提下,资产注入伴随上市公司股份转让。上市公司自身条件、收购标的情况及股价表现均存在差异,但一致的是资产的注入伴随着股份转让。具体方案如下所示:

监管的问询则主要围绕控制权变更、收购资产两方面。其中对于控制权变更关注的重点有变更的原因及合理性、收购方的资格、控制权的稳定性及收购方的资金来源等;收购资产关键在于标的资产是否真正的优质,包括资产质量、估值及业绩承诺等。无论怎样,所有资本运作的核心是优质资产,否则再好的财技也是无源之水。

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)