意见领袖 | 温彬、应习文、杨美超

海关总署12月7日发布的数据显示,按美元计价,前11个月我国进出口总值5.78万亿美元,同比增长5.9%。其中,出口3.29万亿美元,增长9.1%;进口2.49万亿美元,增长2.0%;贸易顺差8020.4亿美元,扩大39%。从前11个月整体数据看,虽然全球贸易受到地缘政治和新冠疫情双重冲击,但我国外贸形势依旧稳健,是经济保持增长的重要动力。

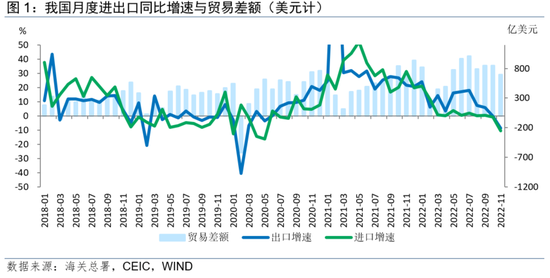

一、看整体:增速转负但顺差保持较高水平

从当月数据来看,11月份我国进出口总值5223.4亿美元,同比减少9.5%,增速较10月放缓9.1个百分点。其中,出口2960.9亿美元,减少8.7%,较10月放缓8.4个百分点;进口2262.5亿美元,减少10.6%,较10月放缓9.9个百分点;贸易顺差689.4亿美元,较10月顺差额减少153.1亿美元,同比缩小2.0%。从历史看11月贸易顺差规模位于中等偏上位置,在进出口增速创3年疫情以来仅高于2020年2月的次低水平下,贸易顺差仍能表现较为强势,说明我国经济韧性强,面对外需大幅回落,贸易收支稳健,具有抵御外部冲击的坚实基础。

一般贸易表现好于加工贸易。11月一般贸易出口1872.0亿美元,同比减少4.5%,进口1462.4亿美元,同比减少6.0%,一般贸易顺差409.6亿美元。加工贸易出口641.0亿美元,同比减少22.2%,进口363.3亿美元,同比下降23.5%,加工贸易顺差277.7亿美元。受地缘政治及全球产业链稳定性下降影响,加工贸易表现持续弱于一般贸易,11月加工贸易出口与进口分别占整体贸易21.6%和16.1%,较去年同期降低3.7个百分点和2.7个百分点。

二、看实际:剔除价格后实际进出口增速仍是下降

从价格因素来看,11月全球商品价格较10月小幅上升,CRB综合现货指数月度平均环比上升0.5%,同比下降1.6%。从重点出口商品看,11月我国粮食、成品油、鞋靴、钢材、手机、集成电路、家用电器价格同比涨幅均比上月明显回落,而稀土、汽车小幅扩大;从重点进口商品看,11月我国肉类、粮食、大豆、褐煤、原油、天然气价格同比涨幅均比上月明显回落,而铁矿、成品油、钢材、汽车价格有所扩大,整体看价格对进出口同比增速的贡献下降。

11月出口货运量和进口货运量分别为2.8亿吨和1.6亿吨,同比增长7.3%和减少3.0%,较10月下滑0.6个百分点和4.1个百分点。出口量虽然增速放缓,但连续四个月保持在正的增速区间,且连续2个月高于7%。

三、看国别:东盟增速放缓且美欧需求显著回落

11月当月,我国对东盟出口502.9亿美元,继续超越欧盟,为我国第一大出口目的地,同比增加5.2%,但为2020年7月以来最低增速,较10月下降15.1个百分点,2021年以来的快速增长趋势出现缓和。东盟作为我国第一大贸易伙伴,通过高质量实施《区域全面经济伙伴关系协定》,稳步推进“一带一路”建设,持续推动基础设施互联互通等,与我国在经贸方面的合作全面加强,这也是在外需全面收缩下我国对东盟出口仍能保持正增长的重要原因。

对欧盟出口447.9亿美元,作为第二大出口目的地,出口额同比减少10.6%,较10月放缓1.7个百分点,连续两个月出现负增长。在高通胀压力下,欧洲需求快速恶化,欧元区11月制造业PMI终值为47.1,连续五个月处于荣枯线下方,需求疲软短期内难以扭转。

对美国出口408.6亿美元,由上月的第二下滑为第三大出口目的地,出口额同比下降24.4%,降幅较10月扩大12.9个百分点,连续四个月为负增长,成为我国出口增速回落的最大拖累。四季度以来美联储继续加快货币紧缩步伐,导致需求回落,11月美国ISM制造业PMI较上月回落0.8个百分点至49%,为2020年6月以来首次位于荣枯线以下,显示经济景气开始下滑。

对日本、韩国分别出口144.6亿和129.8亿美元,同比减少5.6%和11.9%,分别较10月放缓9.4和18.9个百分点。日韩经济受大宗商品价格上涨和美国持续高强度紧缩货币政策影响,对外需求迅速下滑,均由正转负。

此外,11月我国对非洲及拉美地区分别出口143.5亿和196.1亿美元,同比增长5.4%和减少12.7%,分别较10月回落1.7和14.0个百分点。

对所有经济体进口出现负增长。11月我国自东盟国家进口370.4亿美元,作为第一大进口来源国,6个月以来首次同比为负,减少3.7%,作为我国进口保持增长的压舱石出现松动。同时,我国自美国、欧盟、日本、韩国、非洲、拉美均出现负增长,分别同比下降7.3%、16.2%、24.5%、25.9%、12.0%、1.0%,导致整体进口大幅转弱。国内需求疲软成为进口全面下滑的主要原因。

四、看产品:汽车量价齐升,手机成为主要拖累项

从出口产品结构看,11月份农产品出口88.1亿美元,同比增长4.6%;机电产品出口1734.3亿美元,同比减少11.4%,增速大幅回落,较上月下降10.7个百分点;高新技术产品出口748.1亿美元,同比下降23.9%,为连续第4个月负增长,且较上月下降16.3个百分点。美国继续加大对我国的科技限制对高新技术产品出口产生了负面影响。

机电产品呈现分化。汽车表现一骑绝尘,汽车出口量价齐升,其中出口额同比增长113.1%,出口量同比增长70.8%,价格同比上涨24.8%。手机出口额同比增速由正转负,减少33.3%,价格和出口量的大幅下滑拖累手机出口表现,成为降幅最大的产品。自动数据处理设备、家用电器、集成电路、医疗仪器、灯具等出口则均出现同比下降。

受大宗商品价格上涨和全球粮食需求增加影响,上游产品出口金额涨幅较高。其中成品油同比增长100.4%,价格同比上涨36.7%;稀土同比增长44.4%,价格同比上涨137.9%;肥料同比增长28.5%,价格同比上涨15.1%;粮食同比增长28.7%,出口量同比上涨40.7%。

一部分传统机电产品和劳动密集型产品出口回落,主要源于外部需求收缩。其中,玩具出口同比下降21.9%,家用电器下降22.9%,船舶下降10.2%,灯具下降18.2%,家具下降15.9%。另一部分技术敏感性的机电产品,受欧美国家技术限制增速受冲击。其中手机出口同比下降33.3%,集成电路下降29.8%,自动数据处理设备下降28.3%,音视频设备下降20.5%,液晶产品下降16.2%。

进口产品收缩则主要集中在两类产品。一类是内需不足和价格下降导致的部分上游产品进口额回落。11月份,铁矿砂进口额同比下降22.4%,铜矿砂进口额同比下降11.6%,天然气进口额同比下降3.2%。不过11月原油、成品油进口额有所上升,分别同比增长28.1%和16.2%。另一类是欧美国家技术限制与产业链受损导致的机电产品进口量下降。其中高新技术产品进口金额同比下降27.2%,集成电路进口量同比下降27.6%,医疗仪器下降19.8%,汽车零配件进口金额同比下降27.4%,液晶产品下降38.0%,自动数据处理设备下降34.9%,机床下降21.6%。

五、看未来:外贸继续承压,但顺差规模保持平稳

展望下一阶段,一方面我国外贸面临的不确定性持续存在,全球大宗商品价格和流通格局越来越受到地缘政治不确定性的影响,欧美国家紧缩性货币政策较长的持续时间与较高的强度迫使全球需求快速收缩,国家之间的贸易保护主义与技术壁垒也在破坏全球产业链的稳定性。

但另一方面也应看到,我国经济韧性强、潜力足、长期向好的基本面没有改变,我国制造业的全球竞争力正在不断增强,贸易占全球比重保持高位的基本面也没有改变。此外,当前CFETS人民币汇率指数持续下跌,出口价格优势有望继续保持。

预计未来出口名义增速会随着全球需求持续收缩、价格下降等因素影响继续回落,出口实际增速也会受到一定冲击,但我国对外贸易占全球贸易比重的降幅相对有限。随着国内疫情防控政策进一步优化调整,国内对外需求有望稳步回升,预计未来数月贸易顺差将会维持在200-700亿美元区间。

(本文作者介绍:民生银行首席经济学家)

责任编辑:宋源珺

新浪财经意见领袖专栏文章均为作者个人观点,不代表新浪财经的立场和观点。

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。