炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

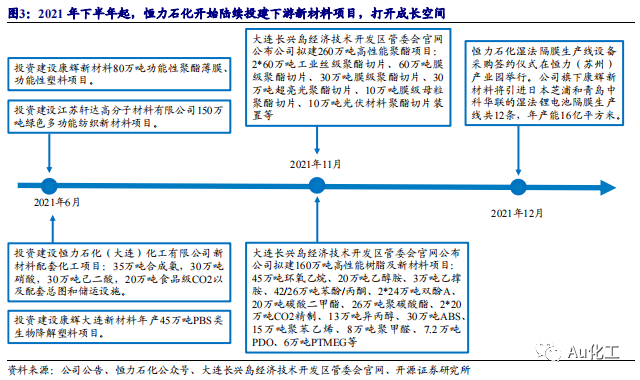

【关键词:稳增长】2022年经济平稳开局、向好发展的预期正在不断增强,在稳增长预期背景下,我们建议重点关注化工龙头,如恒力石化、新凤鸣等的成长机遇。恒力石化于2021年6月起,陆续投建下游新材料项目,包括功能性聚酯薄膜和塑料、聚酯纤维,合成氨-硝酸-己二酸,食品级CO2等配套项目,PBS类生物降解塑料,16亿平锂电池湿法隔膜,160万吨高性能树脂及新材料和260万吨高性能聚酯项目等。我们认为,恒力石化作为炼化龙头具备坚实的上游基础和资金优势,公司或将超预期重回成长轨道,而公司当前的估值处于低位,建议积极布局。

【关键词:涤纶】涤纶长丝成本端强势运行,价格上涨。据百川盈孚数据,截至1月7日,浙江地区涤纶长丝POY商谈参考7200-7350元/吨。成本端,本周PTA、乙二醇市场价格随原油价格呈上涨走势,据我们测算1月7日POY价差为1,257元/吨。据Wind数据,截至1月6日涤纶长丝POY库存为16.5天,较12月30日继续减少1.3天。当前处于行业淡季,且临近春节,但是得益于原油价格持续升温带动市场上行,截至本周末场内成交气氛升温、去库明显。我们预计春节前长丝价格或将保持平稳向好运行。受益标的:新凤鸣。

【关键词:纯碱】本周(1月4日-1月7日)国内纯碱市场价格延续跌势。根据百川盈孚数据,轻质纯碱企业报盘跌幅在50-200元/吨不等,重质纯碱市场价格下调100-200元/吨。本周个别企业装置恢复正常,市场供应面稍有增加;下游部分厂家有小幅备货现象,部分纯碱企业出货稍有好转。据百川盈孚数据,截至1月7日,轻质纯碱市场均价为2,220元/吨,重质纯碱市场均价为2,523元/吨。据百川盈孚数据,截至1月6日,纯碱企业库存总量为160.93万吨,较上周降低2.58%,开始出现去库迹象。

受益标的:【化工龙头白马】万华化学、恒力石化、荣盛石化、华鲁恒升、扬农化工、新和成、赛轮轮胎等。【化纤行业】新凤鸣、华峰化学、三友化工;【纯碱行业】远兴能源、中盐化工、山东海化、三友化工、云图控股、和邦生物等;【氟化工】金石资源、巨化股份、三美股份、东岳集团、滨化股份等;【磷化工】云图控股、川发龙蟒、湖北宜化、川恒股份等;【硅】合盛硅业、新安股份、三友化工等。

本周行业观点一:稳增长预期下,重点关注低估值化工龙头的成长机遇

2021年12月8日至10日的中央经济工作会议已对2022年提出“稳字当头、稳中求进”,“继续做好‘六稳’、‘六保’工作,着力稳定宏观经济大盘,保持经济运行在合理区间”,“推动经济实现质的稳步提升和量的合理增长”。我们认为,2021年的12月PMI数据已经反映保供稳价和助企纾困等稳定经济发展的政策不断显效。当前2022年经济平稳开局、向好发展的预期正在不断增强,在稳增长预期背景下,我们建议重点关注化工龙头,如恒力石化、新凤鸣等的成长机遇。恒力石化于2021年6月起,陆续投建下游新材料项目,包括功能性聚酯薄膜和塑料、聚酯纤维,合成氨-硝酸-己二酸,食品级CO2等配套项目,PBS类生物降解塑料,16亿平锂电池湿法隔膜,160万吨高性能树脂及新材料和260万吨高性能聚酯项目等。我们认为,恒力石化作为炼化龙头具备坚实的上游基础和资金优势,公司或将超预期重回成长轨道,而公司当前的估值处于低位,建议积极布局。

本周行业观点二:涤纶长丝持续去库,受益于成本推动,价格延续上涨

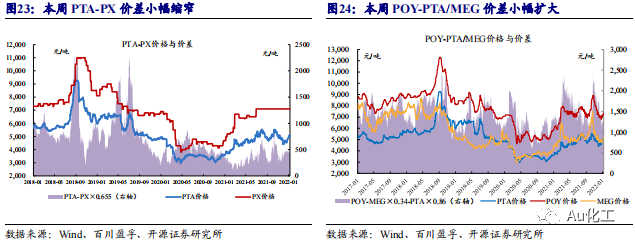

本周(1月4日-1月7日)涤纶长丝成本端强势运行,价格上涨。据百川盈孚数据,截至1月7日,浙江地区涤纶长丝POY商谈参考7200-7350元/吨。成本端,本周PTA、乙二醇市场价格随原油价格呈上涨走势,据我们测算1月7日POY价差为1,257元/吨。据Wind数据,截至1月6日涤纶长丝POY库存为16.5天,较12月30日继续减少1.3天。当前处于行业淡季,且临近春节,但是得益于原油价格持续升温带动市场上行,截至本周末,下游买涨情绪提振,场内成交气氛升温、产销放量,去库明显。我们预计春节前长丝价格或将保持平稳向好运行。受益标的:新凤鸣。

本周行业新闻:新凤鸣举行独山能源三期PTA项目开工仪式

【石化行业】新凤鸣举行独山能源三期PTA项目开工仪式。据新凤鸣微信公众号,2022年1月4日,新凤鸣举行独山能源PTA三期项目开工仪式。我们看好新凤鸣作为长丝龙头长期的成长性,并看好长丝行业已开启长周期景气向上。

【能效领跑者】2021年12月31日,工业和信息化部网站公示了2021年度重点用能行业能效“领跑者”企业名单,共有29家化工企业入围。其中包括中泰化学、滨化股份、镇洋发展、万华化学、三友化工、山东海化、中盐化工等化工子行业龙头。

受益标的:【化工龙头白马】万华化学、恒力石化、荣盛石化、华鲁恒升、扬农化工、新和成、赛轮轮胎等。【化纤行业】新凤鸣、华峰化学、三友化工;【纯碱行业】远兴能源、中盐化工、山东海化、三友化工、云图控股、和邦生物等;【氟化工】金石资源、巨化股份、三美股份、东岳集团、滨化股份等;【磷化工】云图控股、川发龙蟒、湖北宜化、川恒股份等;【硅】合盛硅业、新安股份、三友化工等。

风险提示:油价大幅下跌;下游需求疲软;宏观经济下行。

01

本周化工股票行情:化工板块35.1%个股周度上涨

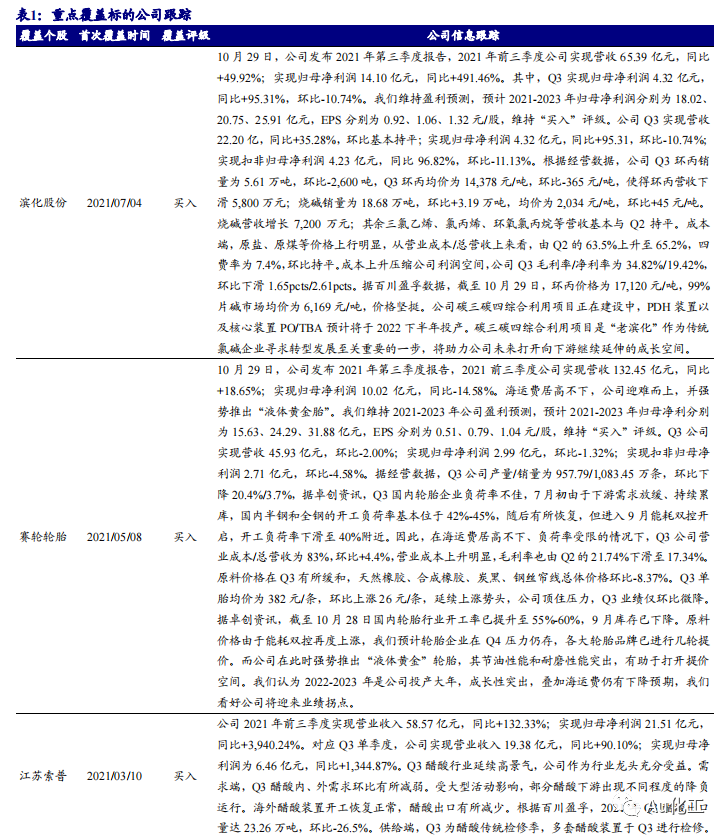

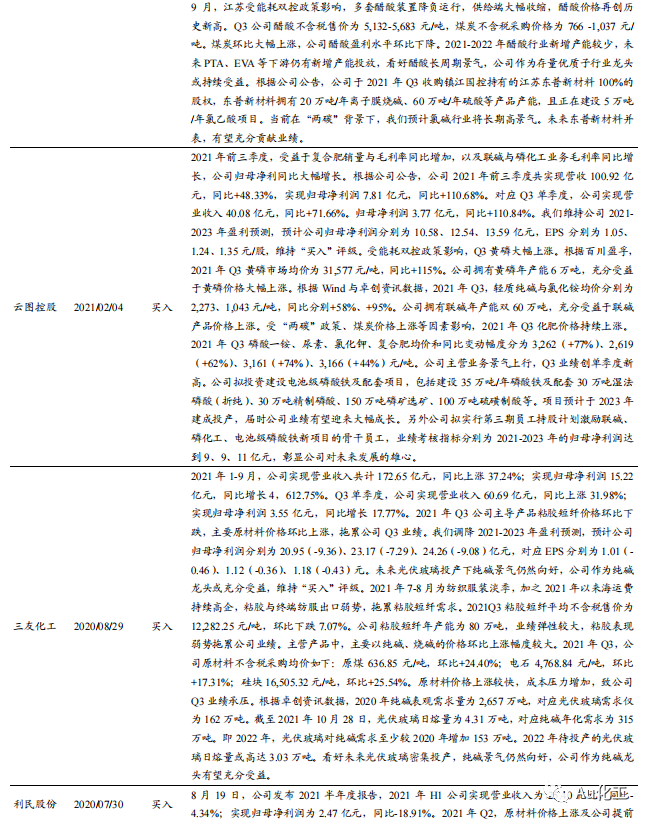

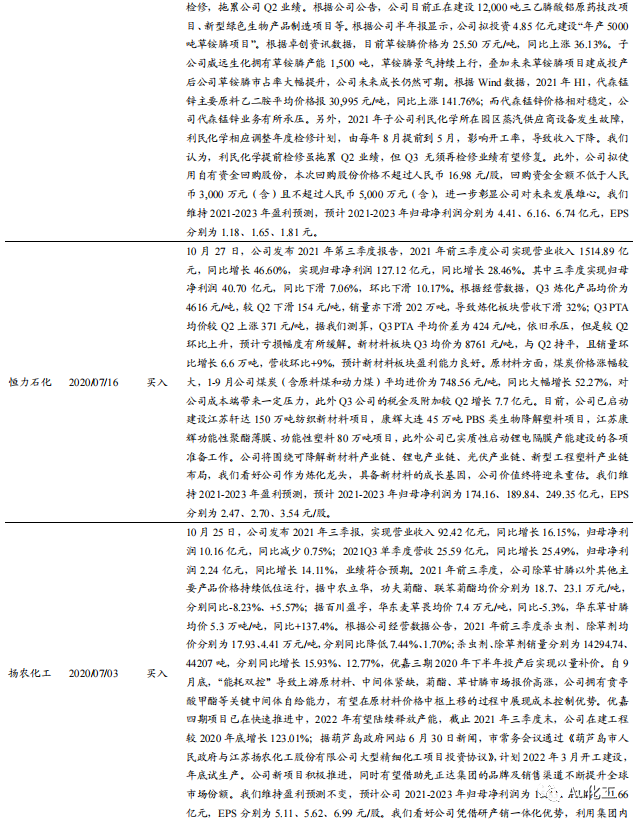

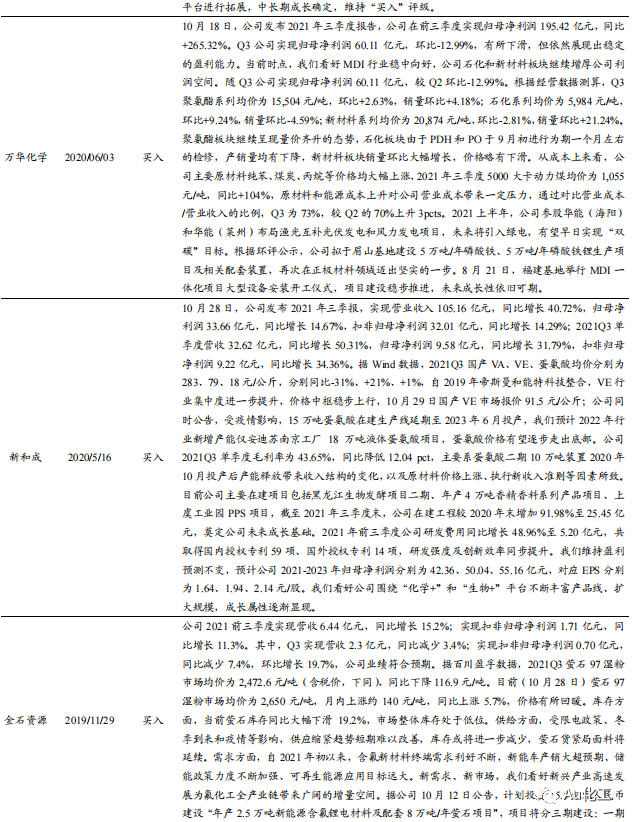

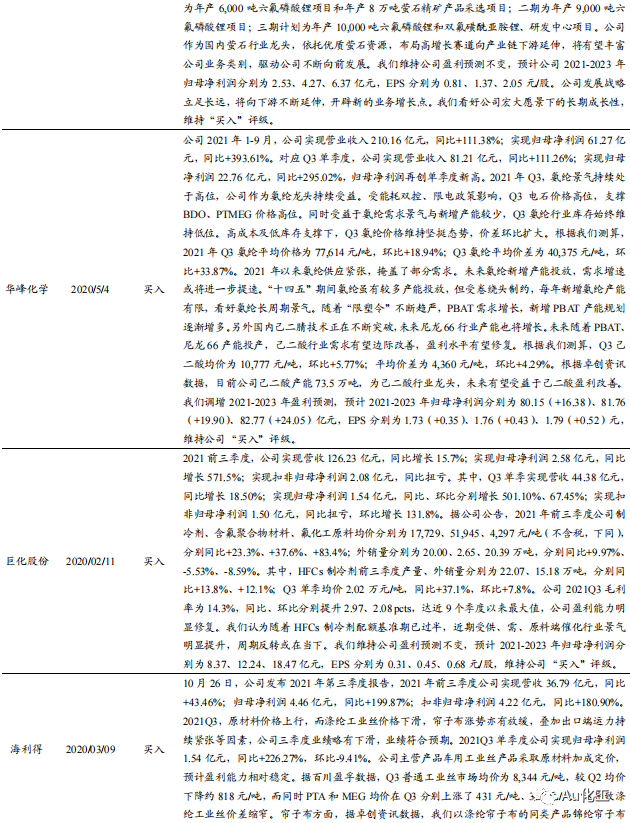

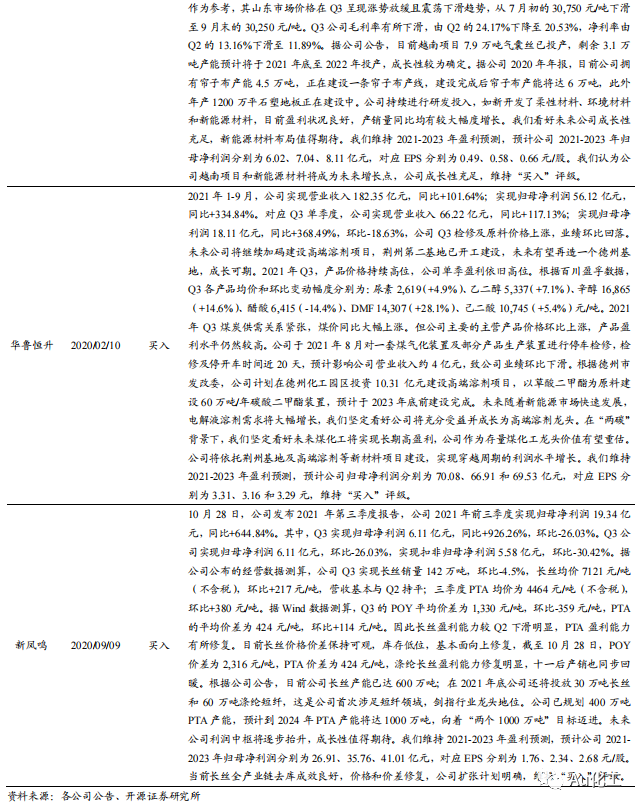

1.1、覆盖个股跟踪:继续看好恒力石化、新凤鸣、万华化学、华鲁恒升等

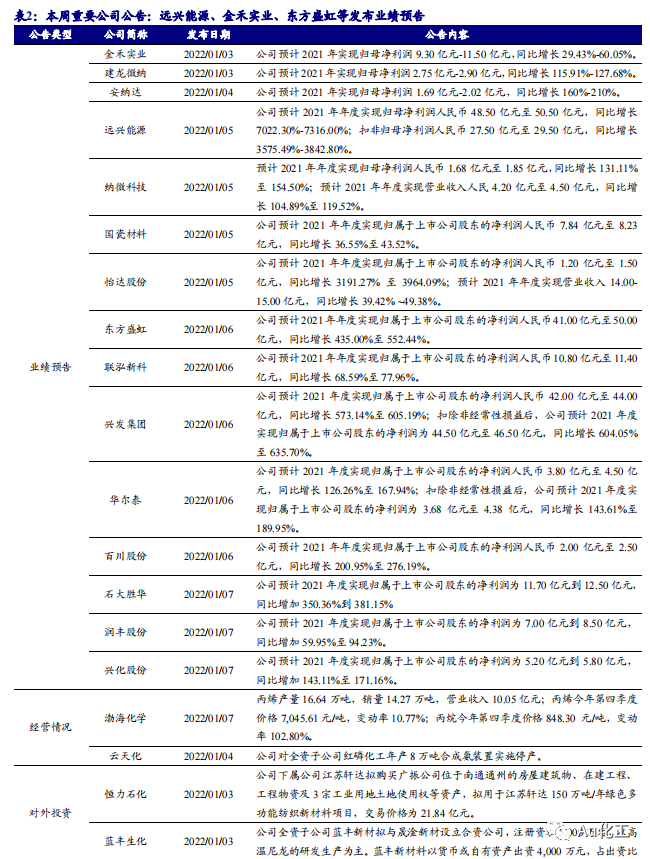

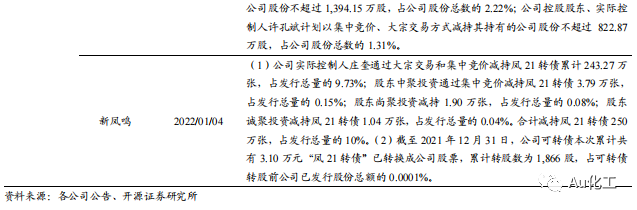

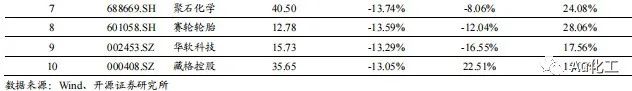

本周(1月4日-7日)化工板块的405只个股中,有142只周度上涨(占比35.1%),有254只周度下跌(占比62.7%)。7日涨幅前十名的个股分别是:泰山石油、雪龙集团、远兴能源、ST红太阳(维权)、卓越新能、*ST德威(维权)、柳化股份、*ST澄星(维权)、和顺石油、晨化股份;7日跌幅前十名的个股分别是:雅本化学(维权)、昊华科技、彤程新材、金禾实业、海达股份、天铁股份、聚石化学、赛轮轮胎、华软科技、藏格控股。

02

2.1、本周化工行情跟踪:化工行业指数跑输沪深300指数0.96%

截至本周五(01月07日),上证综指收于3579.54点,较上周五(12月31日)的3639.78点下跌1.65%;沪深300指数报4822.37点,较上周五下跌2.39%;化工行业指数报4838.72点,较上周五下跌3.35%;CCPI(中国化工产品价格指数)报5229点,较上周五上涨1.47%。本周化工行业指数跑输沪深300指数0.96%。

本周(1月4日-7日)化工板块的405只个股中,有142只周度上涨(占比35.1%),有254只周度下跌(占比62.7%)。7日涨幅前十名的个股分别是:泰山石油、雪龙集团、远兴能源、ST红太阳、卓越新能、*ST德威、柳化股份、*ST澄星、和顺石油、晨化股份;7日跌幅前十名的个股分别是:雅本化学、昊华科技、彤程新材、金禾实业、海达股份、天铁股份、聚石化学、赛轮轮胎、华软科技、藏格控股。

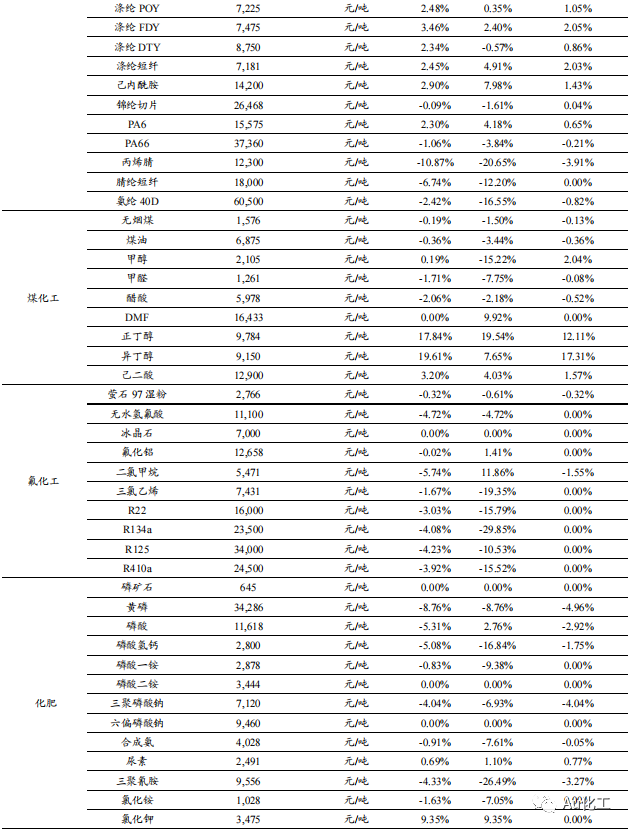

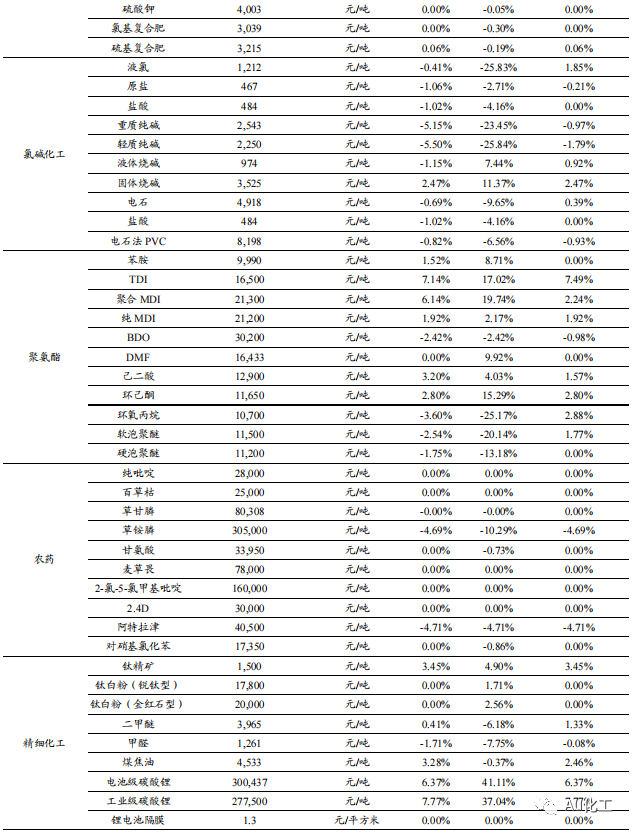

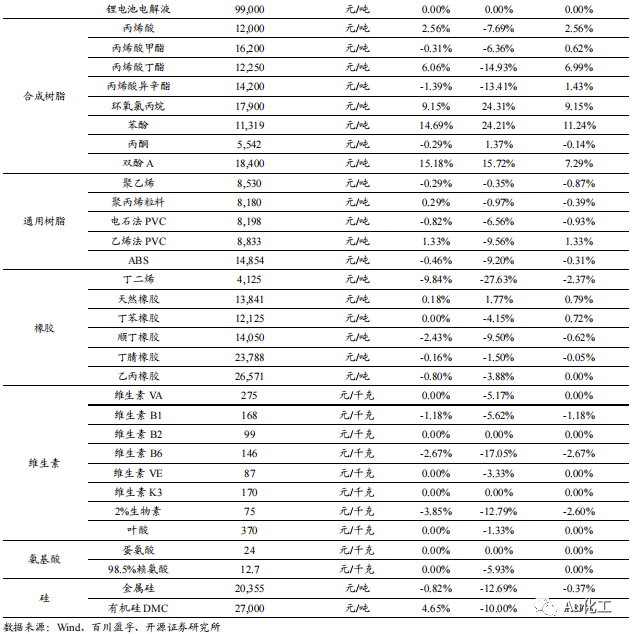

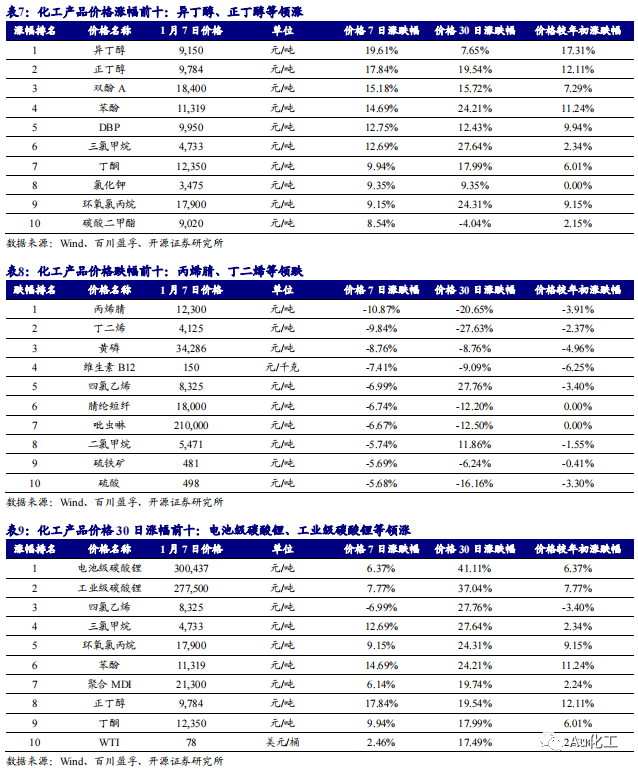

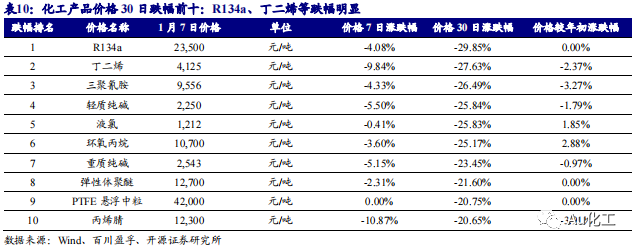

近7日我们跟踪的233种化工产品中,有99种产品价格较上周上涨,有87种下跌。7日涨幅前十名的产品是:异丁醇、正丁醇、双酚A、苯酚、DBP、三氯甲烷、丁酮、氯化钾、环氧氯丙烷、碳酸二甲酯;7日跌幅前十名的产品是:丙烯腈、丁二烯、黄磷、维生素B12、四氯乙烯、腈纶短纤、吡虫啉、二氯甲烷、硫铁矿、硫酸。

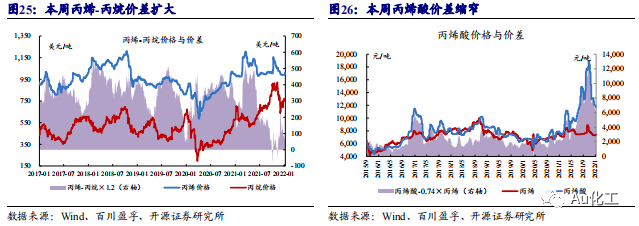

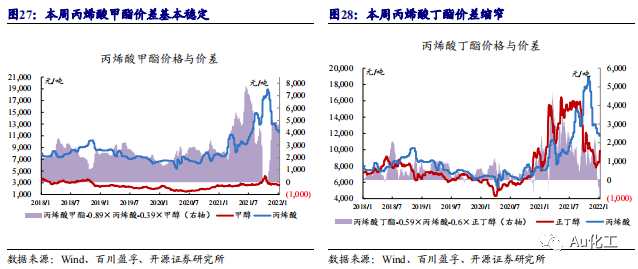

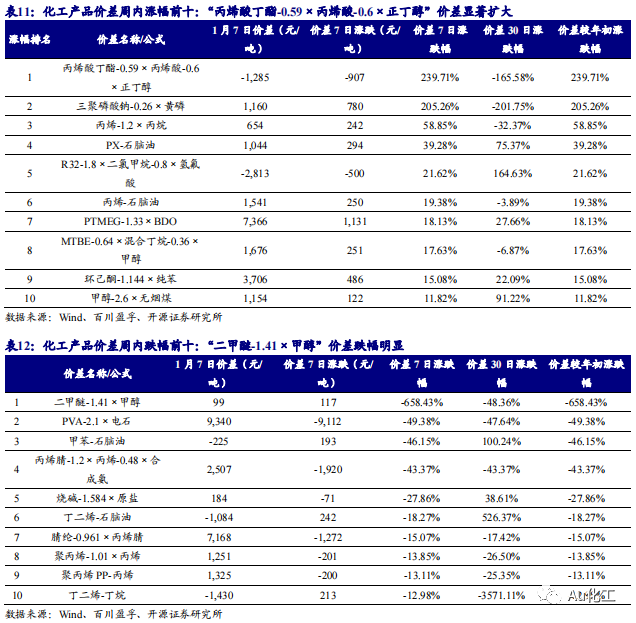

近7日我们跟踪的72种产品价差中,有35种价差较上周上涨,有29种下跌。7日涨幅前五名的价差是:“丙烯酸丁酯-0.59×丙烯酸-0.6×正丁醇”、“三聚磷酸钠-0.26×黄磷”、“丙烯-1.2×丙烷”、“PX-石脑油”、“R32-1.8×二氯甲烷-0.8×氢氟酸”;7日跌幅前五名的价差是:“二甲醚-1.41×甲醇”、“PVA-2.1×电石”、“甲苯-石脑油”、“丙烯腈-1.2×丙烯-0.48×合成氨”、“烧碱-1.584×原盐”。

2.2、本周行业观点:稳增长预期下,重点关注低估值化工龙头成长机遇

2.2.1、恒力石化超预期的重回成长轨道,公司当前估值低位,建议积极布局

2021年12月8日至10日的中央经济工作会议对2022年提出“稳字当头、稳中求进”,“继续做好‘六稳’、‘六保’工作,着力稳定宏观经济大盘,保持经济运行在合理区间”,“推动经济实现质的稳步提升和量的合理增长”。根据中财办副主任韩文秀解读,“稳”是此次中央经济工作会议最为突出的关键词。各方面要积极推出有利于经济稳定的政策,慎重出台有收缩效应的政策,政策发力要适当靠前。我们认为,2021年12月PMI数据已经反映保供稳价和助企纾困等稳定经济发展的政策不断显效,制造业生产经营活动景气水平的持续改善有望抬升化工等相关行业盈利中枢,同时2022年经济平稳开局,向好发展的预期持续增强。在稳增长预期持续增强的背景下,我们建议重点关注化工龙头,如恒力石化、新凤鸣等的成长机遇。

2021年6月24日,恒力石化集中披露4个项目投资公告,涉及苏州、南通、大连三个生产基地:(1)投资111.25亿元在江苏康辉新材料科技有限公司厂区内建设80万吨功能性聚酯薄膜、功能性塑料,预计将为公司实现营收145.05亿元,实现年均利润总额29.06亿元;(2)投资90亿元在南通市恒力纺织新材料产业园建设150万吨聚酯纤维,预计将为公司实现营收186.19亿元,实现年均利润总额13亿元;(3)投资23.11亿元在大连市长兴岛建设35万吨合成氨、30万吨硝酸、30万吨己二酸、20万吨食品级CO2,主要为下游可降解塑料进行配套,预计将为公司实现营收35.18亿元,实现利润总额12.61亿元;(4)投资17.98亿元在大连长兴岛建设45万吨PBS类生物降解塑料,预计将为公司实现营收100.58亿元,实现年均利润总额20.16亿元。通过投建项目可看出,公司新材料延伸方向明确,主要为PTA、纯苯的下游延伸,公司现有的炼厂产品可保障原料供应;同时建设合成氨-硝酸-己二酸全产业链,打通PBAT、PBS可降解塑料全产业链,公司上下游一体化优势再度凸显。目前各项目均处于建设中,进展顺利,将于2022年起逐步投放,率先引领公司步入成长轨道。

2021年11月12日,大连长兴岛经济技术开发区管委会官网公布恒力石化拟建设160万吨/年高性能树脂及新材料项目和260万吨高性能聚酯项目。160万吨高性能树脂项目的建设内容包括45万吨环氧乙烷、20万吨乙醇胺、3万吨乙撑胺、42/26万吨苯酚/丙酮、2*24万吨双酚A、20万吨碳酸二甲酯、26万吨聚碳酸酯、2*20万吨CO2精制、13万吨异丙醇、30万吨ABS、15万吨聚苯乙烯、8万吨聚甲醛、7.2万吨PDO、6万吨PTMEG等。260万吨高性能聚酯项目建设内容包括2*60万吨工业丝级聚酯切片、60万吨膜级聚酯切片、30万吨膜级聚酯切片、30万吨超亮光聚酯切片、10万吨膜级母粒聚酯切片、10万吨光伏材料聚酯切片装置等。公司围绕2,000万吨炼化一体化基地,向下游持续“补链”和“强链”,进一步打开公司的成长空间和提升公司高附加值产品结构。

2021年12月26日,据恒力石化微信公众号新闻,恒力石化湿法隔膜生产线设备采购签约仪式在恒力(苏州)产业园举行。公司旗下康辉新材料将引进日本芝浦和青岛中科华联的湿法锂电池隔膜生产线共12条,年产能16亿平方米,标志着恒力石化正式进军锂电隔膜领域,打开广阔的新能源赛道。我们在恒力石化深度报告之二《石化航母进军新能源,十年磨一剑新材料子公司整装待发》中,分析了公司背靠大炼化向下游延伸的优势性以及与韩国SKI成长路径的相似性。我们认为,公司与全球锂电隔膜龙头SKI具备相似的大炼化基因和全产链优势,耗时十年打造的子公司康辉新材料现已整装待发,我们坚定看好公司将以“恒力速度”迈向新能源蓝海市场,将迎来价值重估。我们始终认为恒力石化作为炼化龙头具备坚实的上游基础和资金优势,公司自2021年下半年陆续投建新材料项目或将使得公司超预期的重回成长轨道,而公司当前的估值处于低位,建议积极布局。

2.2.2、化纤:涤纶长丝成本端强势运行,价格上涨,库存下降明显

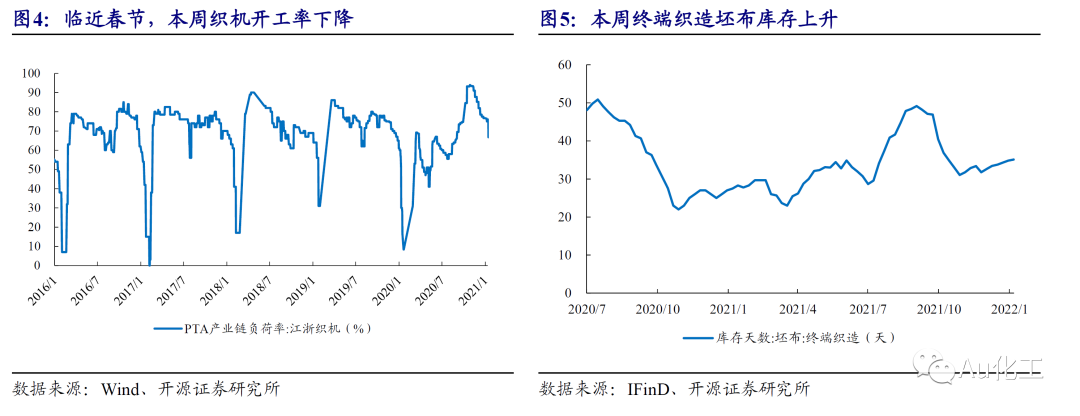

根据Wind数据,截至1月6日,聚酯产业链江浙织机负荷率为57.46%,相比12月29日下降4.38pcts。据IFinD数据,截至1月7日,终端织造坯布库存为35.11天,较12月31日提高0.28天。根据Wind数据,2021年11月,美国服装及服装配饰店销售额为287.94亿美元,同比增加35.27%,较2019年同期增长11.55%,自疫情以来连续9个月大幅转正。我们认为随着海运费松动、海外刚需的复苏,化纤行业在2022年依旧乐观。在近期疫情反复情况之下,能够稳定供应全球的中国纺服产业链景气度将会回升。受益标的:【化纤组合】新凤鸣、三友化工、华峰化学、恒力石化。

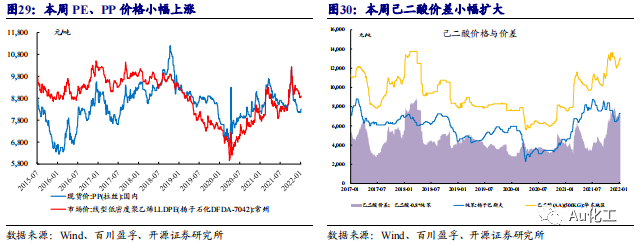

涤纶长丝:本周(1月4日-1月7日)成本端强势运行,涤纶长丝价格上涨。根据百川盈孚数据,本周涤纶长丝市场价格上涨,截至1月7日,浙江地区涤纶长丝市场POY150D/48F商谈参考7200-7350元/吨,FDY150D/96F商谈参考7450-7600元/吨,DTY150D/48F商谈参考8800-8950元/吨。成本端,本周PTA市场价格随原油价格呈上涨走势,国内乙二醇市场价格也继续上涨,我们测算1月7日POY价差为1,257元/吨,较2021年12月31日基本持平。根据Wind数据,截至1月6日,涤纶长丝POY库存天数为16.5天,较12月30日减少1.3天;DTY库存天数为21天,较12月30日减少2.5天;FDY库存天数为19.5天,较12月30日减少2.0天。当前处于行业淡季,且临近春节,但是得益于原油价格持续升温带动市场上行,截至本周末,下游买涨情绪提振,场内成交气氛升温、产销放量,去库明显。我们预计春节前长丝价格或将保持平稳向好运行。受益标的:新凤鸣、恒力石化、荣盛石化。

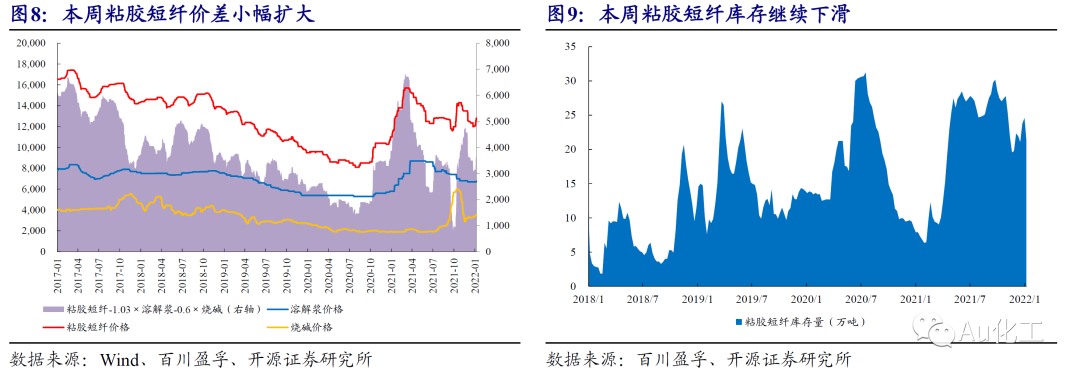

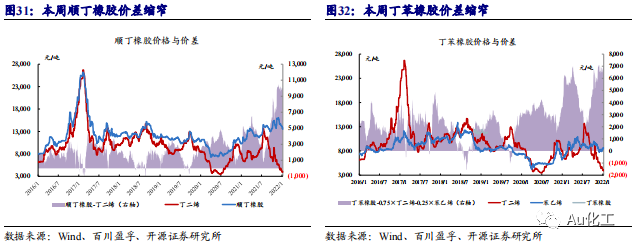

粘胶短纤:本周(1月4日-1月7日)粘胶短纤价差继续扩大。根据百川盈孚数据,目前市场主流报价多在12500元/吨承兑,个别厂家有稍高报盘,周内某大厂新价出台价格在12700-12800元/吨承兑,目前粘胶短纤市场现货出现暂时性短缺,厂家挺价惜售、控制签单。供应端,本周河北一粘胶短纤厂家装置仍停车中、但山东、江西地区两家粘胶短纤装置负荷有所提升,行业整体开工上涨,截至本周末,行业开工率为78.42%。需求端,本周下游人棉纱市场交投气氛尚可,部分地区人棉纱价格稳中有涨,但目前临近春节终端需求渐入尾声。库存方面,本周粘胶短纤厂家多封盘暂不签单,库存水平较低。受益标的:三友化工。

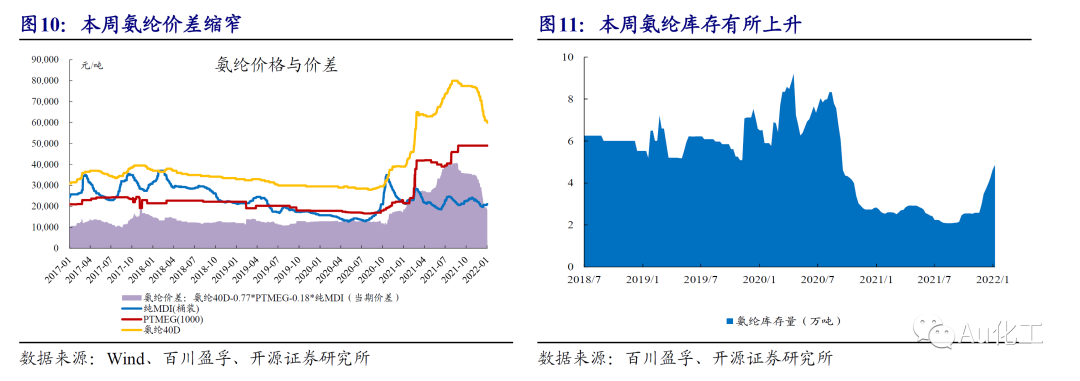

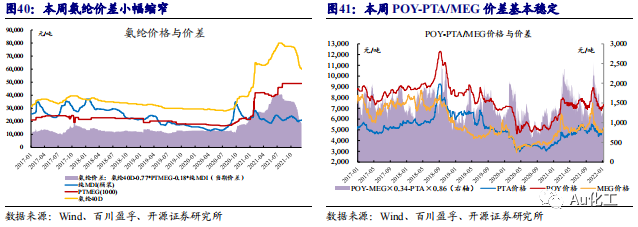

氨纶:本周(1月4日-1月7日)氨纶价格延续下跌,库存上升。根据百川盈孚数据,本周国内氨纶市场价格延续下跌,成本端支撑稍好,目前氨纶行业开工维持8-9成左右,供应充足。氨纶工厂出货压力仍存,行业库存逐渐累积,商谈重心向低价货源靠拢,截至目前,浙江地区氨纶20D主流报价在81000-83000元/吨,氨纶30D主流报价在71000-73000元/吨,氨纶40D主流报价在59000-61000元/吨。库存方面,根据百川盈孚数据,本周氨纶继续累库,氨纶行业平均库存23天左右。截至1月7日,氨纶库存为4.86万吨,较12月31日上涨4.9%。随着未来氨纶产能逐渐增多,2021年氨纶短缺现象或不再,下游需求有望回归真实的增长趋势,景气仍有望向好。受益标的:华峰化学、新乡化纤。

2.2.3、制冷剂:原料价格涨跌互现,制冷剂价格稳中下滑

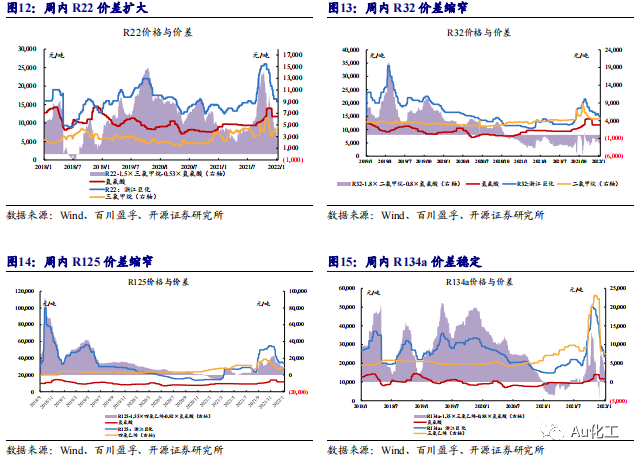

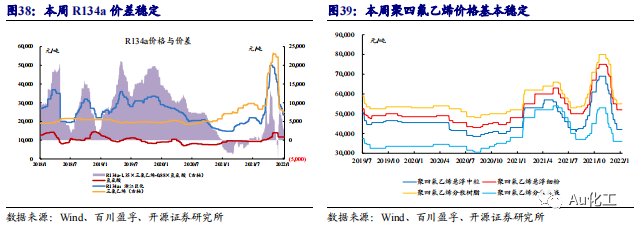

本周(1月4日-1月7日)制冷剂价格企稳。制冷剂原料端二氯甲烷、三氯乙烯、四氯乙烯下行为主,三氯甲烷表现强势,整天来看制冷剂成本面支撑不足,需求疲弱,三代制冷剂价格稳中下滑为主。

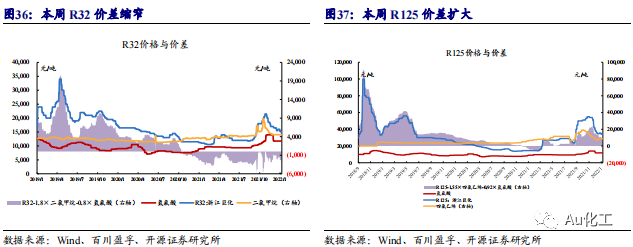

成本端,萤石价格小幅回落,含氯原料价格涨跌互现。(1)萤石、氢氟酸方面,本周(1月4日-1月7日)萤石市场价格小幅回落。根据百川盈孚数据,截至目前,97%萤石湿粉市场主流价格在2650-2850元/吨。北方内蒙古、河北、山东以及西北甘肃等地区厂商多停车检修或降负荷生产,南方厂商装置多正常生产,整体供应情况良好。临近春节,萤石厂商1月中旬起将会陆续停车,届时萤石供应会进一步下滑。截至1月7日,无水氢氟酸华东市场价格在11500-12000元/吨,北方片区市场价格在10600-11500元/吨。(2)三氯乙烯方面,本周(1月4日-1月7日)三氯乙烯市场维稳运行。据百川盈孚数据,截至1月7日,华东地区三氯乙烯散水送到报价7400-7800元/吨。下游需求制冷剂R134a市场行情延续下滑趋势。(3)四氯乙烯方面,本周(1月4日-1月7日)价格宽幅下调。截至1月7日,山东地区四氯乙烯企业散水出厂价格在7550元/吨左右;江浙地区四氯乙烯企业散水出厂价格在8500元/吨左右。需求端,部分已申请出口许可证的企业集中出货,市场开工有所回升,但新单量有限,预计短期份制冷剂R125僵持博弈为主。(4)二氯甲烷方面,本周(1月4日-1月7日)国内二氯甲烷市场宽幅下跌。原料端甲醇与液氯价格均有小幅下跌,下游R32弱势难改,其余需求刚需采购为主。截至1月7日,山东地区散水出厂价格集中在5350-5430元/吨,江浙地区散水出厂价格5300-5600元/吨之间。(5)三氯甲烷方面,市场延续上行趋势。山东地区三氯甲烷市场持续走高,原料端甲醇与液氯价格均有小幅回落,但价格支撑仍然存在,需求端制冷剂新的配额已出,R22厂家开始新的生产周期,需求端回暖,三氯甲烷价格持续调涨。

三代制冷剂价格涨跌互现。二代制冷剂:R22市场坚挺维稳,氢氟酸成交稳定,三氯甲烷受供应面偏紧支撑,价格上;2022年配额量释放,售后市场囤货积极性高,但行业装置开工延续平稳运行,下游氟聚合物对原料级R22有一部分固定消耗,ODS用途R22供应量尚未有明显提升,市场出现短期货源趋紧现象。截至目前,华东市场主流成交价格在15500-16500元/吨。三代制冷剂:据百川盈孚数据,1月7日R32、R125、R134a制冷剂价格分别为14,750、34,000、23,500元/吨,分别较1月1日下跌3.2%、持平、持平。我们认为,在为实现“碳中和”战略而将进行的各类非二氧化碳温室气体的管控中,HFCs政策预期最为明朗、路径最为清晰,随着第三代制冷剂配额管理措施逐步落地,周期反转之机逐渐临近。

根据公司公告,巨化股份R32、R125、R134a产能分别为13、5、7万吨,并配套原料;三美股份拥有R32、R125、R134a产能4、5.2、6.5万吨,系国内R125产能最大的厂商。受益标的:巨化股份、三美股份、东岳集团、金石资源。

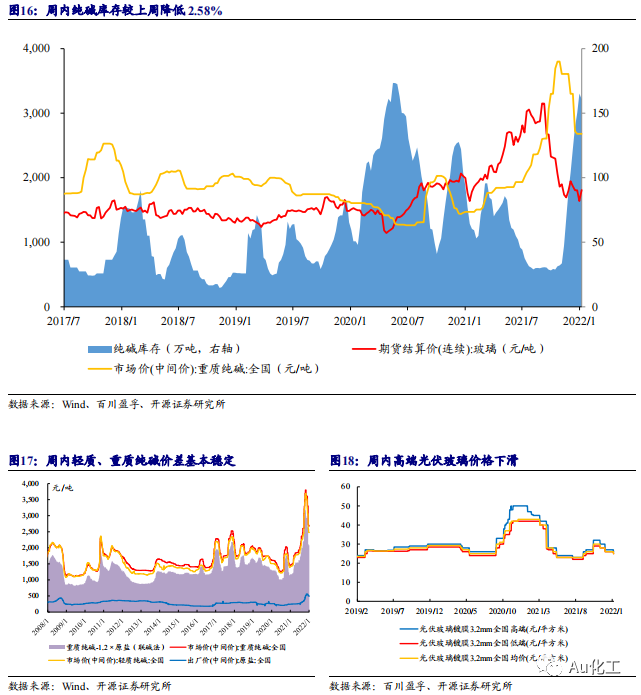

2.2.4、纯碱:价格继续走跌,但是已出现去库拐点

纯碱:本周(1月4日-1月7日)国内纯碱市场价格延续跌势。根据百川盈孚数据,轻质纯碱企业报盘跌幅在50-200元/吨不等,重质纯碱市场价格下调100-200元/吨,部分企业暂不报价,实单一单一议。本周个别企业装置恢复正常,市场供应面稍有增加;下游部分厂家有小幅备货现象,部分纯碱企业出货稍有好转。据百川盈孚数据,截至1月7日,轻质纯碱市场均价为2,220元/吨,重质纯碱市场均价为2,523元/吨。

需求方面,本周国内纯碱需求面变化不大;平板玻璃个别企业停产冷修,对重碱的需求面稍有下滑;光伏玻璃企业开工较平稳,本周来看玻璃行业对纯碱的需求量较为平稳。据百川盈孚数据,市场报价3.2mm均价25元/平方米,整体报价处于25-26元/平方米区间。2.0mm厚度的价格20元/平方米。硅料环节迎来新产能的陆续投产,价格下行速度放缓、跌幅继续收窄。同时硅片价格出现小幅反弹,但春节前价格再次上涨动力可能有限,当前在供应链价格受到硅料渐趋稳定后,厂家对于节前的组件价格也暂时稳定。玻璃方面,当前终端对后市需求看好,但项目上马仍需时间,且当前组件价格稳定,企业暂无调价意愿。

供给端,本周行业开工率上行,库存大幅增长。根据百川盈孚数据,目前国内纯碱总产能为3416万吨(包含长期停产企业产能185万吨),装置运行产能共计2546万吨,整体行业开工率为74.52%。本周安徽红四方装置恢复满产,其他企业装置延续前期状态;故本周整体纯碱市场供应面稍有增加。据百川盈孚数据,截至1月6日,纯碱企业库存总量为160.93万吨,较上周降低2.58%,开始出现去库迹象。

综合来看,现货价格延续弱势,但是已经出现去库迹象,看好下游需求面出现好转。受益标的:三友化工、远兴能源、山东海化、云图控股、中盐化工、和邦生物、华昌化工、金晶科技等。

2.3、本周行业新闻点评:新凤鸣举行独山能源三期PTA项目开工仪式

【石化行业】新凤鸣举行独山能源三期PTA项目开工仪式。据新凤鸣微信公众号新闻,2022年1月4日,新凤鸣迎来开门红,于平湖基地举行独山能源PTA三期项目开工仪式。独山能源有限公司PTA三期项目总投资53.3亿元,项目用地约538亩,新建PTA装置、原料及产品仓库、公用工程配套用房等建筑物52739.9平方米,构筑物占地面积159578平方米,采用国际最先进的KTS P8++工艺,购置反应搅拌器、精馏塔、工艺空压机等主要工艺设备及相关辅助配套设备,配置自动化智能化设施,打造数字化管理体系,物耗、能耗、排放达到国际一流水平,进一步迈向绿色低碳、智能化、数字化。目前公司在平湖基地已经形成500万吨PTA产能,60万吨涤纶长丝产能,PTA和聚酯一体化基地正在逐步打造中。我们坚定看好新凤鸣作为涤纶长丝龙头长期的成长性,并看好长丝行业已经开启长周期的景气向上。受益标的:新凤鸣。

【能效领跑者】2021年12月31日,工业和信息化部网站公示了2021年度重点用能行业能效“领跑者”企业名单,共有29家化工企业入围。能效“领跑者”遴选行业包括原油加工、乙烯、合成氨、甲醇、烧碱、纯碱、对二甲苯、电石、焦化行业,以及钢铁、铜冶炼、锌冶炼、铅冶炼、水泥行业。其中,烧碱行业(离子膜法液碱≥30%)能效“领跑者”为青岛海湾化学、中泰化学、滨化股份、镇洋发展、万华化学(宁波)。纯碱行业能效“领跑者”分别为轻质纯碱(氨碱法)的三友化工、山东海化,轻质纯碱(联碱法)的中盐化工,重质纯碱(氨碱法)的三友化工。多位化工龙头连续多年上榜,我们始终认为龙头白马具有更优异的能耗水平和成本优势,看好化工龙头在大国化工崛起和“双碳目标”下的发展机遇。

03

本周化工价格行情:99种产品价格周度上涨、87种下跌

3.1、本周化工品价格涨跌排行:异丁醇、正丁醇等领涨

近7日我们跟踪的233种化工产品中,有99种产品价格较上周上涨,有87种下跌。7日涨幅前十名的产品是:异丁醇、正丁醇、双酚A、苯酚、DBP、三氯甲烷、丁酮、氯化钾、环氧氯丙烷、碳酸二甲酯;7日跌幅前十名的产品是:丙烯腈、丁二烯、黄磷、维生素B12、四氯乙烯、腈纶短纤、吡虫啉、二氯甲烷、硫铁矿、硫酸。

04

本周化工价差行情:35种价差周度上涨、29种下跌

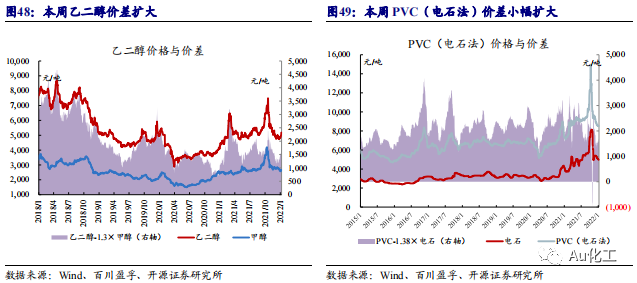

近7日我们跟踪的72种产品价差中,有35种价差较上周上涨,有29种下跌。7日涨幅前五名的价差是:“丙烯酸丁酯-0.59×丙烯酸-0.6×正丁醇”、“三聚磷酸钠-0.26×黄磷”、“丙烯-1.2×丙烷”、“PX-石脑油”、“R32-1.8×二氯甲烷-0.8×氢氟酸”;7日跌幅前五名的价差是:“二甲醚-1.41×甲醇”、“PVA-2.1×电石”、“甲苯-石脑油”、“丙烯腈-1.2×丙烯-0.48×合成氨”、“烧碱-1.584×原盐”。

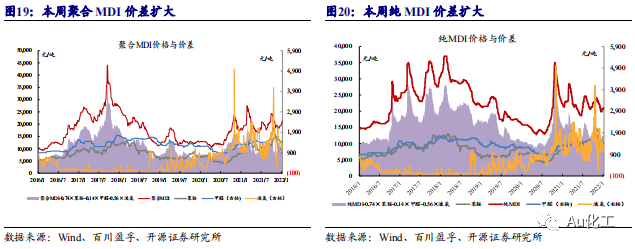

本周(1月4日-1月7日)聚合MDI价差扩大。

4.1.2、氟化工:氟化工行业价差涨跌互现

本周(1月4日-1月7日)氢氟酸价差稳定。

4.1.3、化纤产业链:化纤产业链价差涨跌互现

本周(1月4日-1月7日)粘胶短纤价差扩大。

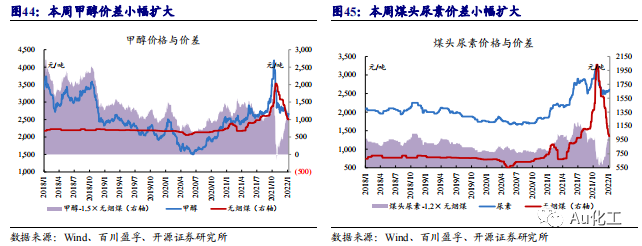

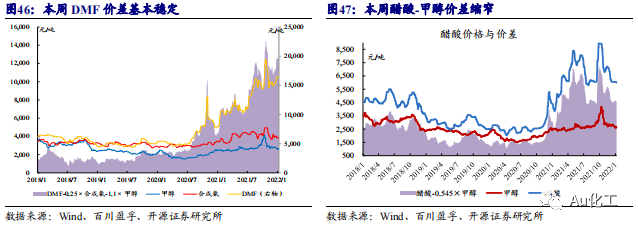

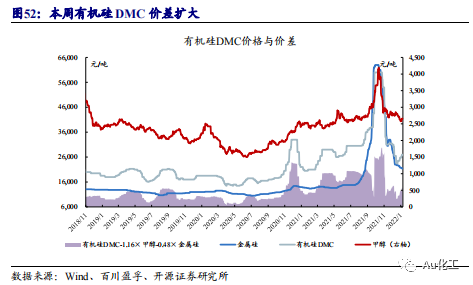

4.1.4、煤化工、有机硅产业链:煤化工产品价差涨跌互现

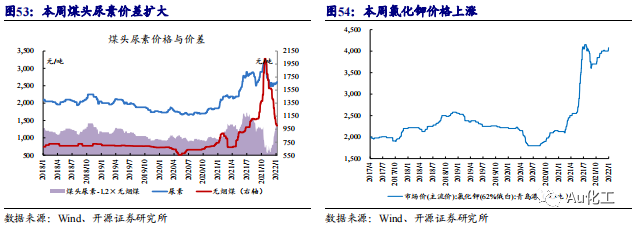

本周(1月4日-1月7日)尿素价差扩大。

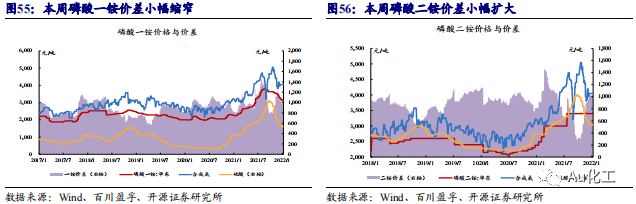

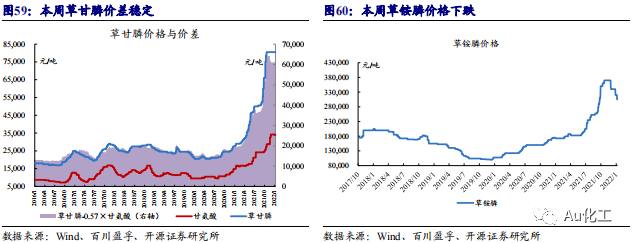

4.1.5、磷化工及农化产业链:农化产品价格基本稳定

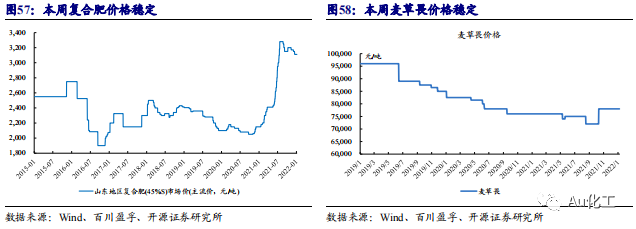

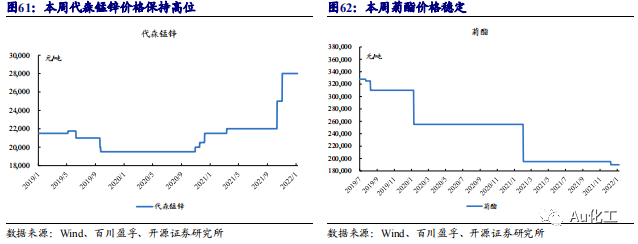

本周(1月4日-1月7日)代森锰锌价格保持高位。

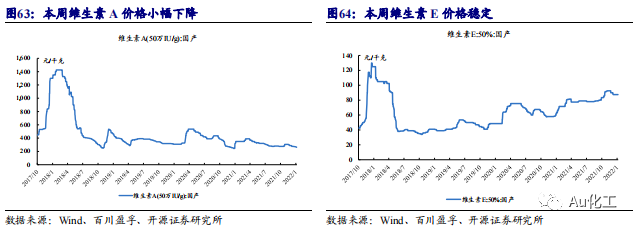

4.1.6、维生素产业链:维生素产业链价格涨跌互现

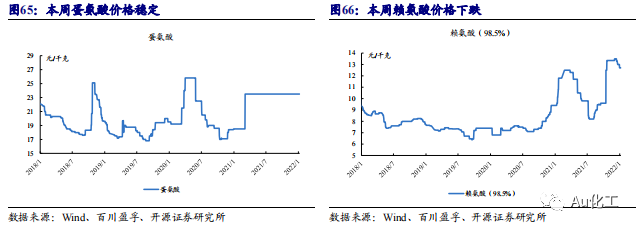

本周(1月4日-1月7日)维生素A价格下降。

4.2、本周价差涨跌排行:“丙烯酸丁酯-0.59×丙烯酸-0.6×正丁醇”价差显著扩大,“二甲醚-1.41×甲醇”价差跌幅明显

近7日我们跟踪的72种产品价差中,“丙烯酸丁酯-0.59×丙烯酸-0.6×正丁醇”价差显著扩大;“二甲醚-1.41×甲醇”价差跌幅明显。

05

油价大幅下跌;下游需求疲软;宏观经济下行等。

研报发布机构:开源证券研究所

研报首次发布时间:2022.01.09

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)