【基金经理PK:董承非、傅鹏博、朱少醒、刘彦春等,谁更值得托付?】买基金就是选基金经理,什么样的基金经理值得托付?哪些基金经理值得你托付?怎么才能选到好的基金经理呢?2020金麒麟最佳基金经理评选,快给你心仪的基金经理投票吧!【投票】

来源:未来智库

1、概述:碳纳米管是极具潜力的新型导电剂材料

碳纳米管(Carbon Nanotubes, CNTs)是一种同轴管状结构的碳原子簇(类似于树 木年轮环),其管径与管之间相互交错的缝隙都属于纳米数量级,根据管壁的层数 可以将 CNTs 分为单壁碳纳米管(SWCNTs)和多壁碳纳米管(MWCNTs) 。碳纳 米管自被发现以来就因为其优异的电学、力学、化学等性能,在多项领域中显示 出巨大应用潜力。(1)在锂电池领域,碳纳米管凭借优异导电性能,被广泛应用 于锂电池新型导电剂。(2)在导电塑料领域,碳纳米管凭借其优越的导电性能和 力学性能,用来提升导电塑料的导电性和结构强度,已经显现出巨大的应用价值

在锂电导电剂领域,目前常用的锂电导电剂包括炭黑、科琴黑、碳纳米管、石墨 烯等四种,其中碳纳米管作为新型导电剂材料正处于快速导入期: (1)炭黑:种 类相对较多,在锂电池领域应用最多的是 SP(Supper P),其广泛应用于早期商业 化的锂离子电池。(2)科琴黑:也是炭黑的一种,纯度高,导电性好,在日本应 用较多,但因为价格高、难分散,在国内应用较少。(3)碳纳米管:凭借良好的 导电性及独特的管状结构,通过与正极材料形成线性连接可大幅改善正极材料电 导率,目前其正处于产业应用层面快速导入期。(4)石墨烯:于 2004 年被首次发 现,具有较大的比表面积,良好的导电性和导热性,多应用于高科技领域,锂电 池领域的应用尚处于研究阶段。

1.1、“线接触”结构大幅提升导电性,长径比是重要衡量指标

碳纳米管凭借优异的导电性,可应用于锂电池导电剂领域。传统导电剂是炭黑颗 粒,而新型导电剂分别是 1 维或 2 维的碳管或石墨烯在电池电极中形成有效的线 或面导电网络。电池充放电过程中电子到活性材料的颗粒上的传送,用石墨烯及 碳纳米管新型导电剂可以直接从线或面内导通而不像传统导电剂通过颗粒的点对 点传导,导电效率极高,从而实现快速充放电,并对能量密度、循环使用寿命等 关键技术指标都有提升。

碳纳米管的长径比、碳纯度是其影响导电性的两个核心指标,直接决定了碳纳米 管的产品性能。产品长径比、碳纯度越高对应的导电性越好。

1.2、碳纳米管可广泛应用于锂电导电剂、导电塑料以及芯片制造

1.2.1、近年碳纳米管材料在锂电领域推广持续推进、国内厂商市占率持 续提升

锂电池主要材料包括正极材料、负极材料、电解液和隔膜。导电剂作为一种关键 辅材,可以增加活性物质间的导电接触,提升锂电池中电子在电极中的传输速率;锂电池领域常用的导电剂材料包括炭黑类、导电石墨类、VGCF(气相生长碳纤 维)、碳纳米管以及石墨烯等。其中碳纳米管和石墨烯属于新型导电剂材料。上下 游供应链具体制备工艺方面, (1)将 PVDF 溶于 N-甲基吡咯烷酮(NMP)溶剂后, 按照配比加入 CNTs 纳米导电浆、导电炭黑,搅拌均匀后再加入镍钴酸锂,制成 正极浆料;(2)CMC 溶于水形成胶液,按配比加入导电炭黑和负极石墨,搅拌均 匀后再加入 SBR 乳液混合,制成负极浆料;(3)正负极浆料经涂布、辊压、分切 后形成所需极片;(4)正、负极片分别焊接铝、镍极耳,与隔膜一起卷绕后形成 裸电芯,经过包装热封、烘烤、注入电解液、预充化成等工艺制程最终锂电池。

我国在锂电碳纳米管市场位于全球前列,推动锂电导电剂国产化率持续提升。近 年碳纳米管材料在锂电领域推广持续进步、国内厂商市占率持续提升,根据 GGII 数据,2014-2018 年中国锂电池领域导电剂国产化率从 12.9%大幅提升至 31.2%, 国产产品的渗透率持续提升。

1.2.2、导电塑料领域:提升功能性塑料的导电性能

导电塑料是将树脂和导电物质混合,用塑料的加工方式进行加工的功能型高分子 材料,导电塑料综合了金属的导电性和塑料的特性,广泛应用于半导体、防静电 材料、集成电路包装、电磁波屏蔽等领域。

在填充型导电塑料中,塑料本身并不具备导电性,只充当了结构材料的作用。导 电性主要是通过混合在其中的导电物质如碳材料(单质碳、碳纤维、碳纳米管等) 、 金属粉末、抗静电剂等获得。这些导电性物质称为导电填料,他们在填充型导电 塑料中起着提供载流子的作用。

1.2.3、芯片制造领域:利用碳纳米管的分立导电性作为替代传统半导体 物质为基材的场效应管

在新型存储器领域,美国 Nantero 公司已研发出一种基于碳纳米管的新型非易失 性纳米存储器(NRAM)。NRAM 主要是利用碳纳米管优异且分立的导电性,用 碳纳米管替代传统的半导体物质为基材的场发射晶体管(FET),沉积在标准硅片 上。未来芯片制造领域 CNT 材料应用仍有进一步增长空间。

2、碳纳米管导电剂在锂电领域渗透率将显著提升

2.1、CNT 减少导电剂用量约 50%,进一步提升电池带电量

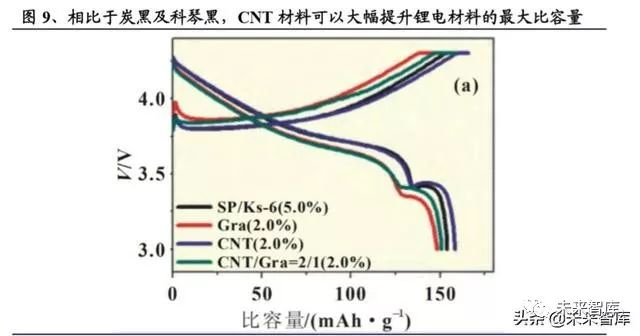

导电剂在正极材料中的添加量服从“渗透阈值”理论,当添加量增加到一定值后, 导电物质能够在正极材料活性物质中形成有效的导电网络,提升正极材料的导电 性能。CNT 导电剂凭借独特的形貌结构,在锂电导电剂领域相比传统炭黑、科琴 黑等传统材料可大幅减少锂电导电剂的用量约 50%(传统锂电导电剂添加量约 1-3%,CNT 导电剂添加量约为 0.5%-1.5%),进一步提升能量体比例,从而提升 电池带电量;相较炭黑导电剂采用 CNT 导电剂可进一步提升带电量约 1-2pct。

2.2、CNT 可进一步提升循环、倍率、低温表现等综合性能

导电剂作为锂离子电池的重要组成部分,直接影响电池的内阻、倍率、容量发挥、 循环稳定等性能。对于高性能锂电池而言,提高电池的循环次数、倍率性能、高 温(低温)稳定性等成为新型锂电导电剂的发展方向。

2.2.1、CNT 大幅提升电导率改善倍率性能与低温性能

相对于传统炭黑导电剂,CNT 导电剂进一步构建了线状导电网络,相较于炭黑等 传统点状接触导电剂,可进一步改善材料导电性。实验数据显示,通过 CNT/CB 组合可以进一步提升导电剂的倍率性能以及循环次数。

另一方面,得益于 CNT 所构建的线状导电网络,相比使用传统导电剂,电池在高 温(低温)下的性能表现也获得了显著提升。

2.2.2、优化材料构型进一步提升电池循环性能

循环性能方面,CNT 所形成的导电网络不会在电池充放电过程中因为电极材料的 膨胀与收缩而破裂,避免了锂电池在充放电过程中因为导电网络破坏而引起的容 量下降,因此 CNT 导电剂可进一步提升锂电池的循环寿命。

另一方面,未来随着高容量硅基负极的逐步产业化导入,CNT 在负极领域的应用 有望进一步获得突破。硅基负极的导电性能比天然石墨和人造石墨等石墨类负极 更差,需要添加高性能导电剂来提升其导电性。目前碳纳米管在硅基负极领域体 现出良好性能,随着未来硅碳负极的进一步产业化推广,将成为 CNT 在锂电领域 的进一步增长点:1)提高硅基负极的结构稳定性,外力情况下结构不易破坏,进而抑制负极充放电过程中膨胀/收缩对材料的损伤;2)优异的导电性,弥补硅基 负极导电性差的不足;3)极大比表面积,可缓解硅基负极在锂离子脱嵌过程中硅 材料结构的坍塌。

2.3、多组分导电剂成为 CNT 大规模批量导入的主要载体

在实际应用中,多组分混合型导电剂显现出较单一组分导电剂更多的优势,目前 CNT+SP、CNT+KB 等多组分导电剂成为 CNT 大批量导入实际生产的主要形式, 显现出更优异的性能表现。实际使用中,点状结构的 SP 比较廉价,与线状的 CNTs 或面状的石墨烯组合使用,可发挥点、线、面的协同作用,使电池性能更好,实 际应用中包括 SP+KB、CNT+SP 以及 CNT+GN 等多种多组分导电剂成为重要的 实际应用方案。

2.4、成本:CNT 导电剂价值量占比降至约 1%,具备大规模推广潜力

传统材料炭黑:按照导电剂度电消耗量约 0.03kg/kwh,炭黑价格 35 元/千克计算, 度电炭黑导电剂成本约 1.05 元/kwh;参考高工锂电数据,NCM 动力电池度电成 本约 940 元/kwh,导电剂度电成本占比约为 0.11%。

碳纳米管导电剂:另一方面,假设碳纳米管导电剂添加量约为炭黑导电剂的三分 之一(炭黑添加量约为 3%,碳纳米管添加量约为 0.5%-1.5%)碳纳米管添加量约 为 0.01kg/kwh,按照固含量约 4%折算,碳纳米管浆料耗量约 0.2kg/kwh,参考天 奈科技二代碳纳米管浆料价格约 47.5 元/kg,度电碳纳米管导电剂成本约为 9.5 元 /kwh,碳纳米管导电剂成本占比约 1.01%。

我们分别以整车带电量 60kwh,手机带电量 4300mah、折算约 0.016kwh 单机带电 量来计算,汽车和手机的 CNT 导电剂成本分别约 570 元/辆、0.15 元/台,相对新 能源汽车整车及手机的价值量占比较小。另一方面,考虑到随着生产规模提升、 生产技术进步带来的 CNT 生产成本边际下降,碳纳米管价格走低,预计锂电领域 CNT 导电剂使用量将迎来快速增长。

3、需求测算:预计 2019-2025 年 CNT 需求 CAGR 约 50%

根据兴业证券需求测算模型,2019 年锂电导电剂领域 CNT 粉体需求约 1334 吨,按照 4%固含量测算对应 CNT 导电浆料需求量约 2.7 万吨。预计至 2025 年锂电导电剂领域 CNT 粉体需求量约 1.5 万吨,对应 CNT 导电浆料需求量 约 38.2 万吨,预计 2019-2025 年 CNT 导电剂需求 CAGR 约 50.2%。按照 CNT 导电浆料价格 3-4 万元/吨计算,2019 年全球 CNT 锂电导电浆料市场规模约 134 亿元。

3.1、动力锂电:预计 2019-2025 年全球动力锂电领域 CNT 需求 CAGR 约 54%

根据上述分析,受益于 CNT 导电剂带来的导电剂用量减少、电池带电量提升,以及性能方面的改善(低温性能、散热性能等提升) ,碳纳米管导电剂在动力 锂电领域得到了快速应用和发展。我们预计 2019-2025 年全球动力锂电领域 CNT 导电剂浆料用量将从 2.7 万吨快速提升至 35.4 万吨,2019-2025 年需求 复合增速约 54%。按照单吨 CNT 导电剂浆料 3-4 万元/吨计算,市场规模将 从 2019 年约 9.5 亿元快速增长至约 124 亿元。

预计 2019-2025 年,全球新能源汽车年均复合增长率将达到 35%,2025 年全 球新能源汽车销量达到 1363 万辆。2019 年,国内新能源汽车产量小幅下滑 2.8%至 124 万辆,但海外依旧保持 16%的增长至 105.6 万辆,其中特斯拉同 比增长达到 51%至 36.7 万辆,成为海外新能源汽车销量的引擎,也带动全球 新能源汽车依旧同比增长 5.1%至 230 万辆左右。我们认为,即使短期全球卫 生事件导致海外新能源汽车销量短期承压,但在欧洲碳排放标准仍未改变, 海外加速推动燃油车退出时间表也未发生实际改变,以及诸如大众、特斯拉 等龙头车企的依旧保持快速扩张的背景下,我们预计 2019-2025 年国内新能 源汽车 CAGR 将达到 28.3%, 2025 年国内新能源汽车销量达到 554.6 万辆(不 含特斯拉中国工厂);海外新能源汽车年均复合增长率将达到 40.4%,2025 年海外新能源汽车销量达到 808.5 万辆(含特斯拉中国工厂);合计全球新能 源汽车年均复合增长率将达到 35%,2025 年新能源汽车销量达到 1363 万辆。

2019-2025 年,全球动力电池的装机量或 120.3GWh 大幅增长到 795.36GWh, 年均复合增长率高达 37%。与此同时,我们根据不同车型的新能源汽车进行 带电量分拆测算,预计 2025 年,国内新能源汽车平均单车带电量提升至 64kwh/辆,海外新能源汽车平均单车带电量提升至 55kwh/辆(主要基于海外 暂未考虑专用车和客车等带电量更高的车型出现,且相对插电混沌比例较高 原因所致),全球新能源汽车的平均带电量也有所提升至 58kwh/辆。在此背 景下,我们预计,2019-2025 年,全球动力电池的装机量或 120.3GWh 大幅增 长到 795.36GWh,年均复合增长率高达 37%。

另一方面,考虑到刀片电池和宁德时代的 CTP 技术带动磷酸铁锂“返潮”、 磷酸铁锂由于本身导电性能较弱、单体带电量较三元材料较低,其对应的 CNT 导电剂需求也更为迫切:

一方面,我们预计,未来 LPF 在正极材料中的占比或于 2022 年有所抬升至 23%, 2025 年占比小幅下滑至 16%。考虑到短期刀片电池和宁德时代的 CTP 技术应用带动国内乘用车的磷酸铁锂占比进一步提升,我们假设,2020 年国内 EV 乘用车(不含特斯拉上海工厂)磷酸铁锂渗透率从 2019 年的 4%大幅提 升至 12%,并于 2022 年达到 25%,反之三元正极材料的占比从 89%下滑至 72%;并且,2020Q4 开始,特斯拉中国区工厂的 Model3 和 model Y 标准续 航里程的车型全部采用超级 LFP 电池。未来 NCM811 电池也可以采用 CTP 技术,预计未来超级三元电池(高镍化三元+CTP 技术+碳纳米管)运用的推广,长期 CTP+三元电池无论在能量密度还是成本方面都相对于超级 LFP 电 池具备优势,超级 LFP 电池终究或仅是过渡型产品。我们预计,未来 LPF 在 正极材料中的占比或于 2022 年有所抬升至 23%,但 因海外全部采取三元材料 需求放量,2025 年铁锂占比下滑至 16%;反之,三元正极材料占比从 79%提 升至 82%。

另一方面,我们预计,三元材料中 NCA/NCM811 的占比将从 2019 年的 34% 大幅提高到 2025 年的 88%。由于镍用量的提高有助于提高电池整体的能量 密度,未来高镍化是三元正极材料发展的必然趋势, 则动力电池领域 811/NCA 在三元正极材料中的占比将大幅提升;我们测算预计,未来全球动力三元材 料中 NCA/NCM811 的占比从 2019 年的 34%大幅提升至 2025 年的 88%, NCM622/523/333 的占比从 2019 年的 66%大幅下滑至 2025 年的 12%。在此 背景下,我们预计,2025 年,NCA/NCM811 的三元动力电池装机量将由 32.3GWh 增长到 578.3GWh,年均复合增速高达 61.7%,成为最主流的三元 正极材料。

我们按照钴酸锂、三元正极材料 CNT 导电剂添加量 11.2kg/t,磷酸铁锂正极 CNT 导电剂添加量 17.9kg/t;同时考虑 1kwh 电池容量分别对应 1.8 千克 LCO、1.93 千 克 NCM111、1.74 千克 NCM523、1.59 千克 NCM622、1.50 千克 NCM811、1.46 千克 NCA、2.46 千克 LMO、2.23 千克 LFP,假设 2019-2025 年碳纳米管导电剂 的添加量保持恒定。

碳纳米管导电剂渗透率方面,根据高工锂电数据, 2018 年动力锂电领域 CNTs 导电剂渗透率为 31.8%,我们预计到 2025 年 CNTs 导电剂渗透率将达到 80%。

总体来看,根据以上测算 2019 年全球动力锂电领域碳纳米管需求量约 1081 吨,预计至 2025 年全球动力锂电领域碳纳米管需求量将达到约 14156 吨, 2019-2025 年 CAGR 约 54%。

3.2、数码 3C:预计 2020-2025 年,数码 3C 领域需求 CAGR 约 28%

相较动力电池领域,3C 领域近年来对快充功能提出了更多需求。CNT 导电 剂通过构建线状导电网络,在减少导电剂用量、提升电池带电量基础上更进 一步提升了电池快速充放电性能,近年来在高端 3C 数码领域取得了快速发 展。我们预计 2019-2025 年全球非动力锂电领域 CNT 导电剂浆料用量将从 6340 吨快速提升至 2.8 万吨,2019-2025 年需求复合增速约 28%。按照单吨 CNT 导电剂浆料 3-4 万元/吨计算,市场规模将从 2019 年约 2.2 亿元快速增 长至约 10 亿元。

从非动力电池终端需求应用来看:根据我们深度需求拆分模型,锂电储能以 及 TWS(包括电池盒)和电子烟等领域将成为非动力锂电领域的重要增量, 预计 2019-2025 年锂电池储能领域的 CNT 需求量占比将从 16%提升至 40%、 成为非动力锂电领域的最大增量,其他领域方面,预计 2025 年,其他 3C 等 需求占比约 34%,手机领域需求占比约 17%,笔记本领域需求占比约 5%。

从 3C 消费类电子的产量来看:我们根据 IDC 披露的全球 2019 年智能手机 13.71 亿部、平板 144 百万部和笔记本电脑 160 万部等真实数据为基准,假设 2019-2025 年,手机、平板和笔记本电脑的年均复合增速分别为 3%、2.2%和 2.2%,其中非智能手机与智能手机的比例为 40%,5G 手机在 2020 年的渗透 率或分别达到 15%,2025 年渗透率或高达 90%;其次,诸如电子烟和 TWS 全套耳机也或将从 2020 年开始逐步放量。伴随 5G 网络的逐步推出,3C 消 费电子领域需求端有望逐步改善,即使短期全球公共卫生事件对手机等出货 量存在一定影响,但大部分消费只是延迟而非消失,若未来公共卫生事件缓 和,终端需求有望迎来较大修复空间。

更为值得关注的是,5G 手机的推出不仅提升未来出货量预期,也带动 手机的单位带电量明显改善。据中国化学与物理电源行业协会测算,2019 年 上半年,全球畅销的 4G 手机平均电池容量为 3367mAh 左右,较 2018 年增 长 113mAh,这与近几年手机电池容量的年均增长 220mAh 的趋势较为吻合。与此同时,主流的 5G 手机平均电池容量为 4285.7mAh 左右,相较于主流 4G手机增长 27.3%;前期欣旺达也公开表示为配合 5G 手机应用,公司产品电池 容量将从原先的 3800mAh 提升至 4500mAh,单机带电量提升也带来了进一 步 CNT 导电剂需求增量。

落实到正极材料及单位 CNT 耗量:基于低成本优势,未来非动力电池领域 磷酸铁锂的占比或逐步提升,而钴酸锂的占比或有小幅承压的可能性,但波 动情况或相对较小。当前,手机、笔记本电脑、平板电脑、TWS 和电子烟等 或均以钴酸锂材料为主,部分低端也采取高镍三元和锰酸锂掺杂的形式作为 正极材料。而锂电储能领域,国内基本采取磷酸铁锂,而海外仍主要采取三 元正极材料为主(尤其是特斯拉);我们预计,基于成本优势,整体非动力电 池领域,正极材料端磷酸铁锂的占比或逐步提升,而钴酸锂的占比或有小幅 承压的可能性,但整体波动情况不会太大。

2019-2025 年,非动力电池领域对碳纳米管的需求增量或为 1230 吨,其中手 机(183 吨)、锂电池储能(614 吨)、 TWS 全套和电子烟(34 吨)、笔记本 电脑(35 吨)、其他(346 吨)和平板电脑(18 吨)。锂电池储能为非动力电 池领域碳纳米管需求增量的核心。

4、催化剂、生产控制、专利布局、客户认证等构筑深厚“护 城河”

4.1、生产:气相沉积法催化剂制备、连续、一致性控制均为核心难点

截止目前碳纳米管的制备方法主要包括电弧放电法、激光烧灼法和化学气相沉积 法(Chemical Vapor Deposition, CVD)等。在 CVD 机制中,碳源在催化剂表面发 生吸附、反应;反应形成的碳原子溶解到催化剂中,当其达到饱和后,碳原子不 断析出形成碳纳米管;并且 CVD 工艺可在低温、常压下低成本的制备,并可在 生长过程中对碳纳米管壁数、直径、长度、以及取向进行控制,成为目前为止最 具潜力的工业化量产工艺。

碳纳米管的制备方法大体上分为两个阶段:包括碳纳米管初生长和进一步纯化; 核心工艺为催化剂条件下的化学气相沉积(CVD, Chemical Vapor Deposition)碳 纳米管粉体的主要生产工艺流程如下:

(1) 催化剂制备:该步骤为碳纳米管生产的核心步骤,催化剂生产的质量、性 能将直接影响后续产出的碳纳米管质量。Fe/Co 和 Ni 等纳米过渡金属催 化剂在 CNT 生长过程中具有较高的催化活性及缓和的生长条件,是常用 的 CNT 催化剂材料;另一方面,除材料配方外,碳纳米管的直径很大程 度依赖于纳米催化剂颗粒的大小。因此包括催化剂的材料配方、粒径大小、 一致性控制等,均是碳纳米管生产的核心工艺难点。

(2) CVD 碳纳米管生长:将催化剂放入碳纳米管反应器,再 将甲烷或丙烯(碳 氢化合物) 、氢气(抑制径向生长)、氮气等按一定比例、气流速度导入, 在高温条件下生长得到碳纳米管粗粉。其中 CVD 碳纳米管连续生产工艺 以及相关设备均是核心技术难点,各厂家均建立了相对应设备专利体系。

(3) CNT 纯化工序(去除无定型碳以及金属杂质):不同型号产品需要经过不 同的纯化工序,其中高温氧化主要除去碳纳米管粗粉中无定形碳杂质;酸 洗提纯、石墨化主要除去碳纳米管粗粉中的催化剂金属杂质。碳纳米管粗 粉经过纯化工序后得到碳纳米管纯粉。

(4) 粉碎:最后,将碳纳米管纯粉放入粉碎机进行粉碎,制备得到分散性较好 的碳纳米管粉体。

(5) 碳纳米管导电浆料生产:由于碳纳米管粉分散性差、容易发生团聚,导致 在应用过程中导电、导热性等大幅不及预期,目前的主流工艺是在将 CNT 粉体与 NMP、分散剂等进行混合,以浆料形式向下游客户销售。①按照 一定比例将分散剂和溶剂(NMP 或去离子水)进行搅拌,使得分散剂与 溶剂充分融合,随后加入一定比例的碳纳米管粉体,充分搅拌均匀至碳纳 米管粉体在溶剂中预分散。②将预分散好的浆料投入砂磨机进行分散,制 备得到分散均匀的碳纳米管导电浆料。

4.2、专利:龙头厂商具备完整专利布局,新进入者面临“专利护城河”

截止目前全球主流碳纳米管生产商包括天纳科技、三顺纳米、青岛昊鑫以及韩国 LG chem 等,各自均已在碳纳米管领域提前规划深厚的专利布局。具体来看,碳 纳米管制备领域的主要专利壁垒主要体现在催化剂制备、宏量连续生产设备、分 散设备、分散浆料&复合导电剂配方等方面。

从 incoPat 口径统计的中国地区专利申请数方面,LG chem 的专利申请数为 43, 位居第一,天奈科技、三顺纳米、青岛昊鑫分列二到四位;其中,天奈科技的发 明申请与实用新型专利申请均位居行业第一位。

4.3、客户:认证流程复杂、考察要素多样,下游客户黏性很高

由于锂电池企业对原料的性能、批次稳定性、交货期和供应的及时性等要求很高, 加之客户更换原料供应商的成本较高(包括产品送样检测、供应商认证等众多流 程),因此锂电池企业在选定供应商前均会对供应商的生产设备、研发能力、生产 管理、产品性能和产品质量控制能力进行考察和遴选,业务关系一旦建立,就会 在相当长的时间内保持稳定;新进入者需要较高的成本和较长的时间才能在行业内立足;对于 CNT 领先生产商而言,稳定而优质的客户关系对新进入者构成显著 壁垒。

5、重点公司

5.1、天奈科技:全球碳纳米管行业领先企业,产能提升正在路上

天奈科技是国内碳纳米管行业龙头,在研发、生产、专利布局、下游客户拓展等 领域均位居领先地位。公司主要从事纳米级碳材料及相关产品的研发、生产及销 售,主要产品包括碳纳米管粉体、碳纳米管导电浆料、石墨烯复合导电浆料、碳 纳米管导电母粒等。目前公司已具备 CNT 粉体产能约 750 吨,CNT 浆料产能约 1.1 万吨,产能规模位居行业首位。得益于 2019 年公司实现科创板上市带来的融 资助力,公司正积极推进“年产 3000 吨碳纳米管与 8000 吨导电浆料以及收集 450 吨副产品氢项目”、“年产 300 吨石墨烯、3000 吨碳纳米管及 10000 吨导电浆料、 2000 吨碳纳米管导电母粒项目”的产能建设,预计随着在建项目的进一步落地, 公司收入&利润规模及市场占有率将迎来进一步提升。

5.2、卡博特:收购三顺纳米形成锂电导电剂全系列布局

近期美国导电剂生产商卡博特(Cabot)宣布旗下卡博特中国投资有限公司将以 1.15 亿美元(收购对价+债务)收购国内碳纳米管领先企业三顺纳米;三顺纳米为 全球碳纳米管生产领先企业,旗下产品获得三星 SDI、比亚迪等全球锂电领先企 业的认可和订单。收购完成后卡博特将成为全球唯一具备商业量产炭黑、碳纳米 管粉体、碳纳米管分散浆料的全系列锂电导电剂生产商。

根据公司招股书披露,公司拟规划由旗下全资子公司珠海三顺新建年产 10000 吨 碳纳米管导电浆料建设项目,项目计划总投资约 4 亿元,拟建成年产 10000 吨碳 纳米管导电浆料。其中项目建设期约为 24 个月,并于 2017 年 9 月完成“年产 1 万 吨碳纳米管导电浆料建设项目”在高栏港经济开发区的项目建设备案。

根据高工锂电数据,卡博特珠海基地已于 2019 年 5 月开工建设,一期锂电导电材 料年产能规划达 1 万吨。预计随着卡博特珠海基地的建成投产,国内碳纳米管行 业龙头集中度将进一步提升。

5.3、LG 化学:材料巨头加码碳纳米管市场布局,预计至 2021 年产能 规模扩张至约 1700 吨

LG 化学于 2011 年正式启动了碳纳米管的技术研发,2013 年建立 20 吨中试生产 线,2014 年成功研发出电池用材料和导电复合产品,仅在碳纳米管这一领域就拥 有 250 多项专利,并通过独立开发的世界最大规模的流化床反应器建立了大规模 生产体系。

LG 化学扩张碳纳米管市场布局至约 1700 吨。近期 LG 化学宣布为满足全球电动 汽车市场增长带来的对电池正极导电材料的爆发性需求,将积极开拓碳纳米管市 场;截至目前 LG 化学拥有碳纳米管产能约 500 吨,预计至 2021 年一季度在韩国 丽水工厂扩建年产能 1200 吨产线,届时公司总产能规模将达到约 1700 吨。另一方面,LG 化学计划未来逐步增加北美、欧洲、中国等全球 IT 材料及整车客 户的碳纳米管供应,并计划在 2022 年继续扩大碳纳米管产能。

……

(报告观点属于原作者,仅供参考。报告来源:兴业证券)

免责声明:自媒体综合提供的内容均源自自媒体,版权归原作者所有,转载请联系原作者并获许可。文章观点仅代表作者本人,不代表新浪立场。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,入市需谨慎。

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)