来源:市值风云

商业模式真香!

引爆业绩的超级单品们

提到“江中”品牌,普通消费者最先想到的大概是健胃消食片和草珊瑚含片。

而从重要性来看也确实如此。

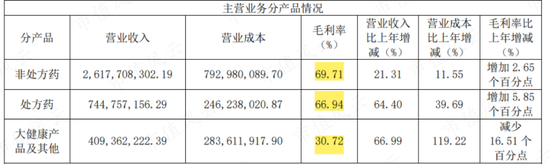

在江中药业(600750.SH)的年报中,公司表示,核心业务分三大块:OTC(非处方药)、大健康、以及Rx(处方药)。

01 非处方药是核心

由于处方药不允许公开打广告,而大健康产品往往又是主品牌的外延,所以我们对医药品牌的认知主要是受到OTC业务营销的影响。

当然,关注OTC,也有产品定价不直接受到医保谈判影响的因素。

2022年,公司营收38亿,其中OTC占了26亿,或68%。

跟着风云君纵横股海多年,相信你也能猜到超级单品对一家消费类公司的“摇钱树”作用,从汽车、到烟酒、再到非处方药,无不接受这一客观规律的指引。

而公司的策略也恰是如此。

公司OTC产品销售终端主要为药店和基层医疗终端,核心品类包括“脾胃、肠道、咽喉咳喘、补益”四大类:

胃肠领域主要包括“江中”、“利活”双品牌。其中的健胃消食片享有“10亿级单品”地位,公司有意以其为核心扩充产品品类,从大单品延伸为脾胃品类集群;

肠道品类则主打日常调理,公司提出“养菌”差异化特性,打造收入超4.5亿元的乳酸菌素片,加上子公司海斯制药收入规模4.4亿元的双歧杆菌三联活菌肠溶胶囊(贝飞达),构建“养菌+补菌”的肠道组合;

咽喉咳嗽领域,公司旗下复方草珊瑚含片收入规模过亿元,加上子公司济生制药的复方鲜竹沥液等特色单品,两个主要单品收入规模合计约2.3亿元;

在补益领域,子公司桑海制药的多维元素片(21)收入规模约2.3亿元。

公司拥有“江中”、“初元”、“杨济生”、“桑海”等驰名商标。中康开思数据显示:

江中牌健胃消食片在药店零售额位居消化不良品类第1名;

利活牌乳酸菌素片药店零售额位居肠道微生态制剂品类第1名;

多维元素片药店零售额位居多维元素类第5名。

而非处方药的毛利率也达到近70%,略高于处方药,不仅是营收中心,也是利润中心。

(来源:2022年报)

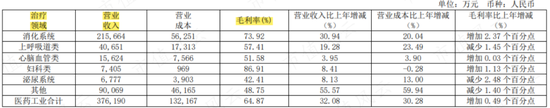

营收排名第二的是处方药,营收7亿多,接近20%,产品包括江中牌蚓激酶肠溶胶囊及上述三个收购来的子公司旗下处方药产品,覆盖胃肠、心脑血管、妇科、肾科、呼吸等领域。

处方药销售终端主要是等级医院、诊所、卫生院等医疗机构及药店终端,以代理销售为主,定价受集采直接影响。

(来源:2022年报)

最后是大健康业务,主要包括康复营养的初元系列、高端滋补的参灵草系列产品、胃肠健康系列产品等,作为普通保健品,受监管程度低。2022年营收4亿元,同比增长67%,但毛利率仅有31%。

这也说明一个基本事实:非处方药和保健品虽都有消费属性,但前者的盈利能力可以实现降维打击。

02 引央企为品牌而来

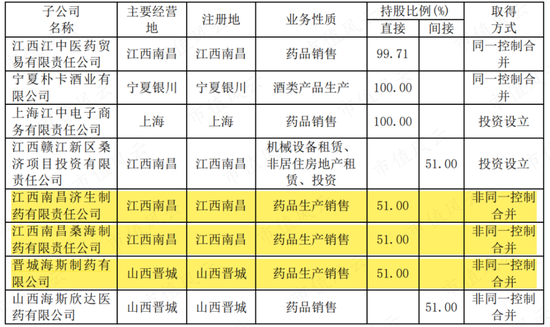

需要注意的是,公司旗下几家重要子公司——济生制药、海斯制药、以及桑海制药,公司都只持有51%的多数股份,而非100%持股。

(来源:2022年报)

根据披露,控股股东华润医药对桑海制药和济生制药的收购,几乎与其在2019年2月入主江中药业同步,是“推动(江西)省内资源整合,迈出外延发展第一步”。

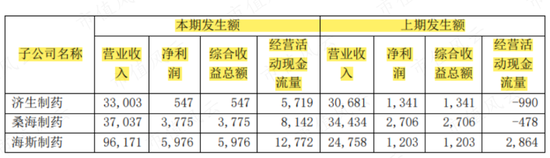

而这三家当中,2021年9月完成收购的山西晋城海斯制药规模最大,2022年营收9.6亿,净利润近6000万。

(来源:2022年报)

不出意外的是,原始股东“舍不得”卖的摇钱树,因为能够预见到并入华润医药的发展红利,所以在出让时的价格非常理智。

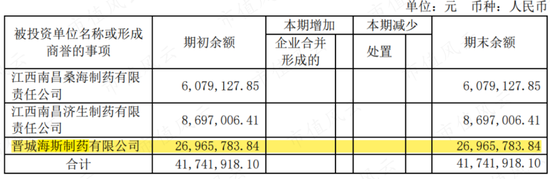

这一点从商誉就能看出来,合计4170万的商誉中,海斯制药形成的不到2700万,济生制药870万,桑海制药近600余万,都是规范交易的典范。

(来源:2022年报)

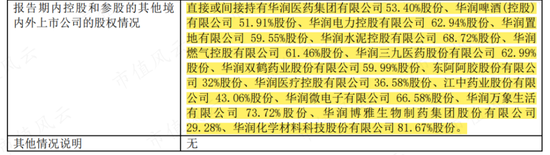

而公司实控人则是中国华润。

作为一家老牌国企,旗下上市资产包括港股的华润医药(3320.HK)、华润电力(0836.HK)、华润置地(1109.HK)、华润水泥(1313.HK)、华润燃气(1193.HK)、华润啤酒(0291.HK)等。

(来源:2022年报)

不得不说,个顶个都很能打。

品牌是灵魂,王牌打天下

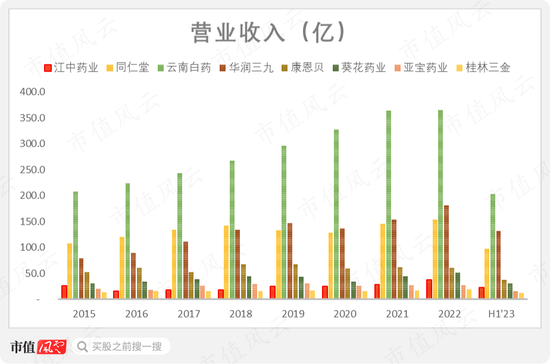

这里选取云南白药(000538.SZ)、同仁堂(600085.SH)、华润三九(000999.SZ)、康恩贝(600572.SH)、葵花药业(002737.SZ)、亚宝药业(600351.SH)、及桂林三金(002275.SZ)作为可比公司。

简单来介绍一二,其中CAGR取2015-2022年。

云南白药和同仁堂市值风云早先已有覆盖,所以可在市值风云App搜索,二者近年来营收CAGR依次分别为8%、5%,2023H1增速依次分别为12.7%、30%;

华润三九:与公司同属“华润系”,像是大号版的公司,旗下核心品牌就是“中国最高认知率商标”999,另有天和(骨科贴膏)、顺峰(皮肤用药)、澳诺(儿童健康)、康妇特(妇科用药)等品牌,2023年1月作价29亿完成收购昆药集团(600422.SH)28%股份成为第一大股东,继而又多了“昆中药1381”品牌,营收CAGR为13%,2023H1增长56.5%;

康恩贝:实控人是浙江国资(2023年上半年末持股20.85%),旗下有中康恩贝、前列康、天保宁等中国驰名商标,OTC和处方药规模大致相当,前者略高,营收方面,CAGR仅为2%,2023H1增长22.2%;

葵花药业:主打“一小、一老、一妇”特色用药领域,儿童用药是公司第一核心战略,对应“小葵花”主品牌,旗下2022年83%的营收来自OTC,处方药仅占14%,营收CAGR为8%,2023H1增长34.9%;

亚宝药业:聚焦“儿科第一”战略,但产品品类与战略尚不匹配,目前以儿科和心血管系统药为主,旗下比较知名的产品是丁桂儿脐贴,营收CAGR为4%,2023H1增长18.5%;

桂林三金:在咽喉、口腔用药和泌尿系统用药处于行业领先,核心产品有三金片、桂林西瓜霜、西瓜霜润喉片、西瓜霜清咽含片等,基本上同时可作为OTC和处方药,营收CAGR为5%,2023H1增长20%。

从规模来看,云南白药显然一骑绝尘,第二梯队包括同仁堂和华润三九,接着才是康恩贝、葵花药业等公司。

2023年上半年,公司营收23亿,同比增21%,扣非归母净利润4亿出头,同比增16%。

(来源:Choice终端,市值风云APP整理)

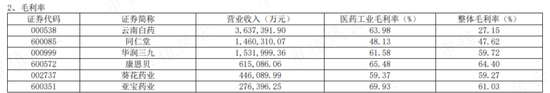

但是到了赚钱能力,上述排序就大不同了。

整体毛利率方面,云南白药显然被非医药品类所拖累,而医药产品毛利率除了同仁堂低于50%,其他都在60%以上。

(2021年可比公司产品毛利率统计,来源:2022年报)

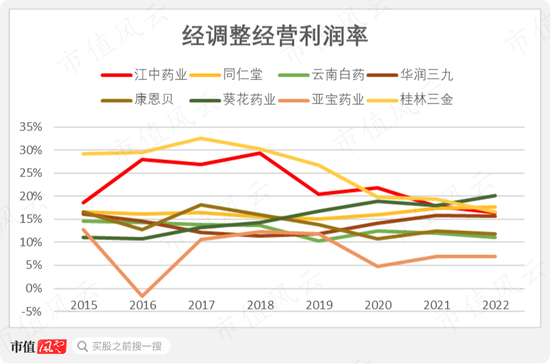

经调整经营利润率方面,2022年葵花药业高达20%,随后是同仁堂、桂林三金、同仁堂及公司,大致在16-18%之间,康恩贝12%,云南白药11%,亚宝药业只有7%。

(来源:Choice终端,市值风云APP整理)

总体来说,在非处方药领域,赚钱能力和消费者对品牌的认知度高度相关,手里有一张王牌,胜过几十张寂寂无名之辈。

营销是核心,区别是早砸钱和晚砸钱

公司的核心任务依旧是打造重磅单品,所以销售费用必然会居高不下。

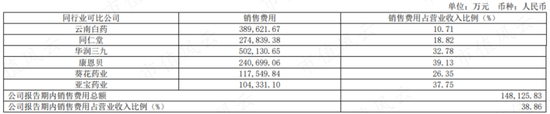

从公司给出的销售费用率来看,2022年达到39%,与康恩贝、亚宝药业同处于高位。

而一些全国知名的老字号则显得闲庭信步,比如云南白药和同仁堂的销售费用率都低于20%。

这也合乎常识,所谓“前人栽树后人乘凉”,相当于你的营销费用是老祖宗早早付过了,国民级的消费者信任已经建立,所以品牌知名度高,产品既容易产生溢价,也省了不少销售费用。

(来源:2022年报)

根据公告,2022年“江中”品牌价值为322.58亿元,位居医药行业第六。

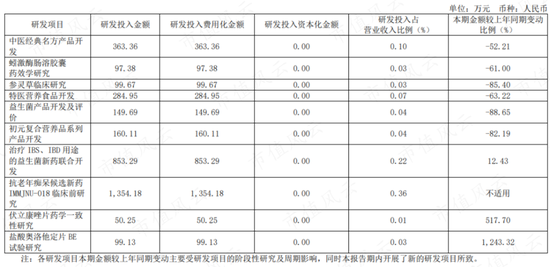

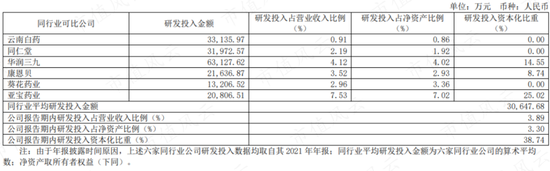

而与之对应的,公司研发没那么硬核,算是投入可控,也比较容易出成果。

(来源:2022年报)

几家可比公司也大同小异,其中最高的是亚宝药业,达到7.5%,也难怪其经调整经营利润率垫底,最低的是云南白药,只有0.91%。

(来源:2022年报)

数钱就是了,朴实无华且枯燥的生意

高毛利+高营销+低研发,这样的商业模式,使得行业利润率普遍较高,带动投入资本回报率(ROIC)取得亮眼成绩。

2022年ROIC超过10%的公司就包括:葵花药业20%,公司与华润三九都为14%,同仁堂11%。

(来源:Choice终端,市值风云APP整理)

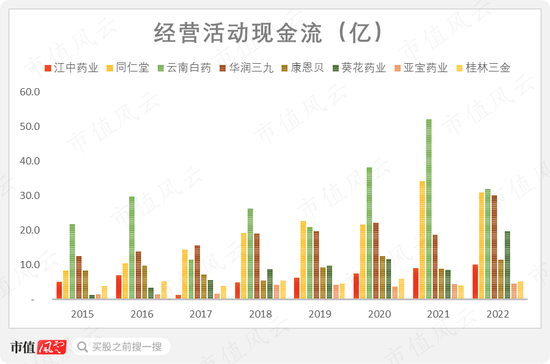

而这些中药公司的现金流也是“没有最好、只有更好”,几乎全是大额流入,就极少碰上净流出的。

以2022年为例,同仁堂、云南白药、华润三九是明显的第一梯队,接下来是葵花药业、康恩贝等公司。

(来源:Choice终端,市值风云整理)

而这个行业所需的再投入又非常低,所以带来的就是充沛的自由现金流,表现最好的依次分别是同仁堂、云南白药、华润三九以及葵花药业,同仁堂近两年的表现尤其亮眼。

(来源:Choice终端,市值风云整理)

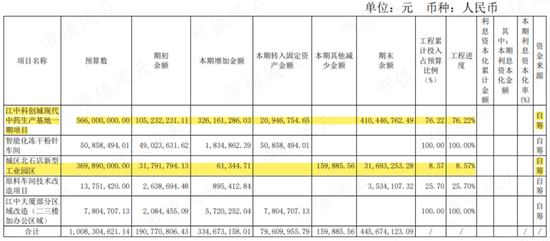

回到公司身上,虽然和业内龙头比还太嫩,但是也称得上“不差钱儿”,重要在建工程融资全部靠自筹。

(来源:2022年报)

没办法,就是有钱。

而自1999年重组上市以来,公司已累计分红约29.5亿元,远超累计股权募资到手的9亿元,分红率约50%。

风云君用一句话来概括:简单的生意,稳稳的幸福。

责任编辑:杨红卜

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)