炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

原标题:【广发策略戴康团队】当前与4月的市场有何不同?

来源:戴康的策略世界

报告摘要

●短期新冠病例上升对市场扰动,维持港股走牛市、A股走修复市的判断。A股修复市第二阶段行情启动需要企业盈利改善预期确认,“托底+重建”依然是中期核心矛盾与优先布局方向;港股也处于牛市1-2阶段的“徘徊期”,“胜负手”在于把握景气与估值,继续围绕港股“三支箭”,配置“业绩上调”+“高股息策略”。

●本轮疫情冲击对市场影响相较于22Q2时如何?此时相较彼时已占优。(1)胜率优势:①23年经济增长更具底线思维,两大政策预期差筑牢国内政策底(稳增长政策、资本市场改革);②地产链政策已朝“稳供给”发力,有望进一步疏通To-C销售链→To-B施工竣工链→开工/投资链;③不同于22Q2预期之外冲击,本轮新冠扩散是政策主动优化调整,在预期之内大概率可以见到较为清晰的“感染达峰”及经济复苏前景。(2)赔率优势:①主要宽基指数估值持平于22年4月底,存在显著安全边际;②不同于22Q2时美债利率正处上行通道,当下美联储加息已近尾声,我们判断美债利率正在筑顶。

●A股修复市正处于1-2阶段过渡期,等待市场对于企业盈利改善预期确认后启动。我们在12.4年度策略展望《破晓》中强调,23年A股修复市行情或按三阶段展开:经济底线思维形成推动风险溢价下行→经济基本面企业盈利改善预期确认→企业盈利实质性改善。目前推动A股估值修复的两大动力——风险溢价下行、无风险利率下行仍在继续,当下处于1-2阶段过渡时期,“胜率-赔率”看下行风险不大。

●港股也处于牛市1-2阶段的徘徊期,围绕港股“三支箭”,配置“业绩上调”+“高股息策略”。11.18《港股“牛市三阶段”》以来我们强调港股“牛市三阶段”论:主权风险溢价下降→价值重估→盈利兑现。目前港股牛市处于1-2阶段“徘徊期 ”,胜负手在于把握景气与估值。战术上建议配置“业绩上调”+“高股息策略”,战略上继续围绕“三支箭”,有望成为二阶段价值重估行情的引领者,如地产龙头、地产销售竣工链、可选消费、医疗保健、平台经济等。

●A股修复市,优先布局“托底+重建”。短期的新冠病例上升对市场形成扰动,但本轮冲击下的市场环境较22Q2在“胜率-赔率”上均已有优势,当前政策加码+业绩真空期下仍将是价值占优。配置关注:1. 托底:地产链(地产适度信用下沉/家电家具)、受益于防疫政策优化的出行链(休闲服务)和中期受益的医药链(医疗器械/医疗服务/中药);2. 重建:央国企重估(能源/科技央企),反垄断政策稳定(互联网/平台经济)。主题投资“国家安全”(国产软件等)、国企改革(建筑等)。

●风险提示:疫情控制反复,全球经济下行超预期,海外不确定性等。

报告正文

一

核心观点速递

(一)短期新冠病例上升对市场有所扰动,维持港股走牛市、A股走修复市的判断。(1)大势研判上:自11月以来我们在“破晓”系列报告中持续强调,伴随22年“复合政策底”基本满足——国内政策底再次确认、海外政策底出现积极信号,中资股反转,港股走牛市,A股走修复市。驱动力来源于风险溢价顶部下行及美债利率筑顶回落带来的估值修复。港股走牛市,弹性远比A股大(详见11.13《港股“天亮了”》、11.18《港股“牛市三阶段”》等港股战略机遇系列)。(2)行情节奏与配置:我们在12.4《破晓》及12.18《中央经济工作会议·托底与重建》中提示,A股修复市第二阶段行情启动需要企业盈利改善预期确认,短期内防疫政策优化后感染人数上升对市场将会形成扰动,但“托底+重建”依然是中期核心矛盾与优先布局方向;对于港股,我们判断也处于牛市1-2阶段的“徘徊期”,“胜负手”在于把握景气与估值,继续围绕港股“三支箭”,配置“业绩上调”+“高股息策略”(详见12.6《港股牛市“徘徊期”如何配置?》、12.19《港股估值&景气扫描:给点阳光就灿烂》等)。

(二)新冠病例扩散加剧市场担忧情绪,本轮疫情冲击对市场影响相较于22Q2时如何?“胜率-赔率”框架下看,此时相较彼时已占优。

(1)胜率视角——

①23年经济增长底线思维强于22年,两大政策预期差筑牢国内政策底:我们在11.27《把握两大政策预期差下的投资机会》中强调,新一届领导班子对23年经济增长更具“底线思维”,稳增长政策决心和资本市场地位及建设力度将会超预期。稳增长:不同于去年底我们对22年稳增长效果持有的审慎态度,当下我们对23年稳增长决心与力度更为乐观!12月以来,中央政治局会议(将“稳增长”位列“三稳”之首)、《扩大内需战略规划纲要(2022-2035年)》(显示扩大内需战略的决心)、中央经济工作会议(大力提振市场信心/“毫不动摇”)等重磅会议与文件发布;资本市场建设:在中国特色估值体系之外,近期证监会密集提出推进注册制改革、推动形成中美审计监管常态化合作机制,加快平台企业境外上市“绿灯”案例落地等建设措施。当下国内政策底信号已显著强于22Q2。

②地产链政策已朝“稳供给”发力,政策思路转变下供需梗阻更有望疏通:22Q2尚处房企融资环境较差期间,地产稳增长预期存在反复,宽信用环境带来的房企融资改善→拿地意愿上升→开工与投资回暖的传导逻辑被破坏。而本轮11月以来地产政策已逐渐朝着“稳供给”发力,“金融十六条”“地产三支箭”下更加关注供给端信用主体的保护,有望进一步疏通To-C销售链→To-B施工竣工链→开工/投资链传导,地产政策托底力度有望显著加强。

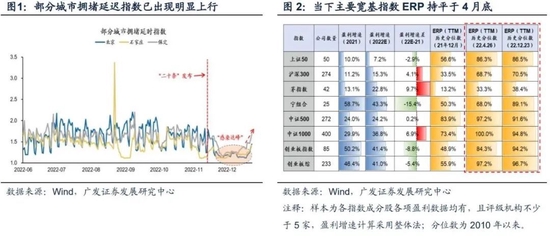

③不同于22Q2预期之外的冲击,本轮新冠感染面扩散是防疫政策的主动优化调整,在预期之内大概率可以见到较为清晰的“感染达峰”及经济复苏前景。我们在12.15《防疫优化:短期冲击VS中期机会》中指出,从海外经验看,21H2新冠感染规模上升后,多数国家生产和需求端的“冲击”都有限。从本轮国内看,对生产生活具备指引性的高频数据,如全国各线城市拥堵延时指数和城际人流量指数,在“二十条”公布及感染扩散后短期有所回落,但近期部分率先触及本轮“感染高峰”的城市如北京、石家庄等已有明显上行迹象,大流行后的经济复苏前景较22Q2更为清晰。

(2)赔率视角——

①主要宽基指数估值持平于22年4月底,存在显著安全边际。22年4月上海疫情冲击下形成市场低点,本轮自12月中旬以来在感染扩散后A股表现弱势,以最新12.23数据来看,主要宽基指数ERP达到历史合意位置并持平于4.26水位——其中中证500、中证1000、创业板指等ERP已达到2010年以来90%分位数以上,我们判断当前位置A股下行空间有限。

②不同于22Q2时美债利率正处上行通道,当下美联储加息已近尾声,我们判断美债利率正在筑顶。11月以来美债利率已出现显著回落趋势,其拐点通常在通胀拐点之后、联储最后一次加息之前确认,当下我们判断美债利率正在筑顶,这与22Q2时期海外坚决紧、美债利率上行的宏观环境相比已有明显改善。

(三)A股修复市正处于1-2阶段过渡期,等待市场对于企业盈利改善预期确认后启动。我们在12.4《破晓—23年度展望》中强调,23年A股驱动力来自于估值从悲观预期中得到修复,修复市行情或按三阶段展开:第一阶段:中国经济底线思维形成,推动风险溢价下行;第二阶段:市场对于中国基本面企业盈利改善预期确认;第三阶段:企业盈利实质性改善。短期看:当前各地防疫政策调整下的感染面扩散对经济面及市场情绪产生冲击,近期对23年企业盈利预期值出现下修,市场悲观情绪有所发酵;中长期看:推动A股估值从悲观预期中得到修复的两大动力——风险溢价下行和无风险利率下行仍在持续。①风险溢价下行:驱动力来源于稳增长政策力度与决心、以及资本市场的定位与改革,结合近期政治局会议、中央经济工作会议等彰显稳增长决心的表述,我们对于稳增长政策力度维持乐观判断!②无风险利率下行:12月美联储议息会议加息50BP,符合市场预期。考虑到未来美联储的加息节奏或将是逐级减缓的节奏,而历史上类似情况下(84年、89年、95年)美债利率一般提前2个月左右便触顶,我们判断本轮美债利率正筑顶,23年有望形成更明显的下行趋势。

(四)港股也处于牛市1-2阶段的徘徊期,围绕港股“三支箭”,配置“业绩上调”+“高股息策略”。继11.13发布《港股“天亮了”》之后,我们11.18发布《港股“牛市三阶段”》提出港股“牛市三阶段”论,12.06《港股牛市“徘徊期”如何配置?》判断港股进入牛市1-2阶段的“徘徊期”,12.19《港股估值&景气扫描:给点阳光就灿烂》中再次强调港股牛市“徘徊期”胜负手在于把握景气与估值:(1)估值:港股牛市“徘徊期”,当前整体估值处于偏低水平,依然是基于弱势经济环境下的基本面,恒指未来12月一致预测PE为9.5x,位于2010年以来的均值-1x标准差附近;(2)景气:类比上一个完整的经济周期(2017-2019年),当前港股景气弱势资产主要集中在互联网、消费、地产等。目前景气弱势资产尚未计入反转预期,且多是宏观政策可以扭转弱势的方向,虽难重回高光,但估值仍基于弱势基本面,随着政策效果显现,行情“给点阳光就能灿烂”。从近期政策指向来看,22年岁末政策定调在“托底”、“重建”、“扩大内需”方向愈发明确。

我们判断:(1)行情节奏:目前港股牛市处于1-2阶段之交的牛市“徘徊期 ”, 港股二阶段“价值重估”的触发往往是以社融为代表的信用环境指标低位改善,11月社融受地产销售偏弱的影响而偏低,但同时也包含了疫情升温、理财赎回、政府债高基数三重偏短期因素扰动,伴随政策推动下的融资供给意愿上升叠加经济活力渐趋恢复的融资需求好转,我们对后续社融数据改善较为乐观。(2)配置方向:战术上,港股牛市一、二阶段徘徊期,可采取“业绩上调”+“高股息策略”策略。战略上,“三支箭”方向资产多为前期景气弱势资产,宏观政策变化带来的资产基本面预期扭转,有望成为二阶段价值重估行情的引领者,具体为:“稳增长”政策加码(地产龙头适度信用下沉、地产销售竣工链条)+疫情防控政策优化(可选消费、服务业、医疗保健)+重建(平台经济)。

(五)A股修复市,优先布局“托底+重建”。近期疫情防控优化后短期的新冠病例上升对市场形成扰动,但本轮冲击下的市场环境相较22Q2在“胜率-赔率”上均已有优势,胜率上稳增长政策和经济复苏预期更具确定性,赔率上主要宽基指数估值挤压空间有限,海外美债利率压制因素正逐步缓解。港股牛市处于1-2阶段的徘徊期,建议逢低布局港股“三支箭”,战术上可选择“业绩上调”+“高股息策略”。A股修复市处于1-2阶段过渡期,短期内市场受新冠病例上升扰动,但“托底+重建”依然是中期核心矛盾。当前政策持续加码+业绩真空期下仍将是价值占优,未来一旦经济企稳改善的信号出现,届时A股将出现风格的切换(转型、突围),当前配置关注“托底+重建”:1. 托底:地产链(地产适度信用下沉/家电家具)、受益于防疫政策优化的出行链(休闲服务)和中期受益的医药链(医疗器械/医疗服务/中药);2. 重建:央国企价值重估(能源/科技央企),反垄断政策预期稳定(互联网/平台经济)。主题投资“国家安全”(国产软件等)、国企改革(建筑等)。

二

本周重要变化

(一)中观行业

1.下游需求

房地产:Wind30大中城市成交数据显示,截至2022年12月23日,30个大中城市房地产成交面积累计同比下降28.91%,30个大中城市房地产成交面积月环比上升8.01%,月同比下降25.68%,周环比下降14.80%。国家统计局数据,1-11月房地产新开工面积11.16亿平方米,累计同比下跌38.90%,相比1-10月增速下降1.10%;11月单月新开工面积0.79亿平方米,同比下降50.82%;1-11月全国房地产开发投资123863亿元,同比名义下降9.80%,相比1-10月增速下降1.00%,11月单月新增投资同比名义下降19.89%;1-11月全国商品房销售面积12.1250亿平方米,累计同比下降23.30%,相比1-10月增速下降1.00%,11月单月新增销售面积同比下降33.26%。

乘联会数据,12月第3周,乘用车市场零售54.2万辆,同比上升18%,环比上周增长44%。中国汽车工业协会数据,11月商用车销量232.7万辆,同比下降7.92%;乘用车销量207万辆,同比下降-5.60%。

港口:10月沿海港口集装箱吞吐量为2237万标准箱,低于9月的2192万,同比上升3.37%。

航空:10月民航旅客周转量为240.90亿人公里,比9月下降60.61亿人公里。

2.中游制造

钢铁:螺纹钢价格指数本周涨1.50%至4118.61元/吨,冷轧价格指数涨0.34%至4523.9元/吨。截至12月23日,螺纹钢期货收盘价为4005元/吨,比上周下降1.09%。钢铁网数据显示,12月上旬,重点统计钢铁企业粗钢日均产量198.67万吨,较11月下旬下降2.06%。11月粗钢产量7454.00万吨,同比上涨7.30%;累计产量93511.00万吨,同比下降1.40%。

水泥:本周全国水泥市场价格环比继续走低,跌幅为0.7%。全国高标42.5水泥均价为437.67元。其中华东地区均价下降至446.43元,中南地区维持447.50元,华北地区维持472.00元。

挖掘机:10月企业挖掘机销量20501台,低于9月的21187台,同比上升8.1%。

发电量:11月发电量同比上升0.1%,较10月下降1.2%。

3.上游资源

煤炭与铁矿石:上周铁矿石库存增加,煤炭价格维持不变,本周煤炭库存减少。太原古交车板含税价本周为2530元/吨,较上周维持不变;秦皇岛山西优混平仓5500价格截至9月19日涨4.43%至1384.75元/吨(已暂停更新);库存方面,秦皇岛煤炭库存本周下降4.01%至550.00万吨;港口铁矿石库存上周增加0.11%至13398.78万吨。

国际大宗:WTI本周涨6.71%至79.64美元,Brent涨6.67%至84.55美元,LME金属价格指数跌1.28%至3965.50,大宗商品CRB指数本周涨0.83%至273.64,BDI指数跌2.88%至1515.00。

(二)股市特征

股市涨跌幅:上证综指本周下跌3.85%,行业涨幅前三为美容护理(-0.20%)、传媒(-0.61%)、社会服务(-0.76%);涨幅后三为电力设备(-6.03%)、电子(-5.86%)、建筑装饰(-5.84%)。

动态估值:A股总体PE(TTM)从上周17.09倍下降到本周16.42倍,PB(LF)从上周1.61倍下降到本周1.54倍;A股整体剔除金融服务业PE(TTM)从上周27.42倍下降到本周26.25倍,PB(LF)从上周2.26倍下降到本周2.16倍;创业板PE(TTM)从上周53.73倍下降到本周51.40倍,PB(LF)从上周3.81倍下降到本周3.64倍;科创板PE(TTM)从上周的41.33倍下降到本周38.63倍,PB(LF)从上周的4.17倍下降到本周3.89倍;A股总体总市值较上周下降3.93%;A股总体剔除金融服务业总市值较上周下降4.29%;必需消费相对于周期类上市公司的相对PB从上周2.20上升到本周2.24;创业板相对于沪深300的相对PE(TTM)从上周4.60下降到本周4.53;创业板相对于沪深300的相对PB(LF)从上周2.86下降到本周2.81;股权风险溢价从上周0.76%上升到本周0.99%,股市收益率从上周3.65%上升到本周3.81%。

融资融券余额:截至12月22日周四,融资融券余额15528.08亿,较上下降0.33%。

大小非减持:本周A股整体大小非净减持72.93亿,本周减持最多的行业是采掘(-36.47亿)、医药生物(-8.95亿),机械设备(-8.53 亿)。

限售股解禁:本周限售股解禁998.44亿元,预计下周解禁1304.48亿元。

北上资金:本周陆股通北上资金净流入24.53亿元,上周净流入56.65亿元。

AH溢价指数:本周A/H股溢价指数下降至139.19,上周A/H股溢价指数为141.06。

(三)流动性

截至2022年12月23日,央行本周共有5笔逆回购到期,总额为490亿元;10笔逆回购,总额为7530亿元。公开市场操作净投放(含国库现金)共计7040亿元。

截至2022年12月23日,R007本周下跌15.96BP至1.9513%,SHIBOR隔夜利率下跌63.90BP至0.5850%;期限利差本周涨2.95BP至0.5982%;信用利差涨2.66BP至0.9411%。

(四)海外

美国:本周二公布美国11月营建许可134.2万户,低于预期值148万户,低于前值152.6万户;本周二公布美国11月新屋开工142.7万户,高于预期值140万户,低于前值143.4万户;本周三公布美国三季度经常帐-2171亿美元,高于预期值-2220亿美元,高于前值-2387亿美元;本周三公布美国12月谘商会消费者信心指数108.3,高于预期值101,高于前值101.4;本周三公布美国11月成屋销售总数年化409万户,低于预期值420万户,低于前值443万户;本周三公布美国12月16日当周EIA原油库存变动-589.5万桶,低于预期值250万桶,低于前值1023.1万桶;本周四公布美国12月17日当周首次申请失业救济人数21.6万人,低于预期值22.2万人,高于前值21.4万人;本周四公布美国三季度个人消费支出(PCE)年化季环比终值2.3%,高于预期值1.7%,高于前值1.7%;本周四公布美国三季度实际GDP年化季环比终值3.2%,高于预期值2.9%,高于前值2.9%;本周五公布美国11月扣除飞机非国防资本耐用品订单环比初值0.2%,高于预期值0%,低于前值0.6%;本周五公布美国11月耐用品订单环比初值-2.1%,低于预期值-1%,低于前值0.7%;本周五公布美国11月个人消费支出(PCE)环比0.1%,低于预期值0.2%,低于前值0.9%;本周五公布美国11月个人收入环比0.4%,高于预期值0.3%,低于前值0.7%;本周五公布美国11月新屋销售64万户,高于预期值60万户,高于前值60.5万户;本周五公布美国12月密歇根大学消费者信心指数终值59.7,高于预期值59.1,高于前值59.1。

欧元区:本周二公布欧元区12月消费者信心指数初值-22.2,低于预期值-22,高于前值-23.9。

英国:本周四公布英国三季度GDP同比终值1.9%,低于预期值2.4%,低于前值2.4%;本周四公布英国三季度GDP季环比终值-0.3%,低于预期值-0.2%,低于前值-0.2%。

日本:本周二公布日本10年期国债收益率目标0%,与预期值和前值持平;本周二公布日本央行政策利率-0.1%,与预期值和前值持平;本周五公布日本11月CPI同比3.8%,低于预期值3.9%,高于前值3.7%。

海外股市:标普500本周跌0.20% 收于3844.82点;伦敦富时涨1.92%收于7473.01点;德国DAX涨0.34%收于13940.93点;日经225跌4.69%收于26235.25点;恒生涨0.73%收于19593.06点。

(五)宏观

11月贸易帐:11月份,出口金额(按美元计)同比-8.9%,低于前值-0.2%;进口金额(按美元计)同比-10.6%,低于前值-0.7%。

11月财政收支:11月份,公共财政收入同比24.62%,高于前值15.65%;公共财政支出同比4.80%,低于前值8.71%。

12月LPR:12月份,5年期贷款市场报价利率(LPR)4.3%,与上月相比保持不变;1年期贷款市场报价利率(LPR)3.65%,与上月相比保持不变。

三

下周公布数据一览

下周看点:中国11月规模以上工业企业利润同比;中国12月官方综合PMI;美国11月商品贸易帐;美国11月成屋签约销售指数同比;

12月27日周二:中国11月规模以上工业企业利润同比;美国11月商品贸易帐;日本11月失业率;日本11月零售销售同比;

12月28日周三:美国11月成屋签约销售指数同比;日本11月工业产出同比初值;

12月29日周四:美国12月24日当周首次申请失业救济人数;欧元区11月M3货币供应同比;

12月30日周五:美国12月芝加哥PMI;

12月31日周六:中国12月官方非制造业PMI;中国12月官方制造业PMI;中国12月官方综合PMI。

四

风险提示

全球疫情控制存在反复,全球经济下行超预期。疫情放开后感染规模上升,对生产和消费产生的影响不确定。海外通胀走势仍待观察,美联储政策及23年加息节奏不确定,中国货币及财政政策的出台时间及形式存在不确定。

责任编辑:陈诗莹

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)