图、文/乐居财经徐酒眠

回款!回款!回款!

在2022年业绩发布会上,金科服务(09666.HK)新任CFO闫凌阳分享公司过去一年整体财务表现的过程中,六次提到了“回款”二字;董事长夏绍飞的发言里,也多次提及这个词。

“宏观经济下行有很多供应商违约风险,客户回款风险(增加)”

“2022年后期以及今年收入考核是半收付制,收入端尽可能考虑回款率”

“非住板块,公司进一步提升服务质量和回款能力关注”……

为了彻底释放由关联地产方带来的历史负担,金科服务在最新的年报中大笔计提应收款,合计超过21.52亿元。

其中,非经营性的其他应收账款(包括向关联方提供借款和融资租赁应收款)约11.78亿元,经营性的贸易应收款和应收票据减值约9.75亿元(包括关联方的历史经营性欠款等)。

如此狠绝减值应收款还有融创服务(01516.HK),其过去一年的金融资产减值亏损净额达15.42亿元,较上一年同期增长688.80%。而究其减值亏损激增的原因,则与关联方应收款项大笔计提有关。

从地产分拆而来的物业股,在地产的黄金时代,汲取了关联地产公司规模庞大的业务输送,吃尽了关联方的红利。如今乐章戛然而止,如何处理野蛮生长时代所遗留下的商誉以及应收款、尤其是关联地产公司的应收款,正在成为上市物企共同面临的考验。

两个月前,雅生活服务(03319.HK)与雅居乐集团(03383.HK)签订了一份“抵房协议”,为物企清收关联地产应收款提供了一个新思路。根据当时的公告,拟被列入抵销资产清单的包括但不限于写字楼、商铺和商品房。

有意思的是,雅生活服务方对于抵销资产的处置,在出租或出售换取现金之外,还考虑将相关资产质押给第三方供应商,以结清自身的其他应付款项。有业内人士将之戏称为“击鼓传房”。

关联交易的“雷点”

唇亡齿寒,地产企业出现的债务风险和现金短缺,给关联物企带来的不利影响波及广泛。其中,最主要的体现有四个方面:地产直接向物企借钱或担保付款、地产向物企出售资产套现、物企被抵押股权或出售股权,以及地产关联方应付账款欠款。

“在房企自己都活不好的情况下,很大可能不会去给物业公司结账”,融创服务、金科服务等物企大笔计提关联方应收款,很好的印证了这句话。

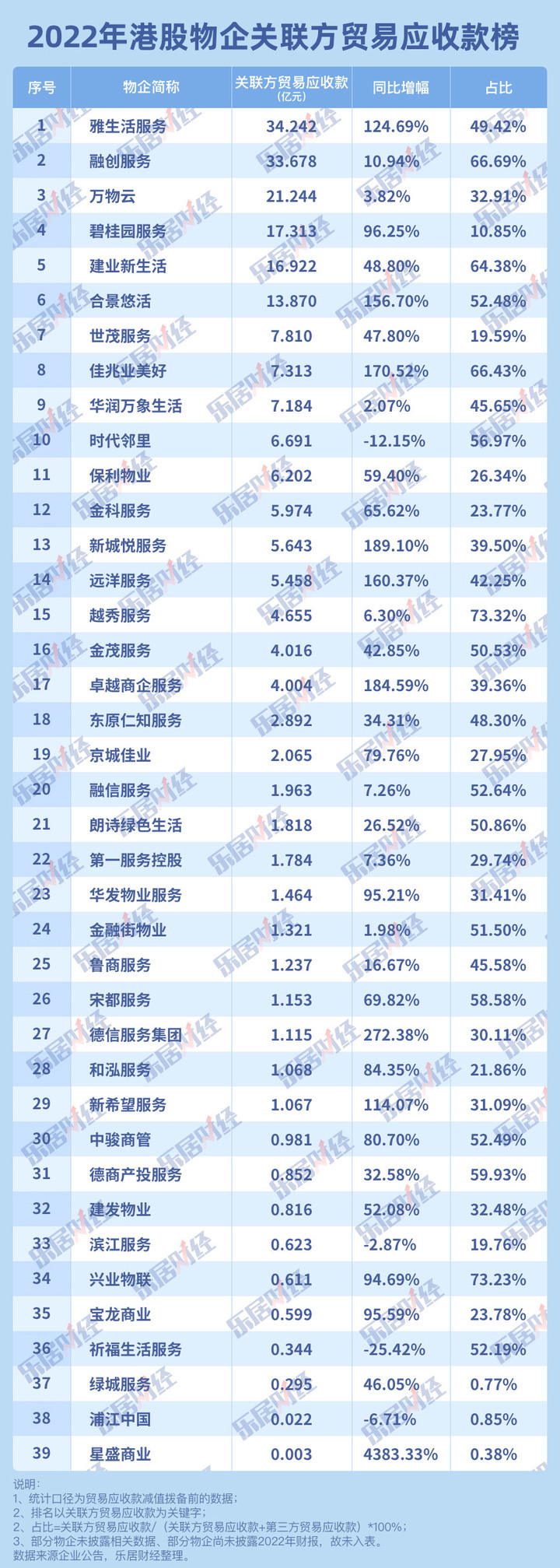

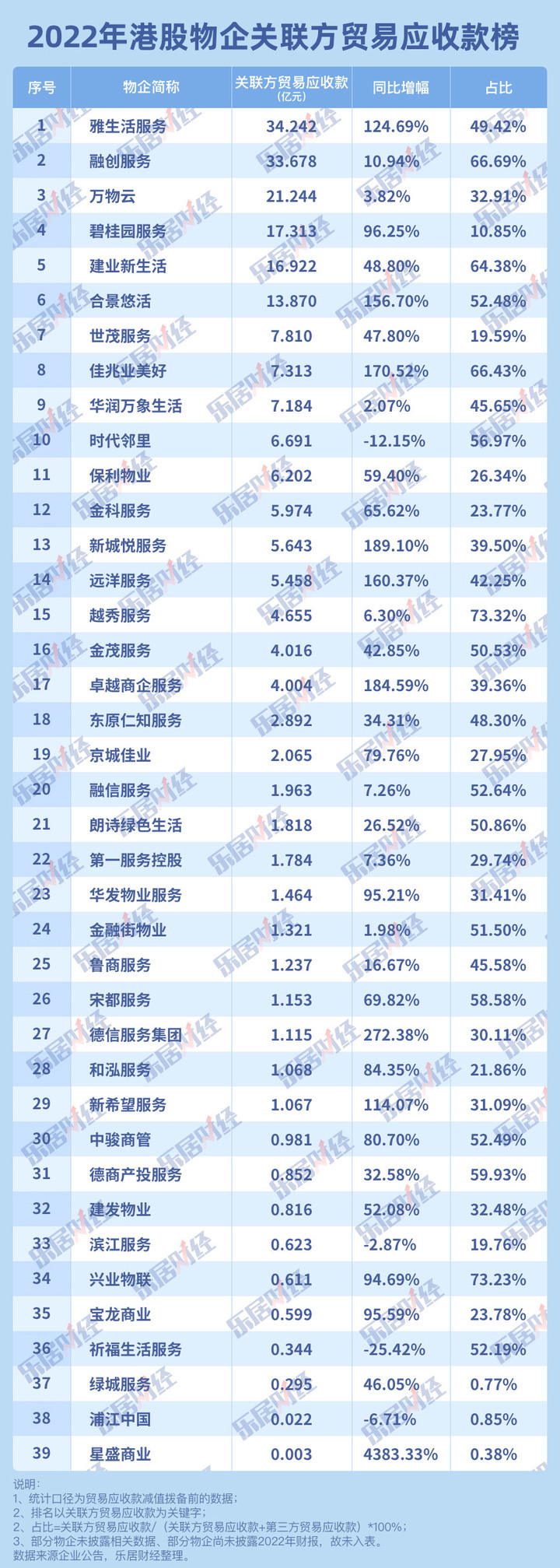

以贸易应收款为样本,乐居财经《物业K线》统计的50家港股物企中,有39家物企对贸易应收款的来源作了比较明确的披露。

数据显示,减值拨备前,39家物企的贸易应收款合计约为680.57亿元,较上一年同期的455.76亿元增长49.33%。其中,关联方贸易应收款合计约为226.31亿元,较2021年同期的151.51亿元增长49.37%,占比约33.25%。

39家物企中,关联方贸易应收款占比超过50%的共有15家,较上一年同期减少了1家。其中,越秀服务和兴业物联两家物企的关联方贸易应收款占比较高,分别约为73.32%、73.23%。

根据样本数据来看,大多数物企的贸易应收款还是在第三方款。但在地产下行的大背景中,关联房企对物企的贸易应收款拖欠也愈发明显。

将应收账款变成真金白银才是企业盈利之道,尤其是在物业服务这种高现金流的行业,加强应收款项的管理是最为关键的一环。

大幅减值计提,不过是壮士断腕的悲壮之举,是充满无奈的选择。

以金科服务为例,其实在更早之前,金科服务是将金科股份的未偿还营收款项转换为借款,涉及金额15亿,在约定8.6%年利率的同时,还以价值超22亿的商铺及车位等作了抵押。

这样一看,此前雅生活服务与雅居乐集团签订的“抵房协议”,与之算是一种殊途而归的方案。

但金科服务给出两个月宽限期之后,金科股份今年3月仍未能如约履约偿还第一期贷款。“目前公司正在寻求相关的法律意见,也将采取一切必要的措施来回收这些应付款项。”

在刚过去的业绩发布会上,上市物企管理层或直接或间接都提到了要追求高质量的增长。

而应收款回款率,往后或将成为衡量上市物企增长质量的一个重要风向标。

超92亿减值拨备

上市物企应收账款种类包括贸易应收款、其他应收款、预付款项及预付税项等。

贸易应收款主要来自于按包干制进行管理的物业管理服务、增值服务等业务过程。其他应收款则通常来自招投标押金、代付业主能源费、其他押金等。而预付款项,通常来自于向供货商支付的业务保证金以及预付款项,但对于部分有收并购的物企,可能也包括为潜在企业合并支付的股权保证金。

其中涉及关联方的贸易应收款,可能还另外包含空置费、代付物业费等;关联方的其他应收款,则可能又包含车位代理业务的押金等。

以贸易应收款为样本,乐居财经《物业K线》对目前披露2022年财报的50家港股物企进行了相关数据统计。

数据显示,截至2022年12月30日,50家港股物企的减值拨备额合计超92.17亿元,较上一年同期的31.24亿元大增195.06%。

50家港股物企的减值拨备均值约为1.83亿元,其中超过这一数值的有14家。融创服务的贸易应收款减值拨备的数额最大,约为17.77亿元;紧随其后的是金科服务,约有10.30亿元。雅生活服务与世茂服务的减值数额分别为7.761亿元、7.755亿元,比较接近。

从贸易应收款减值拨备数额的增幅来看,合景悠活最为惊人,达3281.79%。2021年,合景悠活减值拨备了1746万元,而2022年,这一数据超过了5.9亿元。

时代邻里和金科服务的同比增幅也较大,分别约为1802.99%、1216.79%。此外,融信服务、祈福生活服务、德商产投服务等20家物企的贸易应收款减值拨备数额增幅,也都超过了100%。

陡增的应收款压力

尽管不少物企都进行了大笔计提,但整体来看,应收款压力依然不小,

数据显示,截至2022年13月31日,减值拨备后,50家物企合计还有超过682.25亿的贸易应收款,较上一年同期的490.79亿元增长约39.01%。值得一提的是,同期,这50家物企的营收增幅均值约为10.17%。

50家港股物企的贸易应收款均值约为13.65亿元,而上一年同期约为9.82亿元。

具体来看,2022年里超过均值水平的共有13家。其中,碧桂园服务的贸易应收款最多,约为153.58亿元;是排在第二位万物云(62.78亿元)两倍多;但第三位的雅生活服务(61.53亿元)与万物云相差不大。

排在第四位至第十位的7家物企,贸易应收款约在20亿到48亿不等,分别是绿城服务、融创服务、世茂服务、建业新生活、保利物业、中海物业、合景悠活。

兴业物联、烨星集团、祈福生活服务、星盛商业,这4家小规模物企的贸易应收款则均在1亿元之下。

其中,兴业物联的贸易应收款虽然只有8220.6万元,但对比去年同期的4004.5万元,实际上翻了一倍,同比增幅约105.28%。

另外,中骏商管、新城悦服务、远洋服务的贸易应收款同比增幅也超过了100%,分别约为153.32%、107.51%、103.05%。

50家港股物企的贸易应收款同比增幅均值约为48.05%,其中有24家在均值水平之上。

因为2022年里进行了大额减值,融创服务、正荣服务、金科服务、时代邻里、祈福生活服务五家物企的贸易应收款对比上一年同期有所减少。

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)