如何在结构性行情中开展投资布局?新浪财经《基金直播间》,邀请基金经理在线路演解读市场。

原标题:中国有赞(08083.HK):去中心化电商是大势所趋,新零售在疫情中加速成长,维持“强烈推荐”评级,目标价为1.1港元 来源:格隆汇

机构:东兴证券

评级:强烈推荐

目标价:1.1港元

一、去中心化电商是大势所趋。公司业绩受益于去中心化电商的蓬勃发展。2019年下半年起,公司服务商家的GMV显示出加速增长的趋势。2019H1,GMV增速为50%;2019Q3,GMV增速接近90%;2019Q4,GMV增速已经达到165%。有赞是去中心化电商背后的“卖水者”。目前,有赞已经接入了微信、快手、一直播、映客等越来越多的流量平台。未来,有望接入更多的流量平台,充分受益于整个去中心化电商的发展。

二、新零售业务在疫情中加速成长。疫情的爆发凸显了新零售的价值,帮助有赞教育了线下商户。红蜻蜓、GXG、文峰等线下商家利用有赞快速搭建线上销售渠道。未来,公司新零售业务将有望加速成长。

三、我们看好公司长期发展。1、未来商业变现能力的加强将推动公司收入继续高速增长。有赞SaaS收入的高速增长,正是其公司竞争力的综合体现。未来,商业变现能力的加强将推动公司收入继续高速增长。2、加速构建产业生态的发展。未来,我们预计公司将进一步加强产业生态的构建。通过有赞云、第三方开发者、第三方服务商和代理商,共同构建一个生态系统,更好地服务好广大商家。

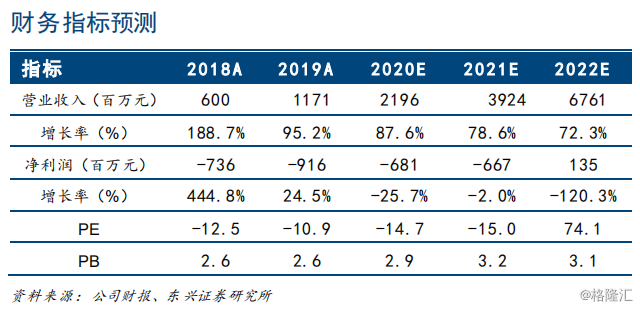

公司盈利预测及投资评级:我们预计公司2020-2022年收入分别为21.96、39.24和67.61亿元,同比增速为87.6%、78.6%和72.3%。我们即使按照2020年15倍市销率,给予公司12个月目标价,折合目标价为1.1港元。维持“强烈推荐”评级。

风险提示:直播电商发展不及预期的风险;线下零售发展不及预期的风险;

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)