抢占消金市场 建行设立消金公司是步好棋么?

时隔5年,消费金融公司阵营或将迎来第三家国有大行。

针对市场上关于建行申请设立消费金融公司的传闻,建行副行长纪志宏3月30日在建行2019年业绩发布会上回应称:“已经筹划有一段时间”。至于何时开业,以及公司股东构成、市场定位等相关细节,纪志宏未再多做回应。

不过,纪志宏指出,消费信贷的长期前景是非常广阔的,中国几个大型银行消费信贷业务的占比普遍偏低,建行将会继续在这些方面加强探索,扩大消费金融覆盖的范围。目前共有24家已开业的持牌消费金融公司,在国有大行中,中国银行和邮储银行分别于2010年和2015年成立消费金融公司。

根据《2019年中国消费金融年度报告》显示,2010年至2018年的9年间,消费贷款规模实现4倍增长;消费贷款占总贷款余额比重逐年上升,由2010年23%增至2018年35%。截至2019年9月末消费贷款高达13.34万亿元。

进击的零售业务与波动的个人消费贷款

与纪志宏略显保留的回应形成鲜明对比的,是建行在零售业务投入上的毫无保留。

早在2006年,时任建行董事长的郭树清就提出要将建行建设成国际一流的零售银行。2016年,建行个人贷款规模超越工行,攀至国内银行首位。

不过建行并未放慢脚步。2017年,建行推进零售优先战略;2018年又启动“住房租赁、普惠金融、金融科技”三大战略,进一步巩固零售业务。

数据显示,2019年末建行个人贷款总额为6.48万亿元,按揭余额5.31万亿元,信用卡贷款余额7411亿元,继续稳坐行业第一。

个贷体量如此之大也让建行获利匪浅。建行行长刘桂平在2019年业绩发布会中特别提到:建行的个贷在总贷款余额里面占到43.12%,上升了0.75个百分点;零售业务实现税前利润1486.4亿,占全行税前利润的45.51%,提升了0.17个百分点。零售业务对中间业务收入的贡献占比58.6%,比上一年提升了3.5个百分点。

值得关注的是建行个人消费贷款的变化。数据显示,2016年底建行个人消费贷款为750.39亿元,2017年底为1926.52亿元,较上年增加 1176.13 亿元,增幅 156.74%,新增同业第一。2018年底个人消费贷款继续增加至2101.25亿元。

建行个贷业务,特别是个人消费贷款业务迅猛发展的背后,不单单是因为战略上的重视。在战术层面,建行推出的线上信用贷款产品——“快贷”成为获客利器。

谈到个人消费贷款增加,建行在2017年和2018年财报中都提到了一款产品——“快贷”。正是在“快贷”的加持下,建行个人自助贷款不断增加。不过就在外界一致看好的情况下,建行的个人消费贷款却在2019年开始出现下滑。

攀升的不良率和激烈的市场竞争

建行2019年财报显示,个人消费贷款只有1895.88亿元,较上年减少205.37亿元,降幅达9.77%。

特别是2019年上半年,建行个人消费贷款余额下降达19.92%。对此,建设管理层在2019年中期业绩发布会上回应时表示有三个原因:一是存量客户还款量比较大;二是进一步强化了风控模型;三是更多的银行发展个人消费贷款业务,同业竞争压力加大。

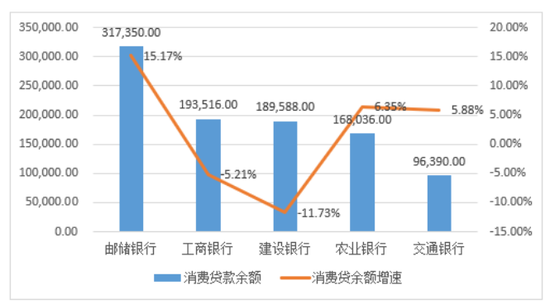

国有大行2019年消费贷款余额(单位:百万元)及增速 来源:融360大数据研究院

国有大行2019年消费贷款余额(单位:百万元)及增速 来源:融360大数据研究院强化风控模型的背后,是建行个人消费贷款中不良贷款的攀升。数据显示,2016年建行个人消费贷款不良率曾一度达到1.59%,2017年骤降至0.72%,不过这一年也正是建行个人消费贷款突飞猛进的一年。

对此,有业内人士指出,贷款规模的飞涨会对不良贷款起到一定的稀释作用,因此不良率会出现下降。数据显示,虽然2017年建行个人消费贷款不良率降至0.72%,但不良贷款金额并没有下降。2016年不良贷款金额为11.96亿元,2017年涨至13.86亿元。

随着贷款规模的稳定,建行个人消费贷款不良率也再度上升,2018年不良率为1.1%,2019年则升至1.39%。

这一问题建行也有发现,在2018年财报中的监事会报告书一章,谈到不断强化风险管理监督时,第一个提到的就是“快贷”:重点就个人快贷等线上业务风险管控问题进行分析,提出加强制度建设、优化风险模型、强化催收管理等监督意见。

建行提到的来自同业的竞争压力确实也十分激烈。同为国有大行,邮储银行截至2019年底个人消费贷款余额达到3173.50亿元,远超建行,不良率为1.23%低于建行。除了银行,建行要发展消费金融还面临诸多对手。

我国消费金融市场的参与者还消费金融公司、电商平台和分期平台。在消费金融公司方面,目前共有24家已开业的持牌消费金融公司,并有6家在正在筹建中。各大电商平台纷纷依托自身场景和大数据风控上的优势推出消费金融产品抢占市场。分期平台也针对小额消费借款申请或消费者提出的分期消费,提供资金或产品。

一边是同业第一的零售业务,一边是不良攀升且备受同业竞争的个人消费贷款业务。建行筹划设立消费金融公司可以转化自己的零售业务优势,改变消费金融市场的格局么?

对此,华夏银行战略发展部研究员杨芮告诉新浪金融研究院,消费金融本身就是银行零售业务的重要发展方向。在战略上,消费金融公司的成立将成为零售金融的一个战略重点。对于银行来讲,消费金融业务资产收益率相对较高,也对银行资产质量的管控也提出了更高的要求。以子公司形式成立消费金融公司,不仅是衔接了民生消费、消费升级的需求,而且也有利于减轻银行母公司资产质量的压力、拓宽银行获客活客的来源、提升银行盈利能力的重要方式。

不过杨芮也指出,银行设立消费金融公司需要解决好渠道搭建、场景建设、数据整合还有风控能力这些问题。应对来自非银消金公司带来的激烈竞争,银行系消费金融公司还应加快数字化转型,构建生态圈,丰富零售金融产品体系,提高用户活跃度,发挥银行的账户优势,增强客户黏性,提高智能化风控水平。

责任编辑:王进和

热文排行

- 保险业2024年薪酬大揭秘:最高年薪超500万险企仅剩5家,有公司董监高全员年薪不及50万

- 五大金融机构官宣股权划转,三大AMC均在内!中央汇金的金融版图有多大?

- 10家银行系险企2024年成绩单出炉:8家盈利2家亏损,招商信诺、光大永明亏损均超17亿元

- 当“高返佣”保险沦为洗钱暗渠:一起跨境电诈案背后的 “隐秘角落”|金融曝光台

- 信用卡一年少4000万张!逾期总额同比增超26%,央行这份报告还透露哪些信息?

- DeepSeek大模型持续火爆!已有银行尝试应用,拥抱AI变革将是一道必选项?

- 上市银行陆续披露2024业绩快报!5家银行净利均同比增长,招行、浦发营收下降

- 金价高涨挡不住“买买买”,有银行实物金条库存暂售罄!另有大行调整黄金投资门槛

- 《哪吒2》冲刺百亿!银行借势营销信用卡,哪家观影活动优惠多?

- 上海金融监管局连续披露49张罚单:累计罚没超1700万元,3名从业人员收顶格处罚

联系我们

- 邮 箱: money@staff.sina.com.cn

- 电 话:010-62676252

- 地 址:北京市海淀区西北旺东路新浪总部大厦

400-052-0066 欢迎批评指正

Copyright © 1996-2020 SINA Corporation

All Rights Reserved 新浪公司 版权所有