核心观点:

1、2005年以来高股息策略两次长周期内跑赢市场,分别为2015年6月至2019年1月以及2021年2月至今,前一次主要受以大为美的风格加持,2021年2月至今在小盘风格占优的背景下高股息资产依然具备超额收益。

2、2021年高股息资产跑赢的核心在于周期风格的强势,2022年则是低估值、高股息的避险属性,今年以来在风险偏好修复的大背景下,高股息资产跑赢的底层逻辑由防御属性切换为估值修复。

3、后续高股息资产估值修复的核心背景有两方面,一是国内低利率环境下高分红资产收益的确定性;二是经济复苏格局下高股息资产与顺周期板块重合度较高,有望受益于顺周期行业的景气上行。

4、高股息资产中优质国企占比高,随着中特估的提出以及新一轮国企改革拉开帷幕,国有企业有望迎来价值重估,给高股息资产提供更高的弹性。

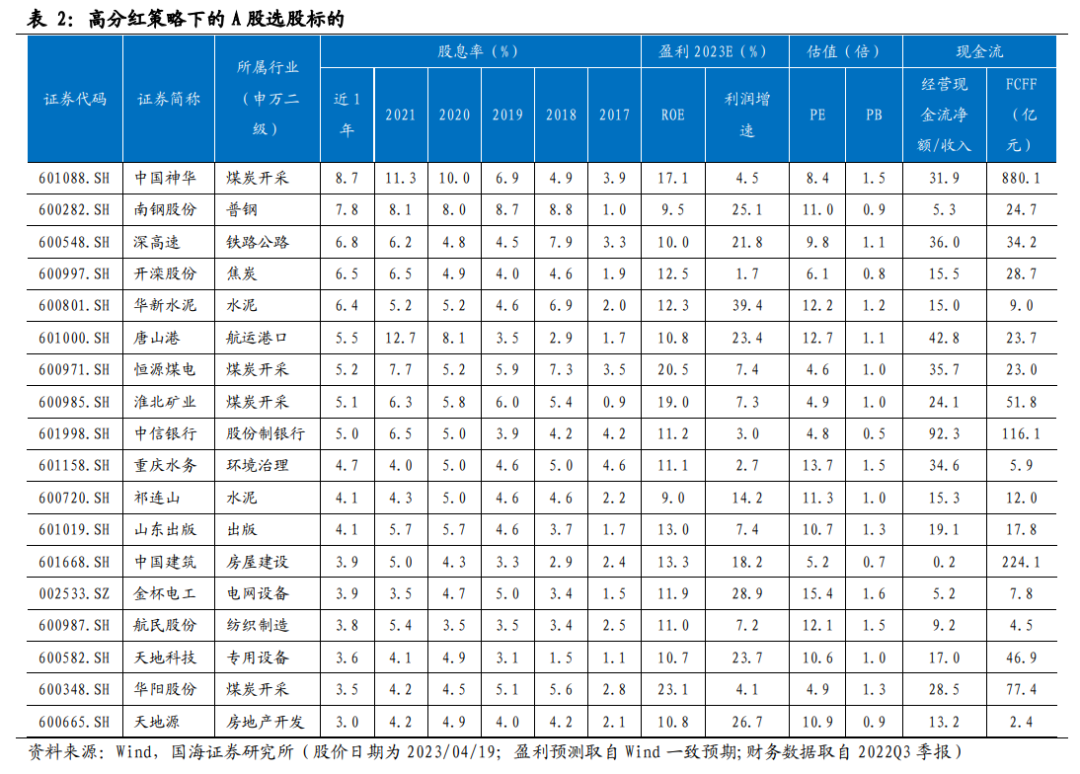

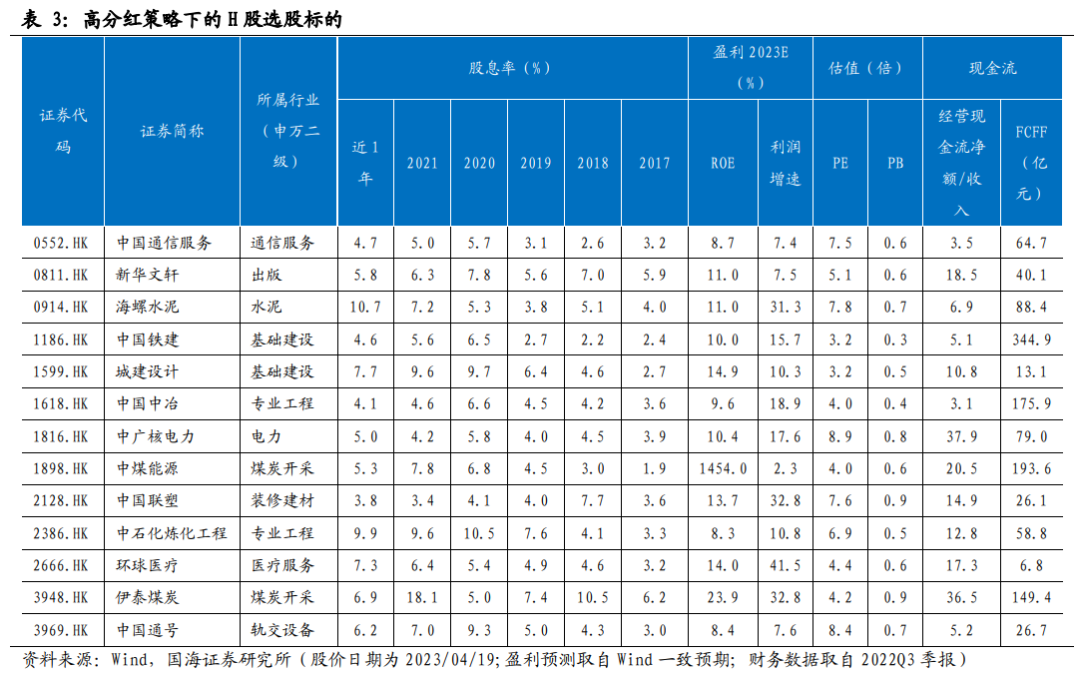

5、我们依据股息率、盈利能力、估值、现金流四个维度构建高股息资产股票池,年初以来流通市值加权平均涨跌幅12.5%,好于wind全A以及中证红利指数。

风险提示:全球疫情反复、海外通胀超预期、美国流动性危机升级、地缘政治扰动加剧、产业政策推进速度不及预期、比较研究的局限性、历史数据仅供参考、高股息标的业绩不达预期风险等。

高股息标的如何选择?

我们依据股息率、盈利能力、估值、现金流四个维度构建高股息策略下A股和H股的最优标的组合,其中构建的A股高股息资产股票池年初以来流通市值加权平均涨跌幅12.5%,好于wind全A以及中证红利指数。A股构建组合的条件如下:

(1)股息率角度:2017-2021连续五年分红,最近三年(2019-2021年)股息率高于3%;

(2)盈利角度:2023年归母净利润增速为正(一致预测),2023年ROE(一致预测)大于9%(截至2022Q3全A水平);

(3)估值角度:以2023年4月19日收盘价为基准,PE小于全A(18.48倍),PB小于全A(1.72倍),估值偏低;

(4)现金流角度:经营现金流净额/收入大于0,FCFF大于0。

H股构建组合的条件如下:

(1)股息率角度:2017-2021连续五年分红,最近两年(2010-2021年)股息率高于3%;

(2)盈利角度:2023年归母净利润增速为正(一致预测),2023年ROE(一致预测)大于7%(截至2022Q3全部港股水平);

(3)估值角度:以2023年4月19日收盘价为基准,PE小于恒生指数(10.22倍),PB小于恒生指数(1.01倍);

(4)现金流角度:经营现金流净额/收入大于0,FCFF大于0。

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)