原标题:【光大固收】16家新增违约主体大全(2021年) 来源:债券人

摘要

行业整体分散,交通运输及房地产业违约较多

截至2021年末,16家新增违约人分布于医药生物、通信、交通运输、建筑装饰、机械设备、化工、非银金融、房地产、传媒这9个行业(按申万一级行业分类)。总体来看,新增违约主体的行业较为分散,而交通运输业及房地产业违约主体较多。自2014年有债券违约事件以来, 28个申万一级行业中已经有26个出现了违约(不含银行),违约主体的行业覆盖度很高。

民企有所改善,国企有所好转

民营企业的债券违约趋势较2020年有所改善。2021年,我国新增民营企业违约主体数量为9家,相较2020年的22家大幅下降。同时,民营企业违约债券余额也有所下降:2021年,民营企业新增违约债券余额为561.52亿元,同比下降10.84%。整体来看,2021年民营企业违约情况有所改善。

2021年超预期国企违约事件明显减少,国企违约有所好转。2021年,我国新增国有企业违约主体数量为7家,相较2020年的10家有所下降。从违约债券数量来看,2021年新增国有企业违约债券数量为37只,与2020年相比减少了16只。此外,2021年,国有企业新增违约债券余额为455.21亿元,同比下降34.41%,降幅较大。2021年新增违约的7家国有企业中,5家为海航系企业,主要是海航集团自身较大的流动性风险导致,这5个主体的违约并未明显超预期,市场反应较为平淡。因此我们认为,在“以稳为主”的大环境下,2022年国有企业的债券违约率较民营企业将继续处于低位,但长时间的低违约状态并不可持续,随着时间的推移,部分基本面恶化主体的违约风险终将“浮出水面”。

城投融资加快,整体风险可控

2021年城投融资规模保持高速增长趋势。截至2021年末,城投债券总发行量达6.08万亿元,总偿还量3.97万亿元,净融资额为2.12万亿元,净融资额同比增长7.5%,达到历史较高水平。

2018年至2021年期间,我国城投债券净融资额呈现高速增长的态势,由此推动我国信用债规模不断上升。城投债规模占我国信用债总规模的比值较大,2021年城投债净融资额占总净融资额的比值达86.01%,这种净融资结构的不平衡和城投债规模的不断增长是政府对城投债融资端相关政策有所收紧的考虑因素之一。但我们认为,投资者不应多度担心,而应对城投债保持乐观情绪。政府对城投债务的支持及协调意愿仍然较强,因此城投风险整体依然可控。

风险提示

海航系企业的集中违约暴露出流动性风险对企业的侵蚀作用,谨防本身资质较弱发债主体偿债能力不足的风险;关注外部环境的变动,若政策收紧,需要警惕相关行业再融资滚续压力。

1、2021年新增违约事件特征

截至2021年末,2021年银行间市场和交易所市场共有16家发行人首次在债券市场发生违约,这些发行人的特征可以用“行业整体分散,交通运输及房地产业违约较多”、“民企有所改善,国企有所好转”“城投融资加快,整体风险可控”概括。

1.1、行业整体分散,交通运输及房地产业违约较多

截至2021年末,16家新增违约人分布于医药生物、通信、交通运输、建筑装饰、机械设备、化工、非银金融、房地产、传媒这9个行业(按申万一级行业分类)。总体来看,新增违约主体的行业较为分散,而交通运输业及房地产业违约主体较多。

我们一直强调,我国债券市场的违约主体并无明显的行业规律。自2014年有债券违约事件以来, 28个申万一级行业中已经有26个出现了违约(不含银行),违约主体的行业覆盖度很高。一方面,违约数量最多的行业是综合;另一方面,违约主体第二多的化工行业违约企业数量占比为8.96%,这说明违约主体在行业中的分布较为均匀。

2021年交通运输行业新增违约主体较多。2021年交通运输行业所有新增违约主体均为海航系企业,因此我们认为,此次交通运输行业新增违约主体较多的主要原因是海航系企业本身存有的较大流动性风险。2017年海航集团发生流动性风险,随后海航集团开展的各类“自救”行动仍未能彻底化解其流动性风险。2020年2月29日,海南省人民政府牵头会同相关部门派出专业人员共同成立“海南省海航集团联合工作组”,旨在化解公司流动性问题,而2020年新冠肺炎疫情却导致海航集团流动性风险进一步加剧。2021年以来,随着新冠疫苗的研发完成以及疫苗接种覆盖面的持续扩大,国内新冠疫情已得到有效控制,但疫情的反复、新毒株的蔓延、疫情管控措施的执行以及海外疫情的持续蔓延导致海航集团现金流创造能力不断减弱。因此我们认为,尽管外部环境变差会对行业内企业流动性产生负面影响,但投资人应将主要目光聚焦于企业本身的资质和风险。

受“恒大事件”及相关政策影响,房地产行业2021年新增违约主体较多。“恒大事件”导致投资者风声鹤唳、购房者信心受挫,再叠加房地产“三条红线”持续发力,稳地价、降杠杆相关政策不断出台,房地产行业融资成本升高、渠道受阻,流动资金持续紧张,债务滚续压力升高。2022年,相较其他行业,房地产行业发生违约的可能性相对较大,应谨慎关注房地产企业自身资质及流动性情况。

1.2、民企有所改善,国企有所好转

民营企业的债券违约趋势较2020年有所改善。2021年,我国新增民营企业违约主体数量为9家,相较2020年的22家大幅下降。同时,民营企业违约债券余额也有所下降:2021年,民营企业新增违约债券余额为561.52亿元,同比下降10.84%。整体来看,2021年民营企业违约情况有所改善。

2021年超预期国企违约事件明显减少,国企违约有所好转。2021年,我国新增国有企业违约主体数量为7家,相较2020年的10家有所下降。从违约债券数量来看,2021年新增国有企业违约债券数量为37只,与2020年相比减少了16只。此外,2021年,国有企业新增违约债券余额为455.21亿元,同比下降34.41%,降幅较大。2021年新增违约的7家国有企业中,5家为海航系企业,主要是海航集团自身较大的流动性风险导致,这5个主体的违约并未明显超预期,市场反应较为平淡。因此我们认为,在“以稳为主”的大环境下,2022年国有企业的债券违约率较民营企业将继续处于低位,但长时间的低违约状态并不可持续,随着时间的推移,部分基本面恶化的主体其违约风险终将“浮出水面”。

1.3、城投融资加快,整体风险可控

2021年城投融资规模保持高速增长趋势。截至2021年末,城投债券总发行量达6.08万亿元,总偿还量3.97万亿元,净融资额为2.12万亿元,净融资额同比增长7.5%,达到历史较高水平。

2018年至2021年期间,我国城投债券净融资额呈现高速增长的态势,由此推动我国信用债规模不断上升。城投债规模占我国信用债总规模的比值较大,2021年城投债净融资额占总净融资额的比值达86.01%,这种净融资结构的不平衡和城投债规模的不断增长是政府对城投债融资端相关政策有所收紧的考虑因素之一。但我们认为,投资者不应多度担心,而应对城投债保持乐观情绪。政府对城投债务的支持及协调意愿仍然较强,因此城投风险整体依然可控。

2021新增违约主体中,已有部分企业采取破产重整的措施对债权人进行清偿。以凤凰机场为例:调整后公司的普通债权中,每家债权人10万元以下(含10万元)的部分,由公司于法院裁定批准重整计划后60日内以自有资金一次性清偿完毕;自有资金不足的,以战略投资者投入的资金依规统一安排清偿,每家债权人在公司合计最多可受偿10万元。超过10万元的其他普通债权部分以海航基础设施投资集团股份有限公司(凤凰机场主要股东之一)转增股票抵债的方式安排清偿,抵债价格为15.56元/股。

2、2021年新增违约主体全梳理

2.1、同济堂医药

发行人同济堂医药有限公司(以下简称“同济堂医药”)为民营企业,截至2021年末,同济堂医药共涉入2起债券违约事件,涉及的违约债券本金规模达4.2亿元。公司应于2021年4月25日兑付“18同济01”和“18同济02”债券本金及利息,因公司流动资金阶段性紧张,截至本息兑付日终,未能按照约定足额兑付资金。

截至2021年末,公司违约债券处于拖欠状态,除违约债以外公司无存续债券。

债券违约前的重大事项有:控股股东被立案调查;主体评级调低;控股股东股份被冻结;利润亏损等。

后续偿债主要方法:努力筹措资金,偿债保障措施落实,同时加强自身经营,召开债券持有人会议,完善信息披露工作。

2.2、紫光通信

发行人北京紫光通信科技集团有限公司(以下简称“紫光通信”)为中央国有企业,截至2021年末,紫光通信共涉入1起债券违约事件,涉及的违约债券本金规模达10亿元。公司应于2021年4月26日兑付“18紫光通信PPN001”债券本金及利息,因公司流动资金紧张,截至本息兑付日终,未能按照约定足额兑付资金。

截至2021年末,公司违约债券处于拖欠状态,除违约债以外公司还有其他存续债券1只,债券余额为20亿元。

债券违约前的重大事项有:母公司收到《行政处罚事先告知书》;母公司债券违约等。

后续偿债主要方法:努力筹措资金,偿债保障措施落实,同时加强自身经营,召开债券持有人会议,完善信息披露工作。

2.3、天津航空

发行人天津航空有限责任公司(以下简称“天津航空”)为地方国有企业,海南省高院于2021年3月13日依法裁定公司重整,并指定海航集团有限公司管理人担任天津航空管理人,具体开展各项重整工作,该时间点公司所有未偿付债券(包括已实质性违约债券)余额为43亿元。

截至2021年末,公司处于破产重整执行过程中。

债券违约前的重大事项有:债券付息日递延;主体评级调低等。

后续偿债主要方法:努力筹措资金,偿债保障措施落实,同时加强自身经营,召开债券持有人会议,完善信息披露工作。

2.4、海航控股

发行人海南航空控股股份有限公司(以下简称“海航控股”)为地方国有企业,法院于2021年2月10日裁定受理公司及下属10家子公司重整,该时间点公司所有未偿付债券(包括已实质性违约债券)余额为131.9亿元。

截至2021年末,公司处于破产重整执行过程中。

债券违约前的重大事项有:债券付息日递延;债券展期;主体评级调低;业绩亏损;债券停牌等。

后续偿债主要方法:努力筹措资金,偿债保障措施落实,同时加强自身经营,召开债券持有人会议,完善信息披露工作。

2.5、凤凰机场

发行人三亚凤凰国际机场有限责任公司(以下简称“凤凰机场”)为地方国有企业,法院于2021年2月10日裁定受理公司破产重整,该时间点公司所有未偿付债券(包括已实质性违约债券)余额为30亿元。

截至2021年末,公司处于破产重整执行过程中。

债券违约前的重大事项有:企业欠税;业绩亏损;债券付息日递延;主体评级调低等。

后续偿债主要方法:努力筹措资金,偿债保障措施落实,同时加强自身经营,召开债券持有人会议,完善信息披露工作。

2.6、祥鹏航空

发行人云南祥鹏航空有限责任公司(以下简称“祥鹏航空”)为地方国有企业,法院于2021年2月10日裁定受理公司破产重整,该时间点公司所有未偿付债券(包括已实质性违约债券)余额为17.6亿元。

截至2021年末,公司处于破产重整执行过程中。

债券违约前的重大事项有:主体评级调低等。

后续偿债主要方法:努力筹措资金,偿债保障措施落实,同时加强自身经营,召开债券持有人会议,完善信息披露工作。

2.7、海航集团

发行人海航集团有限公司(以下简称“海航集团”)为地方国有企业,法院于2021年2月10日裁定受理公司破产重整,该时间点公司所有未偿付债券(包括已实质性违约债券)余额为143.99亿元。

截至2021年末,公司处于破产重整执行过程中。

债券违约前的重大事项有:债券利息递延支付;主体评级调低等。

后续偿债主要方法:努力筹措资金,偿债保障措施落实,同时加强自身经营,召开债券持有人会议,完善信息披露工作。

2.8、宜华科技

发行人宜华生活科技股份有限公司(以下简称“宜华科技”)为民营企业,截至2021年末,宜华科技共涉入2起债券违约事件,涉及的违约债券本金规模达18亿元。公司应于2021年7月16日支付“15宜华01”债券40%本金及相应延期期间利息,应于2021年7月23日支付“15宜华02”债券40%本金及相应延期期间利息,因公司流动资金紧张,截至本息兑付日终,未能按照约定足额兑付资金。

截至2021年末,公司违约债券处于拖欠状态,除违约债以外公司无存续债券。

债券违约前的重大事项有:主体评级调低;公司被立案调查;被实施退市警示;股份被冻结;出售资产;行政处罚;会计师出具“无法表示意见”等。

后续偿债主要方法:努力筹措资金,偿债保障措施落实,同时加强自身经营,召开债券持有人会议,完善信息披露工作。

2.9、隆鑫控股

发行人隆鑫控股有限公司(以下简称“隆鑫控股”)为民营企业,截至2021年末,隆鑫控股共涉入1起债券违约事件,涉及的违约债券本金规模达6亿元。公司应于2021年5月6日兑付“16隆鑫MTN001”债券本金及利息,因公司自2018年5月起受宏观政策变化、过度投资及大额外部应收款多年未能收回等多方面因素影响,公司出现严重流动性困难,截至本息兑付日终,未能按照约定足额兑付资金。

截至2021年末,公司违约债券处于拖欠状态,除违约债以外公司无存续债券。

债券违约前的重大事项有:主体评级调低;行政监管措施;公司股份被冻结;流动资金紧张;债务逾期等。

后续偿债主要方法:努力筹措资金,偿债保障措施落实,同时加强自身经营,召开债券持有人会议,完善信息披露工作。

2.10、岚桥集团

发行人山东岚桥集团有限公司(以下简称“岚桥集团”)为民营企业,截至2021年末,岚桥集团共涉入1起债券违约事件,涉及的违约债券本金规模达5亿元。公司应于2021年11月6日兑付“18岚桥MTN001”债券本金及利息,因公司受宏观经济环境、行业环境、融资环境叠加影响,流动资金紧张,截至本息兑付日终,未能按照约定足额兑付资金。截至2021年末,公司债券“PR岚桥A1”和“PR岚桥A2”处于展期状态,涉及债券本金规模达5.76亿元。

截至2021年末,公司违约债券处于拖欠状态,除违约债以外公司还有其他存续债券3只,债券余额为9.76亿元。

债券违约前的重大事项有:主体评级调低;新增被执行人信息等。

后续偿债主要方法:努力筹措资金,偿债保障措施落实,同时加强自身经营,召开债券持有人会议,完善信息披露工作。

2.11、泛海控股

发行人泛海控股股份有限公司(以下简称“泛海控股”)为民营企业,截至2021年末,泛海控股共涉入2起债券违约事件,涉及的违约债券本金规模达12亿元。公司应于2021年8月30日兑付“18泛海MTN001”债券回售款及利息,应于2021年12月27日兑付“19泛控02”债券回售款及利息,公司因受宏观经济环境、房地产行业政策调控、境内外多轮疫情叠加影响,面临阶段性现金流匹配问题,截至本息兑付日终,未能按照约定足额兑付资金。“17泛海MTN001”于2021年8月30日触发交叉违约条款,涉及债券本金金额达5.4亿元,并于2021年12月24日进入展期状态。此外,截至2021年末,公司债券“19泛控01”和“18海控01”也处于展期状态,涉及债券本金规模达15.58亿元。

截至2021年末,公司违约债券处于拖欠状态,除违约债以外公司还有其他存续债券7只,债券余额为53.58亿元。

债券违约前的重大事项有:主体评级调低;行政监管措施;公司高管辞职;涉及重大诉讼;控股股东股份被司法拍卖等。

后续偿债主要方法:努力筹措资金,偿债保障措施落实,同时加强自身经营,召开债券持有人会议,完善信息披露工作。

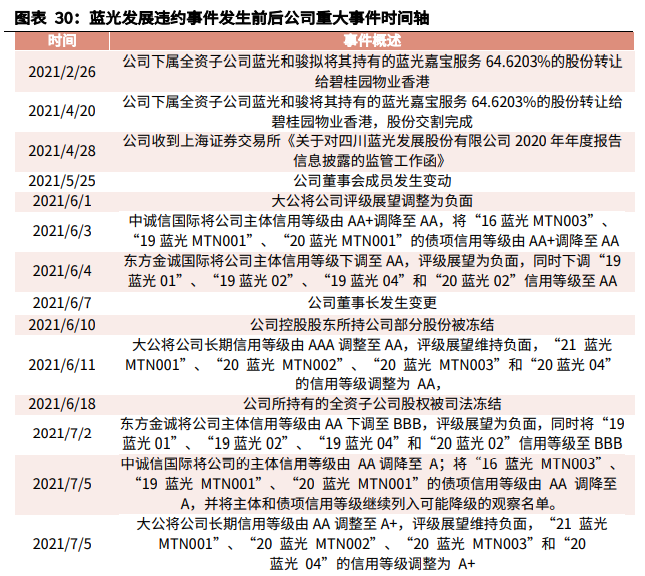

2.12、蓝光发展

发行人四川蓝光发展股份有限公司(以下简称“蓝光发展”)为民营企业,截至2021年末,蓝光发展共涉入15起债券违约事件(包括触发交叉违约保护条款的债券),涉及的违约债券本金规模达114.34亿元。公司应于2021年7月12日兑付“19蓝光MTN001”债券本金及利息,应于2021年7月23日兑付“19蓝光02”债券回售款及利息,应于2021年8月12日兑付“16蓝光MTN003”债券本金及利息,应于2021年9月29日兑付“20蓝光MTN002”债券本金及利息,应于2021年10月26日兑付“20蓝光MTN003”债券本金及利息,应于2021年12月13日兑付“19蓝光08”回售款及利息,此外,债券“19蓝光01”、“16蓝光01”、“19蓝光07”、“20蓝光02”、“20蓝光04”和“19蓝光04”于2021年7月28日提前到期,因公司流动资金紧张,截至本息兑付日,公司未能按照约定足额兑付上述债券资金。债券“20蓝光MTN001”和“21蓝光MTN001”触发交叉违约保护条款,涉及债券本金金额规模为15亿元。

截至2021年末,公司违约债券处于拖欠状态,除违约债以外公司无存续债券。

债券违约前的重大事项有:主体评级调低;股份转让;高层变更;控股股东所持股份被冻结;公司所持股份被司法冻结;涉及重大诉讼;收到《执行通知书》等。

后续偿债主要方法:努力筹措资金,偿债保障措施落实,同时加强自身经营,召开债券持有人会议,完善信息披露工作。

2.13、华夏控股

发行人华夏幸福基业控股股份公司(以下简称“华夏控股”)为民营企业,截至2021年末,华夏控股共涉入4起债券违约事件,涉及的违约债券本金规模达47.35亿元。公司应于2021年6月15日兑付“20华EB02”债券回售款及利息,应于2021年8月30日兑付“19华控04”债券回售款及利息,应于2021年9月22日兑付“20幸福01”债券回购款及利息,应于2021年11月29日兑付“18华控01”债券本金及利息,因受宏观经济环境、行业环境、信用环境叠加多轮疫情影响,公司流动性出现阶段性紧张,截至本息兑付日,公司未能按照约定足额兑付上述债券资金。

截至2021年末,公司违约债券处于拖欠状态,除违约债以外公司还有其他存续债券4只,债券余额为6.61亿元。

债券违约前的重大事项有:主体评级调低;大额借款;利润亏损;子公司债务逾期;债券停牌等。

后续偿债主要方法:努力筹措资金,偿债保障措施落实,同时加强自身经营,召开债券持有人会议,完善信息披露工作。

2.14、华夏幸福

发行人华夏幸福基业股份有限公司(以下简称“华夏幸福”)为民营企业,截至2021年末,华夏幸福共涉入4起债券违约事件,涉及的违约债券本金规模达43亿元。公司应于2021年3月23日兑付“20华夏幸福MTN001”债券本金及利息,应于2021年3月25日兑付“19华夏01”债券回售款及利息,应于2021年4月20日兑付“20华夏幸福MTN002”债券本金及利息,应于2021年5月24日兑付“17幸福基业MTN001”债券本金及利息,因公司流动资金紧张,截至本息兑付日,公司未能按照约定足额兑付上述债券资金。此外,债券“16华夏01”、“16华夏05”、“16华夏06”、“18华夏03”、“16华夏04”、“16华夏02”和“18华夏04”处于展期状态,涉及债券本金金额达171亿元。

截至2021年末,公司违约债券处于拖欠状态,除违约债以外公司还有其他存续债券13只,债券余额为281.30亿元。

债券违约前的重大事项有:主体评级调低;大额借款;债务逾期;控股股东被动减持等。

后续偿债主要方法:努力筹措资金,偿债保障措施落实,同时加强自身经营,召开债券持有人会议,完善信息披露工作。

2.15、协信远创

发行人重庆协信远创实业有限公司(以下简称“协信远创”)为中外合资企业,重庆市第五中级人民法院于2021年10月14日依法裁定受理协信远创破产重整,并于2021年12月2日指定北京德恒律师事务所与重庆海川企业清算有限公司担任协信远创管理人(以下简称“管理人”),该时间点公司所有未偿付债券(包括已实质性违约债券)余额为24.21亿元。

2021年12月2日,管理人已进驻协信远创现场开始各项工作。截至2021年末,公司处于破产重整准备工作中。

债券违约前的重大事项有:主体评级调低;利润亏损、列出经营异常名录等。

后续偿债主要方法:努力筹措资金,偿债保障措施落实,同时加强自身经营,召开债券持有人会议,完善信息披露工作。

2.16、国广控股

发行人国广环球传媒控股有限公司(以下简称“国广控股”)为中外合资企业,截至2021年末,国广控股共涉入1起债券违约事件,涉及的违约债券本金规模达3亿元。“H5国广债”于2020年11月17日进行展期,将债券期限延期一年,并采取分期兑付的方式进行兑付,公司应于2021年11月17日兑付“H5国广债”债券本金及利息,因公司流动资金紧张,截至本息兑付日,公司未能按照约定足额兑付债券资金。

截至2021年末,公司违约债券处于拖欠状态,除违约债以外公司无存续债券。

债券违约前的重大事项有:主体评级调低;债券停牌;利润亏损等。

后续偿债主要方法:努力筹措资金,偿债保障措施落实,同时加强自身经营,召开债券持有人会议,完善信息披露工作。

3、风险提示

海航系企业的集中违约暴露出流动性风险对企业的侵蚀作用,谨防本身资质较弱发债主体偿债能力不足的风险;关注外部环境的变动,若政策收紧,需要警惕相关行业再融资滚续压力。

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)