出品:新浪财经上市公司研究院

作者:坤 T

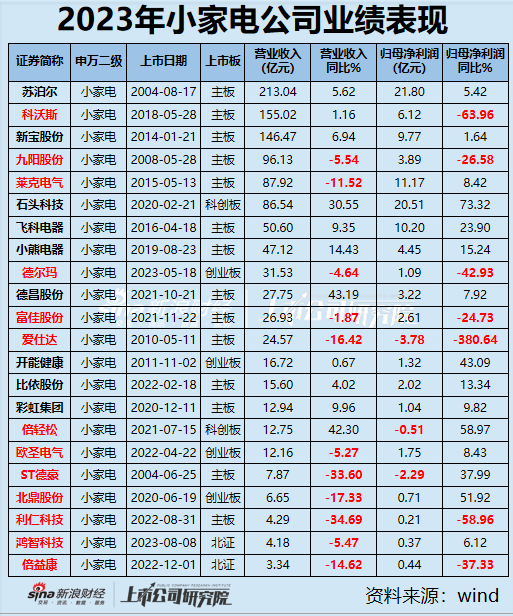

截至2024年4月30日,A股家用电器上市公司年报已全部披露完毕。其中,以申万二级行业划分的小家电行业在2023年共计实现营业收入1090.12亿元,实现归母净利润96.11亿元。

相比于白电、黑电行业,小家电行业上市公司的整体业绩规模较小,且业绩分化较为明显。22家上市公司中,有3家公司归母净利润依然为亏损状态,分别为爱仕达、ST德豪、倍轻松,其中上市多年由盈转亏的爱仕达业绩持续下滑。与此同时,小家电行业的毛利率、净利率指标也较为分化,最高的倍轻松毛利率接近60%,而行业里最低的毛利率仅为个位数。

九阳股份、德尔玛等6家公司营收净利润双双下滑 爱仕达、倍轻松上市后多年由盈转亏

小家电行业共计22家上市公司在2023年实现营业收入1090.12亿元,实现归母净利润96.11亿元。

具体来看,有3家公司的营收规模超过百亿,为苏泊尔、科沃斯、新宝股份,分别实现营业收入213.04亿元、155.02亿元、146.47亿元,同比增长5.62%、1.16%、6.94%。其中营收规模超过两百亿的苏泊尔归母净利润达到21.8亿元,在上市公司中排名第一。

同时,也有3家公司在2023年仍陷入亏损中,为爱仕达、ST德豪、倍轻松。

其中,爱仕达作为老牌厨电厂商,早在2010年就登陆资本市场,在2021年之前均为盈利状态,但2021年以来爱仕达深陷亏损。2021-2023年分别亏损0.89亿元、0.79亿元、3.78亿元。2023年爱仕达业绩持续下滑,营业收入同比减少16.42%,净亏损则是同比大幅扩大380.64%。

而倍轻松也是在上市多年后由盈转亏。倍轻松的主要产品肩颈按摩器等曾经作为网红产品,加上流量明星的代言效应,深受消费者热捧。但近年来其业绩却接连下滑,尽管2023年倍轻松的归母净利润同比增长58.97%,其净亏损依旧为0.51亿元。

从业绩增速来看,有11家公司在2023年营收缩水,其中下滑幅度最大的是利仁科技,同比下滑34.69%;有7家公司在2023年归母净利润下滑,其中下滑程度最大的是爱仕达,归母净利润同比减少了380.64%。

2023年,22家小家电上市公司中仅有10家实现了营收与归母净利润的双增,分别是苏泊尔、新宝股份、石头科技、飞科电器、小熊电器、德昌股份、开能健康、比依股份、彩虹集团、倍轻松。其中,大部分公司均实现了盈利,仅有倍轻松仍然处于亏损中。同期,营收、归母净利润双双下滑的公司有6家,分别是九阳股份、德尔玛、富佳股份、爱仕达、利仁科技、倍益康。

倍轻松毛利率最高净利率却为负 ST德豪毛利率、净利率双垫底

从整体行业来看,小家电行业的盈利能力指标分化明显。

销售毛利率最高的是倍轻松,为59.32%,而这也是倍轻松销售毛利率连续多年增长。但需要注意的是,其销售净利率却为-3.94%,由此可见倍轻松的各项费用等在很大程度上蚕食了公司的利润空间。

22家上市公司中,20家公司的销售毛利率在20%以上,低于20%的公司包括德昌股份、ST德豪。

从销售净利率指标来看,仅有3家公司净利率为负,分别是倍轻松、爱仕达、ST德豪。

需要注意的是,ST德豪在小家电行业中销售毛利率、净利率双双垫底。在2023年,ST德豪的销售毛利率仅为8.75%,销售净利率为-28.82%。

飞科、倍轻松是“重营销轻研发”之王? 行业营销普遍远超研发

家电公司在销售费用、研发费用方面的投入在很大程度上能够体现公司对于营销与技术投入的侧重,同时,也能够对其净利润的规模产生直接影响。

从整体来看,小家电上市公司的销售费用普遍远高于研发费用,甚至有公司表现为销售费用是研发费用的十几倍。

从销售费用率来看,远超同行的是倍轻松的53.94%,而在这背后是倍轻松一直以来频繁请流量明星代言、花式营销等,也直接导致了其在毛利率接近60%的情形下净利率却为负。销售费用率排在其后的是科沃斯的34.17%,飞科电器的29.19%。需要注意的是,销售费用率的畸高往往意味着公司重营销、轻研发,两者相差极大。2023年,飞科电器的销售费用是研发费用的14.92倍,该项指标倍轻松为11.66倍,科沃斯为6.42倍。由此来看,飞科电器、倍轻松或称得上是小家电行业的“重营销轻研发”之王。

研发费用率方面,尽管每家公司投入的研发费用规模有所不同,但研发费用率却均在10%以下。最高的是石头科技,2023年研发费用6.19亿元,研发费用率为7.15%。而研发费用率最低的是飞科电器,同期研发费用0.99亿元,研发费用率仅为1.96%。

从研发费用同比变动来看,2023年大部分公司的研发费用都相较往年有所增长,但同时有5家公司研发费用出现同比下滑,分别是爱仕达、倍益康、九阳股份、莱克电气、ST德豪,其中下滑幅度最大的是ST德豪,研发费用同比减少37.55%。

行业存货水位普遍较低 有4家公司净营业周期为负

从存货水位来看,相比黑电、白电行业,小家电行业上市公司的存货规模普遍较低,均在50亿元以下。其中最高的是科沃斯2023年存货28.28亿元,其次为苏泊尔22.63亿元。而大多数小家电公司的存货余额为数亿元。

存货周转方面,彩虹集团的存货周转天数相比同行畸高,为228.93天。其次为爱仕达和利仁科技等,均超过150天。较慢的存货周转速度在一定程度上表明产品可能存在一定滞销,公司存货的变现能力较差。

从净营业周期(存货周转天数+应收账款周转天数-应付账款周转天数)来看,与存货周转天数表现所类似,彩虹集团、爱仕达、利仁科技、北鼎股份的净营业周期均超过百天。需要注意的是,也有4家公司的净营业周期为负数,分别是ST德豪-43.44天,九阳股份-27.95天,欧圣电气-20.44天,石头科技-14.21天。

责任编辑:公司观察

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)