炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

品:新浪财经上市公司研究院

作者:昊

近来,多家上市公司陆续披露大股东增持或股份回购计划,显示出对企业发展的信心。不过,其中也有一些公司增持和回购的动机值得关注。

2月27日,爱康科技公告,基于对公司长期投资价值的认可及对公司未来持续稳定发展的信心,控股股东江苏爱康实业集团有限公司(以下称“爱康实业”)拟以1亿-2亿元增持公司股份。

然而,自2019年以来,爱康实业及其关联公司分40余次,从二级市场减持套现合计近10亿元。此外,爱康实业还将所持的公司剩余股份全部质押。

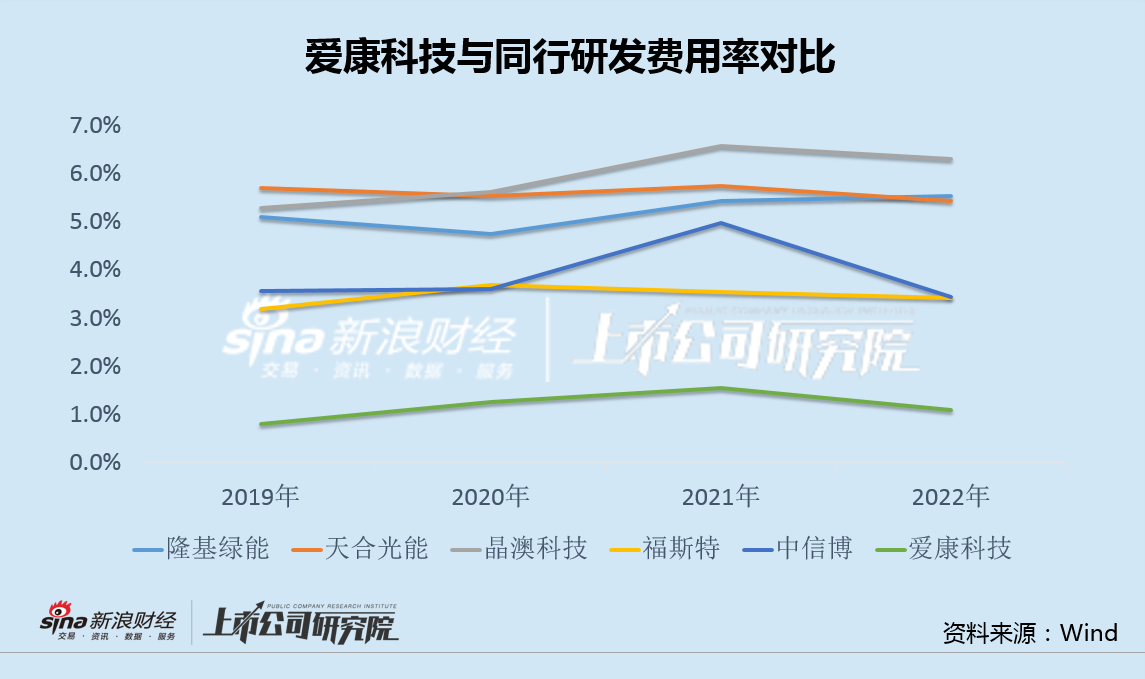

巧合的是,也正是在大股东开始减持的2019年,爱康科技正式进军光伏HJT电池领域。然而,面对全新技术,公司多年来研发投入却极少,研发费用率也远低于同行。

近期,爱康科技又连续公告签订相关合同,计划投资超30亿,但公司货币资金仅20亿,甚至无法覆盖短期负债。

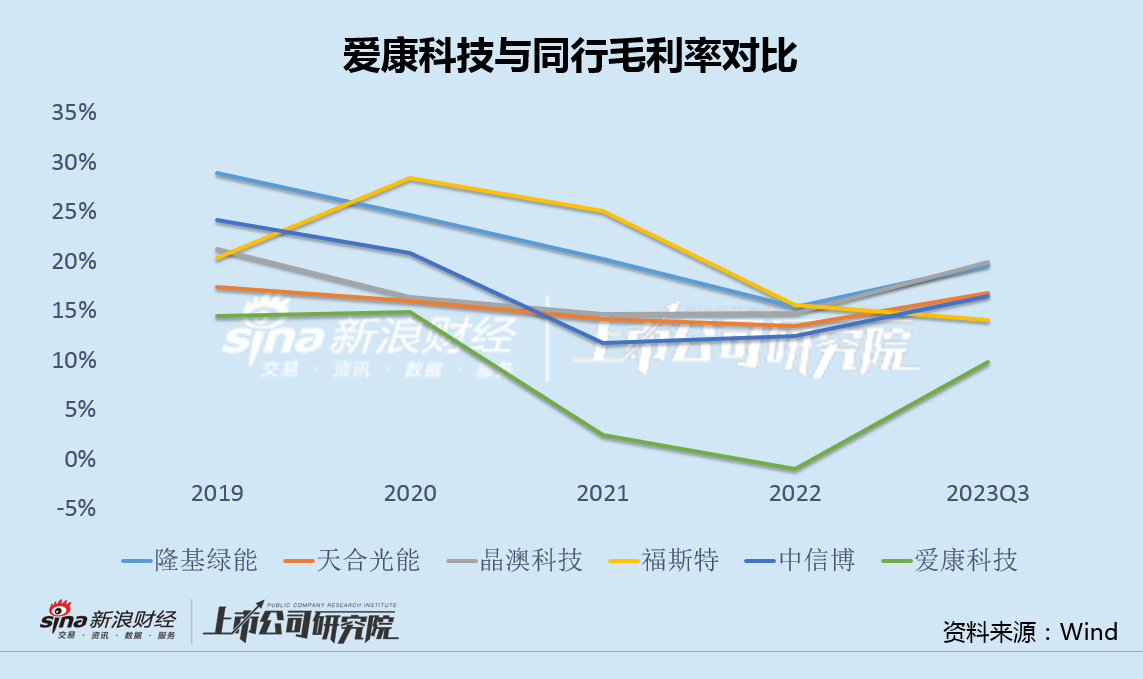

事实上,爱康科技光伏主业一直缺乏技术含量,毛利率长期大幅低于同行,由于盈利能力不佳,叠加2019年曾“财务洗澡”,近几年累计亏损超过30亿。

2023年,在营收下降的情况下,爱康科技应收账款不降反增。更重要的是,公司还有10多亿其他应收款,不仅基本来自关联方,而且过半应收款的账龄甚至在3年以上,可能存在的“财务黑洞”值得警惕。

高点减持10亿低点增持1亿 转型HJT成效存疑

2月27日,爱康科技发布公告称,基于对公司长期投资价值的认可及对公司未来持续稳定发展的信心,切实维护广大投资者权益和资本市场稳定,公司控股股东爱康实业拟以1亿-2亿元增持公司股份。

然而,自2019年以来,爱康实业及其关联公司江阴爱康投资有限公司分40余次,从二级市场进行减持,合计套现约达10亿元。不仅如此,爱康实业还将其持有的9816万股公司股份全部质押。

不知是巧合还是蓄意为之,也正是在大股东爱康实业开始减持套现的2019年,爱康科技正式进军光伏HJT电池领域。

2019年12月,爱康科技公告称,公司拟非公开发行募集资金总额不超过13亿元,用于1GW高效异质结(HJT)光伏电池及组件项目及补充流动资金。不过,该定增事项并未能够最终落地。

时隔四年后,爱康科技的HJT项目似乎又忽然“提速”。

2023年12月15日,爱康科技公告拟投资建设4.6GW HJT电池生产项目,项目计划固定资产总投资21亿元。

半个月后的12月30日,爱康科技再次公告,公司与杭州钱江经济开发区管理委员会签订《HJT钙钛矿叠层电池研发及生产基地项目框架协议》,拟在杭州钱江经济开发区投资建设HJT钙钛矿叠层电池研究及生产基地项目,项目总投资约10亿元。

然而,截至2023年三季度末,爱康科技全部资金仅20亿元,还不够覆盖同期超34亿元的短期有息负债,30多亿的项目投资资金不知从何而来。

值得注意的是,面对技术含量较高的HJT路线和HJT钙钛矿叠层电池,爱康科技的投入却明显不足。

自2019年涉足光伏HJT领域以来,爱康科技年均全部研发支出仅5000万元,研发支出占同期营收的比例也显著低于同行。

如此之低的研发投入力度,公司产品的市场竞争力可想而知。

转型5年巨亏30亿 警惕“应收款黑洞”

根据公司最新披露的业绩预告,2023年爱康科技预计亏损3.7亿元至7.4亿元,预亏金额在已披露业绩预告的光伏设备企业中排名居前。

实际上,亏损早已成为爱康科技业绩的常态。自2019年转型涉足HJT电池到2023年底,爱康科技近5年累计亏损超过30亿元。

产品缺乏竞争力导致的盈利能力低下,是公司巨亏的关键因素。与研发费用率类似,爱康科技近几年来的毛利率同样显著低于其它光伏同行。

此外,“财务洗澡”是爱康科技发生巨额亏损的另一个重要原因。

2019年,爱康科技出现16.12亿元的年度历史最大亏损,其中公司一次性计提了长期股权投资损失、交易性金融资产损失、存货跌价损失、固定资产减值损失和应收账款减值损失等合计高达12亿元。

然而,即便如此,公司的“财务黑洞”似乎仍未全部暴露。

2023年前三季度,爱康科技实现营业收入37.17亿,同比下降14.04%;而截至三季度末,公司应收账款余额为17.66亿,同比却增长65.5%,与收入规模的变动明显背离。

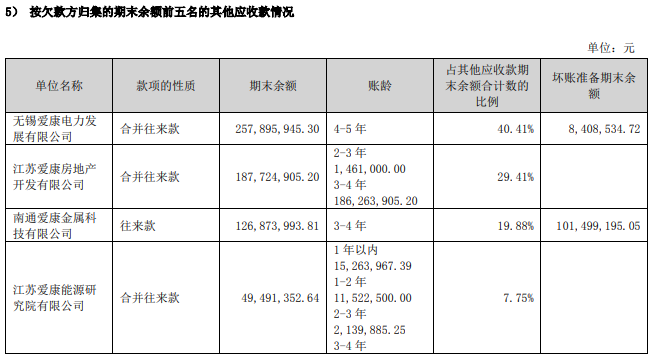

此外,2023年三季度末,爱康科技其他应收款余额高达10.55亿元。

来源:公司年报截图

来源:公司年报截图值得注意的是,从2022年披露的年报来看,不仅基本来自于无锡爱康电力发展有限公司、江苏爱康房地产开发有限公司、南通爱康金属科技有限公司、江苏爱康能源研究院有限公司等关联方,而且过半应收款的账龄高达3年以上,上市公司大额资金或被关联方长期占用。

责任编辑:公司观察

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)