炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

出品:新浪财经上市公司研究院

作者:昊

2月21日,华夏航空发布公告,拟将其全资子公司华夏航空教育科技产业有限公司(以下称“华夏教育”)的全部股权,以6.04亿元的价格出售给华夏云翼国际教育科技有限公司(以下称“华夏云翼”)。

由于华夏航空的实控人兼董事长胡晓军实际控制本次交易的受让方华夏云翼,因此上述事项属于关联交易。

华夏航空表示,本次关联交易系基于公司整体战略发展的需要,出售华夏教育有利于公司更好聚焦国内、国际航空客货运输主营业务,提升公司资产周转效率,符合长期战略规划。

值得注意的是,在航空业复苏的背景下,交易标的华夏教育23年业绩和盈利能力开始好转,负债率也出现下降,而华夏航空的负债率却继续攀升;三个月前,交易对方又刚刚引入新股东。华夏航空选择此时出售资产,真实原因值得关注。

后疫情时代,华夏航空是唯一一家年度续亏的民营上市航司,客座率不仅在所有上市航司中垫底,相比19年同期客座率的下滑幅度也最大。在加大融资力度后,华夏航空的资金面依然偏紧,公司经营情况令人担忧。

标的经营好转被出售 三个月前交易对方引入新股东

2月21日,华夏航空发布公告称,拟以6.04亿元的对价,将其全资子公司华夏教育的全部股权,出售给关联方华夏云翼。交易完成后,华夏航空将不再持有华夏教育的任何股权。

由于6.04亿元的交易额已超过华夏航空最近一期(2022年度)经审计净资产的5%,因此上述交易需提交公司董事会和股东大会审议。

考虑到华夏航空的实控人兼董事长胡晓军实际控制交易受让方华夏云翼,本次交易相当于华夏航空将全资控股子公司华夏教育出售给其实控人胡晓军。

华夏教育主业为民用航空维修人员培训、飞行签派员培训、民用航空器驾驶员培训、飞行训练等。在疫后航空业复苏的背景下,华夏教育的业绩也出现显著改善。

公告显示,2023年,华夏教育营收1.35亿元,同比增长23.4%,实现净利润3941万元,同比增长45.3%,利润增速远超收入增速。

此外,华夏教育2022年末、2023年三季度末和2023年末资产负债率分别为33.3%、28.2%和21.2%,资产结构也呈逐步改善态势。

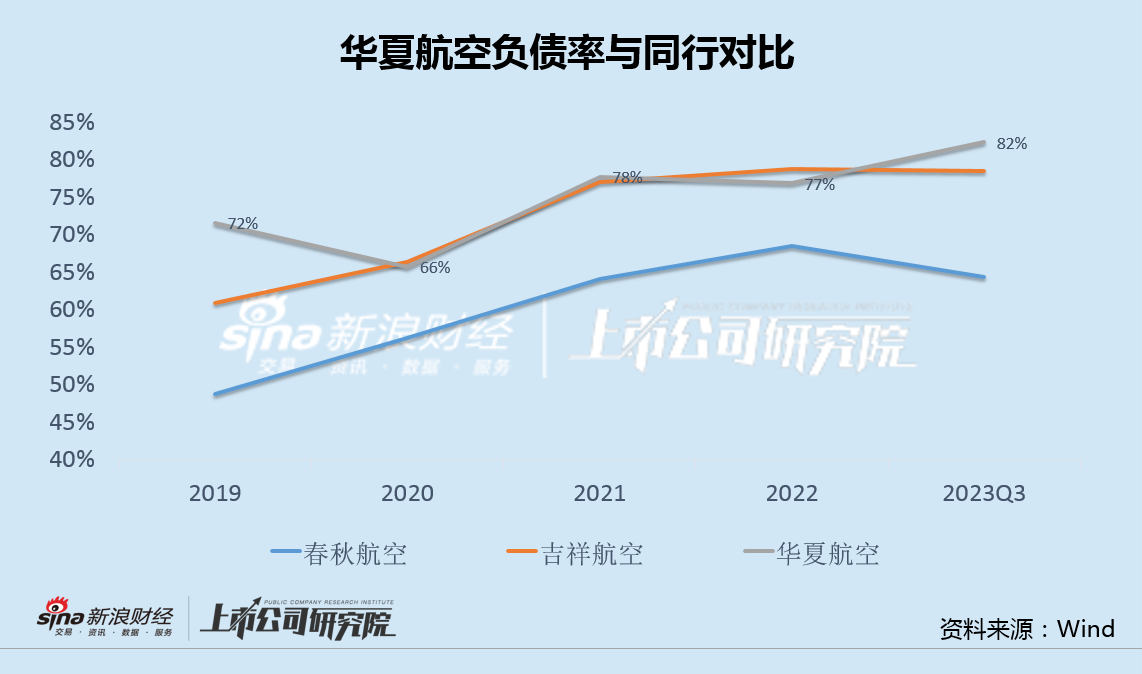

而反观华夏航空,2023年归母净利润预计继续亏损9.3亿至12亿元;第三季度末,公司负债率为82.3%,相比2022年末的76.8%继续攀升,不仅高于同期的春秋航空和吉祥航空,负债率持续走高的趋势也异于同行。

值得注意的是,2023年11月13日,此次交易的受让方华夏云翼注册资本由2亿元增至2.5亿元,衢州市信安置业有限公司认缴5000万元,持股比例为20%,成为华夏云翼的新进股东。上述股权变更距离此次交易仅三个月。

交易标的业绩和财务状况刚好转,交易对方股权又刚发生变更,华夏航空却选择此时出售,其真实原因值得关注。

成唯一年度续亏民营航司 客座率垫底下滑幅度最大

事实上,从横向对比来看,华夏航空在疫情后的业绩表现也是所有上市航司中最差的。

走出疫情的阴霾后,航空业迎来强劲复苏。以业绩预告的中值计算,2023年7家上市航司合计亏损104亿元,同比大幅减亏1277亿元。

其中,春秋航空预计全年归母净利润为21亿元到24亿元,吉祥航空预计全年归母净利润为6.8亿元到8.8亿元,疫情期间刚刚完成破产重整的海航控股(维权),预计全年归母净利润为3.0亿元到4.5亿元。而华夏航空全年却仍将亏损9.2亿元到12亿元,是几家民营上市航司中唯一续亏的企业。

从主要经营数据看,华夏航空同样表现不佳。

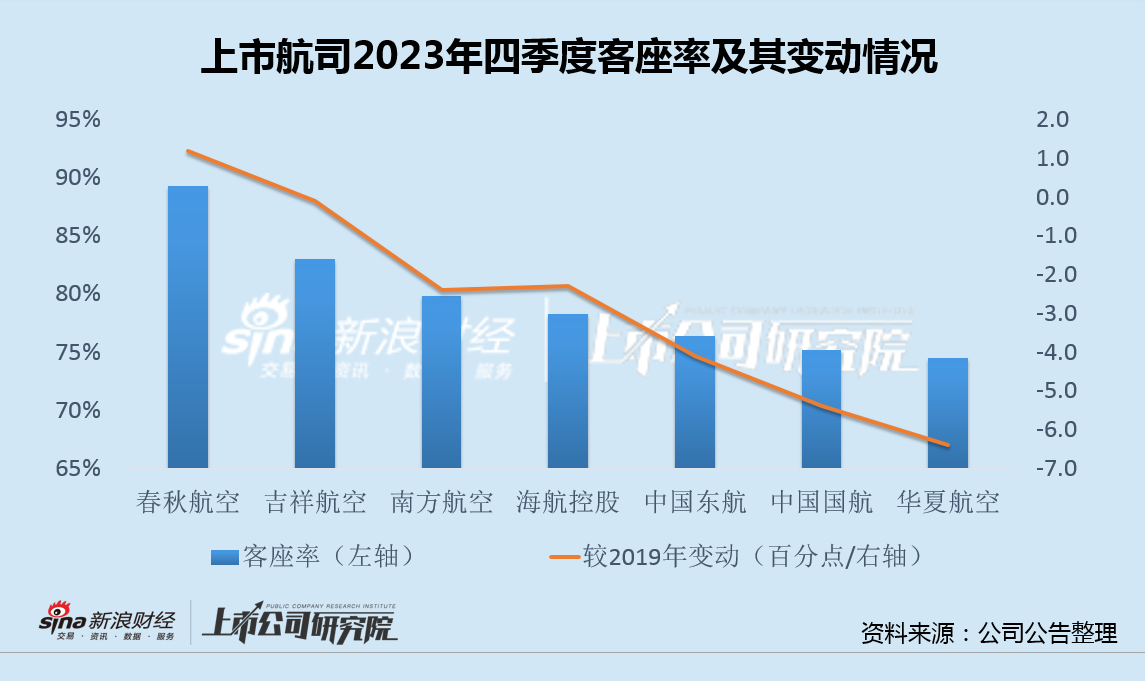

2023年第四季度,春秋航空、吉祥航空、南方航空、海航控股、中国东航、中国国航和华夏航空客座率分别为89.3%、83.0%、79.8%、78.3%、76.4%、75.2%和74.5%,较疫情前2019年同期分别变动+1.2、-0.1、-2.4、-2.3、-4.1、-5.4和-6.4个百分点。华夏航空的客座率不仅在所有上市航司中排名垫底,而且相比2019年同期,下滑幅度也最大。

除了业绩和经营压力,华夏航空也备受资金短缺的困扰。

2021年8月26日,华夏航空曾公告拟发行可转债募资7亿元,用于购买2架A320系列飞机、飞机维修机库项目二期,并补充流动资金。

然而,仅三天后,2021年8月29日,华夏航空的一架CRJ-900型飞机,执飞库尔勒-阿克苏的航班任务时,在阿克苏机场着陆后滑出跑道,酿成严重的航空安全事故。

几个月后,华夏航空宣布终止发行可转债,转而通过定增进行融资。

2022年1月,华夏航空公告,拟定增募集资金不超过25亿元,其中12.5亿元用于引进4架A320系列飞机,5亿元用于购买14台飞机备用发电机,7.5亿元用于补充流动资金。相比于之前的可转债融资,拟引入的A320系列飞机从2架增加至4架,募资金额也从7亿元大幅提高至25亿元。

不过,加大融资力度后,华夏航空的资金面依然偏紧。

截至2023年三季度末,公司各类有息负债合计近70亿元,相比2020年末增加约140%;负债率为82.3%,相比2020年末增加16.6个百分点。

责任编辑:公司观察

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)