炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

编者按:近期,IPO产业链被投资者质疑,部分保荐券商将不太优质的资产保荐上市赚取天价佣金(有的靠突击入股收益翻数倍),部分基金公司用基民的资金拉高发行价,上市公司超募资金、原始股东财富激增,其他中介机构也能收取高额服务费。而上市后股价的涨跌,业绩是否“变脸”,基本上由股民及基民“买单”。

出品:新浪财经上市公司研究院

作者:IPO再融资组/靳泽

在刚刚过去的2023年, IPO放缓趋势明显,但多数大中型券商的保代人数在增长,只有东兴证券、华金证券、中天国富、一创投行等券商的保代人数在减少。

值得关注的是东兴证券保荐的多家IPO项目,其共性问题是:上市前夕净利润暴增,在历史净利最高点获得高估值高募资,上市后业绩迅速“变脸”甚至亏损,这与财务造假、欺诈发行且已退市的泽达易盛有一定的相似之处。

并且,东兴证券保荐的杰美特、奥尼电子这种本身处于红海竞争的公司,在IPO前夕能够实现净利润的连续大幅增长,动辄募资十几亿元甚至近二十亿元,十分值得投资者关注。

因在泽达易盛IPO欺诈发行案中未勤勉尽责,东兴证券被立案调查。然而被立案后的东兴证券,保荐的部分在审IPO项目仍存在“带病闯关”的质疑。

多家保荐项目IPO前净利暴增 上市后业绩“大变脸”

wind显示,自2019年科创板开板暨率先试点注册制以来,A股共有1303家企业采用注册制发行制度IPO。1303家公司中,有18家公司目前的市值已经接近IPO募资额,东兴证券保荐的占了18家公司中的4家。

(1)杰美特上市前净利润暴增 上市后立即“变脸”后连亏三年

东兴证券保荐的杰美特,于2020年8月24日登陆创业板,是注册制下创业板首批上市公司,也是A股“手机保护壳第一股”。

招股书显示,杰美特主营业务是移动智能终端配件的研发、设计、生产及销售,主要产品是智能手机和平板电脑保护类配件,两类产品收入占到了80%以上。通俗地理解,杰美特主要是做手机保护壳的一家公司。

杰美特上市时,监管层对 “三创四新”的创业板定位还没有现在规定的如此细致和严格。放在近日,杰美特恐难登陆创业板。

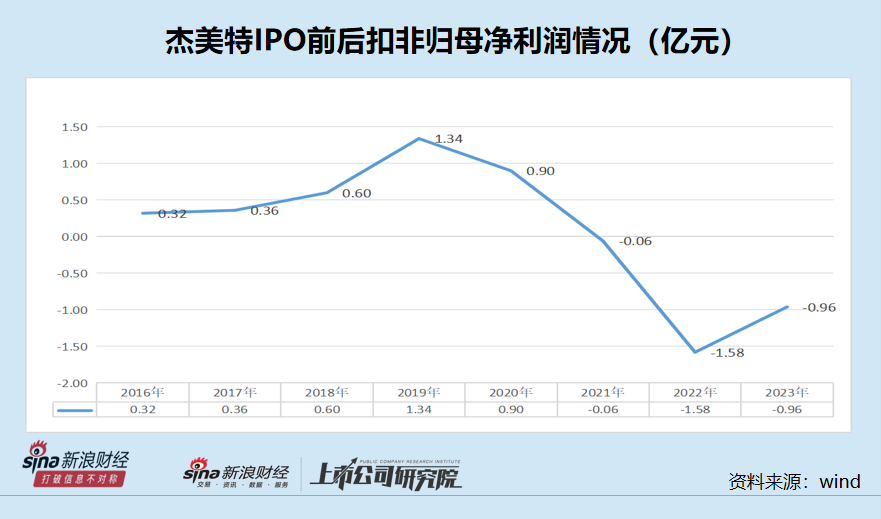

IPO前夕,杰美特的净利润连续大幅增长。2016-2019年,杰美特分别实现扣非归母净利润0.32亿元、0.36亿元、0.6亿元和1.34亿元,同比分别增长63.93%、13.99%、66.03%、123.79%,连续大幅增长。

注:杰美特2023年的扣非归母净利润为公司预计的最乐观数据

注:杰美特2023年的扣非归母净利润为公司预计的最乐观数据在业绩高点,杰美特在东兴证券的护航下成功IPO,公司预计募资6.44亿元,实际募资13.2亿元,超募6.76亿元,超募比例高达105%。

然而在上市当年的2020年,杰美特的扣非归母净利润就大幅下降33.15%。2021-2023年,杰美特连亏三年,分别实现扣非归母净利润-0.06亿元、-1.58亿元、 -0.96亿元(2023年预计亏损0.96亿元-1.39亿元)。

上市前夕净利润暴增,上市后业绩立即“变脸”,这不禁令投资者质疑杰美特财务数据的真实性,是否存在IPO前美化业绩达到上市要求的可能。其实早在IPO前,市场就质疑杰美特的持续盈利能力及财务数据的真实性,详见《杰美特持续盈利能力待检,会计处理暗藏利润调节玄机》等文章。

此外,杰美特不同版本的招股书还存在着多处核心财务数据前后矛盾的问题,涉及营业成本、前五大供应商采购金额、原材料采购价格、管理费用等。杰美特主要供应商、经销商也被部分媒体质疑是“空壳”公司,可见杰美特的业绩真实性遭到很大质疑。

杰美特IPO前夕是否财务造假,有待时间给出答案。而通过杰美特IPO这一单项目,东兴证券将11,180.56万元的承销保荐佣金收入放进腰包。一家以手机壳为主业,盈利规模袖珍的IPO项目,竟能募资超13亿元,有投资者“拍案惊奇”,而东兴证券将一个多的“小目标”收入囊中。

但中小投资者便没有东兴证券这么幸运。截至2月18日,杰美特的股价较发行价下跌72.8%,市值为14.18亿元,与IPO募资相差不多。

(2)奥尼电子IPO募资近20亿元超募近10亿 可刚上市就大幅减员

2021年12月28日,奥尼电子在东兴证券的保荐下成功登陆创业板,实际募资19.85亿元,超募9.92亿元。

奥尼电子之所以能够超募近10亿元,一个重要原因是公司在业绩高点获得高估值。2017-2020年,奥尼电子分别实现扣非归母净利润-688.27万元、-43.61万元、0.45亿元和1.89亿元,不仅在申报IPO前夕扭亏,还实现了净利润指数级增长。

然而超募近10亿元的奥尼电子,上市当年营收、净利润便大幅下降;2022年公司营收、净利润继续大幅下降;2023年,奥尼电子预告亏损(扣非归母净利润亏损3200万元–3700万元),与上市前的业绩表现形成鲜明对比(详见下图)。

至于奥尼电子上市前夕是否美化利润,现在还没有定论,但奥尼电子一上市就大量裁员,ESG方面值得关注。

wind显示,在上市前一年的2020年,奥尼电子员工总数为1808人,较2019年的999人增加80%。然而在上市当年2021年,奥尼电子便裁减近600名员工,2021年末的员工总数为1217名。

奥尼电子IPO募资近20亿元,超募近10亿元,可以说赚得盆满钵满,毕竟近十年的扣非归母净利润之和也就3.8亿元左右。

但中小投资者却要承受奥尼电子利润大幅下滑、股价大跌的风险。截至2月18日,奥尼电子的股价为17.32元/股,较66.18元/股的发行价下跌73.4%。而东兴证券却旱涝保收,狂揽1.63亿元承销保荐佣金。

奥尼电子获得的近20亿元募资,除了两亿元给了中介,有几亿元拿去理财,剩余的资金用在了募投项目。但近日奥尼电子发布公告称,5个实体募投项目延期了4个,这或是公司账面上在建工程金额大幅增长的原因之一。

2021年、2022年和2023年前三季度末,奥尼电子在建工程金额分别为0.62亿元、2.87亿元和3.71亿元;同期固定资产金额分别为0.54亿元、0.52亿元和0.47亿元。由此可见,奥尼电子的在建工程迟迟没有转固。

那为何奥尼电子在建工程迟迟不转固?为何募投项目延期?奥尼电子称:“智能视频产品生产线建设项目”、“智能音频产品生产线建设项目”:募集资金投入进度略慢于预计,系受国内外经济形势变化以及消费电子行业需求萎缩的影响,公司放缓了募集资金使用进度。

“智能音视频产品研发中心建设项目”、“品牌建设及营销渠道升级项目”则变更了实施地点。实施地点系奥尼电子拟购置的房产,目前正在建设阶段,预计2025年满足交付条件。待购置的房产整体交付后,将该设备总体搬迁方能完成项目的总体竣工验收。

按照奥尼电子的解释,公司IPO募投项目延期,一是国内外经济形势,二是公司买了其他房产,将部分募投项目转移到新房产处。

令人生疑的是,奥尼电子的业务本来就处于竞争激烈的“红海”中,虽与国内外经济形势有相关性,但公司自身原因或更值得关注。

招股书显示,奥尼电子的主营业务是摄像头及耳机音响设备的生产研发制造,两类产品几乎占据了公司全部收入。并且,奥尼电子ODM模式下的收入占据了全部营收的80%左右(IPO前夕)。公司在IPO前夕净利润暴增的背景下募资近20亿元,东兴证券“功不可没”。

更令人生疑的是,奥尼电子所处的行业本来产能就不少,公司依旧募资近20亿元且大幅扩产,还有钱买新房产转移部分募投项目的实施地点。

(3)和顺科技IPO前夕净利润指数级增长 上市后立即“变脸”接近亏损

东兴证券保荐的和顺科技,主营业务是BOPET 薄膜的研发、生产和销售,公司主要客户是苹果、华为、三星、中兴、OPPO等。

IPO前夕,和顺科技盈利连续激增,三年增长近5倍。2018-2021年,和顺科技扣非归母净利润分别为 0.22亿元、0.35亿元、0.73亿元、1.22亿元,2019年-2021年这三年增长450%。

2022年3月23日,和顺科技在东兴证券的保荐下顺利登陆创业板,募资11.34亿元,超募4.03亿元。

和顺科技之所以能够募资超11亿元,重要原因是发行市盈率较高、报价较高。wind显示,和顺科技IPO发行价格为56.69元/股,发行市盈率为62.39倍,是行业市盈率均值25.2倍的248%。

报价过程中,永赢基金管理有限公司报价较高且认购数量较多,报价为71元/股,比发行价还要高出25%。

在高发行市盈率加持下,和顺科技获得超高募资,东兴证券也将9,399.06万元的承销保荐费用收入囊中,接近1个亿。

然而在上市当年的2022年,和顺科技扣非归母净利润就大幅下降55.73%,已经“腰斩”。2023年,和顺科技预计实现扣非归母净利润350万元–450万元,同比下降91.64%——93.5%,接近亏损。

投资者不仅面临和顺科技的业绩“大变脸”,也要承受股价大幅下挫的苦果。截至2月18日,和顺科技的股价16.68元/股,较56.69元/股大幅下挫68.97%;市值为13.34亿元,与IPO募资额相差无几。

(4)爱克股份在净利最高点IPO 财务数据频现前后矛盾

爱克股份主要从事景观照明智能控制系统及LED景观照明灯具的研发、生产和销售。2020年9月16日,爱克股份在东兴证券的保荐下顺利登陆创业板,成功募资10.91亿元。

爱克股份能够获得近11亿元的募资,主要是其在历史净利润最高点IPO。2019年,爱克股份的扣非归母净利润为1.33亿元,历史最高。

在上市当年,爱克股份的扣非归母净利润就同比下降37.4%,大跌眼镜。上市后的第二年,公司扣非归母净利润为0.16亿元,同比大幅下降80.94%。2023年前三季度,公司扣非归母净利润为-0.02亿元,由盈转亏。

爱克股份的业绩“大变脸”令投资者质疑公司IPO期间财务数据的真实性。其实,早在IPO申报期间,投资者就发现爱克股份多项财务数据前后矛盾的问题,如主要产品产销量前后不一、产品销售单价前后不一、大客户数据打架、两版招股书净利润不一致等。

爱克股份的股价与业绩走势基本一致。截至2月18日,爱克股份的股价为8.71元/股,较27.97元/股的发行价下跌了68.53%,市值仅13.59亿元,与IPO募资相差不多。

面对股价大幅下挫,中小投资者苦不堪言,而东兴证券将8,586.89万元的承销保荐佣金收入稳稳放进腰包。

泽达易盛亦在净利润最高点IPO 上市后业绩“变脸”

与上文提到的杰美特、奥尼电子、和顺科技、爱克股份一样,东兴证券保荐的泽达易盛也是在公司净利润历史最高点IPO,上市后业绩迅速“变脸”。

泽达易盛于2020年06月23日登上科创板,2019年,公司的净利润为0.84亿元,历史最高。

2020年,泽达易盛净利润略降3.41%。2021年,公司归母净利润为0.46亿元,同比下降42.93%。2022年,泽达易盛亏损0.98亿元,上市两年就亏损。

证监会公告显示,泽达易盛IPO期间(报告期2016-2019年)累计虚增营收3.42亿元,占招股书披露总营收的55.25%;虚增利润合计1.87亿元,占招股书披露的利润总额的161.21%。持续督导期间(2020年度、2021年度),泽达易盛累计虚增营收2.23亿元,占年报披露总营收的38.12%;累计虚增利润1.09亿元,占年报披露利润总额的74.66%。

泽达易盛不仅出现大规模的财务造假,IPO期间内还涉及欺诈发行。因此,证监会对泽达易盛及相关责任人给出了重罚,东兴证券也因未勤勉尽责被立案调查。

那么,杰美特、奥尼电子、和顺科技、爱克股份是否存在财务造假?这有待时间给出验证。尤其是艾美特、奥尼电子这种本身处于红海竞争的产品,在IPO前夕能够实现净利润的连续大幅增长,动辄募资十几亿元,甚至近20亿元,这种反差十分值得投资者关注。

美康股份内部控制有效性待检 东兴证券协助“带病闯关”?

尽管东兴证券被立案调查,但其目前保荐的IPO项目中仍有“带病闯关”的嫌疑,如拟登陆创业板的美康股份。

2019-2022年,美康股份分别实现营收1.19亿元、1.26亿元、1.57亿元、1.85亿元,2020年-2022年的增速分别为5.79%、24.27%、18.35%,按照“(现有价值/基础价值)^(1/年数) - 1”的公式计算,公司2020年-2022年三年的营收复合增长率为15.84%,低于20%。

按照上述公式的计算结果,美康股份2023年6月申报IPO时,不满足创业板“最近三年营收复合增长率不低于20%或最近一年营收超过3亿元的企业”的要求。那么,东兴证券是否勤勉尽责?

即便2023年美康股份的营收能够满足创业板定位的要求,美康股份还存在屡次违法违规问题,详见《美康股份营收不达标仍要IPO:屡次违反强制法,未分配利润连续为负却大手笔分红》等文章。

此外,美康股份因为2018年2月、2020年1月两次股权转让未及时确认股份支付,后来公司进行了会计差错更正,两次股权转让确认的股份支付金额超过1亿元。金额如此之高的会计差错更正,美康股份内控有效性、会计基础规范性能否保证?东兴证券是否勤勉尽责?这有待公司给出答案。

责任编辑:公司观察

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)