炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

出品:新浪财经上市公司研究院

作者:昊

12月18日,瑞浦兰钧能源股份有限公司(以下称“瑞浦兰钧”)在港交所正式挂牌交易,成为继中创新航后又一家港股上市的锂电企业。

此次,瑞浦兰钧发行1.16亿股,发行价18.30港元,接近18.20-20.60港元招股价区间的下限,募资21.23亿港元。其中80%用于扩大温州、佛山、重庆工厂的产能,10%用于锂电池、材料及生产工艺的研发和优化,10%用于营运资金及一般公司用途。

然而,上市次日,瑞浦兰钧就跌破了18.3港元的发行价。即便如此,作为国内三线锂电企业,在营收、利润、市占率等指标均明显落后的情况下,市值却仍高于同在港交所的二线厂商中创新航。

依靠明显偏低的售价,瑞浦兰钧迅速抢占市场,短时间内成长为行业黑马。不过,在动力电池领域,公司市占率已开始下滑,且客户多为尾部车企,少数头部车企客户如上汽,也是公司主要股东。

在相对更具优势的储能领域,由于行业内卷开始加剧,竞争格局急转直下,招标价格屡创新低,瑞浦兰钧的低价策略无疑面临多重挑战。

更重要的是,大股东输血是瑞浦兰钧价格战的重要底气,但青山集团去年利润也出现了大降。在不利的融资环境下,仅增发5.1%股份也要上市募资,足见瑞浦兰钧和青山面临的压力。

动力电池市占率下滑 客户多为尾部车企

瑞浦兰钧主业为动力和储能锂离子电池产品,包括电芯、电池模块及电池包的研发、生产和销售,其前身瑞浦能源成立于2017年,后又合并了2020年成立的兰均新能源。

尽管成立时间不长,但瑞浦兰钧的发展速度极为迅猛。

招股书显示,2020年,刚刚合并后的瑞浦兰钧营业收入为9.07亿元;2022年大幅增加至146.48亿元,年复合增长率超过300%。

依靠低价抢市场,是瑞浦兰钧迅速成长为行业黑马的最大法宝。

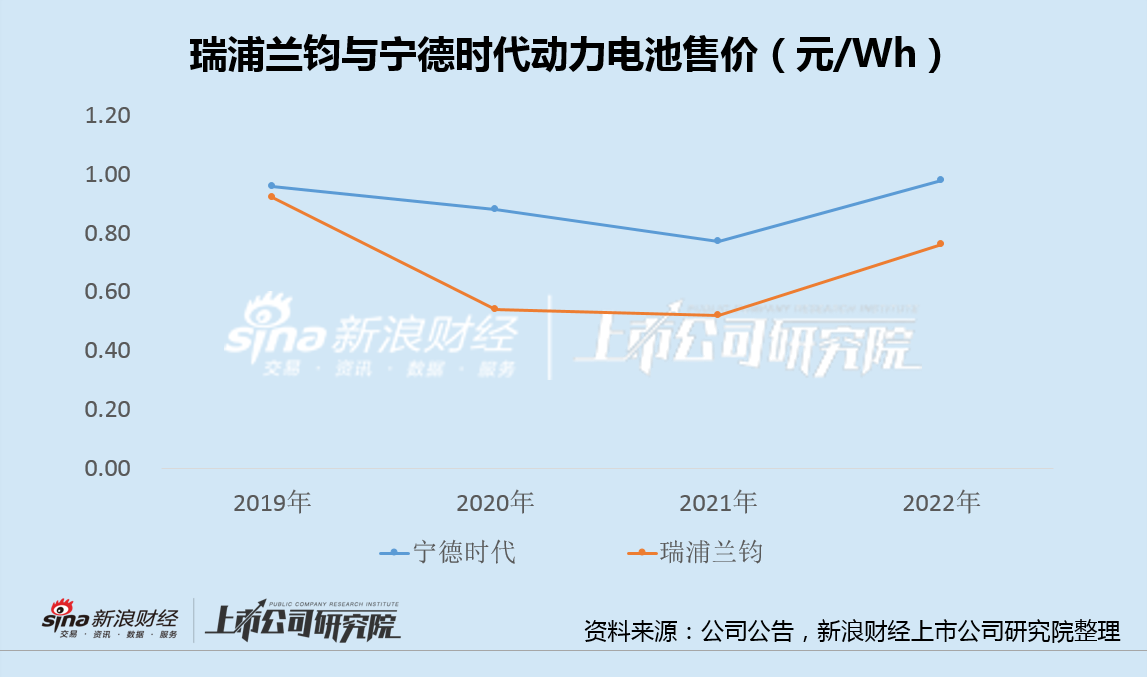

数据显示,2020年至2023年上半年,瑞浦兰钧动力电池产品均价分别为0.54元/Wh、0.52元/Wh、0.76元/Wh和0.69元/Wh,公司动力电池售价长期低于同行,与龙头宁德时代的价差甚至达到20%。

不过坏消息是,瑞浦兰钧以价换量的策略在行业景气下行期,似乎有失效的迹象。

统计显示,2022年,瑞浦兰钧动力电池装机量5.1GWh,市占率1.7%,国内排名第10;2023年上半年,公司动力电池装机量1.8GWh,市占率降至1.2%,仍排名第10;而今年前11个月,瑞浦兰钧动力电池装车量为3.99GWh,市场占有率再降至1.17%,排名也被挤出前10,位列第11位。

除市占率下滑外,客户也是瑞浦兰钧的一大短板。

资料显示,瑞浦兰钧动力领域的主要客户为上汽、东风、日产、smart、volvo、五菱、合众汽车、合创汽车、威睿电动等。不难看到,公司大多数车企客户,均处于电动车行业的尾部。

值得注意的是,2022年1月,瑞浦兰钧A轮融资中,引入了青岛上汽以及嘉兴上汽,二者合计出资7.2亿元。也就是说,上汽作为瑞浦兰钧为数不多的头部车企,也是公司的主要股东之一。

储能招标价屡创新低 低价策略面临更大挑战

储能板块是瑞浦兰钧重点布局的领域。2022年和2023年上半年,瑞浦兰钧全球储能电池装机量排名分别为第三和第四,市场占比分别为8.8%和5.7%;储能电池产品营收为84.01亿元和43.21亿元,已超过动力电池,成为公司第一大收入来源。

然而,受上游碳酸锂价格下降、行业新建产能过剩等因素影响,储能电芯供需逐渐失衡,价格出现大幅下降;同时,由于价格带来的负反馈加剧,使得下游企业纷纷处于观望状态,放缓采购的节奏,储能的“好日子”已经过去。

2022年,储能电池价格高位时为1.3元/Wh,市场均价在0.88元/Wh左右。今年以来,企业为抢占市场份额争相降价,三季度时已降至0.7元/Wh以下。

而最新信息显示,青海省海南州贡玛储能电站工程储能系统采购于上周开标,储能系统的最低报价仅为0.58元/Wh,售价再次创下历史新低。据鑫椤资讯估算,该项目中电芯的价格已降到0.35元/Wh以下。

动力和储能电池价格暴跌的叠加影响,让以低价倾销为市场策略的瑞浦兰钧,业绩不堪重负。

2019年至2022年,瑞浦兰钧净利润分别为-1.12亿、-0.41亿、-7.17亿和-3.54亿,毛利率分别为-5.68%、12.25%、-15.40%和7.43%。

连续巨亏之下,今年业绩继续加速下行,上半年净利润为-7.10亿,已达到此前最大亏损年份全年的亏损额。

然而,压力并未就此到顶,更大的“噩耗”还在后面。

大股东青山集团压力骤增 急于上市或是无奈选择

依靠大股东,世界最大的镍及不锈钢生产商青山集团的持续输血,是瑞浦兰钧敢于以激进价格抢占市场的重要底气。

公司招股书显示,截至2023年上半年,瑞浦兰钧前五大客户中,青山集团排名第一,收入占比约为12.7%。在2021、2022和2023年上半年,瑞浦兰钧向青山集团及其关联方出售的电池产品分别约为1530万元、8.6亿元以及8.33亿元。

2020年至2022年,瑞浦兰钧的出货量分别为1.55GWh、3.30GWh和16.61GWh。今年上半年瑞浦兰钧出货量为7.77GWh。其中,青山集团的拉动是瑞浦兰钧2022年出货量提升的最重要原因之一。

不仅是业务上的助力,青山集团还在资金层面直接“输血”瑞浦兰钧。

招股书显示,2020-2022年,瑞浦兰钧从青山集团及其关联方收到的贷款金额分别为4.64亿元、52.7亿元和21.84亿元,3年累计超过80亿元。

不幸的是,青山集团这一最大“靠山”可能也靠不住了。

资料显示,2009年-2019年,青山集团不锈钢产量从百万吨增至千万吨,销售额从几百亿增至2000多亿元,一举成为全球最大的不锈钢和金属镍生产企业。

然而,疫情成为青山的重大转折点。2022年,青山集团营收为547.11亿美元,仅比2021年微增0.25%;而利润则从23.86亿美元大降至14.57亿美元,同比下滑近40%。

更重要的是,2023年,需求疲弱使得不锈钢价格继续走低,青山集团业绩下滑趋势并未趋缓。最新数据显示,上海期货交易所的不锈钢期货结算价已经从年初的17000元/吨以上跌至13000元/吨以下,年内降幅超20%。

自身的巨大压力,让青山集团这棵大树不堪重负。瑞浦兰钧尽快上市融资,似乎就成为了唯一选择。

值得注意的是,一般而言,港股IPO新股发行25%是多数公司的选择,低于10%则被称为“丐版”IPO,而瑞浦兰钧此次IPO公开发行1.16亿股,发行比例仅占全部股份的5.1%。

即便在港股连年下跌、新能源进入景气下行期的不利融资背景下,仅增发5.1%的股份也要上市募资,足见瑞浦兰钧和青山集团所面临的压力。

责任编辑:公司观察

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)