财富管理“最后一公里”,谁是优秀的引路人?首届新浪财经·金麒麟最佳投资顾问评选重磅开启,火热报名中~~点击查看>>

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

出品:新浪财经上市公司研究院

作者:IPO再融资组/钟文

9月份,A股共有33家上市公司公布定增预案,其中2家计划定增收购资产,31家公司用来募投新项目或补充流动资金。

审核方面,9月份共有35家纯定增企业上会,全部过会; 共有6家定增收购企业上会,过会4家,过会率仅66.67%。

发行及募资层面,9月份共有35家(按上市日,下同)公司完成定增股份上市,合计募集资金693.39亿元,上市数量及募资总额比8月份分别减少10.25%、36.46%。募资额减少的原因主要系8月份有徐工机械的定增股份上市,徐工机械一家募资额就高达386.86亿元。

①新增受理企业:国联证券低迷行情下仍加仓“炒股”

9月份,A股共有33家上市公司公布定增预案,其中2家计划定增收购资产,31家公司用来募投新项目或补充流动资金。

33家上市公司中,拟募资超过50亿元的公司有4家,分别是深天马A、国联证券、广宇发展、安宁股份,拟募资金额分别是78亿元、70亿元、50亿元、50亿元。

其中,国联证券是连续两年计划巨额定增。2021年10月,国联证券刚通过定增募资50.9亿元,如今还不到一年,国联证券又计划募资70亿元。

2020年7月,公司上市时募资20.2亿元,如果此次定增成功,国联证券上市两年就通过股权募资140亿元。

预案显示,国联证券计划用70亿元募资进一步扩大包括融资融券在内的信用交易业务规模(信用业务);扩大固定收益类、权益类、股权衍生品等交易业务(自营业务);偿还债务;拟投入金额分别为20亿元、40亿元、10亿元。

值得关注的是,自营业务是极度依赖行情的业务,或者说是“看天吃饭”的业务。2022年初至今,受俄乌局势、美国加息、疫情反复等事件影响,市场情绪低落,权益市场表现较差。同时,国内降准、美元加息、大宗商品上涨以及股债跷跷板等因素也令债券市场反复波动。

今年上半年,41家上市券商中,有36家自营收入下降;降幅超过70%的有17家,占比超过41%;自营收入为负值的有8家。国联证券今年上半年的自营收入虽然略有增长,但并不代表在行情低迷的时候募巨资“加仓”是正确的选择。

资本市场大幅波动、风险偏好下降、市场交易规模下滑、资本市场创新不及预期、疫情反复,都是当下国联证券进行定增前应充分考虑的风险。

财务人士认为,资金对于券商而言,不仅是实体企业资产负债表上的货币资金,更像是实体企业生产设备、原材料等有形资产。通俗地讲,券商就是资金这种“原材料”去创造更多的业绩,如果是加码自营业务,像是拿更多的钱去“炒股”。

所以说,国联证券如果“炒股”亏损,其巨额募资就像打了水漂。因为实体募投项目至少还可以留下生产设备、厂房、流水线等,而券商等重资金行业,钱在一定程度上充当了“有形资产”的角色。

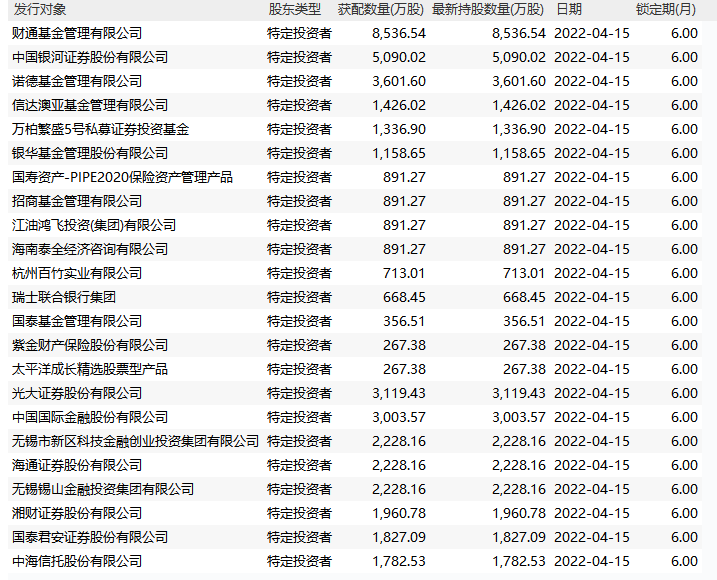

wind显示,国联证券上次定增的参与者皆为特定投资机构,包含公募、私募或创投公司,锁定期为6个月。

注:上次定增认购情况 来源:wind

注:上次定增认购情况 来源:wind今年4月19日,国联证券上次定增发行的股票解禁。截至9月30日收盘,上次参与公司定增的投资者已经浮亏22.64%(假设一直持有且没有增减仓)。

研究显示,国联证券 2020上半年、2020年、2021年上半年、2021年的年化ROE分别为7.8%/6.3%/7.1%/6.6%。2020年7月IPO发行4.8亿股后,公司ROE下降1.5pct;2021年10月定增4.5亿股后,ROE下降0.6pct。 由此可以推断,当国联证券此次定增若能成功实施,ROE会在短时间内回落。当前市场情绪较弱,股价波动加大,公司ROE长期能否恢复至先前水平,需关注公司业绩及竞争能力能否提升。

②上会审核情况:皓元医药成科创板首家被暂缓审议的重组企业

9月份共有35家纯定增企业上会,全部过会; 共有6家定增收购企业上会,过会4家,过会率仅66.67%。被否的两家分别公司为乐通股份、皓元医药。

值得注意的是,乐通股份收购的同一资产遭到了第二次否决。2021年11月的公告显示,乐通股份拟购浙江启臣100%股权、湖南核三力45%股权,交易总对价5.08亿元。

2021年12月并购重组委会议上,乐通股份上述收购事项被否,原因是申请人未充分披露本次交易标的资产定价的公允性,未充分说明本次交易有利于提高上市公司资产质量、增强持续盈利能力,不符合《上市公司重大资产重组管理办法》第十一条和第四十三相关规定。

今年9月16日,乐通股份收购浙江启臣100%股权、湖南核三力45%股权事项再次上会,但依然被否,乐通股份未充分说明并披露本次交易标的资产评估增值率较高的合理性和定价公允性,不符合《上市公司重大资产重组管理办法》第十一条的规定。

公告显示,截至 2020年10月31日,核三力所有者权益账面值为0.66亿元,评估值为5.1亿元,增值率为 671.21%(权益法);浙江启臣所有者权益账面价值为0.35亿元,评估值为2.82亿元,增值率为708.1%。

无论是标的盈利质量存疑,还是收购溢价高,都是乐通股份长达2年的重组绕不过的坎儿。而乐通股份重组的财务顾问九州证券,是九鼎集团旗下的一家小券商。

而皓元医药也成为科创板首家遭暂缓审议的企业。公告显示,皓元医药拟通过发行股份及支付现金购买方式收购药源药物100%股权,交易对价为4.1亿元。业绩承诺方承诺药源药物2022-2024年度净利润将分别不低于1500万元、2600万元、3800万元,三年累计不低于7900万元。

科创板并购重组委要求公司进一步说明标的是否存在加快确认药学研究项目收入的情形、标的主要客户是否属于“国内外领先的生物技术和大型制药公司”、标的公司关于业绩持续增长直至2026年的预测是否谨慎合理等情况。

简言之,监管部门对皓元医药收购标的业绩增长的合理性存疑,且对标的大客户的描述存疑。

2021年6月,皓元医药登陆科创板,可刚过半年就抛出巨额收购计划。A股市场上,刚上市不久就要“买买买”的公司需要投资者格外谨慎。

③发行上市情况:前沿生物-U实际募资额大幅缩水

9月份,A股共有35家(按上市日,下同)公司完成定增股份上市,合计募集资金693.39亿元,上市数量及募资总额比8月份分别减少10.25%、36.46%。募资额减少的原因主要系8月份有徐工机械的定增股份上市,徐工机械一家募资额就高达386.86亿元。而9月份定增募资额最高的是141.14亿元(宁波港)。

9月份,还有三家公司定增募资未过亿元,这三家公司分别是同享科技、北矿科技、科创新源,实际募资额分别为0.78元、0.68亿元、0.44亿元。

在35家定增股份新上市的公司中,27家完成了预期募资计划,8家上市公司实际募资不及预期,这8家公司分别是力量钻石、宁波港、振德医疗、浙江东方、奥海科技、原尚股份、同享科技、前沿生物-U,实际募资比例分别为97.81%、97.73%、97.65%、96.87%、84.03%、79.37%、74.74%、66.73%。

实际募资比例最低的是前沿生物-U。前沿生物计划募资3亿元,实际募资2亿元,仅为预期的三分之二。

在35家上市公司中,股票价格自发行以来涨幅为正的有19家,其中10家涨幅超过40%。在10家涨幅超过40%的公司中,有9家采用定价方式发行股票。

由此可见,采用锁价发行的股票收益率较为可观。中金公司研究认为,假设按定增股份解禁日的收盘价退出(若尚未解禁则按最新收盘价计算浮动收益率),竞价类项目平均收益率达34%,定价(锁价)类项目平均收益率超过90%。

责任编辑:公司观察

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)