炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

出品:新浪财经上市公司研究院

作者:IPO再融资组/钟文

3月份公布的《政府工作报告》显示,全面实行股票发行注册制是2022年政府工作任务之一。今年1月28日,证监会在立法计划中提到:制定《首次公开发行股票注册管理办法》《上市公司证券发行注册管理办法》等规章,为全面实行注册制打下法律基础。

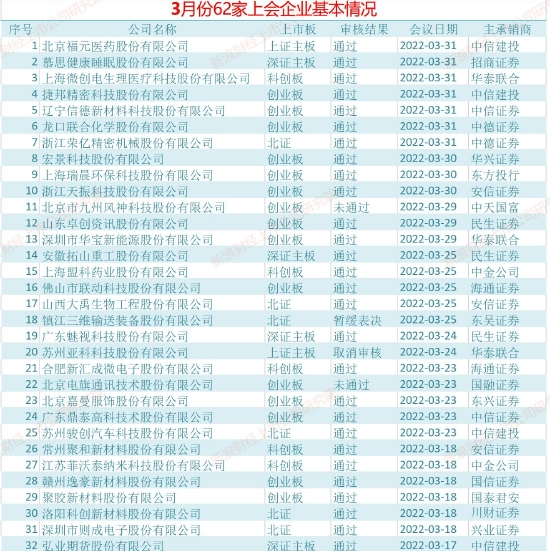

在全面注册制即将全面实行之际,3月份A股IPO市场共有62家企业上会,较2月份的26家环比增长138%。在62家上会的企业中,有54家企业过会,整体过会率为87.1%,较2月份88.46%的过会率略有下降。今年一季度,A股IPO市场共有124家企业上会,过会111家,过会率为89.52%,较去年一季度的87.41%略有提升。

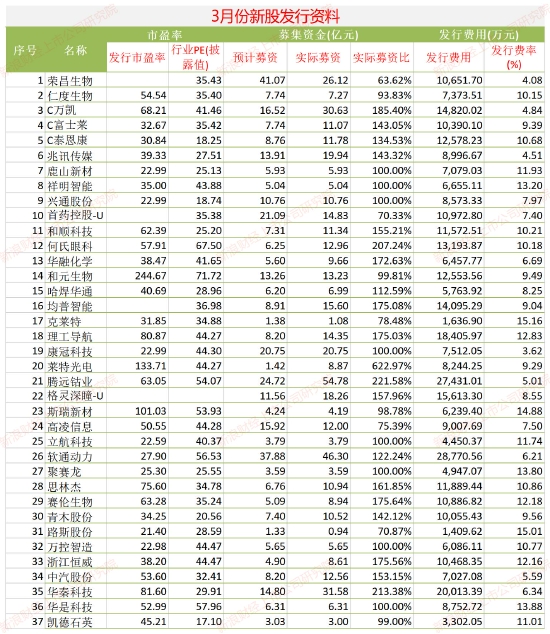

发行及募资层面,3月份A股市场共有37家(按上市日统计,含北交所企业)企业上市,合计募集资金500.17亿元,上市企业数量及募资额较2月份皆大幅增长。今年1-3月份,A股市场共有86家企业上市,较2021年第一季度(110家)同比下降21.82%;共募集资金1798.73亿元,较2021年第一季度(783.5亿元)同比增长129.58%。

①上会审核动态:北交所首现暂缓审议企业

3月份,A股IPO市场共有62家企业上会,其中过会54家,过会率为87.1%。8家未通过的企业中,有4家直接被否,2家暂缓审议,2家取消审核。

数据来源:wind

数据来源:wind分板块看,主板3月份共有12家企业上会,过会9家,过会率为75%,较2月份的71%略有提升。3家未过会的有2家取消审核,1家暂缓审议

3月份,科创板共有18家拟IPO企业上会,全部过会,与2月同样维持100%的过会率。

创业板3月份共有22家企业上会,过会18家,4家被否,整过会率为81.82%,较2月份略有提升,但整体仍维持低位运行的趋势。需要指出的是,3月份A股IPO被否企业全部来自创业板。

北交所3月份共有8家企业上会,7家过会,1家(镇江三维输送装备股份有限公司,简称“三维股份”)暂缓审议,过会率87.5%。值得注意的是,三维股份是北交所出现首例暂缓审议的企业,北交所成立以来一直保持的100%的过会率也就此打破。

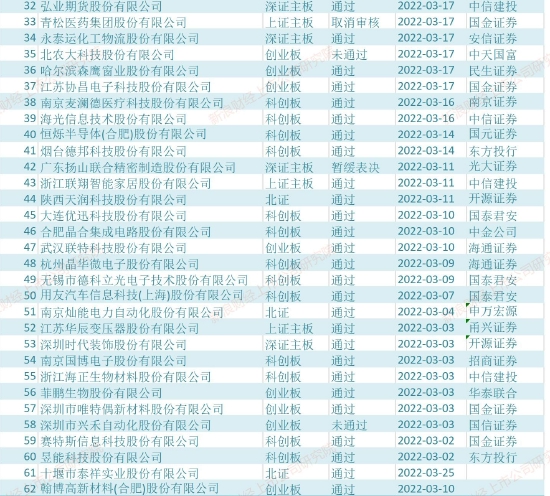

②被否原因分析:财务真实性是重中之重

3月份,被否的四家企业分别是深圳市兴禾自动化股份有限公司(下称“兴禾股份”)、北农大科技股份有限公司(下称“北农大”)、北京电旗通讯技术股份有限公司(下称“电旗股份”)、北京市九州风神科技股份有限公司(下称“九州风神”)。

四家企业被否的原因都包括财务真实性存疑,其中北农大、电旗股份和九州风神主要因财务真实性及规范性问题。而兴禾股份主要因持续经营(盈利)能力存疑被否,财务真实性只是次要原因。

资料显示,兴禾股份主营业务是为“果链”企业提供自动化设备,2018-2020年、2021年上半年,公司分别实现营业收入6.4亿元、7.05亿元、5.34亿元和1.74亿元;分别实现净利润1.77亿元、2.34亿元、1.12亿元、0.2亿元。其中,来自苹果产业链的收入分别为6.29亿元、6.73亿元、4.06亿元和8264.76万元,占当期总营收的比例分别为98.38%、95.84%、76.30%和47.49%。

兴禾股份被否主要因为依赖果链但不具备可持续性。公司最近两年从“果链”的收入急剧减少,导致公司净利润连续大幅下降,2020年净利润下降超过50%,预计2021年净利润继续大幅下降,未来持续盈利能力存疑。兴禾股份被否的次要原因是业绩暴增有蹊跷。在“果链”订单、收入大幅减少的情况下,兴禾股份积极增加非果链收入。2020年12月,兴禾股份集中确认了非苹果产业链客户珠海冠宇的收入,占该客户全年收入比例的82.48%,当年兴禾股份来自该客户的收入大幅增长,该客户还与兴禾股份还存在共同股东。创业板上市委要求公司说明前述收入集中确认的合理性和对该客户收入增长的可持续性。

资料显示,北农大主营业务是蛋鸡饲料研发、生产及销售,蛋鸡育种、扩繁及雏鸡销售。北农大被否,一是经审核问询发现,公司存在规模较大的通过代管客户银行卡进行收款的情形,结合现场督导情况,关注公司相关收入的真实性、会计基础的规范性、信息披露的准确性。二是北农大重要子公司负责人与北农大客户之间存在资金往来,结合现场督导情况,关注相关资金往来的原因及合理性、内部控制的有效性、信息披露的准确性。三是现场督导发现北农大财务人员混同、岗位分离失效,关注北农大会计基础的规范性、内部控制的有效性。相关文章可参考《北农大IPO:会计基础薄弱, 资金体外“循环”谜团待解》等相关文章。

创业板上市委认为:报告期内北农大存在代管客户银行卡、重要子公司负责人与北农大客户之间异常资金往来、北农大及其子公司财务人员混同、岗位分离失效等会计基础不规范、内部控制不健全的情形,在上述重大方面未能公允反映报告期内北农大的财务状况和经营成果,不符合创业板IPO的基本要求。

资料显示,电旗股份的主营业务是向主设备商和通信运营商提供移动通信网络优化及规划服务,该业务收入占比在90%以上,成本主要是劳务采购。 电旗股份被否,一是因为公司劳务采购模式与同行业上市公司通常就近采购的模式存在差异,且前五大供应商集中度大幅高于同行业公司。报告期内,多个劳务供应商主要为电旗股份提供服务,部分劳务供应商存在成立后即与公司合作、合作一两年后即注销情形,且相关信息披露与新三板挂牌期间存在差异。二是电旗股份劳务采购费金额较大,占营业成本比例较高,对成本核算的准确性有较大影响。报告期内,电旗股份劳务采购费占营业收入比例持续低于同行业上市公司,且主要工种初级工程师的采购价格低于部分主要业务城市的社会平均工资,相关内容可参考《电旗股份净利润大降且含水分,核心供应商蹊跷丛生》等相关文章。

创业板上市委认为,电旗股份未能对劳务采购模式的合理性、相关供应商主要为公司服务的合理性及规范性、劳务采购价格的公允性及劳务采购费的完整性作出合理充分说明,在上述重大方面未能公允反映公司的财务状况、经营成果和现金流量,不符合创业板IPO的基本要求。

资料显示,九州风神主营业务是以电脑散热器为核心的电脑硬件产品的研发、生产及销售,超7成收入来自海外。创业板上市委主要问询内容包括:一是公司外销收入增长的解释是否合理,中介机构对公司外销收入真实性、最终销售情况的核查是否充分。二是九州风神2021 年归属于母公司所有者的净利润大幅下滑,2022年一季度经营业绩继续下滑,公司持续经营能力是否发生重大不利变化。三是九州风神要原材料采购价格与市场价格变动幅度存在较大差异,毛利率快速提高且高于同行业可比公司。四是公司会计差错较多,涉及范围较广,内部控制制度是否健全有效。上市委员会审议认为:九州风神关于外销收入增长及原材料采购成本的合理性等信息披露不够充分、合理,报告期内公司内部控制制度未能得到有效执行,不符合创业板IPO的基本要求。

资料来源:证监会、沪深交易所官方网页

资料来源:证监会、沪深交易所官方网页事实上,不仅是3月份被否的4家企业涉及财务问题,1、2月份被否的公司同样都涉及财务真实性或规范性问题(详见上图)。值得关注的是,今年被否的亚洲渔港、恒茂高科、北农大都是经历交易所现场督导的企业,而九州风神则被中证协抽中了现场检查。

3月份,2家取消审核的企业分别为苏州亚科科技股份有限公司(下称“亚科股份”)和青松医药集团股份有限公司(下称“青松医药”)。2家取消审核的企业的是制药企业,但上会前撤回上市申请的原因未披露。

3月份,2家暂缓审议的是广东扬山联合精密制造股份有限公司(下称“联合精密”)和三维股份。

联合精密主要从事精密机械零部件的研发、生产及销售。据悉,联合精密存在的问题包括两次增资未验资、股份代持、供应商异常等问题。

三维股份是北交所首家暂缓表决的企业。三维股份主要从事散状物料输送机械零部件产品的研发、生产和销售。公告显示,北交所重点对三维股份财务规范性、上市必要性和外币资金流水三方面提出问询。

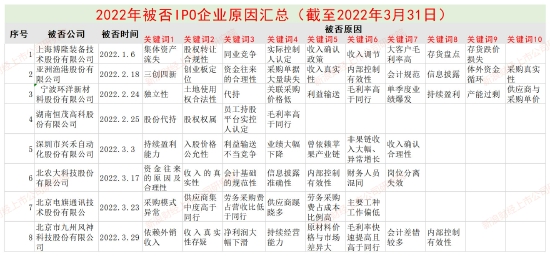

③IPO终止情况:北交所真实过会率不足四成

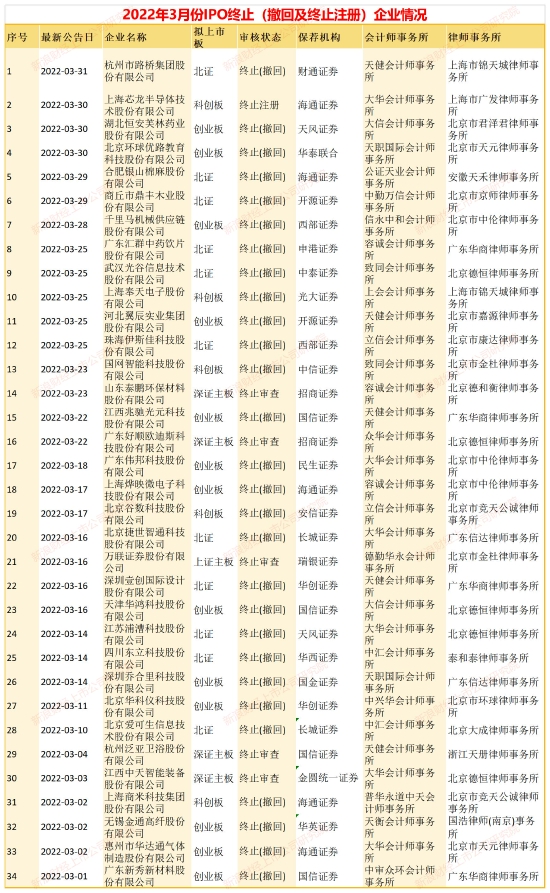

3月份, 除了4家被否和2家取消审核的企业,还有33家公司撤回了IPO申请, 1家终止注册,合计40家企业终止了IPO进程。3月份撤回IPO申请的数量,要比1、2月之和(27家)还多。

数据来源:wind

数据来源:wind在33家撤回IPO申请的公司中,有11家来自北交所。按照“真实过会率=通过数量/上会企业数量+取消审核+撤回申请企业数量”计算,北交所3 月份的真实过会率仅为36.94%,不足四成。

A股IPO市场3月份的整体过会率为56.84%,较2月份的69.7%大幅下降,主要原因之一是北交所撤回申请的数量在增加。

3月份,1家终止注册的企业是上海芯龙半导体技术股份有限公司(下称“芯龙技术”)。资料显示,芯龙技术是一家专业从事电源管理类模拟集成电路研发、设计和销售的公司。2022年1月27日,芯龙技术通过上市委会议审核,3月4日提交注册文件,但3月21日便撤回注册申请,历时仅17天。

芯龙技术撤回IPO申请的原因并没有披露,但公司科创属性屡被质疑,如公司研发费用严重低于同行。招股书显示,芯龙技术2019-2021的研发费用分别为733.53 万元、1006.25 万元和 1559.45 万元,占营业收入的比例分别为7.05%、6.55%和7.6%。2019年、2020年,同行业上市公司研发费用的平均值分别为6704.22万元及10753.01万元,公司的研发投入总额低于同行业可比公司平均水平。

虽然研发费用低,公司规模小,可芯龙技术却称成功研制出单颗芯片最大输出功率100W的产品,是目前业内唯一掌握了这一封装技术并处于领先水平的企业;产品打破了国外厂商在国内市场的垄断地位。

④发行上市概况:荣昌生物扭亏后仍破发且募资大幅缩水

3月份,A股市场共有37家企业上市,合计募集资金500.17亿元,上市企业数量及募资额较2月份皆大幅增长。

数据来源:wind

数据来源:wind在37家刚上市的公司中,和元生物的发行市盈率最高为244.67倍,远超行业市盈率71.72倍。公司于3月22日上市,上市后股价连续下跌,由最高的28.9元/股跌至4月1日收盘的20.48元/股。

37家公司中,有20家实际募资额超过招股书披露的预期值,9家公司实际募资额不及预期。其中荣昌生物实际募资比仅为预期的63.62%,在37家公司中最低。业绩面上,荣昌生物大幅扭亏,可公司股票上市首日就破发,令人迷惑。

37家公司中,实际募资额最高的为腾远钴业,募资额为54.78亿元,是预期募资的221%。实际募资额最低的是路斯股份,实际募资额0.94亿元,为预期募资额的70.87%。

关于发行费用,软通动力的发行费用最高,为2.88亿元。发行费用率最高的是克莱特,费用率高达15.16%;发行费用率最低的是康冠科技费用率仅为3.62%。

今年一季度份,A股市场共有86家企业上市,较2021年第一季度(110家)同比下降21.82%;共募集资金1798.73亿元,较2021年第一季度(783.5亿元)同比增长129.58%。

⑤中介排名:中天国富保荐能力堪忧

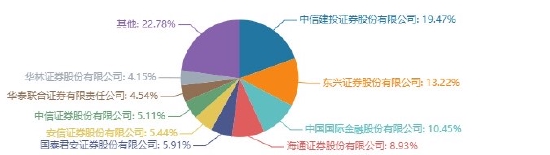

3月份,37家新上市公司合计募资500.17亿元。中信建投主承销金额为93.73亿元,占比19.47%;东兴证券、中金公司、海通证券、国泰君安主承销金额分别为66.12亿元、52.24亿元、44.67亿元、29.58亿元,市场占有率分别为13.22%、10.45%、8.93%、5.91%。

数据来源:wind

数据来源:wind值得注意的是,中信证券3月份IPO主承销金额仅25.57亿元,较2月份的50.37亿元大幅下降。

审核层面,19家券商3月份的保荐成功率为100%,其中中信建投保荐企业数量最高为6家,过会6家。中天国富(2过0)、国融证券(1过0)的保荐成功率最低,皆为0。

最值得关注的是中天国富,其一季度保荐上会的项目皆以失败告终。如3月份被否的北农大,财务真实性存疑、会计基础薄弱、内控缺乏有效性。再如九州风神,信息披露质量较差,会计差错多,财务真实性及内控有效性也被质疑。

即便是已经过会的鑫甬生物,也因招股书中存在严重的信披错误而被证监会不予注册,鑫甬生物也成为创业板不予注册第一单。2月18日,证监会曾因鑫甬生物项目对中天国富进行了警示函处罚。

3月15日,中天国富因中天国富项目被深交所出具书面警示的监管措施。一方面是因中天国富对公司新设全资子公司相关事项核查不到位,导致招股说明书信息披露存在遗漏;另一方面中天国富对信息披露的核查把关不到位,导致发行上市申请文件信息披露存在严重错误以及多处披露不准确、前后不一致等情形。

其实早在2019年,中天国富的保荐能力就被上交所质疑。2019年11月8日,因中天国富保荐的木瓜移动、白山科技存在信息披露不当的问题,上交所对中天国富证券出具监管工作函,对木瓜移动的保荐代表人陈佳、陈东阳予以监管警示,对白山科技的保荐代表人吕品、宋桂参出具监管工作函。

信息披露是注册制的灵魂。诸多案例说明,中天国富最基本的信息披露都接连出现重大差错,作为保荐人的基本能力和素质都无法保证,未来还如何取信于市场和投资者?

责任编辑:公司观察

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)