炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

原标题:兵马已动,稍候粮草 | 信达策略

来源:樊继拓投资策略

策略观点:兵马已动,稍候粮草

2020年4月以来的4次上涨,均伴随着大量行业的涨价、供需短缺,但11月以来的上涨,基本面的变化不大,主要是稳增长带来的预期改善,上一次出现预期驱动的行情,还要回到2019年。2019年的每一次上涨,一般只有1-2个行业有基本面的改善,大部分行业收入和毛利率均不理想,经济意外指数会出现回升,但GDP并没有实质性改善。随着中央经济工作会议对稳增长的强调,投资者已经开始跨年行情(兵马已动),行情高度,取决于居民资金(粮草)增加的力度,1月中旬是很重要的观察时间点。我们目前的判断还是乐观的,建议投资者积极参与跨年行情。

(1)2020年以来的历次上涨,均有较强的基本面大幅改善驱动。11月以来的上涨,与2020年以来历次上涨有很大的不同,基本面的变化不大,主要是稳增长带来的预期改善。2020年4月以来的4次上涨,均伴随着大量行业的涨价、供需短缺。

第一波上涨是2020年4月疫情后,所有行业均是收入和毛利率齐升,从南华大宗商品价格来看,2020年4月-7月商品价格上涨的速度还比较慢,期间基本面的改善主要来自收入增长。

2021年底到2022年春节期间的上涨,大部分行业基本面也是量(收入)价(毛利率)齐升,价格的上涨速度变得更快了。2021年春节后,大部分行业销量同比开始下行,只有半导体和新能源的销售继续大超预期。2021年5-7月的上涨,基本面层面最大的驱动力是半导体和新能源出现了全产业链的短缺。

2021年8-9月,由于碳中和、能耗双控等原因,传统周期股出现了价格的飙升。但是2021年11月以来的上涨并没有伴随着某些行业价格或量的再次爆发增长,而主要是预期的修复,这一情况是2020年以来第一次出现。上一次出现预期驱动的行情,还要回到2019年。

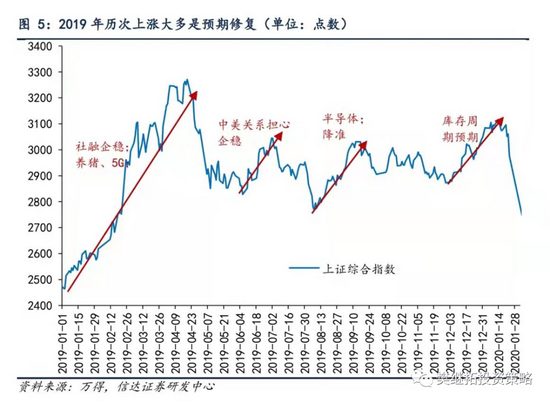

(2)2019年的历次上涨,大多是预期修复。2019年A股的上涨,和2020年完全不同。每一波上涨中,只有1-2个行业有基本面的改善,大部分行业收入或毛利率均不是很理想,GDP也并没有实质性改善。从宏观层面来看,每一波上涨,均是来自预期的修复。2019年Q1上涨主要驱动力是社融拐点带来的经济预期改善,2019年6月主要是中美谈判带来的对贸易冲突担心的缓和,2019年8月上涨的主要力量来自稳增长、降准、半导体基本面拐点等,2019年底主要是预期库存周期启动。

每一次上涨期间均能够看到中国经济意外指数回升,但都没有出现GDP或上市公司整体利润的实质性改善。10月以来的上涨,也有很多类似的地方,中国经济意外指数近期连续回升。

(3)还未到撤退时。中央经济工作会议后,指数再次临近年内高点,2月、6月、9月的三次突破,均以失败告终,指数一直没能摆脱区间震荡。上周冲高回落后,部分投资者担心后续会出现类似3月和9月的调整。

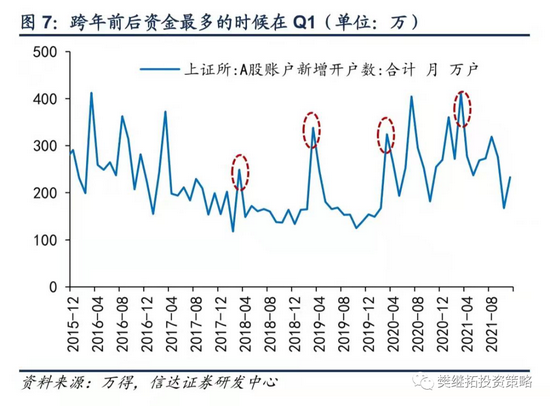

我们认为,这一担心现在还早,因为每年跨年前后,资金最活跃的时间往往是Q1,即使考虑到各方面因素出现抢跑,大概率也要等居民资金开始入场的初期,12月份居民资金的活跃度尚未出现回升,跨年行情的高点大概率还未出现。

(4)短期策略:跨年行情的风险最早在1月中。支撑这一次跨年行情的动力主要有3个:估值反弹+稳增长+居民资金季节性回升。第一个动力是“估值反弹”,3月份以来,部分板块调整的时间和幅度均较大,存在着估值修复的必要。第二个动力是“跨年前后偏乐观的政策”,随着降准的落地,跨年行情将进入稳增长预期主导的第二波上涨。只有前两个力量只能支撑市场涨到1月,随后需要验证居民资金的活跃度和稳增长政策落地情况,如果能够持续改善,则跨年行情还可以持续到3月,我们目前的判断还是乐观的,建议投资者积极参与跨年行情。

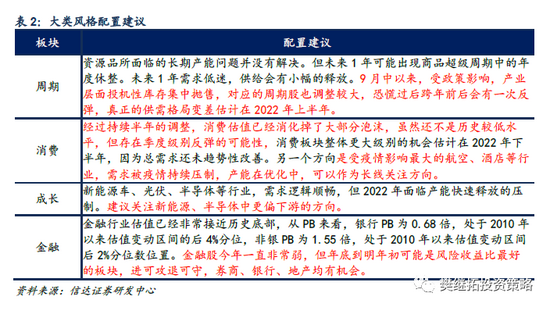

行业配置建议:最近一个季度,股市选股逻辑发生了很大变化。估值修复成为驱动个股上涨的最重要力量,食品饮料、公用事业、TMT等板块先后反弹之后,景气受疫情压制最久的旅游、酒店板块也开始修复。随着降准的落地,中央经济工作会议的积极定调,稳增长相关板块估值也开始修复。由于现在是业绩真空期、2022年全年的业绩展望偏谨慎,我们认为估值修复将会是跨年前后最核心的选股逻辑。配置建议:(1)军工、酒店、航空等行业供需周期独立,2022年可以全年关注。(2)金融地产一般在经济下行的中后段进可攻退可守,稳增长力度未来半年会逐渐加强,可以超配半年;(3)食品饮料、家电、计算机、传媒等今年表现较差的板块,处在季度性反弹的过程中。

2

上周市场变化

上周A股整体下跌,其中中证500(0.11%)领涨。申万一级行业中,公用事业(6.54%)、传媒(6.30%)、建筑装饰(4.17%)领涨,家用电器(-3.98%)、有色金属(-3.81%)、汽车(-3.60%)领跌。概念股中,打板指数(14.25%)、领涨龙头指数(12.97%)、特高压指数(11.01%)领涨,锂矿(-5.86%)领跌。

风险因素:房地产市场超预期下行,美股剧烈波动。

责任编辑:张书瑗

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)