炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

原标题:结构重建期:指数震荡,个股登场(浙商策略·王杨)

来源:王杨策略研究

摘要

投资要点

上期策略周报中,我们提示“借助反弹,优化结构”,3月9日以来市场步入反弹期。

站在当前,理清结构重建期的特征,对投资者进行结构优化有较强的指引意义,本期报告我们借助2012年和2018年的复盘经验进行分析。

核心结论:

前言:重建期,耐心布局,拐点将至

我们认为,本次科技行情的启动,并非月度或季度级别,这是新一轮科技牛市起点,二季度处在结构过渡和重建期。

结合规律,剩余流动性(也即,“M2同比-滚动4Q名义GDP同比”),与科技板块的超额收益,有较强相关性。结合后续M2和GDP增速预测,我们预计年中科技板块将出现系统性拐点,二季度围绕着一季报以成长股个股机会为主,特别是科创板中相关个股。

复盘:筑底期,指数震荡,个股登场

我们将以2012年和2018年的创业板指走势为例,对筑底期特征进行分析。筑底期的核心特征可概括为“轻指数,重个股”。

2012年:选择2012年1月19日至12月4日为筑底期,指数层面,窄幅震荡,创业板指下跌3.9%;但此阶段,个股已展开有序上涨,以碧水源、蓝色光标、数字政通等为代表的2013年-2015年的大牛股,筑底期间已经超额收益显著。

2018年:选择2018年10月17日至2019年1月13日为筑底期,指数上,创业板指仅上涨0.9%;但个股已经呈现出较强的赚钱效应,以电子、计算机、食品饮料、医药等行业的后续牛股在此阶段已经崭露头角。

展望:反弹期,优化结构,储备科创

整体而言,我们认为二季度指数仍是震荡格局,结构上中庸之道,均衡中逐步过渡,具体来看:一则,针对前期消费白马和新能源,应借助近期反弹进行优化,去伪存真;二则,针对成长股,应结合业绩情况,优选个股,逐步布局,关注工业智能化、半导体、信创等领域;三则,针对低估值,可以选择银行和交运等行业优质个股作为基础配置。

对投资者而言,战略性品种,应围绕财报挖掘以科创板为代表的新核心资产。

正文

1. 前言:重建期,耐心布局,拐点将至

展望21年时,我们发布年度策略,首提“中庸之道”的战略思维。

展望2月时,市场一致看多春节行情,我们发布《把握结构调整的时间窗口》、《结构面临切换》、《当结构开始切换》等系列,提出“结构面临切换”的战略判断,并提示,参考半导体走势规律,新能源步入个股分化期。

2月28日,我们发布《布局科技:王者将归来》,旗帜鲜明看好科技,其一,产业步入黄金期,风险收益比明显;其二,盈利逐步被验证,财报季是催化剂;其三,十四五期间重点,政策扶持力度大。

我们认为,本次科技行情的启动,并非月度或季度级别,这是新一轮科技牛市起点,21年将有明星成长股走出,22年百花齐放,二季度处在结构过渡和重建期。

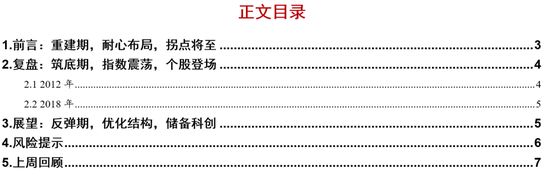

宏观环境对结构轮动有较强的相关性,结合规律,剩余流动性(也即,“M2同比-滚动4Q名义GDP同比”),与科技板块的超额收益,有较强相关性。

结合年度展望中的宏观组预测,综合对于通胀和实际GDP的判断,2021年全年名义GDP为10.7%,其中四个季度分别为19.6%、11.0%、8.2%和6.5%,而节奏上,一季度冲高,二季度保持在10%以上,之后逐渐回落。

进一步结合M2走势,我们预计年中科技板块将出现系统性拐点,二季度围绕着一季报以成长股个股机会为主,特别是科创板中相关个股。

2. 复盘:筑底期,指数震荡,个股登场

就节奏上,需要注意,参考2012年,结构的重建并非一蹴而就,结构重建期的特征可概括为“指数震荡,个股登场”。

本期周报,我们将以2012年和2018年的创业板指走势为例,对筑底期特征进行分析。

2.1 2012年

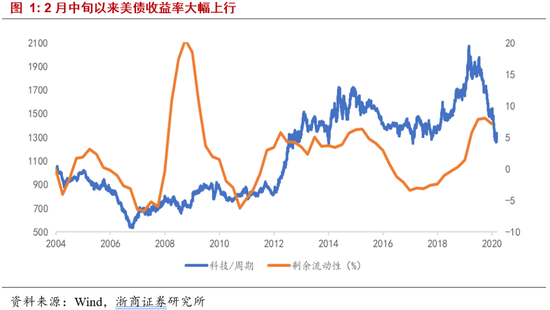

2012年是创业板在2013年-2015年牛市的筑底期,此轮牛市主线是“互联网+”,计算机和传媒是领涨行业。

我们将2012年1月19日至2012年12月4日定义为创业板的筑底期。筑底期的核心特征可概括为“轻指数,重个股”。

指数层面,整体窄幅震荡,数据上,2012年的12月4日相较于1月19日仅下跌3.9%。

但此阶段,个股已展开有序上涨,以碧水源、蓝色光标、数字政通等为代表的2013年-2015年的大牛股,筑底期间已经超额收益显著。

具体来看,剔除上市不足1年的新股后,在2012年的筑底期,传媒、计算机、通信、电子等行业的后续牛股在此阶段已经崭露头角。数据上,传媒行业中,筑底期收涨的个股,在后续一年的涨幅中位数达113%;计算机涨幅中位数达95%;电子和通信分别达45%。

2.2 2018年

2018年下半年是2019年-2020年牛市的筑底期,本轮结构牛市的主线在于先进制造业和消费升级,5G基建、半导体、新能源、食品、医药的领涨领域。

我们将2018年10月17日至2019年1月13日定义为筑底期,类似于2012年的创业板,此阶段亦呈现出“轻指数,重个股”的特征。

指数上,创业板指在2019年1月13日相较于2018年10月17日仅上涨0.9%。

但个股已经呈现出较强的赚钱效应,电子、计算机、食品饮料、医药等行业的后续牛股在此阶段已经崭露头角。

数据上,电子行业中,筑底期收涨的个股,在后续一年的涨幅中位数达58%;计算机中,收涨个股在后续一年的涨幅中位数达42%;食品饮料达34%;医药达28%。

3. 展望:反弹期,优化结构,储备科创

上期策略周报《借助反弹,优化结构》中,我们提示,短期白马迎来阶段反弹,站在当前更重要的是结构,应去伪存真,借助反弹优化结构。一则,针对前期抱团股,应去伪存真,优选真成长;二则,以芯片、云计算、智能制造为代表的科技板块,自2020年7月以来持续休整,当前已具备较好性价比,可逐步进行配置。

整体而言,我们认为二季度指数仍是震荡格局,结构上中庸之道,均衡中逐步过渡,具体来看:一则,针对前期消费白马和新能源,应借助近期反弹进行优化,去伪存真;二则,针对成长股,应结合业绩情况,优选个股,逐步布局,关注工业智能化、半导体、云计算等领域;三则,针对低估值,可以选择银行和交运等行业优质个股作为基础配置。

对投资者而言,战略性品种,应围绕财报挖掘以科创板为代表的新核心资产。

4. 风险提示

1、中美经贸摩擦超预期。如果中美经贸摩擦超预期,或在一定程度上影响科技板块的业绩释放节奏。

2、流动性收紧超预期。如果流动性收紧超预期,或进一步影响科技板块估值水平。

5. 上周回顾

责任编辑:张书瑗

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)