【投资维权315线索征集】你投诉,我报道!在这里,我们为股票、基金投资者提供一个因违法违规行为遭受损失的曝光平台。新浪财经爆料线索征集启动,当您的权益受到侵害欢迎向【黑猫投诉平台】投诉,受损股民可至【新浪股民维权平台】维权。

【海通策略】来日方长,不必慌张——目前与14年底不同(荀玉根、钟青)

来源:股市荀策

核心结论:①目前出现14年底15年上半年井喷式行情的可能性低:价值股低估低配优势不明显,成长股泡沫化的业绩背景未出现,宏微观流动性没当时充裕。②19年类似05年,是熊末牛初的转换年。市场底是否已出现要看未来一段时间基本面领先指标能否企稳,如企稳,抢跑成功,否则仍可能折返回去。③最乐观情景类似05年下半年,市场也是进二退一,未来有更确定的右侧回撤配置机会,来日方长,不必慌张。

来日方长,不必慌张

——目前与14年底不同

最近一周上证综指再次大涨4.5%站上2800点,22日周五券商股出现了大面积涨停,成交量明显放大,市场情绪高涨,有人认为这轮行情有可能类似14年底至15年上半年,出现价值股和成长股飙涨的快牛行情。本文讨论目前行情与14年底15年上半年的差异,维持前期报告《现在类似2005年-20190217》观点,2019年跟2005年很像,是熊末牛初的转换年。

1. 目前与14年底不同一:价值股估值与持仓不同

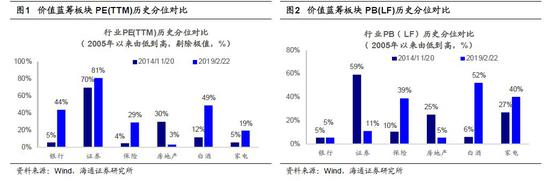

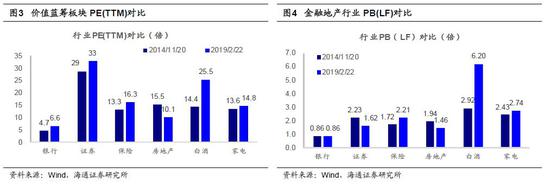

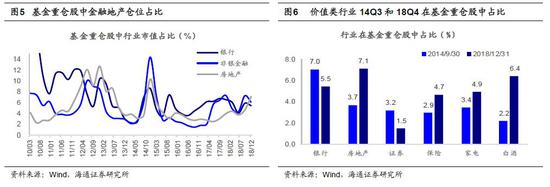

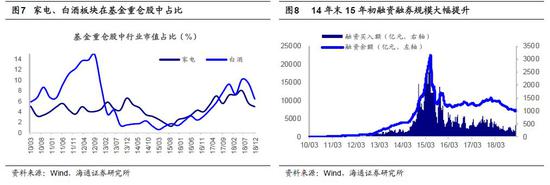

14年底价值股井喷的背景是:低估、低配。14年底金融地产代表的价值股出现井喷行情,14年11-12月券商板块最大涨幅144%,保险板块最大涨幅94%,银行板块最大涨幅52%,地产板块最大涨幅36%,代表价值蓝筹的上证50大涨65%,而创业板指涨幅为-1.4%。当时价值股井喷的背景是价值蓝筹板块整体低估低配。首先从价值股板块的估值以及估值历史分位来看,在14年11月(具体为14/11/20)银行、保险、地产等板块都处于极低的历史估值分位水平。具体来看,银行板块PE(TTM)/PB(LF)(下同)分别为4.7倍/0.86倍,分别处于05年以来由低到高5%/5%的历史分位水平;券商板块PE/PB分别为29倍/2.2倍,分别处于05年以来由低到高70%/59%的历史分位水平;保险PE/PB分别为13倍/1.7倍,历史分位水平分别为4%/10%;地产PE/PB分别为16倍/1.9倍,历史分位水平分别为30%/25%。其次从基金持仓角度来看,14年底价值股仓位占比较低。在14Q3基金重仓股中银行板块占比7%(2010年以来平均占比7.6%,下同),地产占比3.7%(5.1%)、券商占比3.2%(1.2%)、保险占比2.9%(3.8%)。此外,14年底金融地产井喷的催化剂是宏微观流动性非常宽裕。宏观上,14年11月22日央行开始降息,标志着货币政策明确转向宽松,在14/11-15/6期间,央行连续实施了4次降息和2次降准。微观上,政策鼓励金融创新,融资融券业务快速发展。14年末融资买入额不断提高,融资买入额从14年11月平均的700亿元/日持续升至15年4月的2213亿元/日,融资余额也从14年11月初的7047亿元升至最高15年6月最高的22049亿。在金融地产明显低估低配背景下,大规模降息降准,叠加金融创新、融资融券等业务的快速发展共同推动了14年末价值股的井喷行情。

目前价值股估值洼地不明显,机构持仓不低。目前金融地产在基金持仓中占比没14年11月那么低,如果算上白酒、家电,整体价值股在基金持仓中占比明显高于当时。如地产(14Q3在基金重仓股中占比为3.7%,18Q4为7.1%,下同)、保险(2.9%/4.7%)、家电(3.4%/4.9%)、白酒(2.2%/6.4%)等板块在基金仓位中占比已经大幅提升。以金融地产白酒家电为代表的价值蓝筹板块,在基金仓位中累计占比从14Q3的22.5%提升至14Q4的37%,而目前截至18Q4整体仓位占比已经达30%。并且从绝对估值水平来看,部分价值板块的估值水平也已经明显大幅提升,如白酒板块PE(TTM)从14/11的14倍升至目前25.5倍,家电板块从13.6倍升至目前14.8倍,保险板块PB(LF)也从当时的1.7倍升至目前2.2倍。从估值水平和基金持仓占比来看,目前只有券商板块低于14年末的水平。目前(19/2/22)券商板块PB(LF)为1.62倍,低于14/11/20的2.23倍。18Q4证券行业在基金重仓股中占比为1.5%,低于14Q3的3.2%。由于证券板块的低估低配,因此在年初以来的这轮反弹中证券板块涨幅领先。但14年末券商板块的大幅上涨,与当时政策鼓励金融创新、融资融券业务快速发展有很大关系,而目前没有这么强的政策红利,这轮券商股反弹的幅度很难超越14年末。并且从货币政策角度看,19年年初以来央行仅在1月4日实施了一次降准,这轮货币政策的宽松幅度可能很难超过14/11-15/6期间。整体来看,价值板块目前的估值和基金持仓占比都不低,类似14年末价值股井喷行情再现的概率较低。

2. 目前与14年底不同二:成长股基本面背景不同

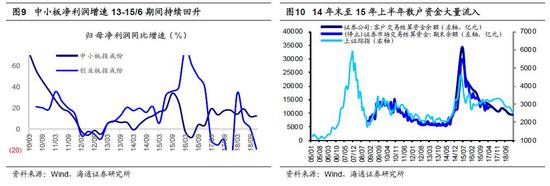

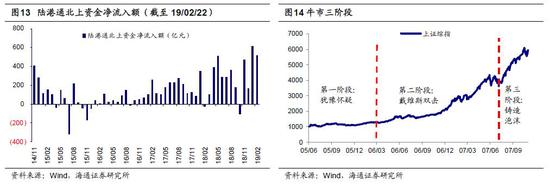

14年底15年初成长股泡沫化背景:前期业绩大增。14年底价值股井喷后,15年初成长股开始飙涨。创业板指14年12月31日1471点涨到15年到6月5日4037点,半年时间不到涨了175%,中小板指从5461点涨到12084点,涨幅121%。以中小创为代表的那轮成长股15年上半年井喷式上涨的背景是前期已经经历了2年的牛市。中小创那轮牛市起点是2012年12月4日,创业板指585点,之后经历了2013-14年业绩加速增长的盈利驱动行情,最终才走到2015年上半年的泡沫化。肥皂放到水里才有泡沫,肥皂就类似业绩,水类似股市资金。创业板指净利润增速从2012Q4的-9%持续回升至15Q4的39.6%,中小板指净利润增速从2012Q4的-4.8%持续提升至15Q3的34%。并且当时宏观方面宽松的货币政策,以及鼓励“互联网+”产业发展、鼓励并购重组等产业政策共同推动了当时成长股的估值水平大幅提升。15年3月初总理在政府工作报告中首次提出“互联网+”行动计划。微观方面,股市金融创新、融资融券的快速发展、散户资金大量流入也是推动成长股泡沫化的重要原因。14/11-15/6期间,银证转账显示的散户资金净流入额达到平均4400亿/月,证券市场交易结算资金余额也从14/11的9912亿飙升至15/6的29947亿。在这些因素的共同影响下,中小创估值水平大幅提升,成长股进入泡沫化阶段。从14年底至15/6,中小板指的PE(TTM)从33倍提高到64倍,创业板指的PE(TTM)从56倍提高到135倍。

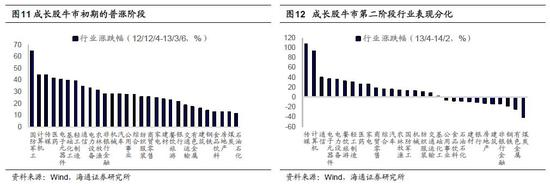

目前成长股业绩回升的趋势仍不明确。与14年底15年初不同,目前成长股的业绩回升的趋势并不明确。在前期报告《商誉减值导致中小创利润大幅负增长——18年年报预告分析-20190201》中我们分析过,根据年报预告测算,中小板18年年报预告/18Q3归母净利累计同比-17.2%/8.5%,中小板指为12.6%/16.5%,我们预计中小板19年增速8%,创业板18年年报预告/18Q3归母净利累计同比-46.5%/1.5%,创业板指为-18.9%/1.1%,我们预计创业板19年增速5%。整体上中小板、创业板18年四季度业绩增速都较三季度大幅回落。年初以来创业板指最大涨幅达19%,中小创代表的成长股是否见底反转了,需要考虑市场整体大底是否已经出现,以及看成长股业绩趋势。我们认为这轮成长股所处的阶段最乐观类似12年底13年初,即牛市初期。回顾12年12月4日开启的成长股牛市,创业板指从12/12/4的585点反弹至2013/3/6的905点,这是牛市的第一阶段上涨,这是一轮春季攻势带动下的普涨行情,军工、计算机、传媒、医药、电子等板块涨幅领先,但大部分行业涨幅基本在30%-40%之间,板块间差异较小,随后创业板指从13/3/6的905点回落至13/4/18的817点。13年4月份之后,业绩回升驱动创业板指从13/4/18的817点涨至14/2最高1571点,这是牛市的第二阶段上涨,戴维斯双击的主升浪,业绩主导行情,真正投资差异就在这个阶段,13/4-14/2期间传媒涨108%、计算机涨93%、电子涨37%,通信涨41%,而其他行业涨幅基本都在35%以下。成长股细分行业中,13年一季报显示传媒归母净利累计同比从12Q4的14.8%升至13Q1的22.6%,之后到一路回升至14Q1的38.4%,计算机归母净利累计同比从12Q4的-6.5%升至13Q1的-3.7%,之后到一路回升至13Q4的13.5%。而2015年上半年是成长牛市的最后上涨阶段,即泡沫化阶段。

3. 应对策略:来日方长,不必慌张

战略乐观,19年类似05年。对于2019年全年,我们维持《穿越黑暗迎黎明——2019年A股投资策略-20181209》乐观观点:目前A股处在第五轮牛熊周期末期,熊市下跌的时空比较充分,估值处于历史底部,大部分风险已释放完,全球各国股市横向比较,A股吸引力更大,中国发展股权融资支持产业升级,居民资产配置将偏向股市,战略乐观。前期报告《现在类似2005年-20190217》、《市场反转需要啥信号?-20190220》中分析过,目前市场基本面背景更像05年上半年,盘面特征更像05年下半年。市场底往往领先业绩底出现,但只有在确认部分基本面领先指标企稳回升之后才出现市场底。基本面领先指标主要有社融增速/信贷余额增速、PMI指数、基建投资增速、地产销售面积增速、汽车销量增速等5项指标,05年、08年、12年、14-16年牛市启动或者大反弹行情启动时,均是3个及以上领先指标改善后市场底才出现,但是目前只有社融指标改善。从催化因素看,前几次领先指标见底多数在出台较大力度放松政策后,如08年9月降息降准、11月四万亿投资计划,11年12月降准后12年1月开始地产政策结构性放松、6-7月两次降息,2014年11月降息,2016年2月地产政策放松等,目前政策只停留在降准层面,基本面领先指标企稳可能需要进一步减税降费,甚至降息、地产结构性放松。不过,目前市场盘面特征更像05年下半年,历史上市场底出现时有两个盘面信号,一是高股息类传统价值股领先指数3-6月企稳,如招商银行、格力电器、宁沪高速、长江电力等,二是白马股即有一定成长的价值股在指数见底时出现补跌,跌幅30%左右,如贵州茅台、美的集团、伊利股份、恒瑞医药等。目前这些盘面特征出现了,这与基本面背景有所出入,我们认为这主要与外资持续流入有关。外资类的长线价值型资金的提前配置有可能会使得市场底提前,关键还是看未来一段时间基本面领先指标能否企稳,如企稳,抢跑成功,否则市场仍可能折返回去。

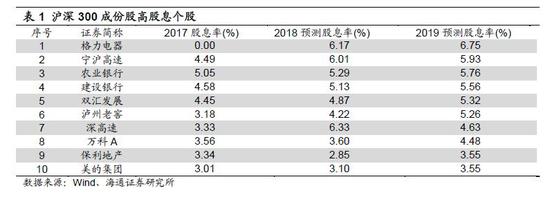

来日方长,不必慌张。不同资金属性对应不同策略,目前市场处第五轮牛熊周期尾声,估值处在历史低位,因此外资类长线资金不必纠结于目前究竟像05年上半年还是下半年,着眼未来3年,19年是定投式分批战略布局期。然而,内资如公募等,考核期偏短的资金更注重确定性,18年10月29日上证综指2449点是政策底,目前基本面5大领先指标只有1个出现企稳回升迹象,19年1月4日上证综指2440点是否是市场底仍待确认。即使上证综指2440点是市场底,也不必担忧踏空。回顾历史,牛市第一阶段是怀疑犹豫期,估值修复、盈利回落,市场形态呈现进二退一特征,比如05年6月上证综指自998点涨至1223点后,仍回落至1067点,08年10月上证综指自1664点涨至2100点后,仍回落至1814点。我们认为在盈利底出现之前,现在市场最乐观也是类似05年下半年,即处于牛市第一阶段,进二退一,未来有更确定的右侧回撤配置机会,来日方长,不必慌张。目前宏观背景仍然是类衰退特征,高股息率股具有类债券特征,配置价值仍明显。从2018年12月初以来我们持续推荐高股息策略,截至19/02/22按自由流通市值加权平均计算,高股息率股组合(见下表)累计收益率11.5%,同期上证综指累计涨幅8.4%。对于白马股,往后看3月下旬年报陆续披露,目前中小创业绩预告显示盈利下行压力较大,历史上以中小创为代表的中证500和白马价值为代表的中证100业绩较为趋同,往后看白马股需警惕年报压力,待风险释放后再审视。着眼2019年全年,乃至于未来2-3年,我们认为,市场风格将从价值走向成长,目前可能是反弹中的轮动表现,往后待一季报确认业绩后成长细分板块将更为明晰,参考13年一季报披露后成长主线才明确,关注先进制造和现代服务,如5G产业链、新能源车产业链、医疗健康等,详见《策略专题-关键词:龙头、成长——2019年市场风格展望-20181224》。主题方面,关注长三角一体化国家战略,长三角区位优势显著,立体交通网构成“一核五圈四带”巨型城市密集区,消费引擎强劲,产业集群优势明显,科创能力突出,投资机会包括基建、环淀山湖战略协同区建设、科技产业等,详见《东风渐起——长三角一体化系列(1)-20190123》。

风险提示:向上超预期:国内改革大力推进,向下超预期:中美关系明显恶化。

新浪声明:新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。免责声明:自媒体综合提供的内容均源自自媒体,版权归原作者所有,转载请联系原作者并获许可。文章观点仅代表作者本人,不代表新浪立场。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,入市需谨慎。

责任编辑:史考

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)