炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

来源:IPO日报

近期,江苏泽润新能科技股份有限公司(以下简称“泽润新能”)在深交所创业板递交了招股说明书,保荐机构为申万宏源证券。目前,深交所已发出了第一轮问询函。

本次IPO,泽润新能拟公开发行普通股1596.6956万股,占发行后总股本的25.00%,预募集资金7.28亿元。本次募集资金主要用于光伏组件通用及智能接线盒扩产项目、新能源汽车辅助电源电池盒建设项目、研发中心建设项目以及流动资金的补充。

IPO日报记者发现,泽润新能是一家较为“普通”的公司,营收能力一般,产品单一,对大客户存有一定依赖。此外,公司本次IPO欲开辟新能源汽车电池业务。新业务能否成为公司新的利润增长点,还有待进一步验证。

来源:官网

依赖大客户

从主营业务来看,泽润新能是一家从事智能光伏接线盒、传统光伏接线盒,光伏连接器,光伏线材以及光伏配套线缆组装的新能源科技企业。产品广泛用于光伏电站、并网发电、离网发电、屋顶系统,家庭供电系统,太阳能建筑等领域。泽润新能目前主要从事光伏组件接线盒产品的研发、生产和销售,下游市场集中在光伏行业,产品结构比较单一。

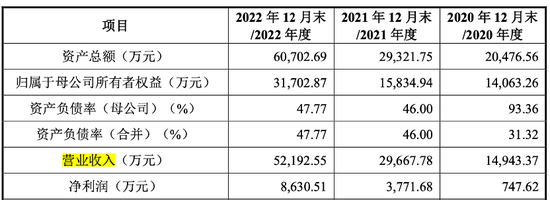

2020年12月末至2022年12月末(下称“报告期),泽润新能实现营收分别为1.49亿元、2.97亿元和5.22亿元。净利润分别为0.07亿元、0.38亿元和0.86亿元,盈利能力一般。

报告期内,泽润新能主营业务占比“突出”,公司主营业务收入分别为1.40亿元、2.83亿元和5.17亿元,占营收总额的比例分别为93.84%、95.56%和99.03%。

从整体来看,公司业绩表现与同行业可比公司之间尚有一定距离。公司主营业务收入低于同行可比公司主营业务收入的均值4.69亿元、5.99亿元和8.05亿元。

报告期内,泽润新能的毛利率表现要略胜于同行,分别为19.21%、27.11%和26.50%。2021年及2022年公司毛利率高于同行可比公司均值13.55%和17.99%。

对此,泽润新能的解释是,同行可比公司受到电缆线、二极管和塑料粒子等主要原材料市场价格上涨的影响,从而导致毛利率较低。而泽润新能高于均值的毛利率得力于客户A接线盒的收入,如果排除客户A带来的影响,泽润新能主营业务的毛利率也会随之下降。

由此可见,泽润新能的毛利率与大客户们的合作紧密相连,如果大客户的发展出现波动,泽润新能可能会受到影响。

据招股书信息显示,报告期内,前五大客户的销售收入占销售总收入的比例分别为74.50%、80.08%和73.54%,占比较高。

其中,报告期内,泽润新能向神秘的客户A销售分别占总比的10.99%、43.09%和29.11%,占比较大。除此之外,泽润新能和TCL中环的合作关系也很密切。2020年至2022年公司和TCL中环的销售占比分别为26.97%、22.67%和23.51%。

能否分一杯羹?

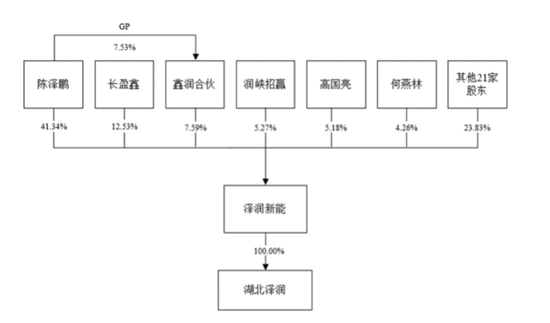

泽润新能原为润泽有限,与2017年由泽润实业独立投资设立。2022年11月10日,泽润有限经股东会一致同意,自此变更为股份公司,并在同月18日变更为股份有限公司。

截至本招股说明书签署日,陈泽鹏直接持有公司41.34%的股份,通过担任鑫润合伙执行事务合伙人控制公司7.59%的表决权,合计控制公司48.93%的表决权,是公司控股股东、实际控制人。

据招股书,泽润新能本次IPO募集资金主要用于核心业务和核心技术的项目提升。此外,公司还预计投入1.63亿元用于新能源汽车辅助电源电池盒的项目建设。

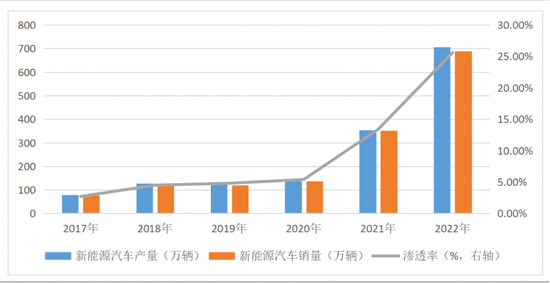

在“双碳”目标的不断推进下,全球汽车行业正在经历转型升级的重要阶段,全球新能源汽车市场也在经历了爆发增长的阶段。

EV-Volumes数据显示, 2022年全球总共交付了1050万辆新纯电动汽车和插电式混合动力汽车,比2021年增长了55%。欧洲销量连续两年大幅增长之后,由于整体汽车市场疲软和零部件持续短缺,以及乌克兰战争的影响,2021年电动汽车销量仅增长了15%,2022年同比下降8%。但美国和加拿大的电动汽车销量同比增长48%。

从中国汽车工业协会给出的数据可以发现,在油价上涨、政府补贴以及车企保价促销等因素的推动下,2022年中国新能源汽车的销量高达688.7万辆,同比增长93.4%,市场占有率达到了25.6%。

此外,电动汽车需求的增加正在推动对电池的需求。International Energy Agency公布的数据显示,汽车锂离子 (Li-ion) 电池的全球需求量从2021年的约330GWh增长到2022年的约550GWh。

在巨大的市场诱惑下,泽润新能想要分一杯羹也不难理解,但是从其本身的能力来说,泽润新能能否吃得下这块蛋糕呢?

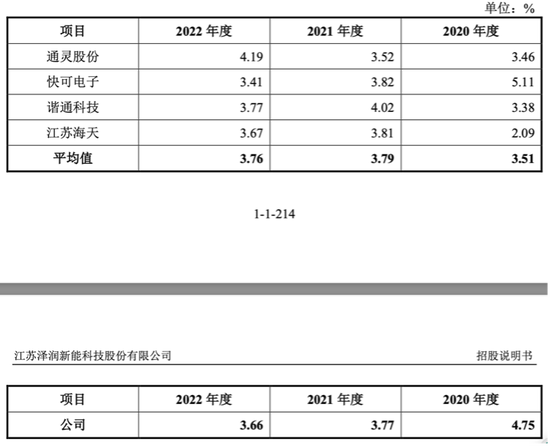

报告期内,泽润新能研发费用分别为0.07亿元、0.11亿元和0.19亿元,占营业收入的比例分别为4.75%、3.77%和3.66%,仅在2020年度高于同行可比公司平均值。

和其他在新能源电池领域深耕的企业相比,泽润新能的研发投入远远不够。

据宁德时代所发布的半年报显示,宁德时代1-6月研发费用投入达98.5亿元,同比增长70.77%。此外,报告期内,蜂巢能源研发投入金额累计超22亿元,占营业收入比例为13.90%。

可以发现,新能源汽车电池领域研发资金投入巨大,而泽润新能的盈利能力似乎不能支撑起这项“烧钱”的项目。

此外,在报告期各期末,泽润新能应收账款分别为0.58亿元、1.08亿元和2.08亿元。公司应收票据、应收账款和应收款项融资账面价值合计分别为1.11亿元、1.37亿元和2.94亿元,占各期末资产总额的比例分别为54.17%、46.71%和48.40%,占比较大。

泽润新能也在招股书中提到,随着未来收入规模的增长,公司应收票据、应收账款和应收款项融资金额可能会进一步上升,如果不能持续有效控制应收票据、应收账款规模,或者客户经营状况发生重大不利变化,不能及时收回账款,将使公司面临一定的坏账风险,并对公司经营业绩的持续增长造成不利影响。

另外,报告期内,泽润新能主营业务收入中境外收入占比分别为27.80%、58.28%和46.40%。而泽润新能因汇率变动产生的汇兑损失(负数为收益)分别为149.06万元、179.77万元和-721.56万元。报告期内,在所有其他变量保持不变的情况下,如果人民币对美元、欧元升值或贬值5.00%,泽润新能净利润将分别减少或增加354.73 万元、105.66万元、100.24万元。

责任编辑:杨红卜

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)