(来源:机构之家)

近期,长沙银行(601577.SH)发布关于诉讼事项的进展公告。

上图为长沙银行公告诉讼进展截图

上图为长沙银行公告诉讼进展截图根据公告内容,当前案件处于二审阶段,原告为渤海国际信托,涉及借款本金5.9亿元及相关利息、罚息、律师费等。因不服一审判决,宜华生活科技公司等向湖南省高级人民法院提起上诉,要求撤销一审判决中关于质押物监管费的相关条款。

对此,长沙银行表示已对该笔贷款足额计提减值准备。

长沙银行多次踩雷,风控能力遭质疑

在此案中,长沙银行扮演什么角色?出资方。

时间回到2020年1月份,长沙银行作为渤海·长银第4期单一资金信托计划的委托人和受益人,向信托计划受托人渤海国际信托交付了5.9亿元信托资金,由渤海信托向宜华生活科技公司发放信托贷款本金5.9亿元,贷款期限为3年。

事实上,宜华生活基本面早已开始走弱。2018年至2021年,其收入分别下降7.7%、29.2%、92.0%和60.8%。2020年4月,宜华生活收到中国证监会《调查通知书》,因公司涉嫌信息披露违法违规已被立案调查。一年之后,证监会通报了宜华生活调查结果。宜华生活在2016至2019年的定期报告中存在严重虚假记载,包括通过虚构销售业务、虚增销售额等方式虚增利润20余亿元;通过伪造银行单据等方式虚增银行存款80余亿元;未按规定披露与关联方资金往来300余亿元。

在此事件中,让人对长沙银行的风控能力有所怀疑。事实上,这并非长沙银行第一次踩雷。

2018年8月至2019年6月,长沙银行与金旺铋业签订了多份《人民币借款合同》,并向金旺铋业发放了贷款。此后金旺铋业被郴州市中级人民法院裁定破产重整,无法保障长沙银行贷款本息的清偿。据统计,金旺铋业所欠长沙银行的贷款本息合计超9亿元人民币。因此,长沙银行只能将所涉贷款进行了核销处理。

长沙银行曾经踩雷新华联,涉及15.8亿元授信余额前途未卜,此外还涉及恒大汽车的14亿元借款面临损失风险等等。

业绩存隐忧,年内股东多次减持

从长沙银行基本面来看,近几年业绩增速有所下滑。此外,看似平稳的资产质量背后,仍存隐忧。

图:长沙银行2020年以来收入和利润表现(亿元)

图:长沙银行2020年以来收入和利润表现(亿元)资料来源:wind

从长沙银行今年业绩来看,今年前三季度累计收入增速为3.8%,较过往年份收入大幅下降。2021年至2023年,其收入增速分别为15.8%、9.6%和8.5%。从利息收入来看,前三季度累计下降1.0%至149亿。以年度来看,为2010年以来首次陷入负增长。主要是和息差压力有关:前三季度长沙银行净息差为2.01%,同比去年同期下降10BP,环比上半年下降11BP。手续费收入方面,继2020年同比下降之后,今年前三季度在此陷入负增长区间,累计下降17.8%至10.9亿。

利润方面,前三季度累计增速为5.9%至62亿,拨备前利润累计增3.2%至141亿,增速均较前几年再下台阶,落入低位增长区间。

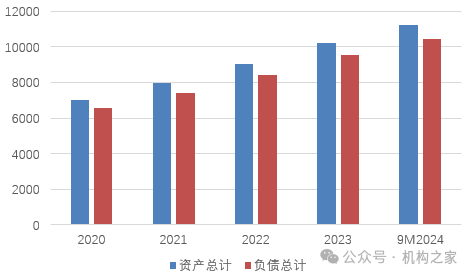

图:长沙银行资产负债情况(亿元)

图:长沙银行资产负债情况(亿元)资料来源:wind

从规模指标来看,过往几年长沙银行资产端和负债端均实现两位数增长。2021年至2023年其总资产增速为13.1%、13.6%和12.7%,并跨入万亿规模俱乐部。其中贷款增速更快,增速分别为17.3%、15.3%和14.6%,占比从46.4%提升至47.9%。负债端方面,其三年期间增速分别为12.3%、13.9%和13.0%,存款增速为10.9%、14.3%和13.9%。今年以来,长沙银行总资产规模仍保持两位数增长。显然,长沙银行仍希望看到扩表节奏持续,不断为其后续增长“蓄力”。就在10月11日,长沙银行发布三项募资方案,包括发行二级资本债券80亿,发行非资本金融债券360亿和发行无固定期限资本债券40亿,以补充资本,并支持其扩表。

图:长沙银行不良贷款率和关注贷款率情况

图:长沙银行不良贷款率和关注贷款率情况资料来源:wind

资产质量方面,尽管长沙银行整体不良率保持稳定,截止三季度不良率为1.16%,环比持平。不过,其关注类贷款比率却在持续走高,到三季度该数据为2.48%,环比整整提升22BP,较年初提升66BP。从过往几年来看,其关注率从2022年便开始走高,体现其潜在的坏账风险加大。

机构之家注意到,长沙银行还面临股东频频减持的挑战。作为长沙银行大股东,湖南兴业投资已经连续减持多个季度。以三季度来看,湖南兴业投资减持2115万股,对应减持比例0.53%;二季度减持1250万股,对应减持比例0.31%。目前来看,湖南兴业投资持有长沙银行1.51亿股,占比3.69%,在前10大股东中位列第7。此外,今年10月,上市公司湘邮科技公告清仓出售长沙银行股票485.06万股。

整体来看,长沙银行此次诉讼面临波折,后续进展仍存在不确定性。尽管该行表示已对该笔贷款足额计提减值准备,但对业绩的影响实际上已体现,无非是分布在哪个时间段而已。复盘来看,长沙银行踩雷金旺铋业、新华联和恒大等项目,让人对其风控能力产生怀疑。此外,该行业绩增速走低,潜在不良压力增加,其前行之路,依旧挑战重重。

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)