9月24日,证监会官网发布《上市公司监管指引第10号——市值管理(征求意见稿)》,其中“长期破净公司应当披露估值提升计划”受到市场广泛关注。数据显示,Wind破净指数近5个交易日(9月24日—9月30日)大涨超25%,破净板块掀起连续涨停潮。

申万宏源认为,随着10月下旬征求意见完毕并最终落地生效,A股上市公司将迎来“市值管理制度”和“估值提升计划”的披露潮,这将显著提升A股整体的风险偏好。其中,长期破净股值得关注,尤其是大市值的央国企控股公司。

值得一提的是,在本轮开涨前,A股市场整体破净率已经与2005年时相仿。历史数据显示,每次高破净率后都会出现一波持续时间较长的上涨行情。

破净率处于历史高位

在近期市场上涨之前,A股市场持续走低,破净A股数量也不断增加,破净率处于近20年以来高位水平。统计显示,2024年9月23日,即大涨前的A股市场破净率达到15.21%,堪比2005年上证指数998点的破净状况。

业内人士认为,从历史行情来看,A股破净率超过10%,通常可以看作是底部信号。

2005年6月6日,上证指数下探至历史底部998.23点。彼时,共有184股市净率不足1倍,占当时A股总家数的13.65%。不过,随着上证指数当日探底后,市场迎来约2年上涨行情,最高上冲到6000点以上,涨幅超过500%。

2008年10月28日,A股破净个股达172只,破净率超过11%。此后上证指数从1664.93点上涨至3478.01点,最高上涨了一倍,持续时间不足1年。

再如2019年1月4日,共有422股破净,占当时A股数量的12%。随后,上证指数从2440.91点上涨至3200多点,涨幅超三成,持续时间约3个月。

11家央企:长期破净+高股息率

市值管理指引文件显示,长期破净公司是指股票连续12个月每个交易日的收盘价均低于其最近一个会计年度经审计的每股净资产的上市公司。据记者统计显示,近12个月(2023年9月30日至2024年9月30日),每个交易日收盘价都低于每股净资产的长期破净股,共有231家A股上市公司。

这些长期破净股主要集中在银行、地产、钢铁等周期性行业。具体来看,银行、房地产、建筑装饰分别为41家、36家、24家,占比分别为18%、16%、10%。此外,交通运输、钢铁、基础化工、商贸零售等行业的长期破净股也比较多,均超过10家。

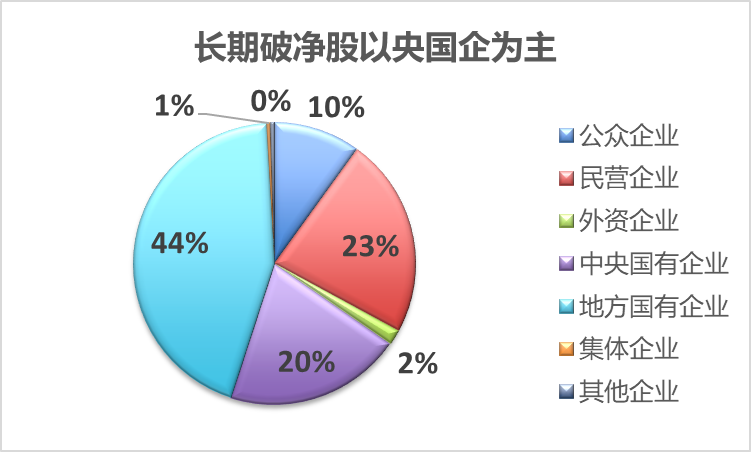

从企业属性来看,超过六成的长期破净股为央国企控股公司。其中,中央企业有47家,占比20%;地方国有企业有102家公司,占比达44%。

按照中航信托宏观策略总监吴照银的计算,央行引导商业银行向上市公司和主要股东提供贷款,用于回购和增持上市公司股票,商业银行的贷款利率为2.25%。那么,只要上市公司的分红收益率高于其股东的融资成本即2.25%,上市公司和主要股东就有动力去融资买入自家股票;基金、保险的投资组合的分红收益率如果超过2.25%,它们也有动力去融资买入股票。

长江证券也指出,“低估值+高股息”的公司既能够为投资者提供稳定的现金流,同时也存在潜在的资本增值空间,更加值得投资者关注。

统计数据显示,在47家长期破净的中央企业里,有20家公司股息率(2023年度)高于2.25%。其中,大秦铁路、建设银行的股息率超过5%,邮储银行、工商银行、宝钢股份等9家公司股票的股息率超过4%。

例如,以煤炭运输为主的铁路货物运输业务以及旅客运输业务的大秦铁路,其最新市盈率(TTM)为12.14倍,股息率为5.57%。记者注意到,大秦铁路自2006年上市以来,已经连续17年派发现金股利,年均现金分红比例超过50%,累计分红金额超过1000亿元,是公司股权融资募集资金的1.71倍。

74股破净幅度超四成

数据显示,在长期破净股里,74家公司股票的破净幅度超过40%,主要分布在银行、地产、建筑装饰、钢铁等行业。

剔除ST公司外,美凯龙破净幅度最高,达到69.33%。值得注意的是,厦门市国资委2023年耗资62.86亿元拿下美凯龙控股权,而受到地产行业影响,公司2023年全年及2024年上半年分别亏损22.16亿元和12.53亿元。此外,金融街、荣盛发展、福星股份等多家房地产公司股票的破净幅度都超过60%。

除了与地产相关的行业外,还有鲁泰A、辽宁成大、上汽集团等个股破净幅度处于40%与50%之间。其中,作为辽宁省国资委控股的上市公司,截至2024年6月30日,辽宁成大直接持有广发证券17.92%的股份,以及中华保险19.60%股份。

另外,现代投资、瑞茂通等交通运输企业,以及华泰股份、山鹰国际等造纸企业的每股价格都大幅低于每股净资产。

值得注意的是,在破净幅度超四成的74家中,有将近50家为央国企上市公司,占比超六成。

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)